Risk Parity Fonds geben den Märkten den Rest

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Vor etwa zwei Wochen wurde in den Nachrichtenagenturen ein Händler mit den Worten (sinngemäß) zitiert, wonach derzeit kein Marktteilnehmer in der Lage wäre, angesichts der komplexen und vielschichtigen preisbeeinflussenden Faktoren, diese an der Börse in einem fairen Preis zu bündeln. Tatsächlich zeigte die letzte Handelswoche, dass mögliche Differenzierungen in der Interpretation kaum noch durchgeführt werden. Aktuell ist die Stimmung im Markt schlecht, der Handelsstreit USA / China, das Brexit-Thema, der Haushaltsstreit Italien / EU, allgemeine Konjunkturunsicherheit und zum Teil schwache und enttäuschende Unternehmenszahlen belasten die Anlageentscheidungen. Hinzu kommt die Zeitkomponente: das näher rückende Jahresende. „Unterschätzen wir nicht die persönlichen Interessen der Fonds-Manager“, sagte ein Händler gegenüber der Nachrichtenagentur Reuters. „Es herrscht eine `Null-Toleranz-Mentalität´ gegenüber schlechten Nachrichten.“ Das heißt, man verkauft, was einen kritischen Eindruck macht und zeigt kaum ernsthaftes Kaufinteresse. Immerhin ist das Jahresendergebnis eng verknüpft mit der Bonushöhe und diese schmilzt derzeit wie Schnee in der Sahara.

Sehen wir uns die Kursentwicklung der letzten Woche in den Kursverläufen der Aktien-Indizes an und legen die der Rentenmärkte daneben, gab es zwei Haupttendenzen: (a) Rotationen Renten gegen Aktien und (b) defensive Aktien gegen konjunkturabhängige Werte (Branchen-Rotation). Ein Händler der Deutschen Bank in London wies bereits zu Wochenbeginn auf aggressives Handeln sogenannter Risk Parity Funds hin. Das Prinzip dieser Fonds basiert auf einer Portfoliodiversifizierung, welche nicht die prozentuale Gewichtung unterschiedlicher Anlageklassen im Blick hat, sondern deren prozentualen Beitrag zum Gesamtrisiko des Depots. Ein Fondsmanager umschrieb diesen Ansatz einmal mit den Worten: „Die Risiko-Allokation bestimmt die Asset-Allokation und nicht umgekehrt.“ Die Idee dahinter ist, dass durch eine entsprechende kombinierte Gewichtung unterschiedlicher Anlageklassen die entsprechenden Fonds in vielen Marktphasen keine direkte Korrelation zu Aktien- und Rentenmärkten aufweisen. Somit wird zwischen den Asset-Klassen, sofern es sinnvoll erscheint, mitunter heftig, auf jeden Fall konsequent hin und her gewechselt. Dieses Vorgehen dominierte in der letzten Woche ganz klar das Geschehen und wurde in den Morgen-Meetings immer wieder angesprochen. Laut Aussage des Händlers wurden Aktien „ohne Sinn und Verstand“ verkauft und Anleihen gekauft. Dies führte zur Fortsetzung klarer Aufwärtstrends im Rentenmarkt und zu den zum Teil drastischen Kursabschlägen im Aktienmarkt. Da sich die auffälligen Kaufinteressen zudem einzig auf Delta-Anpassungen über die Optionsseite (Theta / Gamma Trading) und den unter (b) genannten Branchen-Rotationen beschränkten, sackten die Kursverläufe mitunter heftig durch und hielten sich in den zwischenzeitlichen Erholungsreaktionen auffällig in Grenzen.

Vorgehen dieser Art sind nicht ungewöhnlich in den Märkten und lohnen nicht immer einer Erwähnung, doch auffällig war dieses Mal die Konsequenz, mit der diese Asset-Rotation durchgeführt wurde. Angelegte Reaktionspotentiale wurden selbst im minimalen Ausmaß fast regelmäßig nicht ausgeschöpft.

Eine weitere Auffälligkeit in der letzten Woche, war die Arbeitsweise der Theta / Gamma Seite. Wir bewegen uns in nahezu allen Aktienmärkten tief im Gamma-Long-Umfeld. Für gewöhnlich werden die zu Gunsten der Optionsseite laufenden Positionen konsequent und meist „market“ angepasst, um angelaufene Gewinne so rasch realisiert (was bei den hohen Theta-Kosten das sinnvollste Vorgehen ist). Seit Montag letzter Woche veränderte sich dieses Vorgehen sehr auffällig und zwang die Phasenhändler (zumindest stellten wir dies im FDAX fest), ihre Vorgehensweise ebenfalls anzupassen. Neu war jetzt, dass auch die Theta / Gamma Seite eher passiv mit auffälligen Limit-Positionierungen im Markt auftrat und selten market eingriff. Dieses Vorgehen ließ die Schlussfolgerung zu, dass auch auf der Optionsseite die Meinung vorherrschte, dass finale Investoren eine konsequente Asset-Rotation durchführen, welche nicht einfach nur temporär und fokussiert abgewickelt wird, sondern die aktuelle Gesamtstrategie beherrscht. Folglich konnte man Volumen auf der Geldseite passiv zeigen und darauf warten, dass die mehr unter Druck und Notwendigkeit stehende Finalseite aktiv wird.

Diese Stimmung hielt die gesamte Woche an. Selbst im Grunde positive Meldungen wurden am Ende zum Abbau von Beständen genutzt und waren damit eher Nebensache, ohne ein Umdenken im Markt zu erreichen.

Jetzt steht die Frage, ob dieser Druck in dieser Form auch die kommende Woche dominieren wird. Da wir keine Hellseher sind, können wir uns nur über die Diagnose der fundamentalen und technisch / quantitativen Bewertungskriterien der versuchten Beantwortung der Frage annähern und eine stetige Abwägung, gegebenenfalls notwendige Anpassung in den jeweiligen Morgen- und Mittags-Meeting durchführen.

Die Rahmenbedingungen bleiben unverändert angespannt

Das aktuelle Umfeld, innerhalb dessen die Billionen von EUR, USD, Yen und anderen Währungen in verschiedensten Asset-Klassen weltweit gebunden sind, ist unverändert kritisch. Auch die Brennpunkte haben sich nicht verändert, einzig die bisher auch belastende Sorge einer anhaltend straffen Zinspolitik der US-Notenbank scheint in den letzten Tagen an Schärfe verloren zu haben. Doch selbst diese Tendenz hilft den Märkten derzeit kaum, denn der Hintergrund dieser möglichen Tempodrosselung des Zinsanstiegstempos ist ein eigener Belastungsfaktor für sich.

Kaum jemand kann aktuell sagen, welcher der vielen Brandherde derzeit Hauptbelastungsfaktor ist, aber wenn wir zunächst auf den Handelskonflikt USA / China, Brexit und Italien / EU verweisen, liegen wir sicherlich nicht ganz falsch.

Handelskonflikt USA / China

Am ersten Dezembersonnabend glaubte man an eine mögliche Entspannung. Trump und sein chinesischer Amtskollege hatten sich in Buenos Aires, am Rande des G20 Treffens auf einige Entspannungspunkte geeinigt, auf die man im Vorfeld im Markt gehofft hatte. Trump hatte signalisiert, erst einmal eine Zollerhöhung von derzeit 10 % auf 25 % auf Importe aus China im Umfang von 200 Milliarden USD (welche Anfang 2019 greifen sollten) auszusetzen, Im Gegenzug signalisierte China Zugeständnisse, welche wir im Monday-Sport der Vorwoche umrissen hatten.

Im Ergebnis eröffneten die Märkte die neue Handelswoche am 03. Dezember rund um den Globus mit auffälligen Kurssprüngen auf der Oberseite. Die Presse und einige übereifrige Moderatoren feierten diese Sprünge mit Adjektiven wie „euphorisch“ bzw. „begeistert“. Tatsächlich ist der Hintergrund solcher Sprünge eher schmerzhaft, weil Hedges auf der Shortseite durch umsatzlose Sprünge zur Markteröffnung im Minus liegen und geschlossen, mindestens jedoch reduziert werden müssen.

Sieht man sich dazu noch die intraday-Kurse der Vortage an, lässt dies zudem den Schluss zu, dass hier tatsächlich Minusbeträge angelaufen sein müssen, denn die aufgebauten Hedges lagen in den Vortagen unter den Anfangsnotierungen im Handel.

Interessant wurde jetzt aber die Tatsache, dass trotz der offensichtlichen Entspannung und trotz der festen Eröffnung, kaum Anschlusskäufe folgten und die Optionsseite, welche durch den Sprung auf hohen Delta-Long Beständen saß, ihr anfängliches Abwarten recht bald ablegte und aktiver verkaufte. Im Markt begründete man dieses Vorgehen mit aufkommenden Zweifeln, wie nachhaltig die Vereinbarungen zwischen Trump und seinem chinesischen Amtskollegen tatsächlich seien. China hielt sich mit Kommentaren zurück, Trump polterte zu Wochenbeginn in gewohnter Manier wieder los, er wolle „echte Deals sehen“, was nichts anderes hieß als dass China klein beigeben sollte. Ergänzend kam die Frage zu Wochenbeginn hinzu, was beim „Autogipfel“ im Weißen Haus rauskommen würde, der für Dienstag, den 04. Dezember anstand. Eingerahmt in diese Situation, setzten plötzlich die Rotations-Aktivitäten der Risk Parity Fonds ein, wie der oben erwähnte Händler feststellte.

Über die Handelswoche hinweg setzte sich zunehmend der Zweifel durch, dass es tatsächlich zu einer Entspannung im Handelskonflikt kommen würde. Der US-Finanzminister, als auch ein Wirtschaftsberater Trumps zeigten sich plötzlich skeptisch und sehr vorsichtig in ihren Aussagen und dann platzte am Donnerstag die Pressebombe, wonach just an dem Tag, als sich Trump und Xi in Buenos Aires wohl die Hände gegeben haben, die Tochter und Finanzvorstand des chinesischen Huawei – Giganten (weltgrößter Telekom-Ausrüster und zweitgrößter Smartphone-Hersteller der Welt mit einem Jahresumsatz von 93 Milliarden USD und 180.000 Mitarbeitern) in Canada von bewaffneten CIA-Mitarbeitern auf einem Zwischenstop verhaftet wurde. Der nicht neue Vorwurf lautete auf Verstoß gegen das von den USA verhängte Embargo gegen den Iran. Tatsächlich war das brisanteste an dieser Geschichte das absolut unglückliche Timing. Der Vorwurf steht seit April diesen Jahres im Raum, juristisch (gesetzlich) verankert wurde die Thematik des Embargos im August 2018 und seit April gab es keinerlei Aussagen, Drohungen oder ähnliches von Seiten der US-Regierung. Und dann, am besagten Sonnabend, an dem alle Augen nach Argentinien gerichtet waren und zumindest temporär Hoffnungen aufkeimten, dass das Handelskonfliktproblem etwas Entspannung finden könnte, schnappten auf dem Flughafen von Vancouver die Handschellen, mit der Aussicht, an die USA ausgeliefert zu werden und dann dort 30 Jahre im Gefängnis zu verbleiben.

Zunächst war nicht klar, wie China auf diese, allgemein als Provokation gesehene Situation reagieren würde, Anleger reagierten dennoch heftig und fürchten eine erneute Eskalation, denn jetzt, spätestens jetzt war jedem klar: die 90 Tagefrist ist nur ein Aufschub, keine Lösung. Schließlich protestierte China offiziell: am letzten Samstag, den 08. Dezember, bestellte Peking den kanadischen Botschafter ein. Wie die staatliche chinesische Nachrichtenagentur Xinhua berichtete, protestierte Vize-Außenminister Le Yucheng bei dem Gespräch mit dem Diplomaten John McCallum gegen die „skrupellose und abscheuliche“ Festnahme. Die Chinesen drohten Kanada demnach „schwerwiegende Konsequenzen“ an. Hieß es noch in der Verlaufswoche, dass man an den Vereinbarungen festhalten wolle, glaubt daran jetzt kaum noch jemand.

Brexit

Der Handelskonflikt zwischen den beiden Wirtschaftsgiganten USA und China für sich genommen wäre schon Belastung genug. Doch auch in Europa türmen sich die Gewitterwolken immer höher. Wir blicken nach London: hier erwarten wir am kommenden Dienstag, den 11. Dezember die Abstimmung über das Brexit-Abkommen, welches vor zwei Wochen in Brüssel von May (britische Regierungschefin) und den verbleibenden 27 EU Staats- und Regierungschefs in einer wenig feierlichen Atmosphäre unterzeichnet wurde.

In der Vorwoche wurde im britischen Parlament gestritten und gerungen über das Thema, eine Abstimmung zu Gunsten von May ist wahrscheinlich weiter von uns entfernt als der Mond. Jetzt kocht plötzlich die Gerüchteküche hoch, wonach die erwartete Parlamentsabstimmung verschoben werden könnte. Die britische „Sunday Times“ schreibt, dass eine Verschiebung denkbar ist, weil May eine Abstimmungsniederlage fürchtet. Wie es in der Presse dazu heißt, beruft sich das Blatt auf Minister und Berater, dass May diesen Schritt heute bekannt geben wird.

Die Minister befürchten dem Bericht zufolge, die Niederlage könnte so hoch ausfallen, dass in der Folge die Regierung abtritt. Sie hätten May daher gesagt, dass die Vereinbarung mit der EU nachgebessert werden müsse. Dies wäre ein Schritt, den die EU zumindest bis jetzt abgelehnt hat.

Schlussfolgernd geht man in England jetzt davon aus, dass May mit der EU noch einmal hart verhandeln und ihren „Handtaschen-Moment“ erleben würde, wie es in der Presse heißt. Mit dem „Handtaschen-Moment“ ist der Auftritt der früheren Premierministerin Margaret Thatcher gemeint, die beim EU-Gipfel 1984 in Frankreich einen höheren Beitragsrabatt für Großbritannien ausgehandelt hatte. Bei den Unterredungen stellte sie mehrmals demonstrativ ihre Handtasche auf den Tisch. Seitdem ist der Begriff „Handbagging“ sogar ins „Oxford Dictionary“ eingetragen worden. Bis jetzt werden offiziel diese Gerüchte dementiert. Ein Sprecher der Downing Street dementierte Pläne zur Verschiebung der Abstimmung in der Nacht zum Sonntag gegenüber der britischen Agentur PA: „Die Abstimmung wird am Dienstag abgehalten.“

May hat wiederholt erklärt, dass der jetzige Vertrag der einzige sei, der auf dem Tisch liege. Die Alternativen wären ein ungeordneter Austritt aus der EU oder womöglich gar kein Brexit. Laut „Sunday Times“ schmieden einige Minister Pläne für ein zweites Referendum.

Kommt es zu einem ungeordneten Bexit, wäre dies in der nördlichen Flanke Europas katastrophal. Zum einen wird auf die Infrastruktur Großbritanniens verwiesen, welche nicht in der Lage wäre, mit einer solchen Entwicklung umzugehen. Es heißt, in Dover würde es Verzögerungen bei der Zollabfertigung geben, und das in beiden Richtungen. Das würde zu Problemen bei frischen Lebensmitteln führen. Es könne auch Probleme bei der Stromversorgung geben - oder Engpässe bei den Chemikalien für die Trinkwasseraufbereitung.

Tatsächlich gehen auch die britischen Behörden davon aus, dass es im Fall eines Brexit ohne Abkommen zu langen Verzögerungen an der Grenze kommen könnte, schreibt „Bild“. Allein in Dover, dem wichtigsten Fährhafen des Landes, müssten dann jeden Tag 10.000 Lastwagen kontrolliert werden. Es gibt Pläne, ein 16 Kilometer langes Autobahn-Teilstück zu schließen und in einen Lastwagen-Parkplatz zu verwandeln. Die Regierung prüft derzeit, ob auch ein kleiner Flugplatz in der Nähe genutzt werden könnte, um den Rückstau aufzufangen. Da Großbritannien rund ein Drittel seiner Lebensmittel aus der EU importiert, könnte es durchaus zu Versorgungsengpässen kommen. Und die dürften mehrere Monate lang andauern. Auf jeden Fall vertreten mittlerweile viele Britten die Ansicht, dass der Premierministerin die Kontrolle über die zukünftige Entwicklung völlig entglitten sei.

Großbritannien ist wirtschaftlich nach wie vor eng an (Rest-) Europa und auch an Deutschland gebunden. Ein Chaos in dieser Wirtschaftsnation wird uns alle treffen, auch das hält die Märkte in Atem.

Gelbwesten-Proteste in Frankreich

Frankreich ist kein Land der blühenden Wirtschaft, Probleme wohin man schaut. Die jetzt erneut eskalierenden Gelbwesten-Proteste gießen dabei Öl ins Feuer. Die Gewalt vor allem in Paris sei eine „Katastrophe für den Handel, sie ist eine Katastrophe für unsere Wirtschaft“, heißt es im Spiegel in einem Zitat des Wirtschaftsminister Bruno Le Maire bei einem Besuch von Ladenbesitzern in der französischen Hauptstadt. Gleichzeitig sprach er von einer „sozialen Krise“ sowie von einer Krise der Demokratie und der Nation.

Auch der französische Außenminister zeigte sich besorgt. „Ich weiß, wie zerbrechlich die Demokratie ist“, sagte er den Sendern RTL und LCI. Es sei gefährlich, wenn „unsere Institutionen, unser Zusammenleben in Frage gestellt“ würden. Dass einige Demonstranten zu einem „Aufstand“ aufrufen, beunruhige ihn. Einige Beobachter ziehen vorsichtige Parallelen zu den Entwicklungen im Arabischen Frühling.

Aus den USA kommt derzeit nur Häme, was den französischen Außenminister dazu brachte, sich jede Einmischung des US-Präsidenten in die französische Politik zu verbitten.

Die Protestbewegung der „Gelbwesten“ fordert den Rücktritt von Präsident Macron sowie allgemeine Steuersenkungen, höhere Renten und Löhne. Bei den landesweiten Demonstrationen am Samstag, den 08. Dezember, gingen etwa 125.000 Menschen auf die Straße, 120.000 Polizisten waren im Einsatz. Besonders brisant war die Lage in Paris. Dort zündeten Demonstranten Barrikaden und Autos an, schlugen Fensterscheiben ein und lieferten sich Auseinandersetzungen mit der Polizei.

Macron steht zunehmend in der Kritik, weil er seit über einer Woche trotz der Proteste gegen seine Reformpolitik nicht in der Öffentlichkeit erschienen ist. Jetzt heißt es, er werde nächste Woche persönlich Stellung nehmen.

Angesichts der Straßenproteste hatte die Regierung zuletzt Zugeständnisse gemacht und etwa die umstrittene Anhebung der Ökosteuer fallen gelassen. Macron hatte es aber Ministerpräsident Edouard Philippe überlassen, die erste durchgreifende Kehrtwende während seiner Präsidentschaft anzukündigen.

An den Märkten ist dieses Thema bisher nur am Rande präsent, angesichts der dominanten Handelsstreitproblematik.

Zinspolitik der Fed

Wird sie oder wird sie nicht? Die Frage zielt auf die zukünftige Zinspolitik der US-Notenbank. Bisher zeigten alle Pfeile in Richtung „eine Zinserhöhung noch im Dezember, drei bis vier Erhöhungen in 2019“. Die Begründungen für diesen Schritt: die Wirtschaft läuft heiß, die Inflation springt an.

Doch jetzt bekommt die Konjunkturentwicklung in den USA, aber auch weltweit wohl erste Risse. Der Öl-Preisabsturz spiegelte diese Angst bereits im Vorfeld wider, hier half ihm jetzt nur ein beherztes Produktionsdrosseln durch die OPEC und anderen Produzenten, letzte Woche in Wien beschlossen. Ohne diesen Beschluss wäre der Öl-Preis als kritisches Konjunkturbarometer wohl weiter auf dem Rückmarsch.

Seit gut eineinhalb Wochen signalisiert die US-Notenbank eine mögliche Änderung ihrer Politik. Presseberichten zufolge erwägen Repräsentanten der US-Notenbank eine neue Grundhaltung des „Abwartens“, nachdem die wahrscheinliche Zinsanhebung im Dezember über die Bühne ist.

Ein weiterer US-Notenbanker (Bostic) sieht die Zinsen „in Rufweite“ des angestrebten neutralen Niveaus, was in die gleiche Kerbe schlägt. Von der CBK heißt es dazu, dass der Markt bis Ende 2019 derzeit nur noch 1,7 Zinsschritte, einen recht sicheren und einen weiteren mit 70 % Wahrscheinlichkeit, erwarte.

Selbst für die Entscheidung am 19. Dezember sei sich der Markt nicht mehr sicher. Ein Zinsschritt werde nur noch mit gut 70 % erwartet, heißt es.

Der Währungsmarkt reagierte jüngst auffällig auf diese Entwicklung, besonders nach dem schwächeren US-Arbeitsmarktbericht vom Freitag gab der USD deutlich nach. Die kritische Gesamtlage hellt sich damit jedoch nicht auf. „Geht die Fed tatsächlich vom Gas, dann wird das nur einen von X Belastungsfaktoren abschwächen. Der Rest reicht aber für diverse Katastrophen-Szenarien noch immer bei Weitem aus“, sagte Freitag ein Händler gegenüber Reuters.

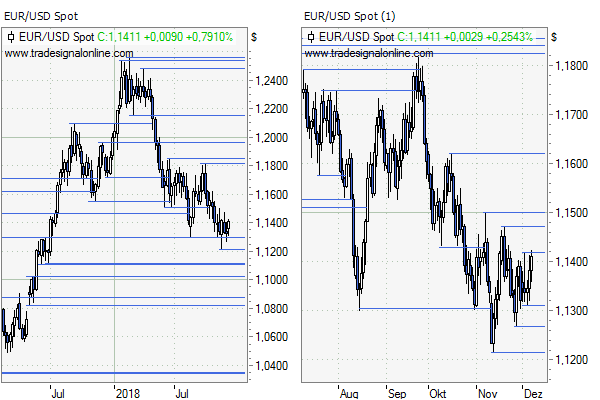

Aus technischer Sicht steigen die Chancen, dass der Euro, als massiv überverkaufte Währung, in der kommenden Woche weiter zulegen könnte, zumal der Treibsatz Zins für den USD wegzukippen scheint. Sowohl im Wochen-, wie auch im Tageschart schwächt sie die EUR-Abwärtsdynamik ab, Bodenbildungen und Konsolidierungen werden zunehmend deutlich, was zu weiteren Positionsreduzierungen führen sollte.

Technische Ausgangslage

Auf der Aktienseite dominieren ganz klar übergeordnete Abwärtstrends, die Rentenseite ist fest – so lässt sich die aktuelle Ausrichtung derzeit klar umreißen. Die Dynamik gilt als hoch, aus klassischer markttechnischer Sicht heraus könnten wir eine Überhitzung in beiden Märkten unterstellen, was die Reaktionswahrscheinlichkeit steigen lässt. Die Frage bleibt jedoch: wer sollte die Reaktion tragen?

Nachhaltige Rückabwicklungen durch die Finalseite ist eher unwahrscheinlich, zumal die ursprünglichen Rotationen noch nicht abgeschlossen scheinen. Reaktionen wären folglich eher kurzfristiger Trading-Natur, dem „Ebene 2“ Ansatz zuzurechnen.

Da wir zum Jahresende hin jedoch mit immer weniger Gesamtumsatzvolumen werden rechnen können / müssen, sind Eindeckungen und Glattstellungen aus der Trading-Seite jedoch durchaus mit möglichen heftigen Bewegungen im Markt verbunden.

Die derzeit zuverlässigste Komponente im Markt, als Liquiditätsspender der jeweiligen Gegenseite und damit möglicher Bremser zu heftiger Reaktionen, bleibt die Optionsseite mit ihrem dicken Gamma-Long Umfeld.

Der DAX-Wochenchart für sich genommen, bleibt in jeder klassischen Beurteilung kritisch, wir weisen aber auch darauf hin, dass die technische Betrachtung immer nur eine IST-Situation rückwirkend beschreibt und nach vorn erst träge folgt, wenn die „Party bereits durch ist“. Übergeordnet liegt uns ein ganz klarer, auch per Wochenschluss bestätigter Abwärtstrend vor.

Auch auf Tagesbasis ist das Ganze nicht besser zu interpretieren. Auch hier zeigen die Ausrichtungen abwärts, chart- ebenfalls markttechnisch bestätigt. Sinnvolle Unterstützungen sind hier kaum herleitbar, eher tragen diese reflexiven Charakter.

Das Wirken der Risk Parity Fonds im Rentenmarkt, ist hier im Kursverlauf des Bund-Futures (März-Kontrakt) sehr auffällig. Wie an der Schnur gezogen, drängt das Rentenbarometer nordwärts, auch hier liegen uns keine sinnvollen Widerstände mehr vor.

Fazit

Die Märkte sind durch die Bank überhitzt. Das ist ein Fakt, die Positionen sind extrem, auch das ist ein Fakt. Wir brauchen jetzt in einer umsatzschwachen Zeit einen Impuls für Glattstellungen von der Trading-Seite. Da die Finalseite dann als Gegenseite bis Jahresende wegfallen wird, könnten Reaktionen beeindruckend ausfallen.

Ich wünsche Ihnen eine erfolgreiche Handelswoche !

Uwe Wagner

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Guten Tag Herr Wagner,

ich bin auf diesen Artikel "Spuren lesen im Markt - handeln mit dem Orderbuch Teil 1" gestoßen. Obwohl ich die Suchfunktion und google intensivst bemüht habe, ist es mir nicht gelungen die Folge- und Vorartikel zu finden (dafür habe ich aber noch mehr super Artikel von Ihnen gefunden). Besteht irgendwo noch die Möglichkeit die andren Artikel zu lesen?

Mfg Robert Ulrich

Vielen Dank. Gute Infos!