„Kennst Du den Witz vom Frosch im Mixer?“

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Das Wort „Brexit“ mag schon niemand mehr hören wollen, aber interessant ist, dass wir hier ein Paradebeispiel dafür erhalten, was es heißt, dass Märkte komplex und nichtlinear sind und damit auch die Entscheidungsprozesse im Portfoliomanagement gerade jetzt immer komplexer werden.

Aus Handelskreisen hieß es am Dienstag letzter Woche, dass sich der Markt „aufspalte“, was so viel heißt wie: „es gibt keine klare Ausrichtung dominanter Handelsaktivitäten“. Was sich auffällig zeigte, war bis Anfang letzter Woche, dass durch anhaltende Konjunktursorgen zunächst besonders eben konjunkturabhängige Aktien unter Druck standen – hier schob man recht nachhaltig Einzelwerte und ganze Sektoren aus den Portfolios. Im Gegenzug wurden Anleihen gesucht, was schließlich seit Jahren wieder zu einer ausgeprägten inversen Zinsstrukturkurve führte und damit Konjunktur- und Rezessionssorgen befeuerte. Auf der anderen Seite begann aber eben diese extrem niedrige (zum Teil im Negativbereich liegende) Rendite im Anleihemarkt, Gelder wieder in die Aktie umzuleiten, besonders in Werte, die eher „zinsreagibel und dividendenstark“ sind.

Und als das diese verschlungene Ausgangslage nicht ausreicht, schütteten die Zentralbanken durch auffällig „taubenhafte“ Aussagen noch Öl ins Feuer der Konjunkturängste und Einzelwerte spielten ebenfalls verrückt – hier Stichworte wie Bayer / Monsanto und Glyphosat, Autos – Übernahmefantasien und Banken im Zusammenhang mit Gerüchten um gestaffelte Einlagesätze.

Die Konsequenzen haben wir gesehen: (a) keine oder selten klar sichtbare, anhaltende Ausführungsdominanzen, daraus resultierend (b) auffällige Zurückhaltung im Kurzfristhandel, (c) teilweise hochvolatile, instabile Bewegungsimpulse – besonders zwischen 09:00 Uhr und 10:30 Uhr / 11:00 Uhr, die Stoßzeiten der finalen Orders.

Versuchen wir, eine Struktur in die Rahmenbedingungen zu bekommen, wobei ich mich hier bewusst auf Einschätzungen und Meinungen aus dem marktdominierenden Umfeld stütze – schließlich werden dort die Angebots- / Nachfrageverschiebungen verursacht.

Hauptsorge: Konjunkturentwicklung

Der Dreh- und Angelpunkt war und ist (und wird es auch in der kommenden Woche bleiben) die Sorge um die globale Konjunkturentwicklung. Der Hintergrund hierfür ist klar: die Konjunktur steuert (grob gesagt) den Erfolg der Unternehmen, dieser wirkt auf den Gewinn. Der erwartete Gewinn spiegelt sich im Aktienkurs wider und damit steuert die Gewinnerwartung letzten Endes die Kauf- oder Verkaufsmotivationen der Finalseite.

Eine möglicherweise stockende Konjunkturentwicklung wurde in den letzten Tagen und Wochen immer wieder durch unter den Erwartungen liegenden Wirtschaftsdaten verbreitet, unterbrochen von überraschenden Lichtblicken, was temporär die Hoffnung anschob, es möge doch alles nicht so kritisch sein, wie es aussieht.

Diese latente Sorge wurde in den letzten Tagen zunächst von zwei Seiten befeuert: Brexit und Handelsstreit auf der einen Seite und die gerade in der letzten Woche forcierte taubenhafte Geldpolitik der Zentralbanken (hier konkret Fed, EZB und die Notenbank Neuseelands) auf der anderen Seite.

Bedenken wir bitte dabei immer, dass wir in einem nichtlinearen System, was die Kapitalmärkte in Reinkultur sind, kein lineares Ursache / Wirkungsprinzip haben. „Jede Medaille hat zwei Seiten“, heißt es bekanntlich und somit ist es schon schwer genug, jedes einzelne Ereignis richtig einzuordnen und deren Auswirkungen auf die Märkte abzuschätzen. In ihrer Kombination und Wechselwirkung zu anderen Ereignissen und deren Interpretationsmöglichkeiten, kommt oben genannter „Frosch im Mixer“ ins Spiel. Beginnen wir zunächst mit der aktuellen Geldpolitik, dem eigentlichen Schmiermittel der Märkte.

Reuters schrieb am Mittwoch letzter Woche, dass Analysten warnen würden, dass die unterstützende Geldpolitik der Notenbanken die Wachstumsprobleme kaschieren würde. Angesichts der taubenhaften Fed und der Tatsache, dass nun auch Neuseelands Zentralbank massiv taubenhaft auftrete, komme die Frage nach dem Wachstumsausblick auf. In Neuseeland deutet sich eine Zinssenkung an und auch Draghi (EZB) bekräftigte zur Wochenmitte die Bereitschaft, den Zinsausblick weiter anzupassen und „alle geldpolitischen Werkzeuge entsprechend ihrem voraussichtlichen Nutzen einzusetzen“. Diese Ängste vor wirtschaftlichen Problemen spiegeln sich aktuell am Anleihenmarkt, wo die Renditen fast durchgehend unter Druck standen. In der Konsequenz verzerrte sich die Zinskurve invers, was zum Hauptgesprächsthema im Rentenmarkt wurde. „Jeder spricht über die inverse Zinskurve. Historisch betrachtet dauert es noch ein Jahr oder auch nur ein halbes bis zur nächsten Rezession“, wurde eine Portfolioverwalterin Mittwochabend zitiert. Aber ein solcher Zeitraum sei eine lange Zeit am Markt. „Erfolgreiche Handelsgespräche zwischen China und den USA könnten den Ausblick wieder verändern. Ein Abkommen muss auch nicht perfekt ausfallen, doch jede Vereinbarung würde helfen“, ergänzte sie.

Sehen wir uns den Rentenmarkt an, hier am Beispiel des Bund-Futures auf Tagesbasis, kann man keinen besseren Beleg für diese Sorge und deren Umsetzung im Markt erhalten.

Fallende Renditen machen risikobereiter

Gibt der Anleihemarkt nichts mehr her oder kostet Geld, muss umdisponiert werden. Das stützt die Märkte. Konjunkturangst und möglicherweise überbewertete Aktien hin oder her. Es fließt noch immer zusätzliches Geld an die Märkte, Banken sitzen auf gigantischen Kapitalbeständen, ebenso Fonds und Pensionskassen. Den Banken kosten diese, sofern sie diese nicht im Keller stapeln (was sie natürlich nicht tun), sondern bei den Zentralbanken parken, Milliarden im Jahr. Korrekt: wir sprechen von Milliardenverlusten, nur weil wir eine völlig verschobene Zinskurve haben – somit muss allein dieser Verlust irgendwie wieder reingeholt werden – und das geht nur über Investitionen in den Aktienmarkt oder Risikoanleihen, womit wir wieder da sind, wogegen Politik und Presse wettern.

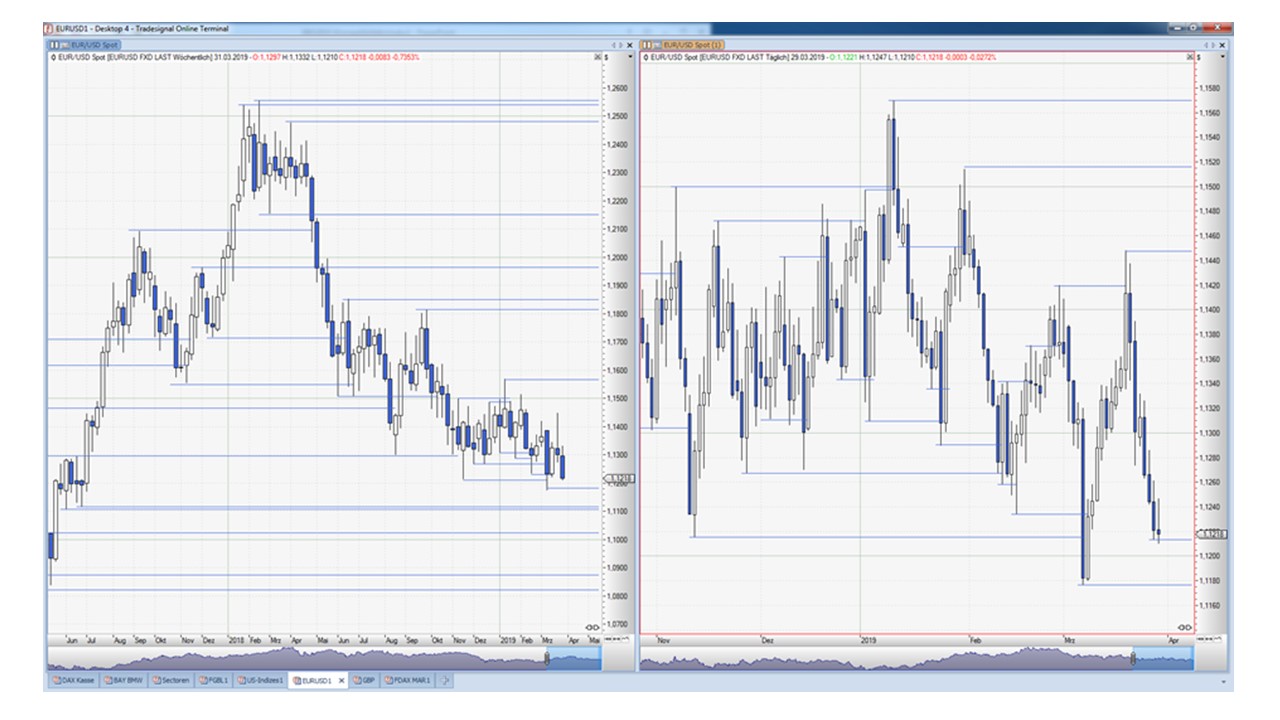

Kapital fließt in die Aktienmärkte, das stützt, auch wenn es klassisch volkswirtschaftlich nicht wirklich zusammenpasst. Im Geldmarkt heißt es allerdings, dass Kapitalströme weg aus Europa, hin in die USA feststellbar sind, was (a) einen Blick auf die verschobenen Anlageinteressen erlaubt und (b) den jüngsten starken Wertzuwachs des USD gegenüber Euro erklärt, trotz einer mittlerweile wieder mega-taubenhaften Fed.

Aktuell wird eine Zinssenkung der Fed noch in 2019 eingepreist und dennoch konnte der USD auffällig zulegen. Doch zum Wochenende hin hieß es dazu im Geldmarkt, dass Vertreter der US-Notenbank am Mittwoch den Eindruck vermittelt hätten, dass es für Zinssenkungen noch zu früh sei.

Genau diese Annahme liegt aber der inversen Zinsstrukturkurve zugrunde. Die Optimisten halten die Signale des Rentenmarktes aktuell für übertrieben und setzen eher auf eine Fortsetzung der Aktienrally, die sie nur für unterbrochen halten, so Reuters.

Ein Rentenstratege wurde dazu wie folgt zitiert: „Es hat sich zu viel Pessimismus aufgebaut, wonach sich das Wachstum schlecht entwickeln wird. Ich denke, das ist übertrieben“. Springen noch mehr Finalakteure auf diese Überzeugung auf, könnte dies den USD weiter im Anstieg befeuern, was Druck auf Europas Aktien ausüben dürfte (denn ausländische Investoren verlieren dann nicht nur im Kurs, sondern auch im Wechselkurs).

Es sei denn, das Brexit-Thema (Europas größte derzeitige Belastung im Markt) nimmt in der kommenden Woche eine überraschende Wende zum Positiven.

Ein harter Brexit ist wahrscheinlich wie noch nie, oder doch nicht?

Ein drittes Mal NEIN zum Deal mit der EU. In Politikerkreisen hieß es, das ein harter Brexit nun zunehmend wahrscheinlich wird. Jetzt bleiben den Briten noch zwei Wochen Zeit zur Vorlage eines Vorschlages, wie es geregelt weiter gehen soll, anderenfalls geht es am 12. April ohne Abkommen in ihre gewünschte und am Freitag auf Londons Straßen teilweise umjubelten „Unabhängigkeit“. Es heißt, es gäbe jetzt noch drei Möglichkeiten: (1) eben der harte Ausstieg (den die Mehrheit im Unterhaus ja wohl eigentlich nicht will), (2) eine Verlängerung der Mitgliedschaft bis irgendwann, jedenfalls deutlich später als wir alle denken oder (3) irgend eine superschlaue Idee dazwischen.

Der Ereignishorizont eines Menschen, nämlich das, was wir uns vorstellen können (oder auch nicht), formt unsere Entscheidungen und ist es ja gerade, was uns menschlich und somit nicht rational macht. GB raus aus der EU? Und das auch noch ungeordnet? Kaum vorstellbar. Somit verwundert es nicht, dass aktuell an den Märkten ein Verbleib durch Verlängerung gespielt wird. Es ist faszinierend: wenn man ganz rational entscheiden müsste, müsste man den harten Exit akzeptieren, aber wir klammern uns an „irgendwie wird das nicht passieren“ und liefern damit ein Paradebeispiel für REFLEXIVITÄT. Der alte Fondsmanager Soros, einer der Ersten, der bereits Ende der 80ger das Phänomen der Reflexivität im Börsenhandel beschrieb (und schlechte Kritiken derer erhielt, die mit Lineal und Bleistift die Märkte noch heute für „standardisierte Feedbacks“ halten), sagte, dass sich Naturwissenschaften von Sozialwissenschaften dadurch unterscheiden, dass es in den ersteren heißt: „Fakt führt zu Fakt“, während im sozialwissenschaftlichen Bereich heißen muss: „Fakt führt zu Interpretation und daraus entsteht ein verzerrter Fakt“, welcher sogar die Realität tatsächlich in diese Richtung mitunter verzerren könnte. Geschieht das gerade in GB? Erwarten wir, das genau das gerade dort passieren wird? Die Märkte spiegeln das wider. Sehen wir uns dazu nur den Kursverlauf der britischen Pfunds gegenüber Euro oder USD an. Hier ist die sensibelste Stellschraube der Erwartungshaltung zum Thema.

Und so erklärt sich auch das Handelsverhalten im DAX / FDAX, welches am Freitag im Wochenhoch endete. Ein Händler sagte zu mir am Freitagabend: „Die Briten bleiben in der EU, noch für sehr lange. Und damit verschieben sich alle Ängste nach hinten und die Filis (manchmal ein Begriff zur Benennung der Fondsmanager) atmen auf und greifen im unterbewerteten, belasteten Markt wieder zu.“

Technisch hat sich der DAX zumindest wieder freigeschwommen, die ursprünglich erwartet nach oben hin verschobene Begrenzung knapp oberhalb der 11.500 Punkte ist jedenfalls in ihrer bisherigen Definition hinfällig. Auch markttechnisch wird die positive Tendenz bestätigt – Richtungsfilter weiter long (relevant für die systembasierten Anlagestrategin), Oszillatoren steigen = Verbesserung der Impulsqualität.

Auch für die jetzt kommende Woche bleibt unser Ohr in GB. Dort entscheidet sich, wie die Finalseite entscheidet, wie sie disponiert und somit Angebot und Nachfrage nachhaltig verschiebt. Für die Kurzfristseite bleibt der Markt spannend, auch wenn für uns wieder klarere Verhältnisse im Markt handelstechnisch hilfreich wären. Trösten wir uns: solche Phasen wie jetzt gab es immer schon und diese wird es immer geben.

Ich wünsche uns allen eine erfolgreiche kommende Woche!

Uwe Wagner

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Langer aber netter Artikel. Lese ich immer wieder gerne...