Rote Karte für die EZB...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Endlich einmal eine Woche, da man am Freitagmorgen nicht überlegen muss, welches Thema sich wohl für einen Wochenrückblick eignet. Zur Auswahl stehen gleich mehrere Ereignisse, die es „in dieser Form“ noch nicht gegeben hat:

Der DAX hat in diesen Tagen erstmals in seiner Geschichte fünfstelliges Terrain erobert – und die Europäische Zentralbank (EZB) packt die ganz große Bazooka aus.

Man könnte auch sagen: Sie ersäuft die Märkte in (noch mehr) billigem Geld. Doch der Trick verfängt nicht mehr...

Aber der Reihe nach: Die Masse schaut bekanntlich besonders gerne dorthin, wo die eher zweitrangigen Dinge geschehen. Folgerichtig knallten am Donnerstag auf dem Frankfurter Parkett die Korken, als der DAX um 14:33 Uhr im Sog der EZB-Zinssenkung erstmals in seiner Geschichte über die Marke von 10.000 Punkten schnalzte.

Experten sind sich einige, dass es jetzt noch „viel weiter“ aufwärts gehen wird. Mit dem DAX versteht sich. Man kennt das ja. Wenn der Verstand erst einmal ausgeschaltet wurde, dann geschieht das meistens im Kollektiv. Deshalb werden jetzt viele hübsche Zahlen herumgereicht. „Was hältst Du von 15.000 Punkten?“ „Nein, ich finde 20.000 sieht besser aus“. Warum nicht gleich 50.000?

Ein anderes „Problem“ haben die meisten Börsianer im allgemeinen Jubel völlig übersehen: Fast alle Analysten waren davon ausgegangen, dass der Euro nach unten rauschen werde, sollte die Europäische Zentralbank die Geldschleusen noch weiter aufreißen.

Nun hat sie genau das getan, Geld wird billig und immer billiger. Bei 0,15 Prozent überhaupt noch von „Zinsen“ zu sprechen, das verbietet sich eigentlich von selbst. Fragen Sie doch einmal Oma Kasulke, was sie davon hält, wenn ihr am Jahresende für 1.000 Euro auf dem Sparbuch 1,50 Euro (kein Witz!) an „Zinsen“ ausbezahlt werden. Das reicht nicht einmal für ein Eis an einem heißen Pfingstwochenende. Geschweige denn für die Eintrittskarte ins Freibad. Naja, Omas Enkel bekommt für das Geld einen Lutscher. Wenigstens etwas...

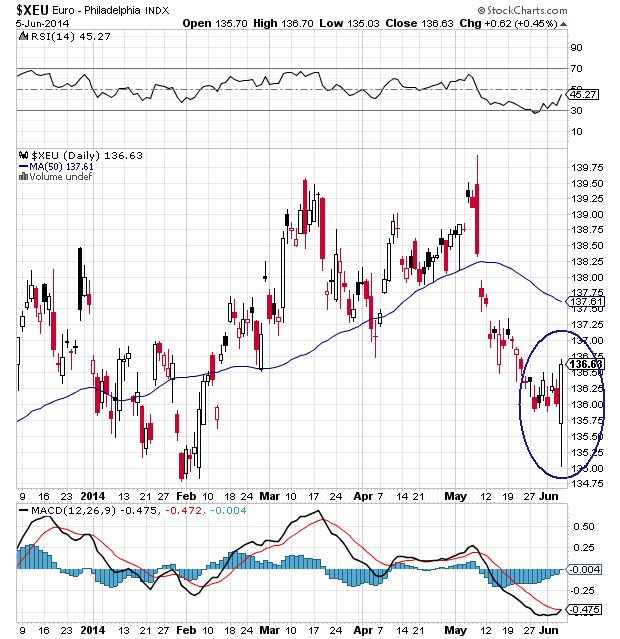

Genau solche Überlegungen könnten der Hintergrund einer „merkwürdigen“ Bewegung des Euro am Donnerstag nach der Zinsentscheidung gewesen sein: Der hat nämlich genau das NICHT getan, was alle erwartet hatten. Zunächst stürzte die Einheitswährung wie erwartet in die Tiefe – um sich anschließend so stark zu erholen (huch!), dass auf dem Kursverlauf ein lupenreines „bullish engulfing pattern“ entstanden ist. Nun wissen Fachleute, dass solche Muster besonders gerne dann auftauchen, wenn sich ein vorangegangener Abwärtstrend in sein genaues Gegenteil verkehrt. Sehen Sie:

Für die Wettbewerbsfähigkeit der Krisenländer wäre ein schwacher Euro ein Segen, so jedenfalls war die Erwartung im Vorfeld der EZB-Sitzung. Nun sind an den Devisenmärkten bekanntlich die besonders gewieften unter den Börsenspekulanten am Werk. Oma Kasulkes Verärgerung über die 1,50 Euro an Zinsen hat sich dort in dieser Woche folgendermaßen ausgedrückt:

Die Teilnehmer an den Währungsmärkte haben der EZB kurzerhand die rote Karte gezeigt. Denn die Reaktion der Einheitswährung auf die einzigartige Geldflut der EZB zeigt vor allem eines: Die Zentralbank hat ihr Pulver verschossen. Die Politik der „Rettung“ um jeden Preis ist gescheitert. Und die Währungsmärkte erkennen das allmählich.

Um das ein wenig zu erläutern: Wenn der Euro jetzt steigt, obwohl die EZB die Geldschleusen aufreißt wie noch nie zuvor in der Geschichte, dann wird das die Wettbewerbsfähigkeit der europäischen Krisenländer Griechenland, Italien, Spanien, Portugal (und neuerdings auch Frankreich) nicht unterstützen, sondern untergraben.

Eine Währungsabwertung packt die Probleme dieser Länder, namentlich die zu niedrige Wettbewerbsfähigkeit, an der Wurzel. Sie wirkt schneller und effektiver als alle Sparmaßnahmen oder Strukturreformen, weil sie die Produkte dieser Länder im Ausland billiger macht.

Deshalb bräuchten diese Länder eigentlich eine Kombination aus einer Euro-Abwertung und im Einzelfall Hilfen aus dem Rettungsschirm ESM - zumindest in diesem völlig kranken und vom Zerfall gezeichneten Finanzsystem. Doch es ist müßig, sich darüber den Kopf zu zerbrechen, warum es anders kommen wird:

Irrenhaus Europa?

Seit sieben Jahren beschäftigt uns die Finanzkrise. Seit sieben Jahren wird die Geldpolitik immer mehr gelockert. Mein Kollege Daniel Kühn spricht in diesem Zusammenhang sehr treffend von „Geldentwertungsstabilität“.

Seit sieben Jahren steigen aber auch die Arbeitslosenzahlen in Portugal, Spanien oder Griechenland. Und seit weit mehr als sieben Jahren steigen die Schulden dieser Länder.

Die Begründung der EZB, man wolle mit dem jüngsten Zinsschritt der Deflation dort Einhalt gebieten und statt dessen Inflation erzeugen, ist jedoch in mehrfacher Sicht Unfug:

Man sehe sich die Aktienmärkte an, oder auch die Immobilienpreise. Inflation, und zwar in einer sehr massiven Variante, ist dort längst allgegenwärtig. Außerdem ist Deflation nicht gleichzusetzen mit Depression. Wenn der Wert des Geldes steigt, dann ist das überhaupt keine Katastrophe, ganz im Gegenteil. Die Regierungen streben Inflation vor allem deshalb an, weil sie sich so elegant ihrer Schulden entledigen können...

Das heißt: Der EZB-Schritt ist ein weiteres Eingeständnis des Scheiterns einer völlig irregeleiteten Geldpolitik die nur in einer Katastrophe enden kann. Das ist allerdings nicht erst seit gestern bekannt sondern ebenfalls seit mindestens sieben Jahren.

Und was den „Strafzins“ angeht, den die EZB jetzt aus dem Köcher holt um damit die Kreditklemme in Südeuropa zu lösen: Die Idee ist geradezu lächerlich. Warum sollten Banken plötzlich mehr Kredite an griechische oder portugiesische Unternehmen vergeben, wenn sie konkursbedingte Totalausfälle befürchten müssen? Aus der Sicht der Bank ist es doch viel vernünftiger, 0,1 Prozent Strafzins zu zahlen und das Geld wie gehabt bei der EZB zu parken - anstatt es an Pleitekandidaten auszureichen.

Was dagegen viel mehr Sinn gemacht hätte, wäre eine moderate Anhebung der Zinsen gewesen, etwa auf 0,5 oder 0,75 Prozent . Dann hätten viele Unternehmen versucht, das niedrige Zinsniveau noch zu nutzen. Sie hätten investiert. Das hätte die Wirtschaft vermutlich sehr viel stärker angekurbelt als der verzweifelte Versuch, das Geld nach sieben Jahren Dauerkrise noch billiger zu machen.

Jürgen Stark, ehemaliger Chefvolkswirt der EZB, hat noch einen weiteren Aspekt ins Spiel gebracht: Mit der Senkung des Leitzinses werde für die Regierungen in Südeuropa ein falscher Anreiz gesetzt. Kriselnde Staaten hätten nun keinen Grund mehr, Reformen anzupacken und durchzusetzen. So ist es...

Fallhöhe vergrößert...

Wieder einmal ändert der EZB-Schritt also gar nichts. Das Spiel wird lediglich etwas verlängert und die Fallhöhe noch weiter angehoben. Damit wird jedoch auch immer deutlicher, dass an einer Reform unseres Geldsystems langfristig kein Weg vorbei führt.

Übrigens haben die Anleger in dieser Woche im allgemeinen Taumel um die 10.000er Marke beim DAX und den Jubel um „Super-Mario“ eine weitere „Kleinigkeit“ übersehen: Den Crash bei den Aktien der Deutschen Bank. Sehen Sie sich diesen Kursverlauf an:

Am Freitag wurden die Anteilsscheine zwar mit einem Bezugsrechte-Abschlag für neue Aktien gehandelt. Das erklärt aber nicht den dramatischen Kursverfall seit Jahresbeginn.

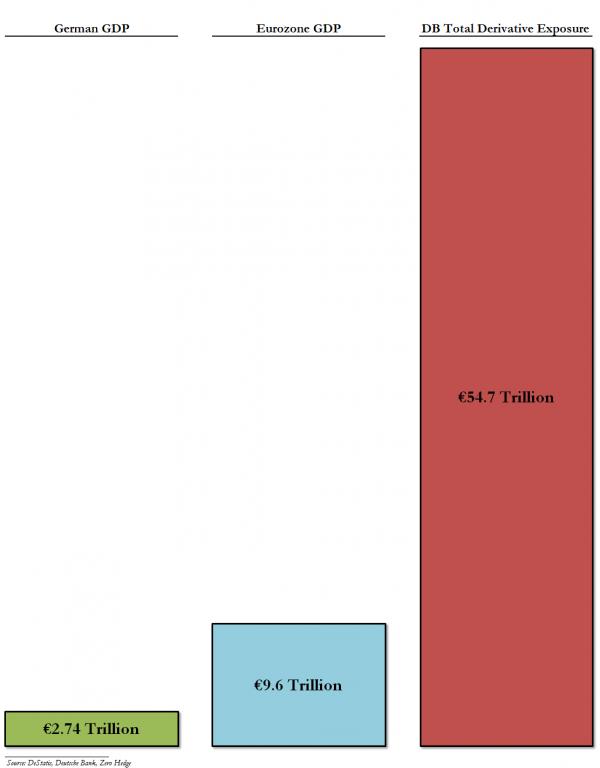

Ich würde wetten, dass es nicht mehr allzu lange dauert, bis hier einiges ans Licht kommt. In diesem Zusammenhang ist ein Blick auf die folgende Grafik erhellend. Sie macht deutlich, dass der „Derivateberg“ der Deutschen Bank die Wirtschaftsleistung der Bundesrepublik Deutschland um das 20fache (!) übersteigt. Nein, das ist kein Scherz, sondern traurige Realität in unserer Scheinwelt aus Papiergeld...

In dieser Scheinwelt geht es jetzt allmählich ans Eingemachte. Das vor allem hat diese Woche gezeigt:

Die EZB hat mit ihrem Schritt noch einmal eine Verlängerung erzwungen. Bis zum Abpfiff mag es noch etwas dauern. Doch wie im richtigen Leben geht auch ein Spiel auf Zeit irgendwann zu Ende...

Warum wir uns unsere gute Laune trotzdem nicht verderben lassen, hat einen einfachen Grund: Je mehr die Dinge aus dem Ruder laufen, und je offensichtlicher das wird, desto größer werden die Chancen auf nachhaltige Veränderungen.

Daher halten wir es lieber mit dem Münchner Komiker Karl Valentin, der einmal sagte:

„Der Optimist ist ein Mensch, der die Dinge nicht so tragisch nimmt, wie sie sind.“

Anmeldemöglichkeit (1) : Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2) : Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG, und Geschäftsführer des Antizyklischen Aktienclubs. Börsenbrief und Aktienclub, das komplette Servicepaket für die Freunde antizyklischer Anlagestrategien! Informationen finden Sie unter www.antizyklischer-boersenbrief.de und www.antizyklischer-aktienclub.de

Einen Crash werden wir in der nächsten Zeit nicht sehen. Das aktuelle Geldsystem ist im Grunde schrott, aber die Zentralbanken werden es noch lange aufrecht erhalten. Zu Not kaufen die Aktien.

Ich war auch zunächst wie Herr Hoose der Meinung, dass der EUR weiter gegen den Dollar gewinnt, weil die EZB nicht stark genug liefern wird. Aber sie hat jetzt deutlich geliefert und es gibt noch zig andere Möglichkeiten, den Geldkreislauf aufzublähen.

Mit Blick auf die von der EZB beschlossenen Maßnahmen wird der EUR langsam weiter abwerten - nicht ad hoc aber stetig. Er ist auch charttechnisch angeschlagen.

Der Negativ-Zins der EZB wird zu weiter fallenden Zinsen am Kapitalmarkt führen, weil die Banken die Knete wo anders investieren müssen - z.B. in Staatsanleihen, die nicht mit EK zu unterlegen sind. Wir werden noch sehen, wie man für 1 Mio. € Baufi-Kredit nur 10.000 € p.a. zahlen muss. Das Deflationsszenario wird kommen und damit auch noch stark sinkende Zinsen. Hier gilt es insbesondere auf den Ölpreis zu schauen.

Die Maßnahmen helfen darüber hinaus in keinster Weise den Süd-staaten, sondern führen letztlich zu noch stärkeren Ungleich-gewichten. Hat eigentlich mal einer in den Südstaaten erhoben, wieviel Kredit nachgefragt wird. Derzeit guckt man nur auf das Kreditvolumen, was bewilligt wurde und zieht daraus seltsame Schlüsse.

Die Ungleichgewichte werden sowohl zwischen Deutschland und dem Rest der EU und als den Reichen (wo auch immer in Europa) und den Armen zunehmen. Die Zinshöhe interessiert hier gar nicht - sondern die Vermögen in Immobilien und Aktien. Insbesondere in D wird der Immobilienmarkt die nächsten Jahre stark wachsen. 1. Kommen immer mehr (überdurchschnittlich qualifizierte) Zuwanderer, was die Nachfrage in den Ballungszentren weiter steigen lässt. 2. Die SPD Idioten initiieren ein Gesetz, was das Angebot weiter schrumpfen lassen wird 3. Sind die Preise in D relativ zum Rest der Welt immer noch sehr niedrig.

Den Südstaaten würde nur folgendes helfen: Schulden-Cut in EUR und Einführung nationaler Währungen. Das würde sofort helfen - insbesondere den Menschen vor Ort und nicht irgendwelchen Fantasten, die über Lösungen theoretisieren. Die meisten VWLer und BWLer sind Theoretiker und haben vom praktischen Leben und insbesondere von pragmatischen Lösungen keine Ahnung.

Die großen Zentralbanken werden mit Sicherheit eben nicht zuschauen,wie der Preis für Gold unter 1000$ filetiert wird. Gold ist ein Rohstoff welcher kaum einer so richtig braucht,aber eine enorme psychologische Wirkung auf das Preisempfinden der Bevölkerung hat. Selbst Oma Krause und Hanni+Nanni würden bei einem immer weiter fallenden Goldpreis schnell merken,dass man mit dem Kauf der neuen Waschmaschine ruhig noch ein Jahr warten kann,da diese ja dann noch viel billiger zu bekommen wäre....

Genau dies wollen eben die Regierungen verhindern. Zumal Gold ein Rohstoff ist,welcher von den Zentralbanken mit ihren selbst gedrucktem Geld recht flockig in die gewünschte Richtung zu steuern ist und man damit idealerweise noch nicht einmal der Industrie und der normalen Bevölkerung weh tun würde.

Kurzum,auch wenn der Chart und einige fundamentale Argumente für einen fallenden Gold-Preis sprechen,so überwiegt meiner Meinung nach das obige Interesse der Regierungen und die haben dies voll im Kreuz....! Dieses Jahr geht es nicht unter 1200$ und mittelfristig rauf bis 1400$,also genau jene Spanne welche den Zentralbanken ideal erscheint.

Ein Trend geht solange bis er bricht, ist irgendwas zu erkennen das er bricht ? Ich meine nicht... Die alten Floskeln von es geht so nicht weiter und Schulden und alles ist absolut verkehrt höre ich seit 1980 , komischerweise hat sich der Aktienmarkt seitdem verzehnfacht.

Sicherlich wird es irgendwann eine 30-40% Korrektur geben, sicherlich wird irgendwann auch mal ein Crash vorkommen aber was macht denn ein Aktienmarkt nach einem Crash ? Er steigt zu neuen Hoehen und das tut er solange es eine Wirtschaft gibt, solange wie es Unternehmen gibt die Gewinne abwerfen...

Hört doch endlich auf mit dem Crash - Szenarien und bringt Eure Leser mal dazu eigenständig in solide Unternehmen zu investieren...genau das dauernde Horrorszenario führt dazu das nur die wenigsten am Aufwärtstrend verdienen und sich die meisten mit immer weniger Erträgen zufrieden geben müssen. Anstatt den Menschen mal Möglichkeiten aufzuzeigen wird nur von drohendem Untergang berichtet...

Ist das konstruktiv ?

wir sind im reich der Fabeln und Märchen ! Oder fußt die 10.000 auf kalten Fakten?

Hallo Herr Hoose,

wissen Sie noch was Sie letztes Jahr geschrieben hatten als der DAX die 8.150 genommen hatte ?

10.000 war das Reich der Fabeln und Märchen - und wo sind wir heute bitteschön ?

Freitag, 31.01.2014 - 14:39 UhrDas Börsenjahr ist gelaufen...

reitag, 01.02.2013 - 20:09 UhrDAX 10.000!

....und so könnte man noch so einige Beispiele hier bringen,

aber ich lasse es lieber

Schöne Pfingsten und allseits viel Erfolg für Ihre Publikation

@Andreas Hoose,

die Devisen Wechselkurse werden in der Eurozone immer weniger wichtig.

Nehmen wir ihr Beispiel Italien: ca 55% der jeweils Im- und Exporte werden mit der Eurozone abgewickelt. Die Anteile in Spanien, Griechenland und Portugal sind eher noch höher. Diese Länder gewinnen durch einen starken Euro wegen der billigeren Energieimporten. Nehmen wir dann noch Handel mit Ländern der EU hinzu (zB Polen, Cz, ....) erhöht sich der Anteil weiter.

Das einzige Land daß zu mehr als 60% Exporte ausserhalb Eurpzone durch einen schwächeren Euro gewinnen würde ist D. Aber da die deutschen Firmen einen Großteil der Vorprodukte importieren und die deutschen Anteile an den exportieren Waren (Löhne, dt Vorprodukte) ca 25-30 % des Endpreises ausmachen, wäre dies verkraftbar und durch die anderen EU Staaten eher gewollt.

Ich bin der Meinung, daß die niedrigen Zinsen eher die Wirtschaft schaden. Ziel ist es aus meiner Sicht, daß die Banken mit dem EZB Geld Anleihen ihres Landes kaufen. Gleichzeitig können über die niedrigen Zinsen nicht mehr die hohe Kostenquote der Banken und ein Ausgleich für Kreditausfälle finanziert werden. Keine Kredite = keine wirtschaftliche Rettung. Der negative Einlagenzins treibt die Banken noch weiter in Anleihen....

Das Problem hier ist, daß die Eurozone ein Klumpenrisiko bei der Staatsverschuldung haben (EZB, Staaten & Banken).

In Europa läuft der Eurostoxx besser als der DAX. Das Geld fliesst aus USA in die Problemstaaten, um dort Firmen, und andere Assets zu kaufen. Nachdem die EZB dies nicht addressiert hat, geht der run weiter.

Nur einmal meine bescheidene Sicht der Lage. Durch das Älter werden der Gesellschaft, nimmt das Problem eher noch zu, da weniger Beschäftigte in ca 15 Jahren ca 0,6 Renter/Pensionäre (heute 0,3) ernähren müssen. Weniger steuern bei mehr Ausgaben belastet das System weiter.

nun denn, die 15000 oder gar 20000 im Dax werden kommen, klare Sache.. tippe auf das Jahr 2016 oder 2017... danach beginnt wohl das Kali-gula.. Endzeitdrama unseres Systems ...

Ach noch was Herr Hoose, wenn die dt. Bank doch so viele Derivate in den Büchern hat, sollten wir vielleicht einfach weniger zocken und keine Zertifikate, OS, Future und CFDs mehr handeln, dann bräuchte die Deutsche Bank uns den Schrott auch nicht mehr verkaufen und in ihren Büchern halten ;-)))

Sehr geehrter Hoose,

immer wieder erfrischend ihre nüchterne Betrachtung der Märkte und der "Finanzwelt". Mir ist ein Rätsel, warum die meisten ihrer Kollegen, die hier auch mit ihren Einschätzungen unterwegs sind, immer noch jubilieren und was von einem "ungebrochenem Aufwärtstrend" faseln. Ich frage mich ernsthaft, wollen die mich verarschen oder raffen die es nicht? Wie kann man seine Augen so penetrant vor den Tatsachen verschließen? Sagt man was gegensätzliches wird man gleich als Untergangsprophet abqualifiziert. Ich persönlich warte auf den Tag, und dieser wird kommen, wo das ganze labile und nur künstlich beatmete Finanzsytem platzt. Platzt, wie die Träume mancher Analysten und Investoren.Amen

Tut mir Leid Herr Hoose echt super schlecht recherchiert und ausgedrückt. Die Bazooka wurde noch gar nicht ausgepackt!!!

Die EZB hat lediglich ein paar Zinsen gesenkt, das bringt tatsächlich nicht mehr Geld in den Umlauf, um Inflation zu erzeugen und ja es ist enttäuschend, dass immer noch kein QE in Europa statt fand, während das Ausland mit gedruckten Geld in Europa auf Einkaufstour gehen.

Aber die Märkte werden nun dennoch weiter steigen, weil Draghi das einzig richtige getan hat. Er hat uns QE nach wie vor in Aussicht gestellt und wer will schon short im Markt gehen, wenn jederzeit die EZB den nächsten Schritt machen kann und wird? Sie etwa? Dann können sie direkt Ihr Grab fürs Depot schaufeln!

Draghi war geschickt wie immer, er hat das mindeste getan, um die Gemüter zu befriedigen und die Spekulation zu erhalten. Die Spekulation auf weitere Maßnahmen werden viel mehr bewirken, als nackte Tatsachen.

Verzeihen Sie bitte, Herr Hoose, wenn ich den Artikel nun so kommentiere, aber Ihre Art ist nicht anders. Wir könnten das ganze sicherlich sachlicher Darstellen, aber das macht ja dann keinen Spaß mehr :-)))

Aber schön, dass Ihre Jünger und Sie Herr Hoose nun weiter shorten , so kann der Dax weiter steigen :-) oder kaufen sie tatsächlich nun endlich mal die dt. Bank? Das würde zumindest derzeit die Beste Anlage sein und der Strategie antizyklisch anzulegen entsprechen. die Commerzbank haben sie uns ja auch schön am Tief vorgestellt, auch gekauft? ich ja :-))) Sie hat heute die ISKS getriggert.