Starke Performance ohne großen Aufwand

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.880,34 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- SPDR S&P 500 ETF TrustKursstand: 287,400 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.880,34 Pkt (Chicago Mercantile Exchange)

- SPDR S&P 500 ETF Trust - WKN: 898706 - ISIN: US78462F1030 - Kurs: 287,400 $ (NYSE)

- iShares Core S&P 500 UCITS ETF USD (Acc) - WKN: A0YEDG - ISIN: IE00B5BMR087 - Kurs: 243,450 € (Stuttgart)

- Vanguard S&P 500 UCITS ETF - (USD) Distributing - WKN: A1JX53 - ISIN: IE00B3XXRP09 - Kurs: 47,445 € (Stuttgart)

- Invesco Markets PLC - Invesco - Kurs: 446,250 € (Stuttgart)

Der S&P 500 ist ein Kursindex, der die Aktien der 500 größten börsennotierten US-Unternehmen beinhaltet. Die Gewichtung erfolgt nach Marktkapitalisierung. Der Index gilt als Indikator für die Entwicklung des amerikanischen Marktes, da er rund 80 % der Marktkapitalisierung der US-Wirtschaft widerspiegelt.

Der S&P 500 bildet alle wichtigen Branchen ab, wobei die prozentual am stärksten gewichteten Branchen die folgenden sind:

- Technologiebranche (23 %)

- Finanzdienstleistungen (16 %)

- Gesundheitswesen (15 %)

- Zyklische Konsumgüter (12 %)

- Industriewerte (11 %)

- Nicht-Zyklische Konsumgüter (7 %)

Der Index partizipiert somit an der starken Performance der Technologiebranche, streut jedoch das höhere Risiko, das von diesen Werten ausgeht, durch branchenübergreifende Diversifikation.

Grundsätzlich ist der S&P 500 in jeder konjunkturellen Situation gut aufgestellt: Branchen wie der Technologiesektor, zyklische Konsumgüter oder Finanzdienstleistungen entwickeln sich gerade in Phasen von steigenden Zinsen gut, da steigende Zinsen und Inflation oft Zeiten stärkeren Wirtschaftswachstums vorangehen oder folgen. Gerade in solchen Phasen wird vermehrt investiert. Investitionen in konservativere und konjunkturunabhängigere Industrien, wie der Gesundheitsbranche oder Nicht-Zyklische Konsumgüter, ermöglichen eine Reduktion des Risikos. Defensive Werte haben sich in Krisenzeiten als vergleichsweise stabil erwiesen.

Die branchenübergreifende Diversifikation spiegelt sich auch in den 10 größten Positionen wider, welche zusammen rund 22 % des Index konstituieren.

Top 10 Werte

|

Name Aktie |

Sektor |

Marktkapitalisierung |

Gewichtung |

|

Apple |

Technologie |

1,07 Bio. USD |

4,2 % |

|

Microsoft |

Technologie |

841,46 Mrd. USD |

3,5 % |

|

Amazon |

Zyklische Konsumgüter |

897,30 Mrd. USD |

3,1 % |

|

Berkshire Hathaway B |

Finanzdienstleistungen |

543,96 Mrd. USD |

1,8 % |

|

JPMorgan Chase |

Finanzdienstleistungen |

385,92 Mrd. USD |

1,6 % |

|

|

Technologie |

448,70 Mrd. USD |

1,6 % |

|

Johnson & Johnson |

Gesundheitswesen |

372,65 Mrd. USD |

1,5 % |

|

Exxon Mobil |

Energie |

362,67 Mrd. USD |

1,5 % |

|

Alphabet C |

Technologie |

739,27 Mrd. USD |

1,5 % |

|

Alphabet A |

Technologie |

739,27 Mrd. USD |

1,4 % |

Kontinuierlich gute Performance

Der S&P 500 besticht durch einen kontinuierlich starken Kurszuwachs über Jahrzehnte.

Zwischen Januar 1995 und Dezember 2014 (20 Jahre, inklusive Dotcom-Blase und Finanzkrise) konnte der Index eine Rendite von 340 % bzw. von 540 % (Dividenden wurden reinvestiert) erwirtschaften. Dies entspricht einem annualisierten Gewinn von 7,8 % bzw. 9,8 % für Anleger, welche über den gesamten Zeitraum investiert waren. Es gibt wenige Trader, die eine solche Performance über 20 Jahre vorweisen können. Und dieses Ergebnis ist keineswegs einmalig. Zum Vergleich: über die letzten 10 Jahre, von März 2008 bis März 2018, konnte der S&P 500 annualisierte Gewinne von 7,6 % bzw. 9,8 % (Dividenden wurden reinvestiert) erzielen.

Sie überlegen noch, ob eine Investition in den S&P 500 die richtige Entscheidung für Sie ist? Laut Warren Buffett, ist in der heutigen Finanzmarktlage die beste Altersvorsorge: 10 % seines Vermögens in kurzfristige Staatsanleihen zu investieren und 90 % seines Vermögens in einen ETF, der den S&P 500 repliziert. Einer Investment-Empfehlung des Finanzgenies Warren Buffett zu folgen ist sicher nicht die verkehrteste Entscheidung.

ETFs auf den S&P 500

Der SPY

Der SPDR® S&P 500 ETF (ISIN: US78462F1030), besser bekannt unter seinem Ticker SPY, ist der älteste und einer der meist gehandelten ETFs auf den S&P 500 mit einem verwalteten Fondsvermögen von rund 280 Mrd. USD. Der SPY ist wie ein Unit Investment Trust strukturiert, das heißt er repliziert den S&P 500 physisch, indem er die jeweiligen Aktien in seinem Portfolio hält. Die jährlichen Verwaltungsgebühren betragen 0,09 % und der ETF zahlt vierteljährlich Dividenden.

Seit Inkrafttreten der neuen EU-Finanzregulierung MiFID II Anfang dieses Jahres, ist es EU-Privatanlegern nur noch erschwert möglich in ETFs von US-basierten Emittenten zu investieren. Die laut MiFID II verpflichtende Bereitstellung von KIDs (Key Investor Information Documents) für ETFs gilt auch für amerikanische Emittenten, doch diese stellen zumindest derzeit die nötigen Informationen noch nicht bereit. Europäische Broker nehmen US-ETFs ohne KIDs zunehmend aus ihrem Portfolio. Bereits bestehende Positionen können behalten oder verkauft werden, ein Neueinstieg in diese attraktive Anlageform ist bei den meisten Brokern nicht mehr möglich. Derzeit kann man US-ETFs noch über Tradegate und Regionalbörsen wie Berlin und Düsseldorf kaufen. Mehr hierzu können Sie in meinem Artikel „EU-Privatanleger werden zunehmend von US-Handel ausgeschlossen“ nachlesen.

S&P 500 ETFs europäischer Emittenten

- Der iShares Core S&P 500 ETF (Ticker: CSSPX, ISIN: IE00B5BMR087) ist einer der größten europäischen S&P 500 ETFs mit einem verwalteten Fondsvermögen von rund 28 Mrd. EUR. Der ETF repliziert den S&P 500 physisch und verlangt hierfür jährliche Verwaltungsgebühren von 0,07 %. Der CSSPX ist ein thesaurierender ETF.

- Der Vanguard S&P 500 UCITES ETFS (Ticker: VUSD, ISIN: IE00B3XXRP09) ist mit einem verwalteten Fondsvermögen von rund 22 Mrd. EUR auch einer der größeren europäischen S&P 500 ETFs. Die Replikation erfolgt ebenfalls physisch zu jährlichen Verwaltungsgebühren von 0,07 %. Der VUSD schüttet ähnlich dem SPY quartalsweise Dividenden aus, welche in den vergangenen 12 Monaten 0,71 EUR entsprochen haben.

- Der Invesco S&P 500 ETF Acc. (Ticker: P500, ISIN: DE000A1JM6F5) ist vergleichsweise klein mit einem verwalteten Fondsvermögen von rund 2 Mrd. EUR. Dieser ETF repliziert den S&P 500 synthetisch durch Unfunded Swaps. Im Vergleich zu den anderen drei ETFs ist er mit jährlichen Verwaltungsgebühren von 0,05 % der kostengünstigste ETF. Der P500 ist thesaurierend.

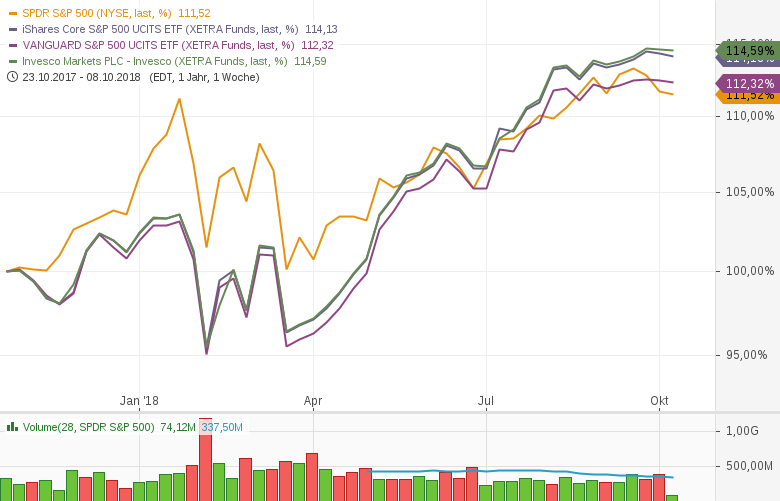

Performance Vergleich der ETFs

Fazit:

Aufgrund der kontinuierlich guten Performance des S&P 500 bei vergleichsweise geringem Risiko eignet sich ein ETF der den Index repliziert hervorragend für den langfristigen Vermögensaufbau. Der Index ermöglicht eine breit diversifizierte Investition in die wichtigsten Branchen der US-Wirtschaft und somit eine Partizipation an der Entwicklung des amerikanischen Marktes. Zudem profitiert man aufgrund der breiten Diversifikation von einer guten Performance in jeder konjunkturellen Situation, welches sich in dem Verlauf des Indexkurses über die vergangenen Jahrzehnte widerspiegelt.

Die Performance des S&P 500 ist die Benchmark meiner Strategie des langfristigen Vermögensaufbaus. Somit ermöglicht eine Investition in einen ETF auf den S&P 500 im Rahmen meiner Strategie eine schöne Performance-Basis, auf der man aufbauen kann oder auch nicht.

Wollen Sie mittel- bis langfristig erfolgreich Vermögen aufbauen? Dann folgen Sie mir kostenlos auf meinem Guidants Desktop!

Auf meinem Desktop setze ich meine Strategie des erfolgreichen Vermögensaufbau um, inklusive Musterdepots und Watchlist.

Lesen Sie auch:

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Es dauert nicht mehr lang, dann ist Buffy nicht nur einfach alt, sonder ein 20y-underbugger.

Er hat die 5 besten US-Werte nicht im Depot, sein Hauptperformance ist apple. selbst dafür musste er fast geprügelt werden.

Wer Berkshire oder einen S&P ETF als Europäer kauft, kann auch gleich Gold kaufen.

USD-Risiko, aber keine Dividenden....

CME and blackrock sollten der benchmark sein und dann fehlen immer noch drei. Zwei wurden hier bisher nie erwähnt und das seit O-ba-hama