Top-ETFs auf den Nasdaq 100

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 7.848,78 Pkt (NASDAQ)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.980,38 Pkt (CME)

Der Index Nasdaq 100 beinhaltet die 100 größten Unternehmen nach Marktkapitalisierung aus dem Nasdaq. Der Index bildet verschiedene Branchen ab, ist hierbei jedoch stark technologielastig, obwohl er nicht gezielt den Fokus auf diesen Sektor legt. Aufgrund der hohen Anzahl an Unternehmen aus dem Technologiesektor wird der Nasdaq 100 gerne als Benchmark für die Technologiebranche verwendet.

Branchenverteilung:

- Technologie 57 %

- Zyklische Konsumgüter 19 %

- Gesundheitswesen 7 %

- Nichtzyklische Konsumgüter 6 %

- Industrielle Güter 4 %

- Kommunikationsdienstleistungen 4 %

- Finanzdienstleistung 3 %

Die Gewichtung nach Marktkapitalisierung führt dazu, dass die Top 10 Positionen bereits 55 % des Index konstituieren. Davon machen alleine die FAANG-Aktien 35 % aus, in der Vergangenheit waren es zeitweise sogar knapp 50 %. Ein Aderlass bei diesen Aktien würde den Nasdaq 100 stark treffen. Langfristig rücken jedoch immer wieder die besten im Nasdaq notierten Aktien nach und der Index garantiert durch regelmäßige Umschichtungen die Konzentration auf die Leader der Branche. Dies zeigte sich in Performance und Zusammensetzung des Index nach der Dotcom Blase und in der Finanzkrise 2008.

Die Technologiebranche

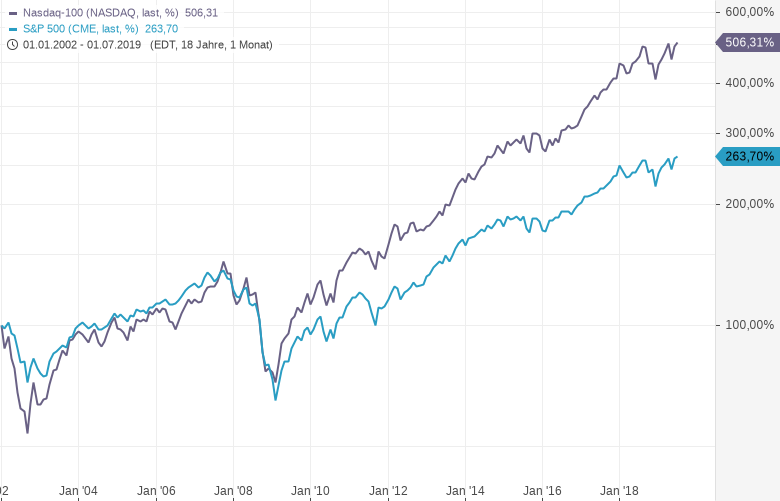

Der Technologiesektor boomt und wird wohl auf lange Sicht der dominierende Wirtschaftssektor bleiben. Übertreibungsphasen und bemerkenswerte Ausschläge kommen mit schöner Unregelmäßigkeit vor. In Summe performte der Nasdaq 100, die Benchmark des Technologiesektors, in den vergangenen 10 Jahren deutlich besser als der S&P 500.

Die hohe Technologielastigkeit des Nasdaq 100 und das Konzentrationsrisiko seitens der Top 10 Positionen beinhaltet jedoch Risiken. Gerade die FAANG-Aktien haben ein sportliches KGV, das nach traditionellen Bewertungsmaßstäben kaum zu rechtfertigen ist. Die Bewertungen reflektieren die optimistischen Erwartungen im Hinblick auf zukünftige Gewinne und Wachstum. Sie sind, wie man so schön sagt, „Priced for Perfection“. Im Gegensatz zur berüchtigten DotCom-Blase, als alle möglichen Geschäftsmodelle an der Börse naive Fantasiebewertungen erzielten, sind die Bewertungen in Relation zum Gewinnwachstum der Technologiebranche derzeit jedoch noch durchaus im Rahmen. Obwohl die laufende Technologierally schon recht lange andauert, besteht meiner Ansicht nach durchaus noch Potenzial nach oben. Technologie wird unser Leben immer mehr bestimmen und zukünftige Entwicklungen sind nicht absehbar.

Folgen Sie mir kostenlos auf meinem Guidants Desktop, um keine meiner Analysen zu verpassen.

Nur eines ist ziemlich sicher: Der Nasdaq 100 wird weiter die besten Werte der Technologie abbilden. In diesem schnelllebigen und innovativen Sektor gilt es vor allem in die stärksten und bedeutendsten Unternehmen zu investieren und das Risiko von Einzelwerten zu reduzieren. Diese Unternehmen haben die finanziellen und technologischen Möglichkeiten, neue und disruptive Technologien zu entwickeln. Ihre Geschäftsmodelle ermöglichen diesen Unternehmen nachhaltige Wettbewerbsvorteile durch ihre Größe, ihre Preissetzungsmacht, Netzwerkeffekte, hohe Eintrittsbarrieren, starke geistige Eigentumsrechte oder langlebige Marken.

In jeder konjunkturellen Situation gut aufgestellt

Trotz eines gewissen Klumpenrisikos kann der Nasdaq 100 insgesamt eine gute Marktbreite vorweisen. Investitionen in konservativere und konjunkturunabhängigere Industrien, wie die Gesundheitsbranche oder Konsumgüter, ermöglichen eine Reduktion des Risikos und geben dem durchaus volatilen Index Stabilität. Diese defensiven Werte haben sich in Krisenzeiten als vergleichsweise stabil erwiesen.

Zudem ermöglicht die branchenübergreifende Diversifikation, dass der Nasdaq 100 in jeder Zinssituation gut aufgestellt ist. In Zeiten von niedrigen Zinsen zahlen sich Investitionen in die Gesundheitsbranche und Basiskonsumgüter aus, da diese relativ unabhängig von konjunkturellen Entwicklungen performen. Die Technologiebranche entwickelt sich jedoch gerade in Phasen von steigenden Zinsen gut, da steigende Zinsen und Inflation oft Zeiten stärkeren Wirtschaftswachstums vorangehen oder folgen. Gerade in solchen Phasen wird vermehrt in Technologien investiert.

ETFs auf den Nasdaq 100

Der QQQ

Vergangenen Juni habe ich den QQQ, einen ETF auf den Nasdaq 100, vorgestellt. Der QQQ ist einer der ältesten und meist gehandelten ETFs. Durch die neue Finanzregulierung, welche Anfang letzten Jahres in Kraft getreten ist, ist es inzwischen jedoch für Privatanleger kaum mehr möglich diesen ETF zu kaufen.

ETFs sind sogenannte „Packaged Retail and Insurance based Investment Poducts“ (PRIIPs) - Finanzprodukte, die mehrere oder unterschiedliche Basiswerte miteinander verbinden. Seit Inkrafttreten der MiFID II Richtlinie, sind Broker verpflichtet Kunden beim Kauf eines ETFs Key Investor Information Documents (KIDs) zur Verfügung zu stellen. KIDs sind Basisinformationsblätter die alle nötigen Informationen zu dem jeweiligen Finanzprodukt enthalten, um zu gewährleisten, dass Investoren fundierte Investitionsentscheidungen treffen können. Die verpflichtende Bereitstellung von KIDs gilt auch für amerikanische Emittenten, doch diese stellen zumindest derzeit die nötigen Informationen noch nicht bereit. Bei Interesse können sie eine ausführliche Analyse zu der neuen Finanzregulierung in meinem Artikel „EU-Privatanleger werden zunehmend von US-Handel ausgeschlossen“ nachlesen. Aufgrund dieser Entwicklung treten nun europäische ETFs vermehrt in den Vordergrund.

Europäische ETFs

- Der Invesco Nasdaq 100 ETF (Ticker: EQQQ; ISIN: IE0032077012) ist das europäische Pendant zum QQQ. Der EQQQ wurde 2002 aufgelegt und ist mit einem verwalteten Fondsvermögen von rund 1,9 Mrd. EUR einer der größten europäischen Nasdaq 100 ETFs. Der ETF repliziert den Nasdaq 100 physisch und verlangt hierfür jährliche Verwaltungsgebühren von 0,3 %. Damit liegt der ETF im Durchschnitt. Der EQQQ ist ein ausschüttender ETF. Dividenden werden quartalsweise gezahlt und betrugen im letzten Jahr 0,97 Euro.

- Der iShares Nasdaq 100 ETF (Ticker: CSNDX; ISIN: IE00B53SZB19) wurde 2010 aufgelegt und ist mit einem verwalteten Fondsvermögen von rund 3,2 Mrd. EUR der größte europäische ETF auf den Nasdaq 100. Mit jährlichen Verwaltungsgebühren von 0,33 % ist er jedoch auch der teuerste, wobei sich der Unterschied zu den anderen ETFs in Grenzen hält. Der Index wird physisch repliziert und der ETF ist thesaurierend.

- Der Amundi Nasdaq 100 ETF(Ticker: ANX; ISIN: LU1681038243) ist mit einem verwalteten Fondsvermögen von rund 287 Mio. Euro stand heute der kleinste europäische ETF auf den Nasdaq 100. Er wurde jedoch erst im April 2018 aufgelegt. Mit jährlichen Verwaltungsgebühren von 0,23 % ist er der kostengünstigste ETF auf den Nasdaq 100. Der Index wird synthetisch repliziert und der ETF ist thesaurierend.

Handeln Sie diese ETFs jetzt auch über Guidants mit der comdirect! Mit unserem Partner können Sie diese ETFs in einem Sparplan zu besonders günstigen Konditionen handeln.

Der Nasdaq 100 im Rahmen meiner Strategie

Der Technologiesektor boomt und wird wohl auf lange Sicht der dominierende Wirtschaftssektor bleiben. Eine Beteiligung an dem Erfolg durch die Investition in einen entsprechenden ETF eignet sich meines Erachtens hervorragend für den Vermögensaufbau. Ein ETF auf den Nasdaq 100 ist ein interessanter Kandidat für meine Kategorie 1: ETFs. Auch wenn gewisse ETF nicht mehr zugänglich sind, können europäische Anleger inzwischen auf ein interessantes Portfolio an Alternativen ausweichen. Welcher ETF für den Einzelnen der Richtige ist, hängt von den individuellen Präferenzen ab.

Wollen Sie mittel- bis langfristig erfolgreich Vermögen aufbauen? Dann folgen Sie mir kostenlos auf meinem Guidants Desktop!

Auf meinem Desktop setze ich meine Strategie des erfolgreichen Vermögensaufbau um, inklusive Musterdepots mit Performances von + 100 % und +14 %.

Dieser Artikel enthält Inhalte des Partners comdirect.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo,

würden sie ihr Musterdepot zusätzlich in ayondo führen, wäre ich Follower.