Vermögensaufbau 2022

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.504,08 Pkt (S&P)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 14.705,64 Pkt (Nasdaq)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 35.241,59 $ (NYSE)

Während der Dow Jones, der S&P 500 und auch der Nasdaq seit dem Tief der Coronapandemie im März 2020 kontinuierlich gestiegen sind, bewegte sich der Russell 2000, der Index für Nebenwerte, nach seiner fulminanten Aufholjagd ab April 2020 im vergangenen Jahr größtenteils seitwärts mit Zug nach unten. Diese Entwicklung spiegelt sich auch in der Performance meiner Depots wider und zeigt, wie wichtig es ist, ein diversifiziertes Portfolio aufzubauen.

Meine Strategie des langfristigen Vermögensaufbaus im letzten Jahr und Anfang 2022

Mein mittelfristiges Depot setzt insbesondere auf Growth-Werte. Wachstumsaktien bieten auf allen Zeitebenen sehr gute Chancen für Anleger, zeichnen sich aber auch durch ein erhöhtes Risiko aus. Der oben genannte Angstschweißfaktor ist gegenüber Bluechips stark erhöht – no risk no fun eben.

Diese Werte fallen in meiner Strategie des langfristigen Vermögensaufbaus unter die Kategorie 3 - spekulative Aktien. Wobei auch bei diesen Werten die Investitionsentscheidung auf einer fundamentalen Analyse der Wettbewerbsvorteile, der Qualität der Unternehmensführung und fundamentaler Unternehmenszahlen basiert. Reine Momentumwerte finden keinen Weg ins Portfolio, sondern nur Aktien, die sich zur mittelfristigen Anlage über mehrere Jahre mit guten Chancen eignen. Die fundamentale Analyse liefert ein Paket, das zusammengenommen eine Outperformance des Marktes, gemessen am S&P 500, in den nächsten fünf Jahren in Aussicht stellen soll. In den meisten Fällen funktioniert das, wie die Performance in den vergangenen Jahren gezeigt hat. Aber starke Rücksetzer sind bei diesen Aktien keine Seltenheit und nicht jeder Wert entwickelt sich tatsächlich zum Gewinner. Restriktives Risikomanagement ist empfehlenswert, beginnend mit kleinen Positionsgrößen, die sukzessive ausgebaut werden, wenn sich die initiale Einschätzung bestätigt. Der/die einzelnen Anleger/in sollte sich des individuellen Risikoprofils bewusst sein. Eine Faustregel dabei: je jünger, desto mehr Risiko.

Im langfristigen Depot setze ich auf ETFs (Kategorie 1) und konservative Aktien (Kategorie 2). ETFs eignen sich aufgrund ihrer vergleichsweisen geringen Kosten, der inhärenten Diversifikation und der guten Performance hervorragend für den langfristigen Aufbau von Vermögen. Sie bilden die Grundlage einer soliden Performance, etwa mit einem ETF auf den S&P 500 und sie ermöglichen zudem in spannende Sektoren zu investieren, die für Einzelinvestitionen zu riskant erscheinen, wie etwa der extrem volatile Biotech-Sektor. Konservative Aktien (Kategorie 2) sind am Risk-and-fun-Maßstab gemessen die langweiligste Klasse, bestechen aber durch konstanten Kurszuwachs über Jahrzehnte, Wachstumspotenzial in der Zukunft, stabile Performance der Unternehmen sowie der Entwicklung des Marktes, in dem das Unternehmen tätig ist. Außerdem kann man bei diesen Aktien meist von interessanten Dividendenzahlungen profitieren.

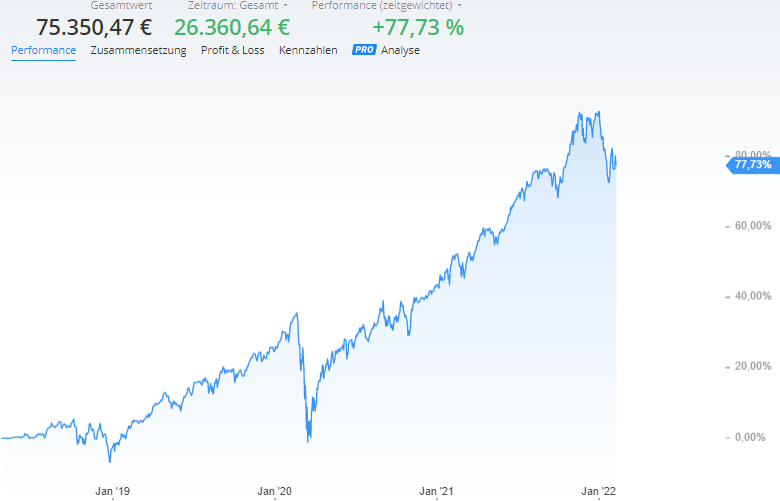

Beide Depots führe ich seit 2018 öffentlich auf meinem Guidants Desktop und sie sind Teil des Services Guidants PROmax. In den Jahren 2018, 2019 und 2020 hatte eindeutig das mittelfristige Depot die Nase vorne mit einer Performance von 12 %, 69 % und 197 % in den jeweiligen Jahren. Das langfristige Depot hat sich im Vergleich mit -6 %, 31 % und 19 % deutlich schwächer entwickelt. Letztes Jahr, nach der unglaublichen Aufholjagd der Wachstumswerte ab April 2020, hat das langfristige Depot das mittelfristige outperformt. Während Letzteres nach extremer Volatilität letztlich doch um 27 % gewachsen ist, konnte das langfristige Depot mit kontinuierlicher Entwicklung ein Plus von 48 % erzielen.

Depot "Lisa Giering Mittelfristig"

Depot "Lisa Giering Langfristig"

Das Jahr 2022 hat für die Growth-Werte nicht gut begonnen. Der “CNN Fear & Greed Index“ zeigte für Anfang dieses Jahres lange Zeit eine neutrale Markthaltung an – in Wirklichkeit war der Markt gespalten: Während sich beim Dow Jones, dem S&P 500 und dem Nasdaq die Rücksetzer anfangs im Rahmen des übergeordneten Aufwärtstrends hielten, begann bei Small- & Mid-Caps der Technologie-Branche, gut abgebildet im Russell 2000, der Abwärtstrend schon im November vergangenen Jahres und ist im Januar in regelrechte Panik ausgeartet. Mein mittelfristiges Depot ist dabei ziemlich unter die Räder gekommen, es hat bisher um 75 % zurückgesetzt. Was tun?

Verluste begrenzen? Klares nein.

Auf meinem Guidants Desktop werde ich in volatilen Marktphasen immer wieder gefragt, wieso ich Verluste in den Depots nicht reduziere und Positionen veräußere, bevor die Werte stark zurücksetzen. Der Hauptgrund liegt schlichtweg darin, dass ich keine Glaskugel besitze. Es gibt auf GodmodeTrader begnadete Market Timer – ich gehöre nicht in diese Kategorie.

Darum wissend tue ich es nicht, sondern nehme das Auf und Ab an der Börse als gegeben und versuche keine idealen Ein- und Ausstiege zu erwischen. Dies auch, weil mir viel an Vermögensaufbau in aller Seelenruhe und ein privates Leben ohne täglichen Blick auf die Börse gelegen ist.

Es gibt jedoch auch aus Performancesicht gute Gründe den Markt nicht zu timen: In den Jahren 1995 bis 2014 fanden etwa 60 % der größten prozentualen Tagesanstiege des S&P 500 zwei Wochen nach einem der zehn größten Tageseinbrüche statt. Wer also bei Kursstürzen verkauft hat und nicht rechtzeitig wieder investiert war, musste auf hohe Gewinne verzichten. Konkret in Zahlen hätte sich dies beim S&P 500 folgendermaßen ausgewirkt: Der Index konnte zwischen Januar 1995 und Dezember 2014 (20 ereignisreiche Jahre inklusive Dotcom-Blase und Finanzkrise) eine Rendite von 340 % bzw. von 540 % (Dividenden reinvestiert) erwirtschaften. Dies entspricht einem annualisierten Gewinn von 7,8 % bzw. 9,8 % für Anleger, welche über den gesamten Zeitraum investiert waren. Wenn man jedoch beispielsweise nur zehn der besten Tagesanstiege verpasst hat, hätten sich die erwirtschafteten Gewinne bereits mehr als halbiert. Eine ausführliche Analyse hierzu können Sie bei Interesse im Artikel "Langfristig investieren rentiert sich!" lesen.

Gefragt nach ihrem größten Fehler an der Börse, weisen erfolgreiche Investoren aus aller Welt immer wieder auf den Verkauf von Aktien guter Unternehmen hin. So wird etwa Peter Lynch zitiert. Warren Buffett sagte, dass er heute reicher wäre, wenn er in seinem Leben nie eine einzige Aktie verkauft hätte.

Bei einer Investition kann man höchstens 100 % verlieren. Aber der maximale Gewinn, den man erzielen kann, ist praktisch unbegrenzt. Wer also im Zuge der Verlustbegrenzung ein Unternehmen verkauft und nicht rechtzeitig wieder reinvestiert und das (gut fundierte) Unternehmen anschließend um das Fünffache, das Zehnfache oder sogar mehr steigt mindert damit das langfristige Ergebnis.

Daher setze ich auf ein diversifiziertes Portfolio aus ETFs, Value-Werten, Growth-Werten und die eine oder andere Unze Gold, um in jeder Konjunkturphase solide aufgestellt zu sein. Die aufgenommenen und empfohlenen Werte analysiere ich regelmäßig und insbesondere bei Anzeichen von Entwicklungen, die von den Erwartungen abweichen. Solange sich die ursprüngliche Einschätzung bestätigt, bleiben die Werte im Depot. Generell gibt der Markt die Richtung vor: Setzt der Markt zurück, halte auch ich mich zurück, baue Cash auf und setze eine Watchlist auf, um dann von neuen Chancen profitieren zu können.

Umgang mit schwierigen Marktphasen

Es ist nicht leicht mit Korrekturen oder Bärenmärkten umzugehen, dazu spielt bei der Börsenanlage zu viel Menschlichkeit und Psychologie hinein. Stichwort: Gier und Angst. Man sollte meinen, dass die Tatsache, dass es dem Aktienmarkt immer wieder gelungen ist, sich von früheren Verlusten zu erholen und rechtzeitig neue Höchststände zu erreichen, den Anleger von der wohlstandsfördernden Kraft des Aktienmarktes überzeugen würde. Dennoch – und vor allem dann, wenn die sprichwörtlichen Kanonen donnern - kommen immer wieder Zweifel (ja Ängste, ja Panik) auf, denn dieses Mal könnte es ja ganz anders sein! Und es gab Phasen in der Geschichte, an denen es auf einige Jahre anders kam. Die Bärenmärkte und Rücksetzer an der Börse unterscheiden sich immer in der Ausformung, ähneln sich aber im Setting: Das Platzen der Dotcom-Blase und die folgende Tech-Baisse von 2000 bis 2002, der Einbruch des Immobilienmarktes, welcher das Finanzsystem in den Jahren 2008 und 2009 an den Rand des Zusammenbruchs brachte, der Rücksetzer Ende 2018 und dann die Panik Anfang 2020, als die schlimmste Pandemie seit einem Jahrhundert den Markt in die Knie zwang. Der aktuelle Abschwung basierend auf Inflationsängsten scheint auch wieder anders zu sein, weil er sich weitgehend auf Marktsektoren konzentriert hat, die voller interessanter und bahnbrechender (und deshalb teurer) Unternehmen sind. So wie diese Aktien in ihrer Blütezeit zu erstaunlichen Höhen aufstiegen, haben sie mit der Abkühlung des Marktes überproportionale Verluste erlitten. Inflation schlägt vor allem am Anfang gerne Werte mit hohem KGV, auch wenn Aktien eine valide Absicherung darstellen.

Eine Konstante am Markt quer durch seine ganze Geschichte war, dass er sich noch immer von Rückschlägen erholt hat. Bei extremen Ereignissen dauert das und manche Märkte (Japan kommt in den Sinn) sind so heillos überbewertet, dass es eine ganze Generation braucht, um auf alte Höchststände zu kommen. Vielleicht einer der Gründe, sich eher auf US-Werte zu konzentrieren. Nicht alle Aktien werden sich vollständig erholen, wie uns die Dotcom-Blase zur Jahrtausendwende gezeigt hat, aber diejenigen mit den besten Geschäftsmodellen tun es mit großer Wahrscheinlichkeit. Sie werden von den Wettbewerbsvorteilen profitieren, die ihre Konkurrenten hinter sich lassen, was langfristig zu noch größerem Erfolg führen wird. Der damals arg gebeutelte Tech-Index Nasdaq 100 hat seither längst neue Höhen erklommen, wenn auch einstige Glanzlichter aus dem Index gefallen sind.

Folgende Regel empfiehlt sich jedoch, da der Markt, wie wir alle wissen, deutlich länger irrational bleiben kann als man liquide ist:

Stelle sicher, dass Geld, das in den nächsten fünf Jahren benötigt wird, nicht in Aktien investiert ist. Dies gilt nicht nur in Zeiten volatiler oder fallender Märkte, sondern auch in Haussephasen. Hier dient die Vergangenheit zur Orientierung. Basierend auf vergangenen Entwicklungen sollte ein/-e Anleger/-in vermeiden, aufgrund von Bärenmärkten oder Rücksetzern kurzfristige finanzielle Ziele nicht erreichen zu können.

Fazit

In diesem Beitrag habe ich meine Strategie und meine Sichtweise dargelegt, doch keine Strategie kann für jede/n die Richtige sein. Das Wichtigste bleibt die Konstanz: Eine Strategie zu haben, die man durch alle schwierigen und Schönwetterphasen verfolgt. Lassen Sie sich durch erfahrene Investoren und Tradern wie den Experten der Plattformen GodmodeTrader und Guidants und auch anderen Usern inspirieren, doch hinterfragen Sie die Ratschläge kritisch auf ihre Eignung für Sie. Welchen Investmenthorizont verfolgen Sie? Welchen Risikoappetit haben Sie? Wieviel Zeit wollen Sie für Trading oder Investition aufwenden? Basierend auf diesen Fragen und vielen weiteren sollte Sie die optimale Strategie für sich entwickeln, diese auch in schwierigen Marktphasen verfolgen, Fehler nicht bereuen, sondern daraus lernen (denn Fehler macht jeder Marktteilnehmer unweigerlich), Erfahrungen sammeln und Ihre Strategie kontinuierlich weiterentwickeln.

Wollen Sie mittel- bis langfristig erfolgreich Vermögen aufbauen? Dann folgen Sie mir kostenlos auf meinem Guidants Desktop!

Auf meinem Desktop setze ich meine Strategie des erfolgreichen Vermögensaufbau um, inklusive Musterdepots und Watchlist.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sehr schöner Artikel👍 und 77% seit 2018 hätte man ja definitiv nicht auf dem Sparbuch bekommen.

Da ist doch der Begriff „Konservativ“ gar nicht so schlecht.