ETF auf Nasdaq-100 mit Megaperformance

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Invesco QQQ TrustKursstand: 148,720 € (Tradegate) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 7.152,62 Pkt (NASDAQ)

- Invesco QQQ Trust - WKN: A2JNFS - ISIN: US46090E1038 - Kurs: 148,720 € (Tradegate)

Der Invesco QQQ Fonds (Ticker: QQQ; ISIN: US46090E1038) ist ein von Invesco auferlegter ETF auf den Nasdaq-100.

Der Nasdaq-100 beinhaltet die 100 größten Unternehmen nach Marktkapitalisierung aus dem Nasdaq. Der Nasdaq ist ein Index, der sowohl inländische und als auch ausländische Nicht-Finanzunternehmen enthält. Da der Nasdaq-100 ein Kursindex ist, werden nur die aktuellen Börsenkurse der im Index vertretenen Unternehmen bei der Berechnung berücksichtigt. Dividendenzahlungen oder andere Erträge fließen nicht in die Berechnung mit ein. Aufgrund der hohen Anzahl an Unternehmen aus dem Technologiesektor wird der Nasdaq-100 gerne als Benchmark für die Technologiebranche verwendet. Der QQQ ist einer der ältesten und meistgehandelten ETFs mit einem verwalteten Fondsvermögen von rund 66 Mrd. USD.

Portfoliozusammensetzung

Der Nasdaq-100 bildet verschiedene Branchen ab, ist hierbei jedoch stark technologielastig, obwohl er nicht gezielt den Fokus auf diesen Sektor legt.

- Technologie 60 %

- Zyklische Konsumgüter 19 %

- Gesundheitswesen 9 %

- Nichtzyklische Konsumgüter 4 %

- Industrielle Güter 4 %

- Kommunikationsdienstleistungen 4 %

Der QQQ repliziert den Nasdaq-100 physisch, das heißt er hält die jeweiligen Aktien in seinem Portfolio. Die Gewichtung nach Marktkapitalisierung führt dazu, dass die Top 10 Positionen bereits 55 % des ETFs konstituieren. Davon machen allein die FAANG-Aktien 47 % aus.

| Name | Ticker | ISIN | Marktkapitalisierung | Gewichtung |

| Apple Inc | AAPL | US0378331005 | 953,48 Mrd. USD | 11,98 % |

| Amazon.com Inc | AMZN | US0231351067 | 824,91 Mrd. USD | 10,03 % |

| Microsoft Corp | MSFT | US5949181045 | 788,54 Mrd. USD | 9,61 % |

| Facebook Inc A | FB | US30303M1027 | 560,23 Mrd. USD | 5,65 % |

| Alphabet Inc C | GOOG | US02079K1079 | 745,72 Mrd. USD | 4,87 % |

| Alphabet Inc A | GOOGL | US02079K3059 | 745,72 Mrd. USD | 4,20 % |

| Intel Corp | INTC | US4581401001 | 265,09 Mrd. USD | 3,22 % |

| Cisco Systems Inc | CSCO | US17275R1023 | 210,85 Mrd. USD | 2,57 % |

| NVIDIA Corp | NVDA | US67066G1040 | 162,10 Mrd. USD | 1,96 % |

| Netflix Inc | NFLX | US64110L1061 | 159,79 Mrd. USD | 1,94 % |

Ein Aderlass bei diesen Aktien würde den Nasdaq-100 und somit den QQQ direkt treffen. Langfristig jedoch rücken immer wieder die besten im Nasdaq notierten Aktien nach und der Index und somit der ETF garantieren durch regelmäßige Umschichtungen die Konzentration auf die Leader der Branche. Dies zeigte sich in Performance und Zusammensetzung des Index nach der Dotcom Blase und in der Finanzkrise 2008.

Trotz eines gewissen Klumpenrisikos kann der Nasdaq-100 insgesamt eine gute Marktbreite vorweisen. Die Gesundheitsbranche und Konsumgüter sind vergleichsweise konjunkturunabhängig und geben dem durchaus volatilen Nasdaq-100 Stabilität. Diese defensiven Werte haben sich in Krisenzeiten als vergleichsweise stabil erwiesen.

Der Index und der ETF werden vierteljährlich neu gewichtet und jährlich neu konstituiert. Der QQQ ist mit jährlichen Verwaltungsgebühren in Höhe von 0,20 % einer der kostengünstigsten ETFs.

Der Technologiesektor

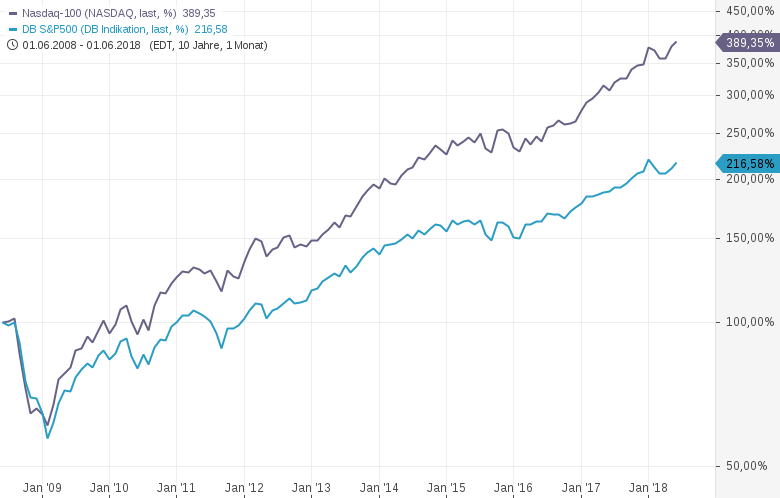

Der Technologiesektor boomt und wird wohl auf lange Sicht der dominierende Wirtschaftssektor bleiben. Übertreibungsphasen und bemerkenswerte Ausschläge kommen mit schöner Unregelmäßigkeit vor. In Summe performte der Nasdaq-100, die Benchmark des Technologiesektors, in den vergangenen 10 Jahren deutlich besser als der S&P 500.

Die vergleichsweise starke Performance der letzten Jahre, gepaart mit derzeit teuer wirkenden Bewertungen einzelner Top Werte, macht jedoch manche Investoren nervös. Man erkennt anhand der Aktienkurse einiger Top-Technologiewerte, dass Investoren sensibel auf Unsicherheiten reagieren und schnell dazu tendieren, Gewinne mitzunehmen. Die Kurse erholen sich jedoch bei ungebrochenem Trend wieder vergleichsweise schnell und setzen entgegen den Erwartungen den vorherigen Trend fort, ganz nach dem Phänomen "Climbing the Wall of Worry".

Fünf der Sechs FAANG-Aktien haben ein sportliches KGV, das nach traditionellen Bewertungsmaßstäben kaum zu rechtfertigen ist. Die Bewertungen reflektieren die optimistischen Erwartungen im Hinblick auf zukünftige Gewinne und Wachstum. Sie sind, wie man so schön sagt, „Priced for Perfection“. Im Gegensatz zur berüchtigten DotCom-Blase, als alle möglichen Geschäftsmodelle an der Börse naive Fantasiebewertungen erzielten, sind die Bewertungen in Relation zum Gewinnwachstum der Technologiebranche derzeit jedoch noch durchaus im Rahmen.

Der QQQ hat ein durchschnittliches KGV von 25,6.

Chancen & Risiken

Die hohe Technologielastigkeit des Nasdaq-100 und das Konzentrationsrisiko der Top 10 Positionen beinhaltet Risiken. Investitionen in konservativere und konjunkturunabhängigere Industrien ermöglichen jedoch eine Reduktion des Risikos in dem ansonsten durchaus volatilen ETF. Dies spiegelt sich auch in der Volatilität und Risikoeinschätzung des QQQ wider. Morningstar bewertet den ETF mit einem Beta von 1,2 im Vergleich zum Gesamtmarkt, gemessen am S&P 500. Der QQQ wird somit als etwas volatiler als der Gesamtmarkt eingeschätzt, der Wert entspricht jedoch dem Durchschnitt bei vergleichbaren ETFs.

Obwohl der Zahn der laufenden Technologierally schon recht lang geworden ist, besteht meiner Ansicht nach durchaus noch Potenzial nach oben. Technologie wird unser Leben immer mehr bestimmen und zukünftige Entwicklungen sind nicht absehbar. Nur eines ist ziemlich sicher:

Der Nasdaq-100 und somit der QQQ werden weiter die besten Werte der amerikanischen Technologie abbilden. In diesem schnelllebigen und innovativen Sektor gilt es vor allem in die stärksten und bedeutendsten Unternehmen zu investieren und das Risiko von Einzelwerten zu reduzieren. Der Star Investor Warren Buffet kauft zum Beispiel seit zwei Jahren Apple. Diese Unternehmen haben die finanziellen und technologischen Möglichkeiten, neue und disruptive Technologien zu entwickeln. Ihre Geschäftsmodelle ermöglichen diesen Unternehmen nachhaltige Wettbewerbsvorteile durch ihre Größe, ihre Preissetzungsmacht, Netzwerkeffekte, hohe Eintrittsbarrieren, starke geistige Eigentumsrechte oder langlebige Marken.

Der Nasdaq-100 ist grundsätzlich in jeder Zinssituation gut aufgestellt. In Zeiten von niedrigen Zinsen zahlen sich Investitionen in die Gesundheitsbranche und Basiskonsumgüter aus, da diese relativ unabhängig von konjunkturellen Entwicklungen performen. Die Technologiebranche entwickelt sich jedoch gerade in Phasen von steigenden Zinsen gut, da steigende Zinsen und Inflation oft Zeiten stärkeren Wirtschaftswachstums vorangehen oder folgen. Gerade in solchen Phasen wird vermehrt in Technologien investiert.

Da der QQQ ein „ausschüttender“ ETF ist, dürfen sich Investoren zudem über Dividendenzahlungen freuen. Die aktuelle 12-Monats-Rendite beträgt 0,77 %.

Performance

Der Nasdaq-100 und somit der QQQ bestechen bereits seit 10 Jahren durch einen schönen langfristigen Aufwärtstrend.

Anfang des Jahres hat auch der Nasdaq-100 korrigiert, durchaus verstärkt durch unternehmensspezifische Schwierigkeiten in einzelnen FAANG-Werten. Der Index und der ETF notierten jedoch Mitte der vergangenen Woche auf einem neuen Allzeithoch.

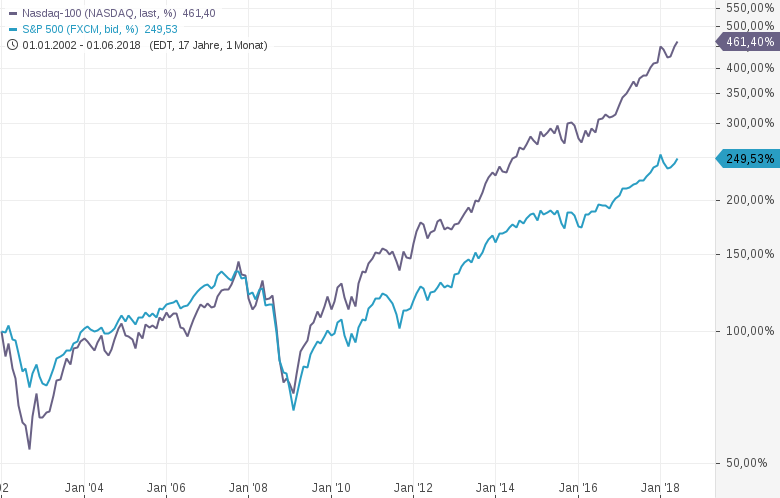

Im 10-Jahres-Vergleich schlägt der Nasdaq-100 und somit der QQQ den S&P 500, wie man in der obenstehenden Grafik erkennt, um rund 80 %. Auf lange Frist gesehen ist die Outperformance trotz Dot Com Blase noch beträchtlicher.

Der QQQ hat in den vergangenen Jahren folgende annualisierte Renditen generiert:

| Laufendem Jahr | 14,5 % |

| 3 Jahre p.a. | 16,5 % |

| 5 Jahre p.a. | 23,1 % |

| 10 Jahre p.a. | 18 % |

Quelle: Eigene Darstellung nach Morningstar

Fazit:

Der QQQ eignet sich aufgrund seines Rendite-Risiko-Profils vor allem für Investoren, welche bei vergleichsweise niedrigem Risiko von dem hohen Renditepotenzial der Technologiebranche profitieren möchten. Die gute Marktbreite des ETFs mit Investitionen in konservativere und konjunkturunabhängigere Industrien ermöglicht eine Reduktion des Risikos in dem ansonsten durchaus volatilen ETF.

Im Hinblick auf langfristiges Value Investment halte ich den QQQ für ein besonders interessantes, langfristiges Investment, das hervorragend in meine Kategorie 1: ETFs passt. Ein ETF, den man immer wieder kaufen kann, niemals verkaufen sollte (außer man muss) und bei Kursschwäche nachkauft. Ein schönes Langzeitinvestment für den Vermögensaufbau. Der ETF ist zwar vergleichsweise riskant, ermöglicht jedoch auch überdurchschnittlich hohe Renditen. Der QQQ besticht durch einen langfristig konstanten Kurszuwachs und ist mit jährlichen Verwaltungsgebühren in Höhe von 0,20 % einer der kostengünstigsten ETFs.

Der Einstiegskurs spielt bei dieser Kategorie eine vernachlässigbare Rolle. Es bietet sich an, ETFs wie den QQQ im Rahmen eines Sparplans zu kaufen oder selbstständig in regelmäßigen Abständen immer denselben Betrag zu investieren, je nachdem was günstiger ist oder wo die persönlichen Vorlieben liegen. Bei höheren Kursen kaufe ich mit demselben Betrag weniger und bei niedrigeren Kursen mehr. Langfristig erreicht man einen guten durchschnittlichen Kaufpreis, ohne großen Aufwand. Diese Methode ist unter dem Namen „Cost Average Method“ bekannt.

Hinweis: Ich bin im QQQ investiert. Der QQQ hat vor kurzem seine ISIN von US73935A1043 auf US46090E1038 geändert.

Auf meinem Desktop setze ich meine Strategie des erfolgreichen Vermögensaufbau um, inklusive Musterdepots und Watchlist.

Lesen Sie auch:

- MDAX, SDAX und TecDAX in einem ETF

- Biotech ETF Geheimtipp – Megaperformance bei moderatem Risiko

- Dieser Biotech-ETF verspricht hohe Rendite bei moderatem Risiko

Alle relevanten Informationen zum Thema ETFs finden Sie in unserem ETF-Guide unter folgendem Link.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.