„SocGen kauft immer noch!“ – „Wie lange geht das schon?“ – „Die sind seit früh im Markt …“

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Blicken wir zurück: die Rahmenbedingungen, innerhalb derer wir uns an der Börse bewegen, sind unverändert schlecht, wenn man diese unter den Gesichtspunkten der Förderung von Investitionsbegeisterung sieht. Aber diese Rahmenbedingungen führten auch zu einer Ausgangslage, welche die Investoren von einer ganz anderen Seite unter Druck setzt, nämlich dass die Börse nicht linear den Rahmenbedingungen folgt, sondern reflexiv nichtlinear verzerrt ist.

Ein guter Investor (das gilt auch für Trader) ist im Grunde ein eher neutral beurteilender, auf Abstand bleibender Betrachter und Beurteiler, der sich somit nicht nur eine Meinung über den Zustand des Umfeldes macht, sondern auch versucht zu verstehen, wie dieses Umfeld das Denken und Handeln anderer dominanter Akteure beeinflusst. Das heißt, eine gute Voraussetzung ist, man hat keine eigene wertende Meinung zu den Geschehnissen – egal ob man diese für gut oder schlecht befindet (zumindest nicht in einem Grad, was einen lauthals Partei ergreifen lässt), sondern man versetzt sich in die Lage derer, die Partei ergreifen (oder ergreifen müssen) und prüft deren Verhalten und schätzt die sich daraus ergebenden Folgereaktionen ab, um dann selber daran zu partizipieren und zu profitieren.

Wir wissen alle, dass die Börse entgegen der volkswirtschaftlichen Definition, die fundamentalen Rahmenbedingungen nicht korrekt abbildet. Börse bildet Meinungen und Sachzwänge ab – deshalb müssen wir uns um diese beiden Faktoren kümmern. Alle politischen, wirtschaftlichen, produktspezifischen Aspekte müssen unter den beiden Brenngläsern „zu welchen Meinungsbildungen könnte das unter Investoren führen, die subjektiv versuchen, möglichst profitabel aktiv zu sein?“ und „welche Sachzwänge werden sich aus eben diesen Handlungsaktivitäten heraus ergeben?“ betrachtet und beurteilt werden.

Wenn der Händler sagt: „Die Nervosität steigt, dass man auf dem falschen Fuß erwischt wird“, dann beschreibt diese Aussage genau diesen Sachverhalt. Denn die Ausgangslage ist neben den bekannten unverändert schlechten Rahmenbedingungen und einer anhaltend großen Gefahr, „dass uns der ganze Mist hier wieder mal um die Ohren fliegt“ (Aussage eben dieses Händlers), auch folgende:

- sehr hoher Anteil an Hedges-Positionen im Markt,

- damit deutlich reduzierte Gesamt-Deltas in den Portfolios,

- hohe freiliegende Kapitalsummen,

- eingepreiste schlechte Nachrichten.

Diese vier genannten Ausgangspunkte sind nicht Folge von klugem und weitsichtigem Handeln, sondern die logische Konsequenz eines der äußeren Notwendigkeit angepasstem Portfolio-Managements. Wie wir aus der Theorie des Verhaltens von komplexen Systemen wissen, folgt jedem Out-Put ein Feedback, welches als neues Out-Put ein neues Feedback bewirkt. Und somit schafft eben diese logische Reaktionskonsequenz vor Jahresende eine Ausgangslage, welche eben oben genannte Spannung hervorruft. Am Montag wird in der Presse stehen, dass die Märkte mit Erleichterung und positiven Erwartungen auf Meldungen um die Zinsentwicklung in den USA und auf kommende Handelsgespräche USA / China reagiert haben. Doch trifft dies nicht den Kern und gaukelt wieder ein nicht reales Ursache / Wirkungsverhältnis vor. Was soll das – denkt wirklich jemand, dass alle Händler und Investoren bis Donnerstagabend eine negative Meinung zum Markt hatten und dann am Freitag auf Meldungen reagierten, welche sie Donnerstagabend wohl in dieser Form noch nicht entsprechend interpretieren konnten, wie sie dies am Freitag taten? Stiegen der FDAX +3,60 %, der Dow Jones +3,43 % und der S&P 500 +3,29 %, weil plötzlich alle nach den jüngsten Meldungen der Meinung waren, jetzt sei es genug mit den Verkäufen und jetzt wäre alles wieder gut und der Boden geebnet für Käufe? Nein.

Um das jüngste Geschehen an den Börsen zu verstehen, lösen wir uns einmal kurz von den derzeit vorherrschenden Rahmenbedingungen und betrachten wir das Ganze unter psychologischen Gesichtspunkten (das klingt immer bedeutungsschwerer als es ist, aber ich glaube, es gibt kein besseres Wort dafür). Investmentbanking im Allgemeinen, Portfolio-Management oder Handeln im Besonderen, sind ein Geschäftsfeld, welches strengen Bewertungskriterien unterliegt. Das weiß jeder, aber was oft übersehen wird: es ist auch ein ganz krasses untereinander vergleichendes Geschäftsfeld. Im Berufshandel (und nur um den geht es, denn der ist es, der den Markt macht und bewegt) hängen berufliche Existenzen am Vergleich zu anderen. Liegt der Fondsmanager falsch, folgte aber der im Markt im Vorfeld vertretenen Meinung und reagierte „volkswirtschaftlich korrekt“ und reiht sich damit in die Reihe aller anderen Fondsmanager ein, die auch alle falsch liegen, dann ist das zwar ärgerlich, wird aber kaum berufliche Konsequenzen haben. Liegt er falsch, weil er eine andere Meinung eisenhart vertrat, sich damit der „richtig“ liegenden Masse entgegengestellt hatte und nun ein kräftiges Minus ausweist, kann es ganz schnell gehen, dass er sich in der Abwicklungsabteilung oder auf Arbeitssuche wiederfindet.

Und somit ist es nicht immer nur so, dass die Investoren, welche Drittgelder verwalten, tagtäglich über die Zukunft sinnieren und versuchen, für ihre Anleger das bestmögliche Ergebnis zu erzielen, sondern mindesten genauso viel Zeit wird in das „nach links“ und „nach rechts“ schauen investiert um zu sehen, was der andere macht[1]. Selbstverständlich müssen die Aktivitäten irgendeinen nachvollziehbaren wirtschaftlichen Sinn machen, aber selbst diese können vielfältig und aus ihrer jeweiligen Perspektive sinnvoll sein, auch wenn sie sich offensichtlich vordergründig zu wiedersprechen scheinen. Am Ende dominiert jene Tendenz, welcher sich eine Mehrheit der marktbewegenden Akteure anschließen.

Wie in der Politik (die bekanntermaßen ja auch nur von Menschen gemacht wird), gibt es auch im Investmentbereich allgemeingültige Wahrheiten und fraktionsübergreifend gültige Wahrheiten. Allgemein anerkannt ist in den Parlamentsfraktionen die Bereitschaft und Zustimmung, eigene Diäten zu erhöhen, im Portfolio-Management geht es um den Bonus – in beiden Fällen geht es auch um das eigene Wohl. Im November hatte ein Analyst gegenüber Reuters, angesprochen auf das Verhalten der Fonds-Manager sinngemäß gesagt, man solle dieses Verhalten nicht unterschätzen. Etwa 3.500 Punkte im Dow Jones über dem Jahrestief Ende Dezember 2018 hatte dieser Analyst einen Monat vorher bereits darauf hingewiesen, dass allein zur Sicherung des bonusrelevanten Ergebnisses mit weiteren Abverkäufen gerechnet werden muss, auch wenn die in der Presse verbreitete Meinung eher von Konsolidierung und Kursstabilisierung ausging.

Das heißt, dass es fast folgerichtig war, dass bei aktuell kritischen Rahmenbedingungen für Aktieninvestments, besonders vor dem Bewertungsstichtag zum Jahresende, konsequente Umschichtungen und Delta-Reduzierungen in den Portfolios stattfanden.

Dieser Prozess ging jedoch auch einher mit der Sorge, wann die ersten konsequenten Eindeckungen folgen. Kein Impuls, kein Trend funktioniert als Einbahnstraße, das weiß jeder im Markt. Auch nicht, wenn die begleitenden Rahmenbedingungen diesen Eindruck für sich selbst durchaus erwecken. Der Handelskonflikt gährt seit Monaten, der Zinsanhebungstrend der Fed läuft seit über einem Jahr in nur eine Richtung, die Brexit-Thematik mit dem offensichtlichen Kollisionskurs gegen eine Wand dominiert ebenfalls seit Monaten die Schlagzeilen und die Sorgen um das Ende unserer bisherigen politischen und wirtschaftlichen Illusion freundschaftlicher und partnerschaftlichen Zusammenarbeit mit den USA, kochen nicht erst seit kurzem über. Die Kurse an den Börsen folgen hier nicht den fundamentalen oder technischen Gesetzen, sondern den Ängsten, Hoffnungen und Zwängen der Akteure an den Börsen.

Wenn der Händler sagt: „Die Nervosität steigt, dass man auf dem falschen Fuß erwischt wird“, dann richtet es sich nicht danach, ob sich das Umfeld ändert, sondern danach, dass man weiß, dass alle Portfolios wieder Risiken aufweisen, die Sorgen bereiten. Diesmal Risiken der Unterinvestition oder kritischer Gewichtungen, Risiken zu hoher Hedges-Positionen, welche im Falle einer Impulswende zum Hebel-Nachteil werden. Es ist immer das Gleiche, ob im Großen oder im Kleinen – die Psychologie dahinter ist immer gleich. Bereits 2005 war den Mitarbeitern der Investmentbereiche in allen (!) in diesem Geschäft beteiligten Banken klar, dass das Geschäft der Kreditausfallversicherungen, deren derivate Hebelung und (noch schlimmer) deren derivate „Besicherung“ gegen die Wand fahren muss. „Muss“, nicht „kann“. Aber alle machten weiter, also machte man weiter. Und alles lauschte darauf, ob die Musik noch spielte. Das war im Großen, aktuell sehen wir es im Kleinen – bezogen auf die Kursbewegungen im Tages-Rhythmus, irgendwann in 2019 / 2020 oder 2021 sehen wir es wieder im Großen, dann im ganz Großen.

Dann reichen Usancen aus, welche zunächst erste Aktivitäten einzelner am Markt auslösen, welche natürlich nicht lange unbemerkt bleiben. „SocGen kauft immer noch!“ – „Wie lange geht das schon?“ – „Die sind seit früh im Markt, erst nur Einzelwerte, jetzt seit einer Stunde in den Index-Derivaten“ – „Mhhh, wo stehen wir?“ – „Wir kommen an die Hedges-Einstände ran“ – „Blöd, ok, misch Dich mit rein“. Und so zieht es nach und nach die Akteure mit in den Markt und fällt der Kipppunkt, d.h., dominieren plötzlich die Seiten, die sich zunächst bemühen, „wenig Schaden“ durch ihre aktiven Käufe (oder in anderen Situationen durch ihre Verkäufe) zu machen, kommt Stetigkeit in den Prozess – so wie wir das am Freitag sahen: erst ein zaghaftes Kaufen, dann zunächst auffälliges Gegenhalten („Los gib was, bevor es von selbst fällt!“), schließlich die Feststellung, dass immer mehr Adressen zunächst zaghaft und passiv als Käufer zurückkommen und dann kommt ein konsequentes „nimm raus was Du bekommst“.

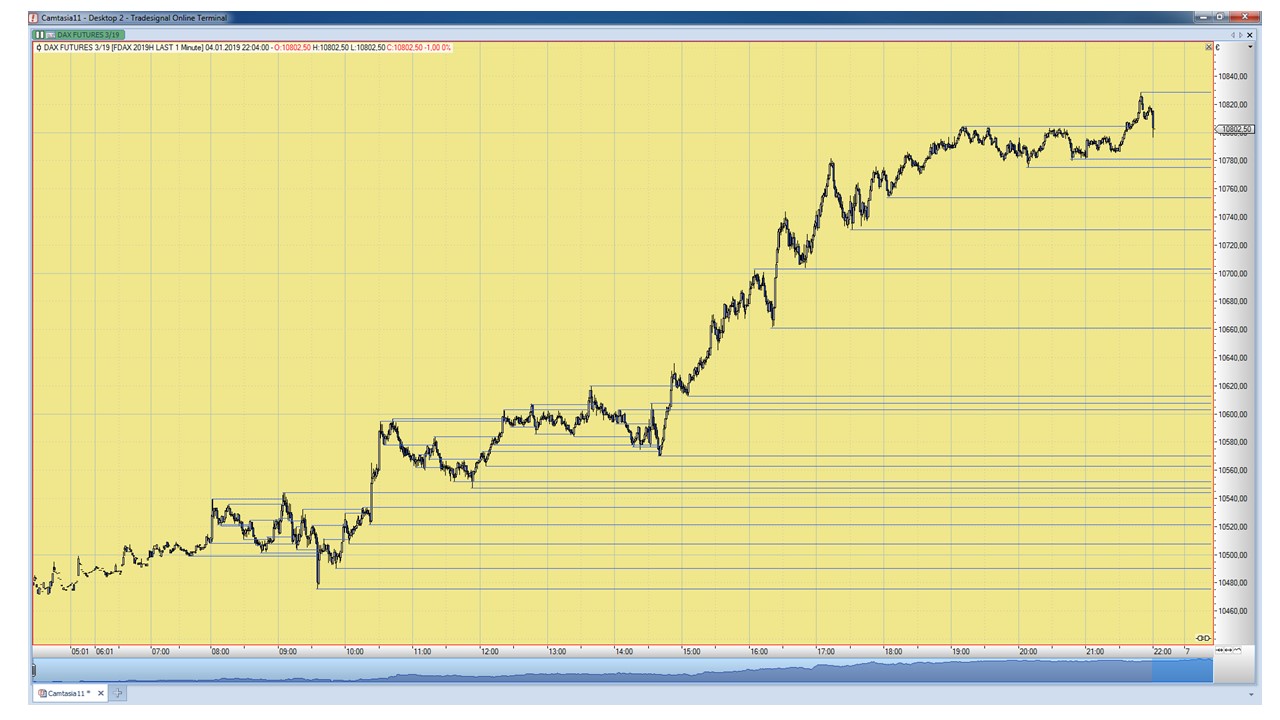

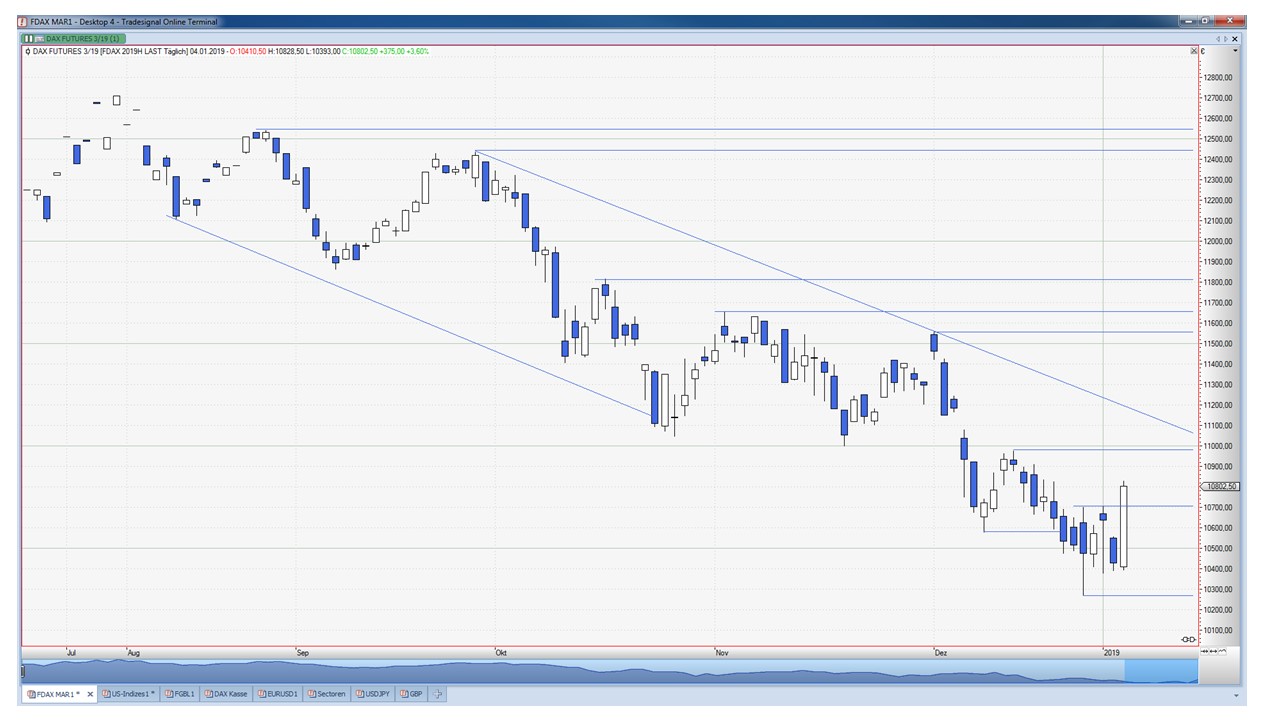

Grafik 1 zeigt den FDAX im 1 Minuten Chart am Freitag, den 04. Januar 2019. Dominierte die Nachfrage über den Vormittag noch eher zaghaft mit Unterbrechungen durch erneute Futures-Hedges und Kasseverkäufe, änderte sich das Orderbild gegen Mittag. In der zweiten Tageshälfte tropften immer mehr Adressen als Käufer in den Markt, und als sich diese Tendenz auch in den Märkten in Übersee zeigte, ließ man rasch die vornehme Zurückhaltung fallen und griff zu. Am Ende ging es um das Schließen von Hedges unterhalb der Eröffnungsmischkurse, was den Aufwärtsdruck naturgemäß beschleunigen musste. Wären wir bereits hier im Gamma Short Bereich, wäre der Anstieg heftiger verlaufen.

Das hat zunächst mit einer Verbesserung der Rahmenbedingungen nichts zu tun. Das ist ein gegenseitiges Hochschaukeln. Gründe für die Presse bzw. für die Erklärungen in den Meetings in den Handelsräumen weltweit finden sich immer.

„US-Notenbank-Chef Jerome Powell hat seine geldpolitische Flexibilität hervorgehoben. Die US-Notenbank sei bereit, notfalls ihren geldpolitischen Kurs zu ändern. Das gelte sowohl für den Zinserhöhungskurs als auch die Verkleinerung der Fed-Bilanz. Am Markt wurde dies als Signal für eine mögliche Abkehr von weiterer Straffung gesehen“, schrieb Reuters Freitagabend nach Börsenschluss USA. Überraschend ist das nicht, wir kauen dieses Thema ja seit Wochen durch. Auch die Tatsache, dass sich Trump und sein chinesischer Amtskollege in der kommenden Woche wahrscheinlich weiter annähern könnten, ist ein seit Neujahr eifrig diskutiertes Thema. Aber es ist menschlich, dass wir immer nach dem Thema suchen, welches verantwortlich dafür ist, dass das oder dieses geschieht. Tatsächlich muss man dies als ein Hochschaukeln betrachten, bei dem Dominanzen verschoben werden und schließlich Wellen auslösen, die gewollt oder aus (Eindeckungs-) Zwängen heraus entstehen.

Was könnte in den nächsten Tagen geschehen? Bereits zu Jahresanfang hatten wir das Thema dahingehend diskutiert, dass es angesichts des „hinter uns lassens“ des Stichtages (Jahreswechsel) wieder zum Öffnen der Bücher kommt, neue Anlagegelder angelegt werden müssen (oder müssten) und das somit der Startschuss – zumindest für einen temporären Hüpfer auf der Oberseite – fallen sollte. Auf den wartete jeder, deshalb die „Nervosität“. Und je länger so etwas dauert, bevor irgendwer anfängt, steigt die Nervosität, weil man fürchtet, „die wissen was, was wir wohl nicht wissen, also halten wir mal auch still“. Freitag kehrte somit wieder etwas Normalität zurück, weil man sich besinnt, wofür man am Markt ist, nämlich um zu investieren.

„Eine Schwalbe macht noch keinen Frühling“, heißt es. Übersetzt könnten wir sagen: Umschichtungen (Sektor-Rotationen und das Drehen aus Equity in Anleihen), Delta-Reduzierungen und allgemeine Hedges, bei anhaltenden Mittelzuflüssen, welche über Wochen liefen, dreht man nicht an einem einzigen Tag zurück. Nur eine ungefähre Anpassung an das portfoliotheoretische sinnvollste Bild würde noch Tage dauern, in denen Aktien steigen und Renten nachgeben – einzige Voraussetzung muss sein, dass es tatsächlich einige Häuser ausreichend stark in den Markt zieht, weil sie positionsmäßig müssen oder es für sinnvoll halten.

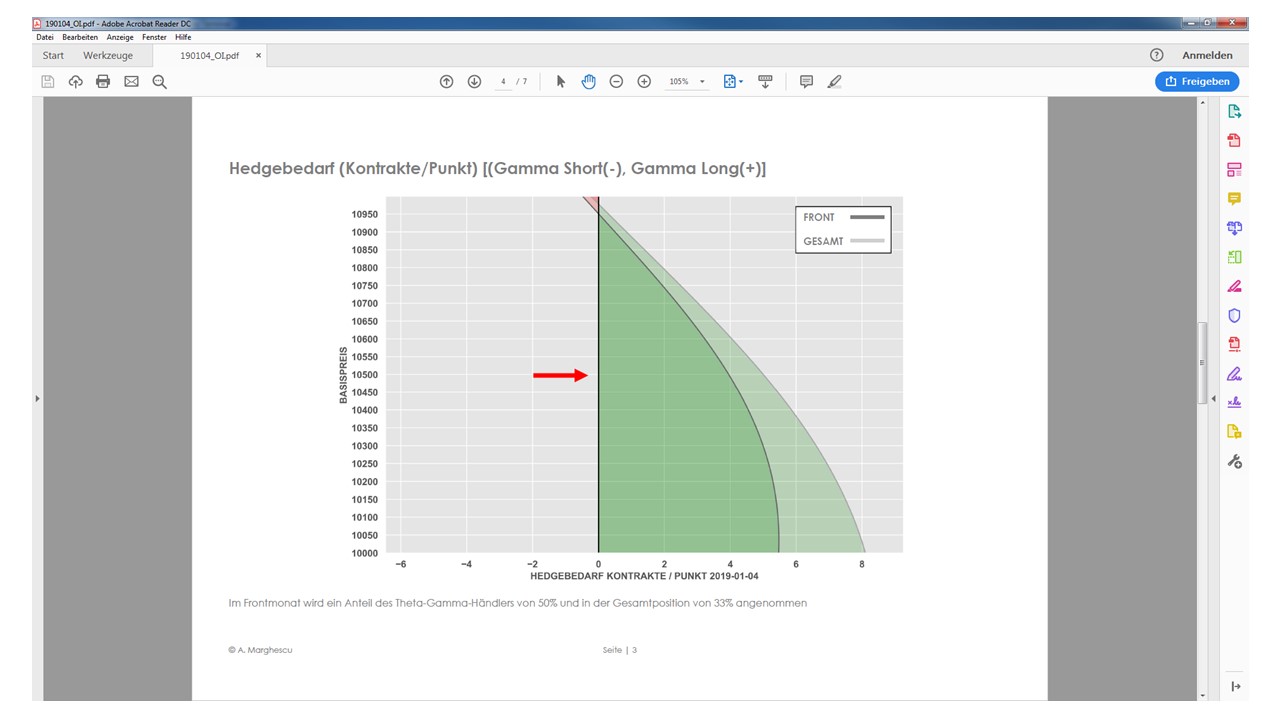

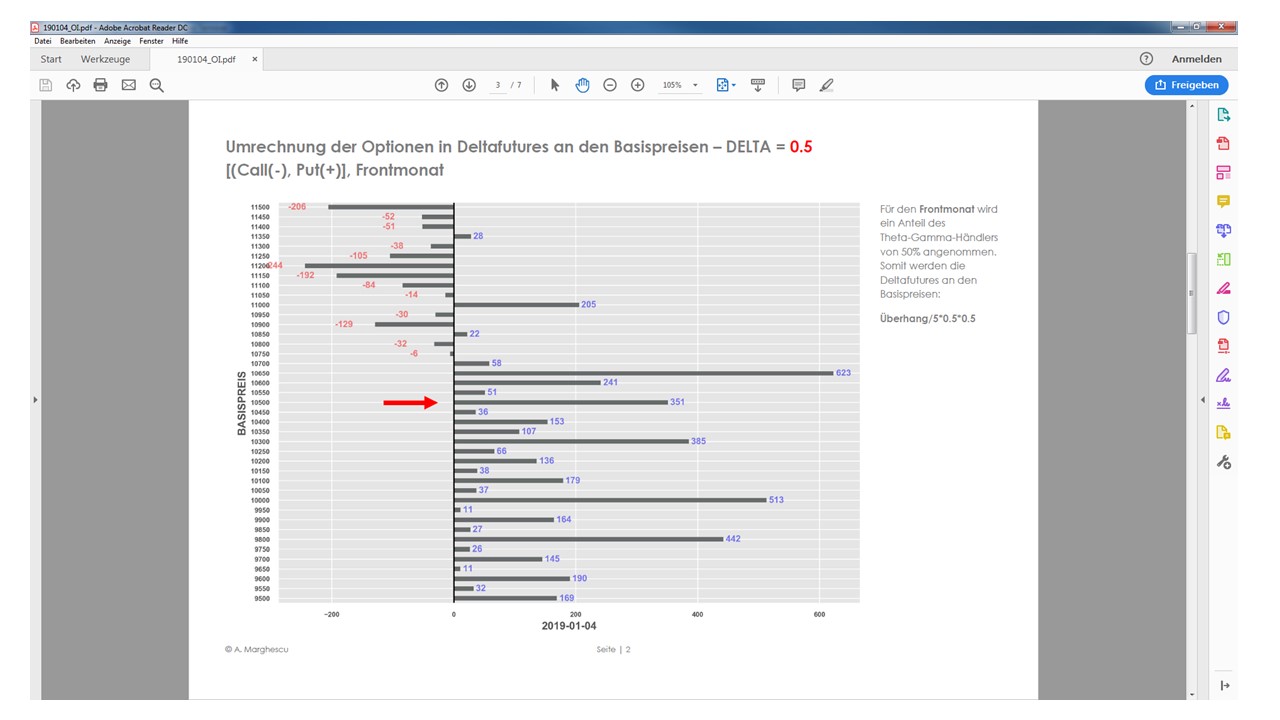

Ein Argument könnte objektiv helfen, nachhaltigere Erholungsschübe zu sehen: das sich nach oben hin „auftuende“ Gamma-negativ Umfeld aus dem Optionsbereich. Über Monate hatten wir gesehen, wie wir uns im Kursverlauf immer tiefer in den Gamma-long Bereich eingruben und es wurde auffällig, dass das typische rasche Nachziehen der Schnittstelle, um den Theta Minus Überhang zu reduzieren, ausblieb. Offensichtlich setzte man frühzeitig auf volatile Märkte und lag damit zum Jahresende von der Optionsseite her goldrichtig (im wahrsten Sinne des Wortes – die Theta / Gamma Seite musste sich um den Bonus 2018 wohl kaum sorgen).

Jetzt nähern wir uns dem Wechsel. Die Kippzone liegt in etwa im Bereich um 10.950 im DAX-Index. In den anderen Indizes wird die Situation vergleichbar sein. Das heißt, ab diesem Niveau aufwärts fällt ein bremsender Anbieter weg und wird zum schiebenden Nachfrager. Oberhalb der 10.950 haben wir formal wieder einmal einen Gezeitenwechsel, der sich, wie Grafik 3 zeigt, rasch aufbaut.

Grafik 3 zeigt die Positionsgrößen der Optionsüberhänge im DAX-Index auf Grundlage der OIs, gemeldet von der Eurex-Clearing AG. Wir berücksichtigen bereits den potentiellen Anteil, welchen wir der Theta / Gamma Seite zurechnen.

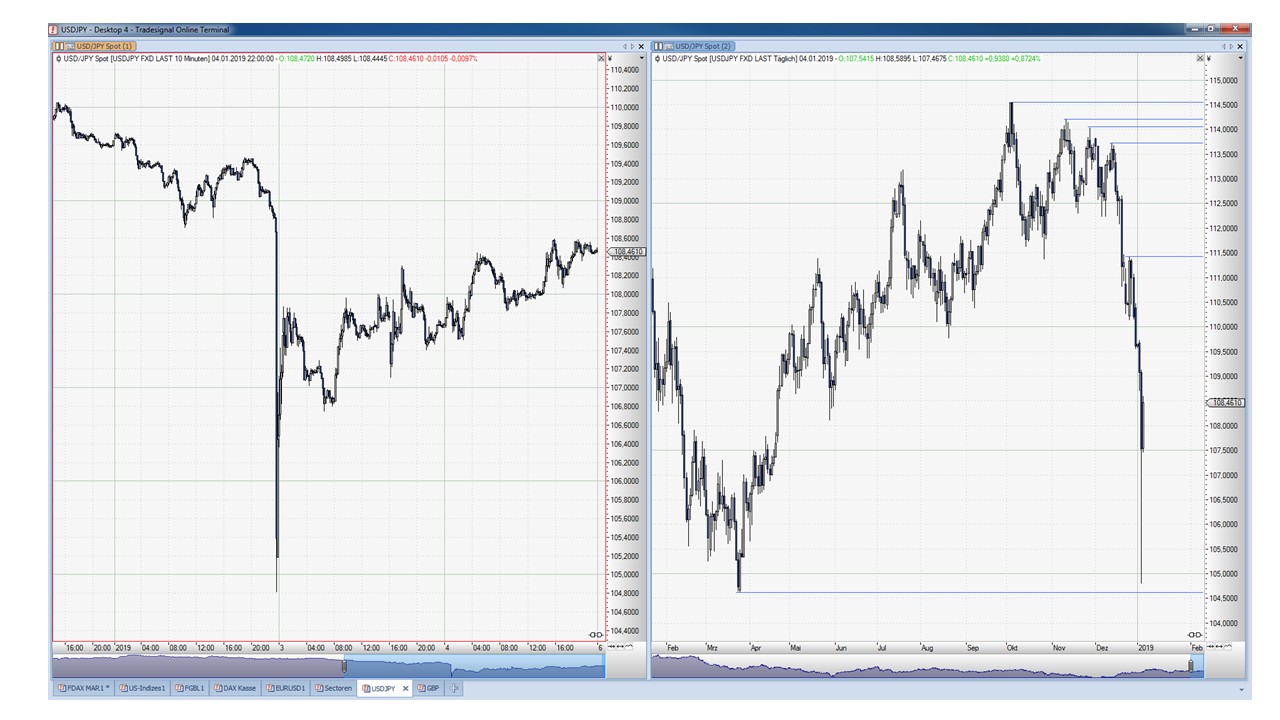

Technisch gesehen, könnte man in der Diagnose der Kursverläufe durchaus Stabilisierungen unterstellen. Es kam in den letzten Tagen kaum noch was raus, auch wenn die Botschaften von Trump, aus Frankreich und Italien nicht unbedingt besser wurden. „Wer raus wollte, ist raus“. Selbst der temporäre Schock am Währungsmarkt am Mittwoch der Vorwoche, der laut Commerzbank seinen Ursprung in der Apple Umsatzwarnung hatte, wirkte sich auf die Aktien (zumindest in Europa) nur noch gebremst aus – vor zwei Monaten wäre aus der Erschütterung eher noch ein Erdbeben erwachsen. Aber jetzt ist man dem Elend müde gegenüber.

Der linke Chart zeigt USD/YEN im 10 Minutenchart. Kurz vor 24:00 Uhr MEZ schnellte die Krisenwährung YEN gegenüber vielen anderen Währungen drastisch in die Höhe, nur um dann kurzfristig wieder einen Großteil des Zugewinns wieder abzugeben. Die risikoscheue Stimmung im Markt sei durch Faktoren wie die konjunkturelle Abkühlung in China, die politischen Risiken in den USA, die „wüsten Drohungen“ Chinas gegen Taiwan und anderes verstärkt worden, hieß es dazu bei Reuters. Dazu sei die genannte Umsatzwarnung von Apple gekommen, die das Fass zum Überlaufen gebracht und einen „verschlepptem Umschichtungsbedarf“ aktiviert habe, hieß es aus der Commerzbank. Erschwerend käme hinzu, dass die Liquiditäten noch nicht wieder auf „Normal-Niveau“ liege, hieß es im Markt weiter.

Ich hatte im letzten Monday-Spot ein vergleichsweise düsteres Bild der Rahmenbedingungen gezeichnet und bleibe dabei. Auch im ersten Morgen-Meeting des Jahres hatte ich die Rahmendaten in zwei Gruppen unterteilt: jene, die wir (Menschen) kurzfristig zum Positiven ändern könnten und die den Märkten somit temporär unter die Arme greifen können und in jene, die einfach verfahren bleiben. Letztere sind zwar weniger im Fokus, aber sie sind umso nachhaltiger kritisch und werden uns noch über Jahre beschäftigen. Und wenn es zum gewaltigsten „Crash aller Zeiten“ kommen sollte, dann wahrscheinlich ausgelöst aus diesen der zweiten Gruppe[2].

Kurzfristig wären wir aber durchaus reif für weitere Erholungen. Und sollten sich die Rahmenbedingungen in den Gruppen / Kategorien 1 tatsächlich etwas entspannen (im Moment könnte man die zarten Hoffnungen dafür haben), dann werden alle dem erneuten Umschichtungsdruck folgen, befeuert durch ein mögliches Einknicken der Fed in ihrer Zinspolitik.

Der DAX.Futures zeigt auf Tagesbasis seit Tagen eine sehr breit gefasste Kursstabilisierung. Angebot und Nachfrage hielten sich über Tage die Waage, was zeigt, dass nachhaltige Dominanzen kaum noch auftreten (auf beiden Seiten). Selbst neue schlechte Nachrichten, wie die Umsatzwarnung von Apple, brachte dieses Verhältnis nicht mehr aus dem Gleichgewicht, was die Aufmerksamkeit des ohnehin nervösen Marktes weckte. Hieraus resultierte die Aussage: „Die Nervosität steigt, dass man auf dem falschen Fuß erwischt wird“.

Somit könnte die kommende Handelswoche mal wieder die Long-Seite präferieren.

Ich wünsche uns allen viel Erfolg!

Uwe Wagner

www.tradematiker.de

[1] Von diesem Vorgehen lebt ja z.B. auch der Phasenhandel, in dessen Mittelpunkt ja genau dieses „nach links und rechts schauen“ steht, um sich vom Wirt, wenn er denn aktiv wird, tragen zu lassen.

[2] Kategorie 1: Handelskonflikt USA / China – hier könnte es 2019 Entspannungen geben, Brexit – auch hier werden zumindest aufschiebende Lösungen diskutiert, Italien – Rom und Brüssel scheinen Annäherungen zu suchen, Frankreich – Gelbwestenproteste halten an, verlieren aber etwas ab Durchschlagskraft. Geopolitische Risiken: Nordkorea / USA, Syrien / USA / Iran / Russland, Ukraine / Russland, allgemein verschlechterter Zustand Beziehungen USA / Russland.

Kategorie 2: überschuldete Staatshaushalte und Unternehmen (Fallhöhe hat sich seit 2007 fast verdoppelt von 25 Billionen auf 48 Billionen USD) – daraus resultiert eine Zinsklammer, welche die Zentralbanken weiterhin zum Spagat zwingt, Altlasten im zinsderivaten Bereich bei Banken, Unternehmen, Kommunen – weiterhin existend und zwingt zu immer weiteren Verschuldungen. Deren Volumen übersteigt um ein Vielfaches das weltweite BIP und Laufzeiten hier gehen noch bis zu verbleibenden 20 Jahren.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Super Artikel - nicht nur wegen der aktuellen Einordnung, sondern auch, weil man Hintergründe lernt. Ich nehme mir vor, diesen "Was machen die Anderen?"-Aspekt künftig in meine Überlegungen stärker mit einzubeziehen...

gelesen und fand es Klasse !!

Nachgedacht und es fiel mir ein

jede gekaufte Aktie ist auch eine verkaufte Aktie

und damit ist der Artikel zumindest fragwürdig !!!

Hallo Herr Wagner!

Vielen Dank für diesen wirklich hervorragenden Artikel! Ich halte es für absolut richtig und wichtig, den psychologischen Aspekt des Börsenhandels (bzw. die Beweggründe für das Handeln der Big Player) deutlicher hervorzuheben, so wie Sie es in Ihrem Artikel getan haben.

Ich freue mich auf Ihren nächsten Beitrag!