Die Index-Arbitrage hält Kasse und Future zusammen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Index-Arbitrage ist ein marktbestimmendes und kursbeeinflussendes Element im täglichen Börsenhandel und somit ein Teilaspekt, den jeder Marktteilnehmer zumindest in seiner Grundstruktur verstehen sollte. Streng genommen ist es die Index-Arbitrage, welche durch ihre Liquiditätsbereitstellung und ihre ausgleichende Funktion einen attraktiven Terminmarkt überhaupt erst möglich macht. Im Folgenden wollen wir uns die einzelnen Elemente dieses Geschäftsbereiches ansehen. Dabei geht es um die Darstellung des Grundprinzips.

Der Spread (die Basis) zwischen Kasse und Future …

… spielt hierbei die zentrale Rolle. Somit wollen wir uns zunächst der Bedeutung des Spreads (Basis), der Differenz zwischen dem fairen Futures-Preis und dem Preis des Basiswertes (in unserem Beispiel ist das ein Aktien-Index) zuwenden. In der Fachsprache wird hier von der „Basis“ gesprochen, um eine Abgrenzung zum Spread zwischen dem Geld- und Brief-Kurs zu schaffen. Wir wollen uns also auf die Fachvokabel beziehen und werden die entsprechende Differenz zwischen Futures und Kasse (Basiswert) als „Basis“ bezeichnen.

Sehen wir uns hierzu am Beispiel eines Aktien-Index zunächst einmal an, wie sich der faire Wert (Preis) eines Futures errechnet. Die Grundlage bildet ein Basiswert (Index), welcher sich aus mehreren Aktien zusammensetzt. Jede Aktie hat für sich genommen Haltekosten in Form von Zinskosten, welche für die Finanzierung des Aktienkaufes entstehen. Dem stehen in der Regel sogenannte Halteerträge gegenüber, da die meisten Aktien-Gesellschaften Dividenden ausschütten. Mitunter fließen auch andere Erträge, so z.B. aus Bezugsrechten oder Bonuszahlungen. Haltekosten und Halteerträge sind eindeutig berechenbar, sofern die Höhe der Zinsen über die Laufzeit richtig eingeschätzt werden kann, ebenso wenn anstehende Dividenden-Zahlungen, Bezugsrechte und eventuell anstehende Bonuszahlungen bekannt sind. Wenn die Haltekosten die Erträge übersteigen, notieren die Preise der Futures über dem Preis des Basiswertes (Aktie oder Index) – in diesem Falle wäre die Basis positiv, liegen die Erträge höher, notieren die Preise der Futures unter dem Preis des Basiswertes – in diesem Falle wäre die Basis negativ.

Wird die Basis zwischen einem Futures und einem Preis-Index ermittelt (z.B. Dow Jones, IBEX 35, CAC-40), müssen Dividenden der in den Indizes enthaltenen Aktien mit berücksichtigt werden. Somit kann die Basis negativ sein (Future notiert unter Kasse), sofern während der Laufzeit Halteerträge anfallen, welche die Kosten übersteigen. Bei der Berechnung der Basis zwischen einem Futures und einem Performance-Index (z.B. DAX 30 als Performance-Index – nämlich der Index, auf den sich der FDAX bezieht), ist die Basis in der Regel positiv (sofern kein Negativ-Zins unterstellt werden muss), da hier Erträge (wie z.B. Dividenden) keine Auswirkungen auf die Kursentwicklung des Basiswertes haben. In einem Performance-Index werden bei der Kurserrechnung Dividenden sofort „reinvestiert“, während bei Preis-Indizes Dividendenzahlungen der enthaltenden Aktien-Gesellschaften zu Preisabschlägen im Index selbst führen.

Einschub: Dieser Sachverhalt macht es auch unsinnig, den Kurs des Dow Jones mit dem Kurs des DAX 30 – Index vergleichen zu wollen (wie es immer wieder gern auf lange Sicht gemacht wird). Eher wäre der Vergleich des Dow Jones mit dem DAX-Preis-Index möglich, wobei auch hier die Aktiengewichtung unterschiedlich ist, was die beiden Ausgangswerte ebenfalls nur schwer vergleichbar macht. Aber der Hauptunterschied ist die unterschiedliche Betrachtung der Dividende. Während diese im Dow Jones herausgerechnet wird, wird diese dagegen im DAX 30 reinvestiert. Der Preis-Index DAX steht tatsächlich erst bei 6.175,31 Punkten (Stand 20. März 2015), während der DAX-30 am gleichen Tag bei 12.039,37 schloss. Daraus wird deutlich, dass fast 50 Prozent des Kurses im DAX-30 reinvestierte Dividende darstellt.

Die Erträge fallen somit bei der Errechnung der Basis zwischen DAX-30 und seinem Future „unter den Tisch“ und wir berücksichtigen nur die Halte- und Finanzierungskosten. Zusätzliche Faktoren, welche bei der Berechnung der Basis Berücksichtigung finden, sind individuelle Steuersätze und Transaktionskosten. Gerade diese beiden letzten Faktoren sind pro Arbitrageur unterschiedlich, womit man festhalten kann, dass es nicht EINE allgemeingültige Basis gibt, sondern die Basis pro Arbitrageur individuell ausfällt.

Wie müssen wir uns das jetzt konkret vorstellen? Gehen wir davon aus, Sie wollen 300.000 Euro investieren. Sie entscheiden sich für den DAX-Index, somit müssten Sie mit diesem Geld alle 30 DAX-Werte gemäß ihrer Gewichtung kaufen, hätten dann aber den DAX exakt in Ihrem Portfolio abgebildet. Wie sieht es jetzt in Ihrem Depot aus? Sie besitzen 30 verschiedene DAX-Aktien, in der exakten DAX-Index-Gewichtung in der Gesamtsumme von 300.000 Euro. Alternativ könnten Sie sich auch einen DAX-Future ins Depot legen. Hierzu müssten Sie lediglich die von der Eurex verlangte Margin vorstrecken, welche der Einfachheit halber mit 21.000 Euro unterstellt wird. Das bedeutet, Sie hätten jetzt 269.000 Euro „übrig“, welche Sie zu Bank bringen könnten und für die Laufzeit verzinst bekommen. Lassen wir jetzt Transaktionsgebühren und Steuern der Übersichtlichkeit halber weg, ergibt dieser Zinsertrag Ihnen einen finanziellen Vorteil, welcher in Punkte umgerechnet, die Basis zwischen Kasse und Future darstellt. Da Erträge aus Dividenden im DAX-30 Performance-Index keine Berücksichtigung finden (da diese sofort und komplett reinvestiert werden), ist die Basis hier positiv, denn jetzt spiegelt sie ja nur den Zinsvorteil wider.

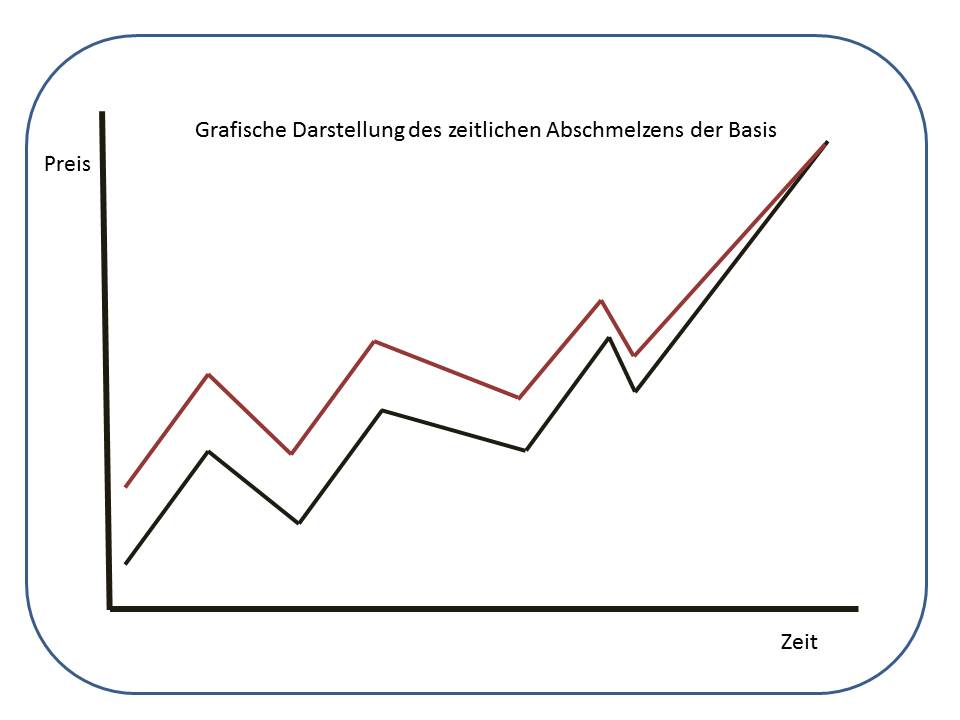

Das Besondere an der Basis ist, dass sich diese täglich reduziert, da der Zinsvorteil täglich abschmilzt. Folglich ist am Verfallstag die Basis bei Null, da am letzten Handelstag keine Zinserträge mehr anfallen. Eventuelle kleine rechnerische Differenzen lassen sich mit unterschiedlichen Transaktionskosten erklären. Damit strebt die Basis beim Verfall gegen Null, und zwar nicht nur in diesem Beispiel, sondern bei allen Futures.

Wie sehe die Basis-Entwicklung in einem Preis-Index aus?

Wie bereits im Vorfeld erwähnt, wird bei einem Preisindex die Ausschüttung der Dividende im Kursverlauf berücksichtigt. Somit muss die Ausschüttung von Dividenden auch bei der Berechnung der Basis berücksichtigt werden. Übersteigen die Erträge aus den Dividenden die Finanzierungskosten, muss die Basis des Future zur Kasse negativ sein. Zum Verfallstag hin verringert sich die Basis dennoch, so dass auch hier am Verfallstag der Preis des Futures und der Preis des Basiswertes (Kasse) nahezu identisch sind. Einzige Abweichungsmöglichkeiten sind auch hier die unterschiedlichen Transaktionskosten.

Wie ist Arbitrage nun aber möglich?

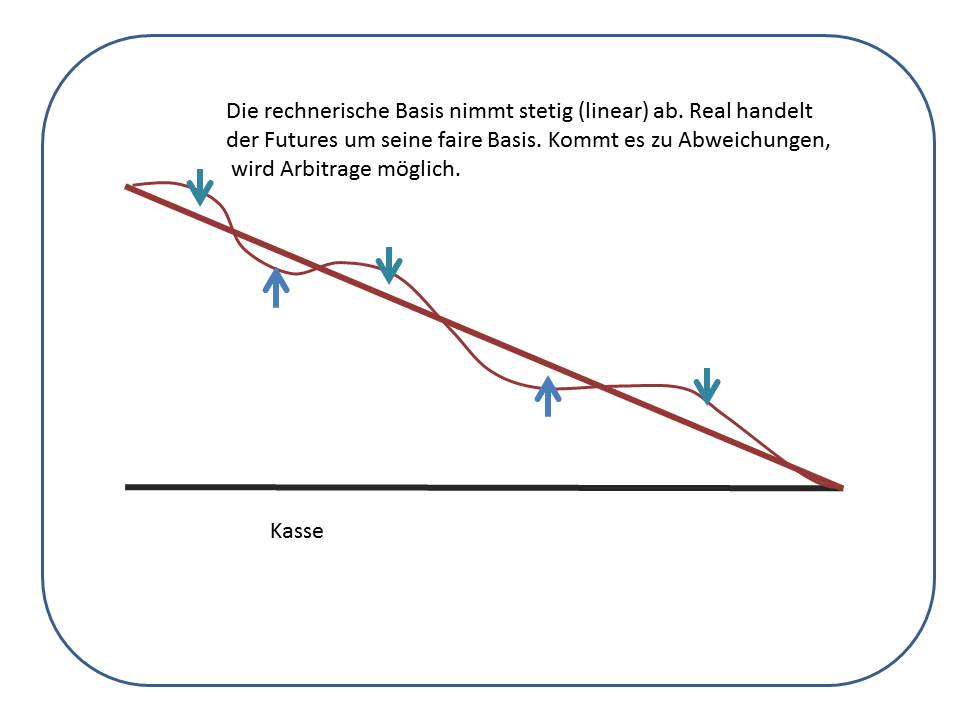

Sowohl der Future als auch die Kasse sind zwei unabhängig voneinander, frei handelbare Werte an der Börse. Ihre einzige rechnerische Verbindung, um ein faires Preisverhältnis zueinander zu finden, ist die obige beschriebene Basis. Diese Basis ist aber kein festes Band welches garantiert, dass Kasse und Future immer zu einem fairen Verhältnis zueinander stehen, was dazu führt, dass während des Handelns sich Future und Kasse einander annähern oder voneinander entfernen können, wobei es Abweichungen zur rechnerischen Basis gibt. Dieser Sachverhalt ergibt lohnende Arbitragegelegenheiten und wo diese erst einmal wirken, lässt ihre Ausnutzung gewöhnlich nicht lange auf sich warten.

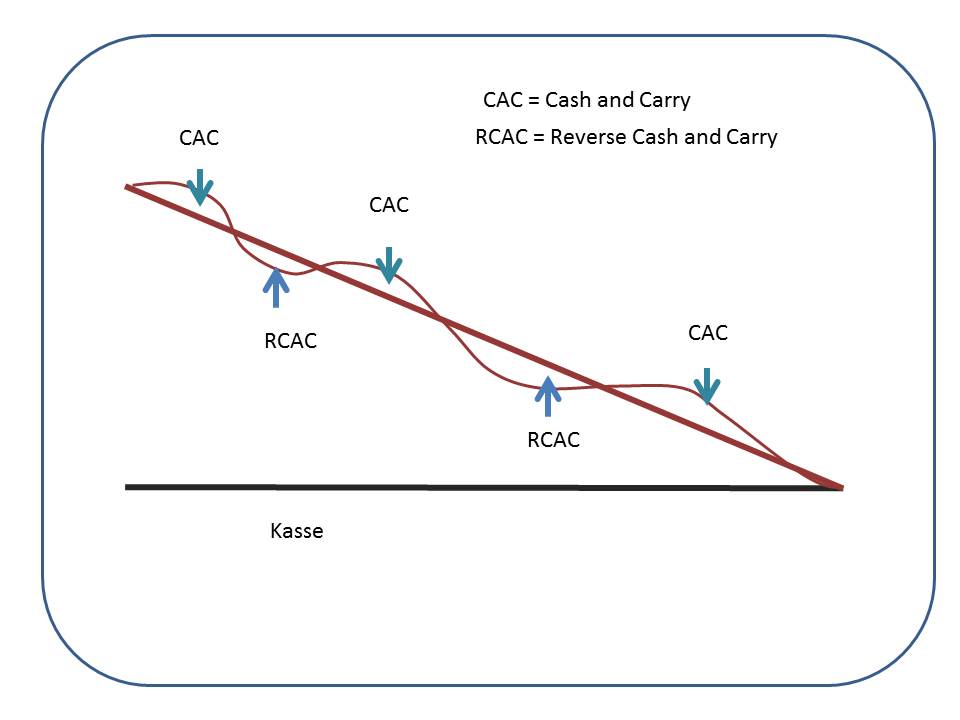

Führt das Abarbeiten einer größeren Kauforder im Future zu einer Vergrößerung der Basis gegenüber der Kasse, wird ein Arbitrageur dadurch aktiv, dass er Future verkauft und Kasse kauft. Damit sehen wir folgenden Effekt im Markt: die Nachfrage in den Kassawerten steigt, der Angebotsdruck im Future nimmt ebenfalls zu. Im Ergebnis steigt der Kurs der Kasse während der Kurs des Futures sinkt, womit sich die Basis zwischen Kasse und Future verringert. Wird dagegen durch eine stärkere Verkaufsorder im Future oder eine stärkere Kauforder in der Kasse die Basis zwischen beiden Werten verringert, setzt der gegenteilige Arbitrageeffekt ein und der Arbitrageur verkauft Kasse und erhöht im Gegenzug die Nachfrage im Future. Damit dehnt sich die Basis wieder aus, der Future steigt, die Kasse sinkt.

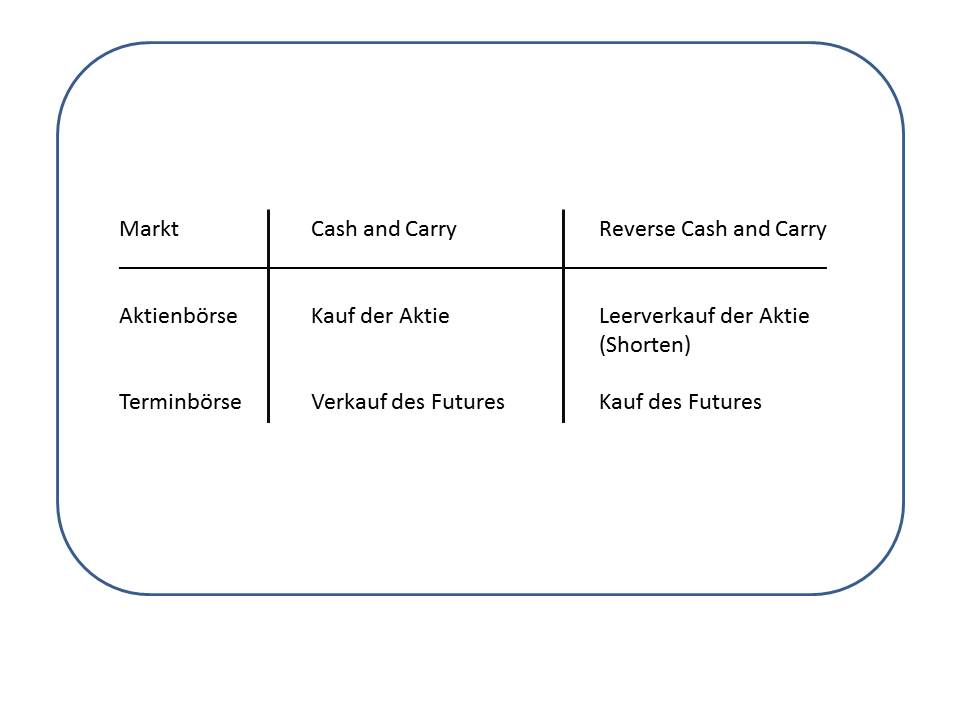

Das Kaufen der Kasse und das gleichzeitige Verkaufen des Futures nennen wir „cash-and-carry“, die umgekehrte Transaktion, nämlich Verkauf Kasse und Kauf des Futures, nennt man „reverse-cash-and-carry“.

Der Idealfall für einen jeden Arbitrageur wäre, wenn er börsentäglich oder doch zumindest in kurzen Abständen, sowohl cash –and-carry, als auch reverse-cash-and-carry Transaktionen durchführen und somit die Arbitrageerträge auch in überschaubaren Zeitfenstern realisieren könnte. Denn Tatsache ist, dass ein einmal erzielter Arbitragegewinn erst risikolos vereinnahmt werden kann, wenn die einmal aufgebaute Position auch wieder geschlossen wird. Solange eine Arbitrage Position offen ist, verbleiben Restrisiken, welche wir uns im Folgenden ansehen wollen.

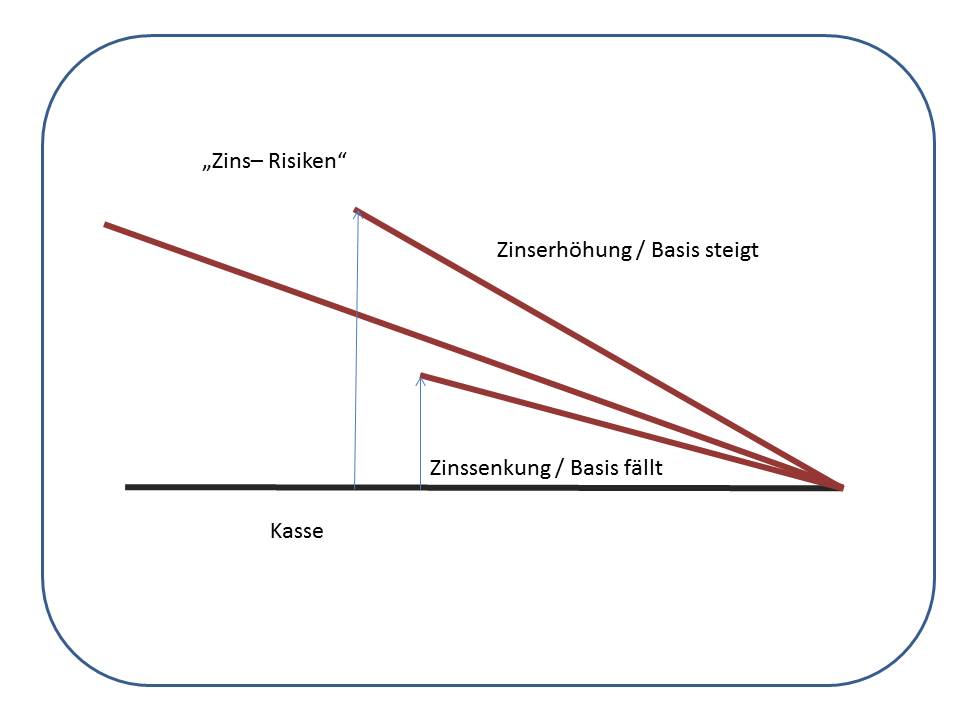

Das Zins-Risiko

Das wohl augenfälligste Risiko eines Arbitrageurs in einem Performance-Index ist das Zinsrisiko. Wie wir im Vorfeld gesehen haben, ist der Zins für die Laufzeit eines Kontraktes eine entscheidende Bewertungskomponente. Steigt während der Laufzeit eines Kontraktes der Zinssatz unerwartet, erweitert sich rechnerisch die Basis zwischen Future und Kasse. Dieser Effekt tritt dadurch ein, da der Finanzierungsvorteil, welcher sich durch den geringeren Kapitalaufwand beim Erwerb eines Futures ergibt, erhöht. Sinkt dagegen der Zinssatz während der Laufzeit des jeweiligen Kontraktes unerwartet, schrumpft naturgemäß auch die Basis zwischen Kasse und Future. Kommt eine solche Entwicklung unerwartet zum Tragen, schlägt sich eine Zinsveränderung direkt durch unerwartete Gewinne oder Verluste im Portfolio des Arbitrageurs nieder.

Beispiel (1): der Arbitrageur hat eine cash-and-carry-Position in Höhe von 10.000 Futures short und dem Äquivalent in Kassawerten long bei einem unterstellten fairen Basiswert von zehn Punkten. Führt eine unerwartete Zinserhöhung für die Restlaufzeit der Position zu einer Erweiterung der Basis um nur einen Punkt, ergibt die Verteuerung der Basis bezogen auf 10.000 Future short einen Sofortverlust von 250.000 Euro (10.000 * 25 Euro). Eine unerwartete Zinssenkung hätte dagegen positive Effekte, denn das unerwartete zusammenschmelzen der Basis um einen Punkt würde einen Ertrag von 250.000 € einbringen.

Beispiel (2): der Arbitrageur hält eine reverse-cash-and-carry-Position in Höhe von 10.000 Futures long und dem Äquivalent in Kassawerten short bei einem unterstellten fairen Basiswert von zehn Punkten. Eine unerwartete Zinserhöhung würde für die Restlaufzeit der Position jetzt einen Gewinn von 250.000 Euro pro Punkt einbringen, da die Basis steigt, während eine unerwartete Zinssenkung zu einem entsprechenden Verlust führen würde.

Um diesen Risiken aus dem Weg zu gehen, kommt der Einspeisung einer korrekten Zinserwartung eine sehr hohe Bedeutung zu. Dieses Risiko nimmt zu, je länger die Position im Buch des Arbitrageurs offen bleibt.

Das Zinsrisiko schlägt sich allerdings auch in einer reverse-cash-and-carry-Position in besonderer Weise nieder. Hier hält der Arbitrageur Kasse short gegen Future long. Die Kassawerte sind in der Regel geliehen, so dass Aktienleihekosten fällig sind und bei der Basisberechnung zu berücksichtigen sind. Kommt es jetzt zu einer unerwarteten Veränderung des Zinses, kann sich dieser Effekt auch auf die Leihekosten auswirken, womit die individuelle Basis des Arbitrageurs sich zu dessen Ungunsten entwickeln kann.

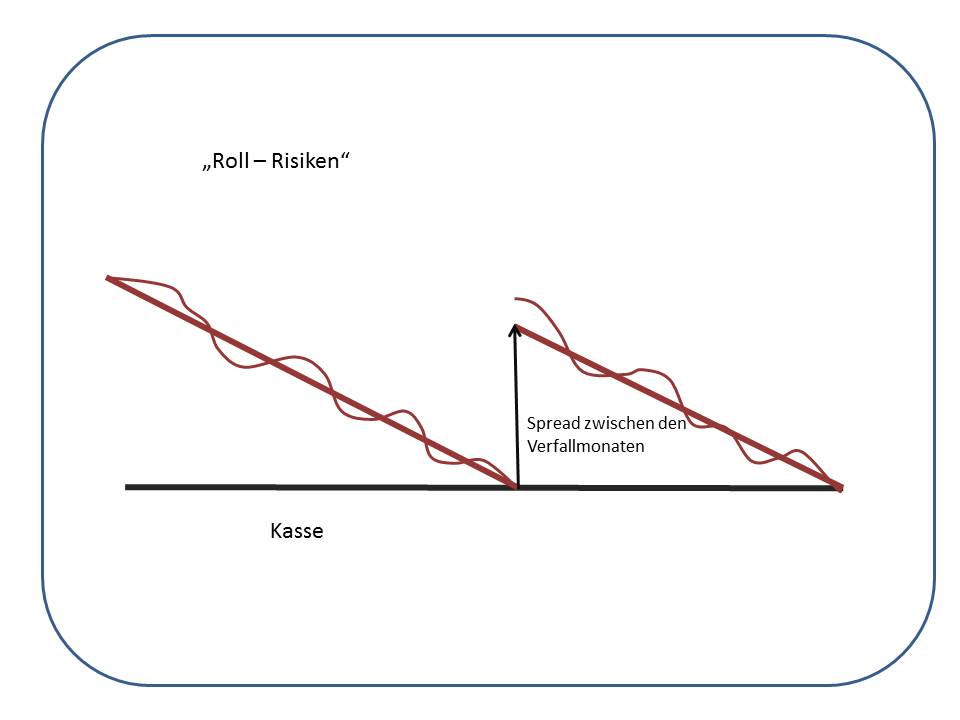

Das „Roll-Risiko“

Wir unterscheiden Futures, an deren Verfall eine effektive Ausübung erfolgt, verbunden mit der effektiven Lieferung des Basiswertes (z.B. Rohstoff-Futures und Anleihe-Futures), und Terminkontrakte, die auf einem Cash-Settlement basieren (z.B. Aktien-Indizes). Bei letzteren erfolgt am Verfallstag keine physische Lieferung des Basiswertes, sondern der Wertausgleich erfolgt auf Basis eines sogenannten Cash-Settlements. Zu diesen Futures zählt auch der FDAX. In diesen Futures entsteht auf dieser Verrechnungsgrundlage ein zusätzliches Problem.

Während der Kassabestand in einem Aktien-Index praktisch unendlich lange gehalten werden könnte, ist der Gegenbestand in Futures auf die jeweilige Laufzeit begrenzt. Würde ein Arbitrageur bis zum Verfall seiner Futures-Position nicht aktiv werden, wäre seine Kassa-Position nach dem Futures-Verfall ungesichert. Eine Auslieferung der Aktien ist ausgeschlossen, der Verkauf der gesamten Position im Markt ohne negative Auswirkungen ist nicht möglich. Folglich muss ein Arbitrageur, sofern er seine Position zum Verfall der Futures-Kontrakte nicht schließen kann, den offenen Futures-Bestand in den nächsten Verfallmonat rollen. Hier besteht ein weiteres Spread-Risiko. Die Differenz zwischen dem Front- und dem Folgemonat ergibt sich aus der Differenz der jeweiligen Werte ihrer jeweiligen Basis. Da in der Praxis jedoch auch diese beiden Futures unabhängig voneinander handelbar sind, kann es auch hier in der Realität zu Abweichungen zwischen den beiden Kursen kommen, so dass die Differenz zwischen beiden Futures höher oder tiefer sein kann als sie rechnerisch sein dürfte. Daraus ergeben sich wiederum Arbitragemöglichkeiten, erhöhen aber das Risiko einer gehaltenen Arbitrage-Position.

Das Dividenden-Risiko

Das Dividendenrisiko unterscheidet sich je nach Performance-Index oder Preis-Index.

Performance-Index

Bei einem Performance-Index werden die Dividenden rechnerisch komplett reinvestiert, so dass eine Dividendenausschüttung einer Aktie keinen Einfluss auf das Kursniveau des Index hat. Bei einem Preis-Index gibt dagegen der Basiswertes (Index) preislich nach, wenn eine im Index enthaltene Aktie eine Dividende ausschüttet und sich deren Preis um den Dividendenbetrag reduziert. Dennoch haben Dividendenzahlungen für einen Arbitrageur in einem Performance-Index ebenfalls seine Tücken. Der Arbitrageur muss seinen Kassa-Bestand in einer Form abbilden welche dem zugrundeliegenden Basiswert (Performance Index) absolut entspricht. Durch die Ausschüttung einer Dividende und deren sofortige Reinvestition verändert sich im ersten Schritt die Gewichtung der Aktie im Index. Diese Gewichtung muss der Arbitrageur in seinem Portfolio ebenfalls durchführen. Das bedeutet, dass bei einer cash-and-carry-Position die erhaltene Dividende durch den Arbitrageur ebenfalls sofort in den Kauf der entsprechenden Aktie reinvestiert werden muss. Bei einer reverse-cash-and-carry-Position muss der Arbitrageur bei Dividendenausschüttung den Short-Bestand der entsprechenden Aktie um den jeweiligen Faktor der sich durch die Dividendenausschüttung verändert anpassen.

Preis-Index

Bei einem Preisindex hat eine Dividendenausschüttung einen direkten Einfluss auf die Kursentwicklung des Basiswertes (Index). Das bedeutet, dass der Arbitrageur im Vorfeld bereits eine klare Vorstellung darüber haben muss, welches Unternehmen eine Dividende in welcher Höhe ausschüttet. Fällt die Dividendenzahlung in die Laufzeit seiner Positionierung, hat die Höhe der Dividende direkten Einfluss auf die Höhe der Basis zwischen Index und Futures. Je mehr Dividenden während der Laufzeit des Kontraktes ausgeschüttet werden, erhöhen sich die Erträge aus den Kassabeständen und übersteigen damit gegebenenfalls den Zinsvorteil. Im Ergebnis liegt uns eine negative Basis vor. Wird jetzt auf Grundlage dieser errechneten Basis gehandelt, stellt sich im Nachhinein aber heraus, dass eine einberechnete Dividende entweder nicht gezahlt oder nicht in voller Höhe gezahlt wird, führt dies zur Veränderung der Basis, vergleichbar wie eine unerwartete Zinserhöhung oder Zinssenkung. Eine falsch kalkulierte Dividende ergibt folglich eine falsch kalkulierte Basis und kann somit einen vermeintlichen Arbitragegewinn rasch in einen Arbitrageverlust umwandeln.

Warum kann ein Arbitrageur seine Position nicht immer wieder glattstellen?

In der Theorie sollte es möglich sein, die Schwankung eines Futures um seine faire Basis beidseitig ausnutzen zu können, so das ein Arbitrageur in kurzer Zeit mehrfach die Chance haben sollte, sowohl cash-and-carry-Positionen als auch reverse-cash-and-carry-Positionen einzugehen und damit seine Gesamt-Arbitrage-Positionen klein zu halten bzw. diese in kurzer Zeit immer wieder schließen zu können. Die Praxis sieht in der Regel anders aus. Meist kann man anhand der vorliegenden Kursverläufe des Basiswertes abschätzen, welche der beiden möglichen Positionen von den jeweiligen Arbitrageuren mit hoher Wahrscheinlichkeit gehalten werden. In dominanten Aufwärtstrends, neigen die Future dazu, ihrem Basiswert (Index) voran zu laufen. Statistisch gesehen, überwiegt in Phasen der Aufwärtsbewegung eine zu hohe Bewertung des Futures als eine zu tiefe. Damit führen Aufwärtstrends in den meisten Fällen zum Aufbau einer cash-and-carry-Position bei den Arbitrageuren. Umgekehrt ist es in Phasen stetig fallender Märkte. Hier überwiegt ein Unterschreiten der Basis, sodass reverse-cash-and-carry-Positionen dominieren.

Da aufgrund der oben bereits beschriebenen Risiken den Arbitrageuren auch in den größten Banken nicht unbeschränkt Mittel zur Verfügung gestellt werden, können anhaltende Trendbewegungen zu einem Ausschöpfen der zur Verfügung stehenden Finanzmittel beim jeweiligen Arbitrageur führen. Tritt ein solcher Fall ein, ist ein weiterer Aufbau von entsprechenden Arbitrage-Positionen kaum mehr möglich. In kleineren Märkten, wie Spanien, Frankreich, Italien und ähnlichen Plätzen, kann eine solche Entwicklung dazu führen, dass sich der Future auch über längere Zeit in einer Über- oder Unterbewertung bewegen kann, ohne das nennenswerte Arbitrage durchgeführt wird. Um hier wieder handlungsfähig zu werden, werden mitunter auch Gegenpositionen durchgeführt, welche für sich genommen zwar Verlusterträge erbringen, weiterführend aber wieder Mittel frei geben, um die höheren Arbitragemöglichkeiten entsprechend ausnutzen zu können.

Wie errechnet sich die Basis in einem Future auf dem Anleihemarkt?

Das Grundprinzip der Basis-Berechnung im Anleihemarkt ist ähnlich dem der Berechnung der Basis im Aktienmarkt. Den Terminkurs (Preis des Futures) einer Anleihe errechnen wir durch das Aufrechnen von Kosten und Erträgen für das Halten eines Bonds. Die Haltekosten sind die Zinsen oder Finanzierungskosten. Demgegenüber erhalten wir Erträge aus der Anleihe in Form von Kuponzahlungen (Zins-Zahlungen). Nehmen wir den Kassa-Preis der Anleihe und addieren die Basis dazu, so erhalten wir auch hier den fairen Wert des Futures.

Im Teil 2 werden wir diskutieren, wie die Kurz-Frist-Trader von der Tatsache einer stattfindenden Arbitrage im Markt profitieren können.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Gerade zufällig mal wieder auf diesen wertvollen Artikel gestoßen. Uwe Wagner, möge ihm seine Gesundheit erhalten bleiben!, ist und bleibt der einzig Wahre in dieser Retailer-Bubble. Die Materie ist hart, aber umso mehr hilfreich, wenn man sie verstanden hat. Alles andere ist im Prinzip fast nur Geblubbere, sofern es den kurzfristigen Handel mit Derivaten betrifft.

Knapp 10 Jahre später nochmal Danke für Ihre Mühre, Herr Wagner, etwas Licht in die dunkle & schattenhafte platonische Höhle zu bringen!

Danke Ihnen für Ihren Artikel!

Gäbe es die Möglichkeit die Performance seit Beginn

des Service einzusehen, so wie es immer mal eingestellt wurde?

Herzlichen Dank.

Schönen Gruss

Callito