Der perfekte Sturm...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Pünktlich zum Beginn der traditionellen Börsenflaute im August zeigen wir Ihnen heute einige Charts, die deutlich machen, dass jetzt nicht die Zeit ist, sich mit Aktienengagements weit aus dem Fenster zu lehnen.

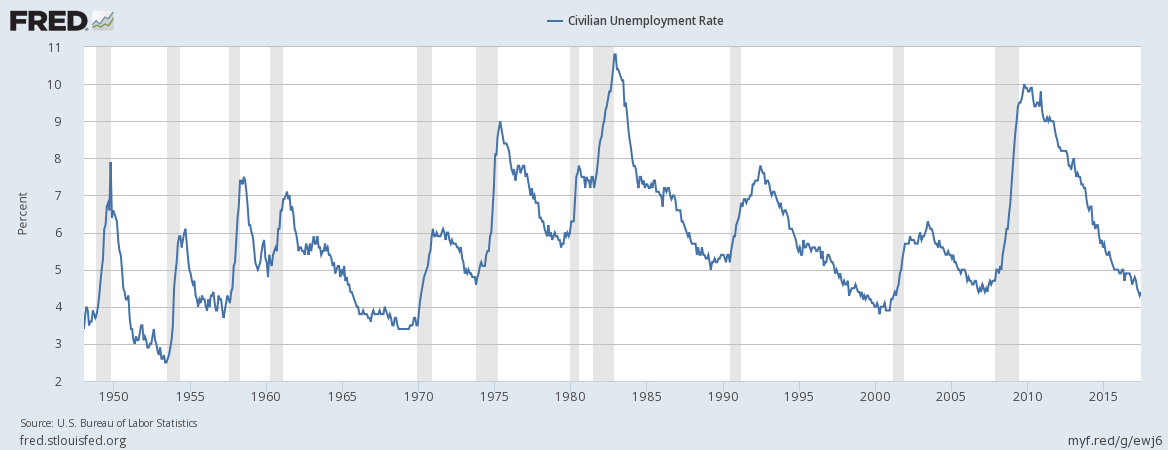

Beginnen wir mit dem US-amerikanischen Arbeitsmarkt. Ein Blick auf die offiziellen (!) Zahlen zeigt, dass sich die Arbeitslosenquote derzeit in der Nähe eines zyklischen Tiefs befinden dürfte. Die folgende Abbildung macht das anschaulich.

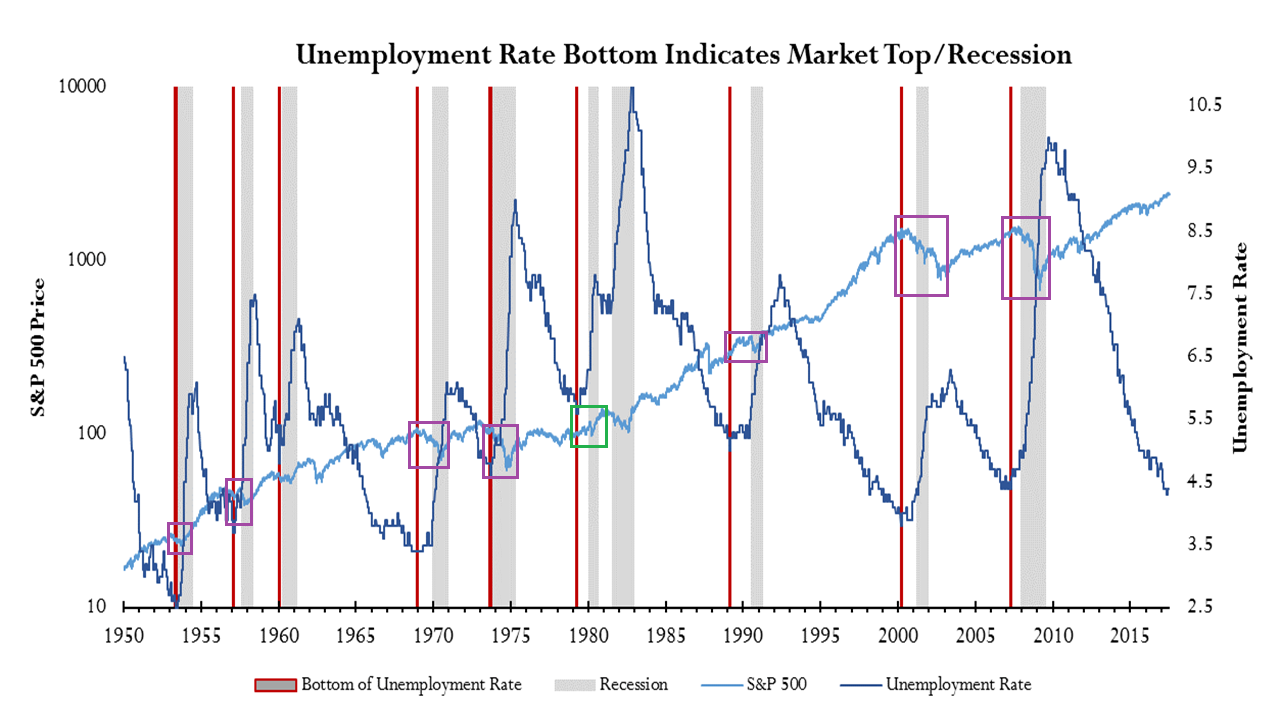

Was sich erfreulich anhört, relativiert sich beim Blick auf die historische Brille: Denn dabei wird deutlich, dass Phasen niedriger Arbeitslosigkeit in den vergangenen Jahrzehnten immer eine Rezession angekündigt haben. Achten Sie auf die grauen Balken in der folgenden Abbildung.

Und die niedrige Arbeitslosenquote ist ja nur die offizielle Lesart. Wirklich prekär wird die Beobachtung durch die Tatsache, dass die Arbeitsmarktzahlen zu jenen Parametern gehören, mit deren Hilfe die Öffentlichkeit sehr effektiv belogen wird. Das heißt: Wer hier manipulierend eingreift, der kann eine „Wirklichkeit“ erzeugen, die mit der Realität nichts zu tun hat.

Aufmerksame Beobachter haben natürlich längst erkannt, dass Politik und Notenbanken seit Jahren genau dies tun: Mit gefälschten Arbeitsmarktzahlen wird der Öffentlichkeit eine Situation vorgegaukelt, die es in Wahrheit gar nicht gibt.

Tatsächlich dürfte sich die US-Arbeitslosenquote heute in der Nähe des Depressionsniveaus der 1930er Jahre befinden. Die blaue Kurve in der folgenden Abbildung zeigt die Berechnung der US-Arbeitslosenzahlen nach der Formel, die bis in die 1980er Jahre verwendet wurde. Seither wurden immer mehr Bevölkerungsgruppen aus der Statistik entfernt und plötzlich sinken – oh Wunder – die Arbeitslosenquoten.

Doch so lange die Heerscharen an verblödeten Wahlschafen den Unsinn glauben, den Politik und Notenbanken mit den „offiziellen Zahlen“ vom Arbeitsmarkt, von der Inflationsfront oder mit ihren berüchtigten Berechnungen des Wirtschaftswachstums (BIP) verbreiten, kann das Spiel noch eine ganze Weile weitergehen.

Und nebenbei bemerkt: Wie es um den Zustand des weltweiten Finanzsystems tatsächlich bestellt ist, das zeigt eine Meldung von dieser Woche. Demnach gibt es bereits Pläne der Europäischen Union (EU), Privatkonten der Bürger einzufrieren, um so den für das Geldsystem existenzbedrohenden Bankrun zu verhindern. Gut möglich, dass solche Bestrebungen erst recht dazu führen, dass die Menschen ihr Geld in Sicherheit bringen...

Was bedeutet dies nun aber für die Aktienmärkte?

Hier ist die folgende Abbildung aufschlussreich. Stellt man die dunkelblaue Kurve des Arbeitsmarktes der Entwicklung des S&P 500 (hellblau) gegenüber, so erkennt man, dass Tiefpunkte am Arbeitsmarkt seit 1950 nicht nur regelmäßig eine nahende Wirtschaftsflaute (graue Balken) angekündigt haben.

Für Anleger noch bedeutender ist die Beobachtung, dass die Aktienkurse im Anschluss an ein Arbeitsmarkttief im besten Fall mehrere Monate, in den meisten Fällen allerdings mehrere Jahre gefallen sind. Einzige Ausnahme war der inflationsgetriebene Anstieg der Börsen in einem Hochzinsumfeld Anfang der 1980er Jahre. Achten Sie auf die grüne Markierung in der folgenden Abbildung.

Das heißt: Ohne einen deutlichen Anstieg der Inflationsraten dürfte es bei der sich abzeichnenden konjunkturellen Eintrübung auch diesmal keinen weiteren Aufschwung am Aktienmarkt geben.

Wer die Inflationsraten beeinflusst, oder es zumindest versucht, dürfte bekannt sein: Mit ungeheuren Geldmengen versuchen die Notenbanken seit Jahren jene heiß ersehnte Geldentwertung zu erzeugen, die unser aktuelles Schuldgeldsystem angeblich so dringend braucht. Dass dies eine glatte Lüge ist, steht auf einem anderen Blatt und soll uns heute auch nicht interessieren. Wichtiger ist folgendes: Nach Lage der Dinge kann im aktuellen Umfeld nur eine historisch einmalige Geldmengenausweitung verhindern, dass die Aktienmärkte mittelfristig in schweres Gewässer geraten.

Mit anderen Worten: Nur wenn die Notenbanken die gefürchtete Zinskeule in den hintersten Winkel ihrer Elfenbeintürme verbannen, kann ein Aktienmarkteinbruch noch verhindert werden. Die laue Rhetorik, die dort seit einigen Monaten wieder zu vernehmen ist, spricht dafür, dass man das erkannt hat und entsprechend agieren wird.

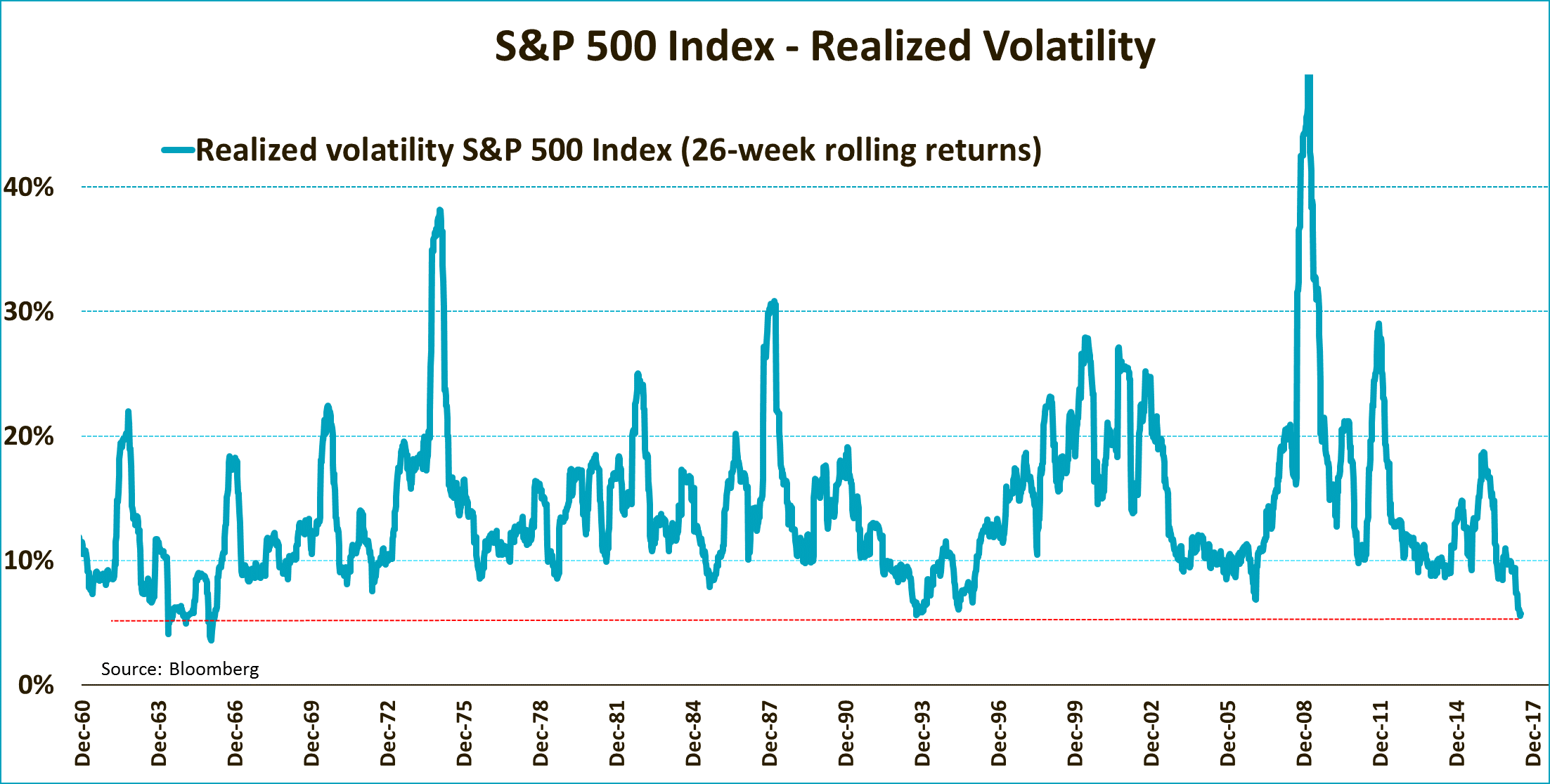

Dass eine weitere Geldflut schon bald dringend notwendig werden dürfte, verdeutlicht auch ein Blick auf die Schwankungsbreite der Kurse: Dort zeigen sich jetzt historische Rekordtiefstwerte, die in den vergangenen Jahrzehnten kaum einmal unterboten wurden. Die folgende Abbildung verdeutlicht das für den S&P 500.

Nun sind extrem niedrige Volatilitäten bekanntlich immer mit hoher Sorglosigkeit der Anleger verknüpft. Das bedeutet: Aus zyklischer Sicht ist in den kommenden Monaten im Zuge fallender Aktienkurse mit steigenden Volatilitäten zu rechnen.

Verhindern können dies die Notenbanken nur, wenn sie die Märkte mit nie gesehenen Geldmengen fluten. Ob es dazu kommt, werden wir sehen. Die Tatsache, dass aufkeimende Aktienmarktkorrekturen seit Jahren mit nahezu mathematischer Präzision niedergeknüppelt werden, spricht dafür, dass die nächste Geldorgie näher ist, als die meisten Analysten erwarten. Denn die Alternative heißt Aktienmarktcrash und den wollen die Notenbanken um jeden Preis verhindern.

An dieser Stelle lohnt sich auch ein Blick auf den Goldpreis. Bislang zeigt sich nur auf dem Monatschart, dass das Fieberthermometer der Finanzmärkte - von den meisten Analysten unbemerkt - seinen Abwärtstrend gerade klammheimlich beendet. Die folgende Abbildung macht das deutlich. Achten Sie auf die grüne Markierung:

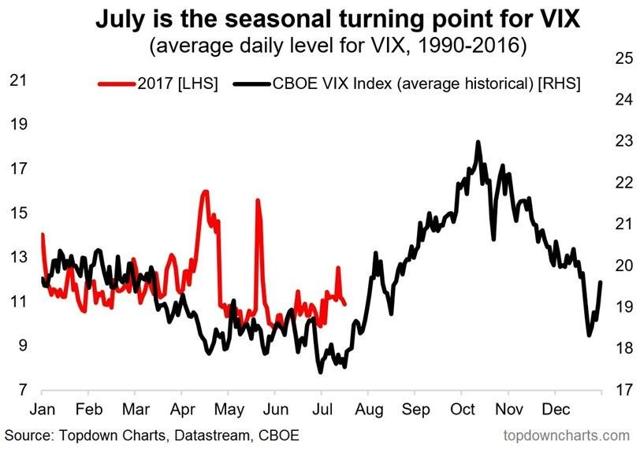

Da fügt es sich, dass mit dem August saisonal betrachtet jene Phase beginnt, da die Angst zurückkehrt und die Volatilitäten am Aktienmarkt im Jahresverlauf traditionell wieder ansteigen. Die rote Linie in der folgenden Abbildung zeigt den diesjährigen Verlauf der Volatilitäten. Die schwarze Linie bildet den Durchschnittswert der Jahre 1990 bis 2016 ab. Das bedeutet: Bis etwa Mitte Oktober sollten die Volatilitäten jetzt ansteigen.

Wir fassen zusammen:

Während die (offiziellen) Arbeitslosenzahlen in den USA eine nahende Rezession ankündigen, übertrifft die Sorglosigkeit der Anleger in Gestalt der Schwankungsbreite der Kurse nahezu alle historischen Parallelen.

Gleichzeitig beginnt jahreszeitlich betrachtet die Phase steigender Volatililtäten – und mithin fallender Aktienkurse. Wollen die Notenbanken das Drama aufhalten, das sich hier ankündigt, werden sie eine Geldflut lostreten müssen, die alles bisher Dagewesene übertrifft. In der Folge erwacht konsequenterweise auch der Goldpreis zu neuem Leben.

Das perfekte Umfeld also für einen „perfekten Sturm“? Niemand kennt heute die Antwort. Doch wenn wir alle erst klüger sind, ist es für Vorbereitungen natürlich längst zu spät…

Anmeldemöglichkeit (1): Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2): Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG. Weitere Informationen finden Sie unter www.antizyklischer-boersenbrief.de

Das per se eine niedrige Arbeitslosenquote eine Rezession ankündigen soll,kann ich nicht ganz nachvollziehen .Dafür gibt es andere Gründe,wie z.Bsp die hohe Verschuldung, mangelnde Nachfrage aufgrund fehlender Kaufkraft in verschiedenen Bevölkerungsschichten Marktsättigungstendenzen ,klassische Kondratieffzyklen usw .

Zentrales Problem ist die Verschuldung in allen Bereichen,welche zu deflatorischen Tendenzen führt :

"Aktien befinden sich auf einem dauerhaft hohen Plateau", zu dieser Aussage verstieg sich der damals sehr bekannte und geachtete US-Ökonom Irving Fisher, kurz bevor sich im Jahr 1929 unter den Aktienmärkten eine Falltür öffnete.

Nach dem Crash war Fisher nicht mehr geachtet, eher geächtet, das änderte sich erst wieder nach seinem Tod, da er unterm Strich ein brillanter Kopf war und seine Lebensbilanz abgesehen vom peinlichen Fehlgriff hinsichtlich der Aktienmärkte, überaus positiv war. Dieses Schicksal könnte auch einige der heutigen Dampfplauderer ereilen, die besoffen von der Dauer-Hausse, einen ähnlichen Mist verzapfen, wie einst der nun schon lange in den ewigen Jagdgründen weilende Irving Fisher.

In der jüngeren Vergangenheit wurde der Star-Investmentbanker Stanley Druckenmiller zum Opfer seiner eigenen Fehleinschätzung der Marktsituation. Kurz bevor die Tech-Blase im Frühjahr 2000 ihren Höhepunkt erreichte, stieg Druckenmiller mit 6 Milliarden US-Dollar in Tech-Werte ein. Noch keine 2 Monate später hatte Druckenmiller 50% erwirtschaftet, leider jedoch auf der falschen Seite.

Er war seinen Ruf als Investmentgott los und seinen Job bei George Soros.

Fazit:

Die Hausse nährt die Hausse. In der euphorischen Endphase von Haussen erscheinen stets bekannte Persönlichkeiten auf der Bildfläche, mit Statements die sie unsterblich machen, weil sie komplett daneben liegen. Heute hat sich sich der S+P 500 in eine Überbewertung hinein manövriert, die beängstigend ist und nur mit 1929 oder 2000/2007 verglichen werden kann, entsprechend hoch ist das Rückschlagsrisiko. Wenn es losgeht, kommt der große Börsengott mit dem Monsterhobel und er wird wird einiges abhobeln vom S+P und vom Dow Jones, ausreichend viel jedenfalls um die Politclowns wieder einmal in hektische Betriebsamkeit zu versetzen und den einen oder anderen Long Only Heini in den Wahnsinn zu treiben.

Das Argument Arbeitslosenzahlen ist nicht wirklich schlüssig. Wie von Hr Hoose ausgeführt wurden die Zahlen vor 1980 anders berechnet als heute. Nach der alten Berechnung haben wir eher 15/20% Arbeitslosigkeit und die muss ich natürlich mit dem Rezessionschart vergleichen. Für die höhere Arbeitslosigkeit spricht auch, dass die Löhne kaum steigen.

Ohne steigende Löhne keine Inflation und somit wenig Chancen für Gold wirklich zu steigen. Für diese Sicht spricht auch, dass der Goldpreis von den Förderkosten abhängt, und hier geht der Ölpreis mit rd 50% ein. Solange der Ölpreis unter 50/60 $ bleibt, sollte Gold nach oben gedeckelt sein. Der Ölpreis ist im wesentlichen durch die Fracking Kosten bestimmt. Gleichzeitig bedeutet ein niedriger Ölpreis wenig Investionen in neue Quellen. Dies sollte sich in 5-10J auf die Fördermenge und somit den Preis auswirken.

Gleichzeitig bedeutet der niedrige Goldpreis, dass weniger neue Minen erschlossen werden und dies sollte sich zunächst in einer erhöhte Acquisition von Junior Minen niederschlagen. Innerhalb der nächsten 5-10J sollte die Fördermenge sinken und in Verbindung mit steigendem Ölpreis sollte Gold stark steigen.

Warum sollte das Geldsystem zusammenbrechen? Dies passiert nur, wenn die ZBen, die Zinsen deutlich über 4% erhöhen. Leitzinsen von 3% sehe ich als ersten Wahnzeichen für eine ernste Krise. Irgendwo zwischen 3-4% Leitzins sollten die Zombiefirmen insolvent werden. QE hat die Insolvenzen nur verzögert. Diese werden bei steigenden Zinsen nachgeholt.

Normalerweise wird expansive Kreditvergabe durch eine höhere Insolvenzen wieder bereinigt. Inzwischen sind wir ww etwa bei einer Verschuldungsquote von 330% des BIPs bei rd 2% Wachstum, d.h. die heutigen Zinsen können etwa 1-2% bei konstantem Wachstum steigen, ohne dass es kritisch wird und das Wachstum die höheren Zinsen finanziert.

Crash: Warum? Als der DAX 85 aus seiner seitwärtsrange ausgebrochen ist, stieg er von 630 auf 7940 in 2000. Ist der DAX bei 9150 nicht wieder aus seiner seitwärtsrange ausgebrochen? Die Seitwärtsrange deutet auf DAX 30.000 hin. Bis dahin ist noch einiges zu gehen. Bis dahin sollte auch Gold schlechter als der Aktienmarkt performen. Sind die Überlegungen richtig, könnte das Hoch im DAX zwischen 2021 und 2024 erreicht werden.

Eigentlich wünscht man keinem was schlechtes. Aber anderseits würde einigen doch mal ein 50% Crash gut tun, die hier in selbstgefälliger Art und Weise andere dafür schelten, dass sie die Risiken der aktuellen Politik und des Finanzsystems aufzeigen! Was jeder daraus macht liegt an einem selbst. Herr Hoose zeigt Risiken auf, die unbestritten da sind. Wann diese Risiken zur Realität werden kann keiner Voraussagen. Aber wenn man dann ein wenig vorbereitet ist, steht man mit Sicherheit besser da, als jemand der sagt, dass niemand Gold haben will und eine Jahrtausend alte Währung ausgedient hat

Ob die Arbeitsmarktdaten stimmen oder nicht, ist irrelevant die erwerbsarmut rasant steigt.

Die Menschen arbeiten und puckeln und sind trotzdem arm

Die Politiker und vertreter der Rothschilds lassen sich bejubeln, die dumme Masse begreift nicht das sie nur ein Mittel zum Zweck ist, damit einige Wenige nie arbeiten müssen.

"Unser GeldSystem ist eine geheime StaatsReligion mit einem GeldVerleiher an der Spitze. Diese von Menschen aus der Luft geschaffene GeldKirche verhindert durch den SchuldZins das Glück und die Freiheit der Menschen.

Wir leben in einer verkehrten Welt, in der die HohenPriester des VOLKES nicht mehr Vorbild für den Menschen sind. Eine Pastorentochter als WaffenSchieber, die sich als GlücksBringer feiern lässt und auch mal eine FußballMannschaft nicht ungestört duschen lässt.

Geld, Anstand, Sitte und Moral sind schon längst über den Jordan. Auch Kaiphas schwört dem WiderStand ab und lebt in EheBruch und VielWeiberei. Das merkelhafte System gauckelt uns nur noch heile Welt und xxl AufSchwung vor.

Das System ist ein SchneeballSystem, bei dem alle verarmen und verelenden, außer den DrahtZiehern und dem Prophet seiner WeltReligion. Einige hundert MegaReiche besitzen mehr als 50 % der WeltBevölkerung, also 3,5 Mrd. Menschen. Wir haben heute WeltRekord, über 1 Mrd. Menschen hungern, das sind doppelt so viele Hungernde wie vor der Finanzkrise von 2008. Tendenz weiter schnell steigend."

Aber weh dem sie findet es heraus...

.

„Eigentlich ist es gut, dass die Menschen unser Banken- und Währungssystem nicht verstehen.Würden sie es nämlich, so hätten wir eine Revolution noch vor morgen früh.“ Henry Ford

„Die Wenigen, die das System verstehen, werden so sehr an seinen Profiten interessiert oder so abhängig sein von der Gunst des Systems, dass aus deren Reihen nie eine Opposition hervorgehen wird. Die große Masse der Leute aber, mental unfähig zu begreifen, wird seine Last ohne Murren tragen, vielleicht sogar ohne zu mutmaßen, dass das System ihren Interessen feindlich ist.“ Gebrüder Rothschild

Dow nachbörslich schon wieder neues ATH...... den Zug stoppt niemand !

Ich finde diesen Bericht von Ihnen sehr gelungen und stimme Ihnen absolut zu. Aber auch hätte nie geglaubt, dass es bis heute noch nicht zu einem Platzen dieser Blase kommt. Aber so war es ja schon immer. Meist passiert es aus heiterem Himmel. Ich für meinen Teil kaufe immer schon weiter sukzessive Gold und Silber in physischer Form denn auch wenn es eine Phrase ist. Eine Unze bleibt eine Unze. Daher kann ich ganz entspannt (natürlich meine ich damit nur finanziell) in die Zukunft schauen. An die anderen Dinge, was da noch alles so auf uns zukommen kann, will ich garnicht denken....

Draghobert und Janet-Babe haben sich gesucht und gefunden. Gemeinsam unterstützen sie die Wohlfahrts & Umverteilungspolitiker in deren Bemühen, den Wohlstand der Zukunft in unsere Gegenwart zu holen, auf Pump versteht sich.

Das Publikum klatscht frenetisch Beifall oder es wendet sich mit Entsetzen ab, denn auch in dieser Angelegenheit, die letztlich das Schicksal von Milliarden Menschen beeinflusst, gilt wie immer: In Gefahr und großer Not, ist der Mittelweg der Tod.

Nun sind wir offensichtlich wieder einmal an dem Punkt angekommen, an dem die Gesetze der Schwerkraft scheinbar ihre Gültigkeit verloren haben und unter den Sirenenklängen der Notenbanker die Aktienkurse nur noch gen Norden stürmen.

Wer sich mit berechtigter Kritik, bei den sich in einem anlagetechnischen Dauerorgasmus befindlichen Long Only Heinis unbeliebt macht, erntet bestenfalls Spott und schlechtenfalls Wut.

Eines ist sicher, so wie in den vergangenen Jahrhunderten alle Blasen geplatzt sind, so wird auch diese Blase platzen, an irgend einem Tag wird es einfach keine Käufer mehr geben und dann stellt sich die Frage......wer die Haare schön hat, denn wie bei allen Blasen muß man sich entscheiden, ob man vor oder nach dem Platzen der Blase als Idiot dastehen möchte.