Angst vor dem Börsencrash? So sicherst Du Dein Depot ab!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Dieser Artikel richtet sich vor allem an Börseneinsteiger, aber auch an Fortgeschrittene, die sich mit dem Thema Hebelprodukte und Absicherung von Aktien noch nicht (ausreichend) beschäftigt haben. Es geht nur darum, das passende Know-how zu vermitteln, nicht darum, dass ein Absturz an den Märkten unmittelbar bevorstehen würde. Der Artikel wird regelmäßig angepasst.

Grundvoraussetzung: Du hast ein Aktiendepot und gehst von einem deutlichen Kursrückgang an den Aktienmärkten aus. Du willst die Aktien aber nicht alle verkaufen und später wieder zurückkaufen. Du würdest den erwarteten Kursrückgang deiner Aktien gerne mit geeigneten Instrumenten kompensieren.

Wichtige Anmerkung: Überlege zunächst, ob Du mit deinen Absicherungsbestrebungen vielleicht zu spät dran bist, der Markt schon deutlich korrigiert hat und Du womöglich überreagierst. Atme erst mal durch und analysiere genau die Lage.

Grundlegendes zu Absicherungsstrategien

Viele Anleger, die absichern, "vergessen" das Verkaufen der Absicherung, wenn die Kurse gefallen sind - bzw. sie denken dann, es geht sicherlich noch weiter runter mit den Aktien.

Eine durchgängige Absicherung ist nicht sinnvoll!

Das kostet auf Dauer nur Performance, da langfristig die Aktienkurse nun mal nachweislich steigen - und zwar bisher im Schnitt um 7 bis 8 % p.a. Wer durchgehend sein Depot vollständig absichert, wird wahrscheinlich auf Dauer gar nichts an der Börse verdienen.

Du kannst natürlich auch überhaupt nicht absichern, das machen viele so. Auf sehr lange Sicht ist dieses Vorgehen auch relativ unproblematisch, sicher besser als das durchgehende Absichern.

Eine Alternative zu den nun folgenden Möglichkeiten der Absicherung mit Derivaten ist es auch, das Risiko über die Cashquote im Depot zu steuern. Das heißt, man baut in Korrekturphasen teilweise Aktienbestände ab und Cash auf, um dann später wieder Aktien zu kaufen.

Das Absichern des Depots mit Derivaten

Derivate sind Instrumente, deren Wert sich von einem Basiswert ableitet. Die wichtigsten Derivate für dich als Privatanleger sind im Kontext dieses Artikels KO-Zertifikate und Optionsscheine.

Der Einfachheit halber gehe ich von einigen Prämissen aus. Die Realität wird in aller Regel anders aussehen.

- Depotgröße (investiert) 100 TSD EUR

- Das Depot verhält sich in etwa wie der DAX, hat also eine ähnliche Risikostruktur. Das bedeutet für die gewichteten Einzelaktien, dass sie eine Korrelation von +1 mit dem DAX hätten.

- Es ist Cash vorhanden (mind. 10-20 % des Depotvolumens)

- Es wird ein Kursrückgang von 10 % im DAX erwartet= theoretische Kompensation von 10 TSD EUR Verlust nötig, siehe die Veranschaulichung im Chart.

Ich stelle Hebelzertifikate und Optionsscheine vor, da diese über jeden Onlinebroker gehandelt werden können. An der Stelle auch der Hinweis auf die Broker, die an stock3 direkt angebunden sind, sehr vorteilhaft für dich als Nutzer der Plattform.

Möglich wäre ebenso der Einsatz von CFDs, Optionen und Futures.

Möglichkeit 1: Hebelzertifikate

Dies ist die einfachste, weil transparenteste Option. Du kannst nämlich recht genau ausrechnen, wieviel ein Hebelzertifikat (Alternativbegriffe: KO-Zertifikate, Mini-Futures, Turbo-Otionsscheine) kostet, wenn der Basiswert (die Aktie) auf einem bestimmten Niveau notiert. Denn ein Punkt im DAX entspricht genau einem Cent im Zertifikat.

Mit einem Hebelzertifikat (Lies dazu hier: Hebelzertifikate - Grundlagen und Anlegerwissen) kann man auf steigende und fallende Kurse setzen. Deswegen eignen sich diese Derivate hervorragend zur Absicherung eines Depots. Man setzt demnach in diesem Zusammenhang auf fallende Kurse im DAX.

Durch die Konstruktion des Produkts hat der Anleger die Möglichkeit, stärker an der Bewegung des Basiswertes teilzuhaben als bei einer Direktinvestition. Den entsprechenden Faktor, um den man stärker partizipiert, nennt man Hebel. Du kennst dieses Prinzip auch außerhalb der Börse. Denk z.B. an einen Immobilienkauf, bei dem Du 20 % Eigenkapital einbringst. Dann bist du 5-fach gehebelt in der Immobilie investiert.

Gemäß Prämissen (siehe oben) soll das gewählte Hebelzertifikat bei Erreichen des Korrektur-Szenarios (-10 % im DAX) einen Gewinn von 10 TSD EUR abwerfen.

Welcher Hebel gewählt wird, hängt nun natürlich auch davon ab, wie viel ich in die Absicherung investieren will. Die Wahl des Hebels ist aber nicht egal - je höher der Hebel, desto leichter kann das Hebelzertifikat "ausgeknockt" werden. Nämlich dann, wenn vor der Korrektur der DAX erstmal weitersteigt.

Knockout-Ereignis in Abhängigkeit vom Hebel: Wann verfällt das Hebelzertifikat, wenn der Kurs in die "falsche" Richtung geht?

| Hebel | Kursveränderung des Basiswerts |

| 5 | 20 % |

| 10 | 10 % |

| 20 | 5 % |

| 50 | 2 % |

Damit die Absicherung absolut nicht zu teuer und gleichzeitig das Risiko des unerwünschten KOs gering ist, würde ich einen Hebel von ca. 10 empfehlen. Im konkreten Fall müssten bei einem Hebel von 10 genau 10 TSD EUR investiert werden. Denn bei einem Hebel von 10 führt ein Rückgang von 10 % zu einem Kursgewinn des Hebelzertifikats von etwa 100 %, also hier zu einem Gewinn von 10 TSD EUR. Dies würde also genau den angenommenen Verlust der Aktien ausgleichen.

Bei einem Hebel von 20 müssten nur 5 TSD EUR investiert werden, allerdings knockt dieses Zertifikat dann schon bei einem DAX-Plus von 5 % aus. Es kommt auch stark darauf an , wie wohl man sich fühlt, wenn man hochgehebelt absichert. Wenn Du deswegen Kopfschmerzen hast oder gar schlecht schlafen kann, lass es! Glaub mir, ich spreche aus Erfahrung.

Wie finde ich nun ein passendes Hebelzertifikat?

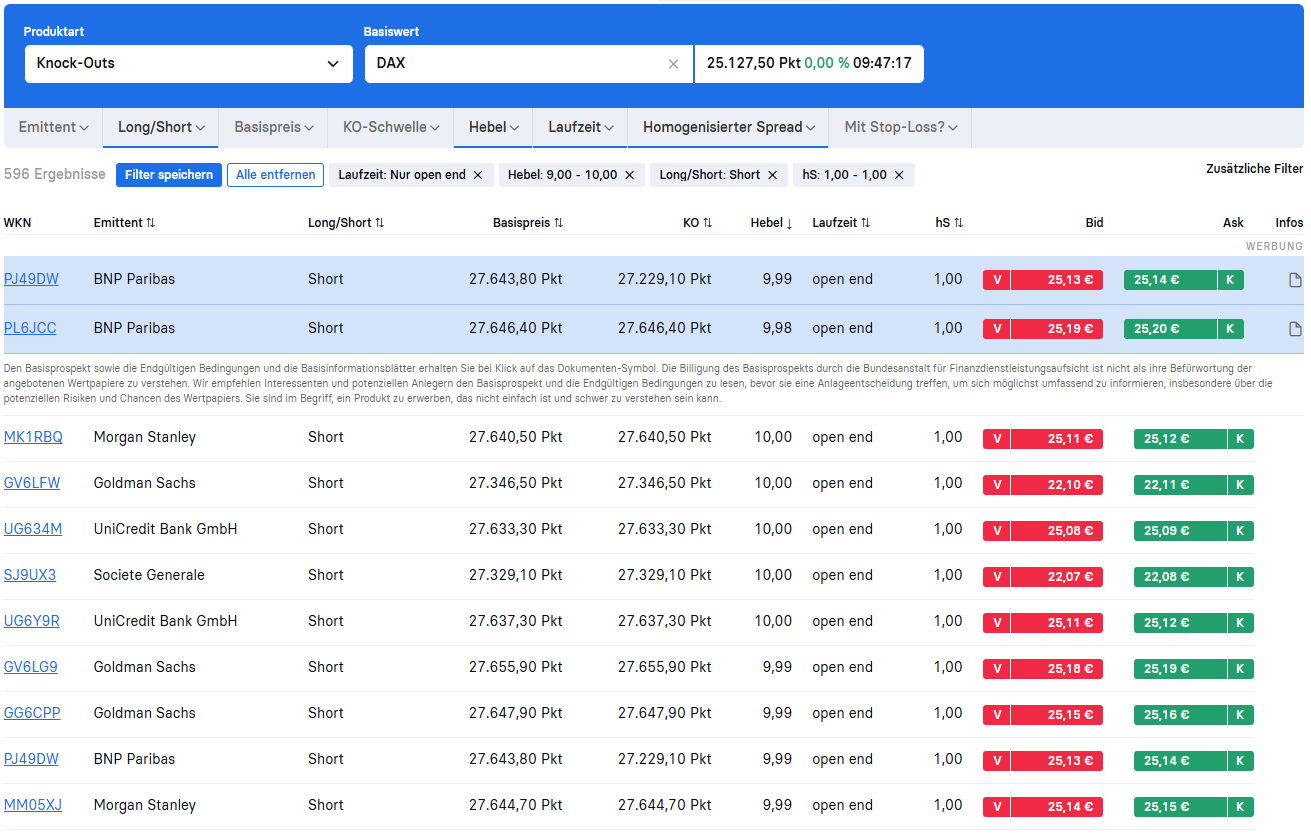

Die stock3-Zertifikate-Suche hilft hier weiter. Ich habe folgenden Link vorgefiltert auf einen Hebel von 9 bis 10, als Laufzeit ist open end gewählt.

Open end bedeutet, dass das KO-Zertifikat grundsätzlich keine Laufzeit hat.

Hebel 10 bedeutet einfach umschrieben: Wenn Du mit 100 TSD EUR im Markt bist, stammen 10 TSD von Dir und 90 TSD vom Emittenten. Wie der Emittent dies tatsächlich ganz genau konstruiert, ist für uns hier bedeutungslos.

Natürlich kostet dies Zinsen, seit dem Ende der Nullzinszeit sind die Finanzierungskosten der Emittenten leider auch noch deutlich gestiegen. Aber warte kurz, bevor du dich ärgerst. Setzt Du auf fallende Kurse, hast du es in Bezug auf die Zinsen viel besser als die "Longs".

- Bei einem KO-Zertifikat mit Laufzeit werden die gesamten Finanzierungskosten in das Aufgeld gepackt - das ist der Betrag, um den der Preis des Zertifikats den inneren Wert übersteigt. Den inneren Wert kannst Du leicht selber ausrechnen. Steht der DAX bei 18.000 Punkten und die Basis des KOs sind 20.000 Punkte, dann ist der innere Wert 2.000, bereinigt um das Bezugsverhältnis. Das Bezugsverhältnis bei DAX-KOs ist meistens 0,01 - der innere Wert wäre also in einem solchen Fall 20 EUR. Alles darüber ist Aufgeld. Alles darunter ist Abgeld - dazu gleich mehr.

- Bei einem KO-Zertifikat ohne Laufzeit, also "open end", werden die Finanzierungskosten jeden Tag neu in das Produkt eingerechnet. Bei einem Produkt, das auf fallende Kurse setzt (also ein Short bzw Put), wird die Basis genau um den Betrag nach unten angepasst (analog bei Longs bzw. Ccalls nach oben), welcher den täglichen Finanzierungskosten entspricht. In Zeiten hoher Zinsen allerdings, wenn die Zinsen die so genannte "Emittentenmarge" überschreiten (in der Regel beträgt diese 2,5 bis 3 %), wird auch bei Short-Zertifikaten die Basis nach oben angepasst - man profitiert als "Shortie" also von hohen Zinsen. Das Aufgeld ist dann negativ, man könnte es auch Abgeld nennen.

Ein kleiner Exkurs vor allem für Long-Zertis: Sei Dir generell darüber im Klaren, dass die Finanzierungskosten zwar auf kurze Sicht kaum eine Rolle spielen, wenn Du aber lange investiert bleibst sehr wohl.

Bleiben wir beim Beispiel oben: Wenn Du insgesamt mit 100 TSD EUR im Markt bist, und Du hast nur 10 % selbst investiert (Hebel 10), dann zahlst du letztlich auf 90 TSD EUR Finanzierungskosten. Bei den aktuellen Zinsen plus Emittenmarge ca. 5000 EUR pro Jahr. Man muss sich verdeutlichen, was das bedeutet: Wenn sich ein Jahr lang im Index nichts tut (er notiert also genau auf gleichem Niveau), und Du auch noch nicht ausgeknockt wurdest, dann wäre der Preis des open end KOs in etwa halbiert.

Ich habe Dir zwei Produkte ausgesucht, die auf die oben besprochenen Kriterien passen, beide Hebel knapp unter 10. Denk daran, ein Punkt im DAX nach unten entspricht einem Punkt nach oben im KO-Zertifikat! Und natürlich andersherum.

| DE000JF8G4S4 | JP Morgan | Basis 27686 | KO = Basis | |

| DE000SX1AJ80 | SG | Basis 27345 | KO = Basis |

Möglichkeit 2: Optionsscheine

Optionsscheine sind um einiges komplexer als Hebelzertifikate, können aber in manchen Situationen sinnvoller sein.

Diese Hebelprodukte sind nicht annähernd so transparent wie Hebelzertifikate. Der Kurs eines Optionsscheines ist nämlich nicht nur vom Kurs des Basiswertes abhängig, wie dies beim Hebelzertifikat der Fall ist. Eine besonders wichtige Rolle spielt die Volatilität, genauer die implizite (=eingepreiste) Volatilität.

Das ist die erwartete Schwankungsintensität des Basiswertes, wobei sich diese Erwartung aber nicht etwa durch Befragungen der Marktteilnehmer ermitteln lässt, sondern man errechnet diese durch Auflösen einer weltbekannten Formel (Black Scholes) bzw. einer angepassten Variante dieser Formel nach der Variablen Volatilität. Lies dazu auch: Einführung in die Welt der Optionsscheine.

Für dich wichtig ist: Ein Optionsschein ist tendenziell teuer, wenn die erwartete Volatilität hoch ist und andersherum.

Dankenswerterweise kann man sich zur Orientierung einen Index anschauen und anhand dessen abschätzen, ob die implizite, also eingepreiste Volatilität gerade hoch oder niedrig ist.

Der VDAX wird von der Eurex berechnet und basiert auf den Preisen von Optionen "am Geld" auf den DAX. Das bedeutet, dass die Basis der Optionen in der Nähe des aktuellen DAX-Standes liegt.

Falls Du dich näher dafür interessiert: Hier kann man sich einlesen: VDAX & VDAX New - Alles über Volatilitätsindikatoren

Folgender Zusammenhang ist langfristig gut belegt: Fällt der DAX, dann steigt tendenziell der VDAX.

Wenn der DAX fällt, und der VDAX und damit die implizite Volatilität steigt, dann profitieren DAX-Put-Optionsscheine doppelt - von den fallenden Kursen UND der steigenden impliziten Volatilität. Und das macht Optionsscheine in Phasen steigender Vola besonders spannend.

Es gibt OS auf fallende (Put) wie auch auf steigende Kurse (Call), genauso wie bei den Hebelzertifikaten. Und es gibt natürlich auch einen Hebel.

Wer sich im Detail einlesen will, hier ein Artikel: Optionsscheine: Die (fast) vergessenen Derivate.

Wie finde ich nun einen passenden Optionsschein?

Auch hier greife ich wieder auf die Produktsuche von stock3 zurück. Alle Ausführungen beziehen sich dem Thema des Artikels entsprechend auf Put-Optionsscheine, die auf fallende Kurse setzen. Hier ein paar wichtige Punkte.

- Als maximale Laufzeit habe ich Ende März 2027 eingestellt. Du solltest hier aber auf jeden Fall nach deinem eigenen Zeithorizont für die Absicherung bzw. Short-Spekulation anpassen. Die

- Die "Moneyness": "im Geld", "aus dem Geld", "am Geld". Diese Begriffe muss man kennen. Die Basis des Optionsscheins ist bei OS im Geld höher als der Kurs, aus dem Geld niedriger als der Kurs und am Geld ungefähr auf Niveau des Kurses. Bei einem DAX von 22.000 ist ein 24.000er-Put also im Geld, ein 20.000er aus dem Geld und ein 22.000er im Geld.

Ich habe OS in folgender Range ausgewählt: Basis 23000 (aus dem Geld) bis 27000 (im Geld).

- Der Einfluss der Laufzeit auf das Aufgeld ist umso höher, je weiter der Optionsschein aus dem Geld ist. Das liegt daran, dass der Einfluss der impliziten Volatilität auf den Preis umso höher ist, je weiter der OS aus dem Geld ist.

- Das Aufgeld ist umso höher, je weiter der Optionsschein aus dem Geld ist.

- Innerer Wert: Basispreis minus Kurs. Liegt die Basis bei 21.500, der DAX bei 21.000, dann ist der innere Wert 500, bereinigt um das Bezugsverhältnis (siehe auch die Ausführungen weiter oben zu KO-Zertifikaten).

- Basispreis, auch Strike genannt. Zu diesem Preis lässt sich die Option ausüben, bzw. das ist die Basis für das finale Cashsettlement, das der Emittent vornimmt.

- Hebel: Hier leider nicht so aussagekräftig wie bei KO-Zertifikaten: Es wird der Kurs des Basiswertes durch den Kurs des Optionsscheines geteilt, bereinigt um das Bezugsverhältnis

Mit den berühmten "Griechen" Delta, Theta, Vega, Gamma etc. solltest Du Dich dann beschäftigen, wenn Du näher in die Materie einsteigen willst.

Optionsscheine sind völlig anders konstruiert als KO-Zertifikate und unterliegen mehreren Einflussfaktoren, insbesondere der impliziten Volatilität.

Ein Optionsschein ist von seiner Natur her etwas anderes – ein Hebelzertifikat entspricht einem unbedingten Termingeschäft an der Terminbörse, während ein OS ein bedingtes Termingeschäft ist (analog einer Option z.B. an der Eurex).

Lies dazu auch: Optionen, Optionsscheine und Zertifikate - wo sind da die Unterschiede?

Hier nochmal der Link zur Produktsuche: Einen Schein habe ich ausgesucht, den ich noch kurz erläutere. Dann siehst Du gleich, welches Potenzial in OS schlummert.

DE000FA8U005 von der SG ist zum Zeitpunkt des Schreibens dieses Artikels ganz leicht aus dem Geld (Basis 25000), und läuft bis 21.08. 2026

Schauen wir uns mal an, welchen Preis er erzielt, wenn der DAX zum Ende der Laufzeit ca. um 10 % korrigieren sollte, also auf 22600 Punkte fällt.

Während ich hier schreibe, steht der DAX bei 25140 und der Put-OS bei 10,12 EUR.

Der innere Wert wäre dann 25000 - 22600, also 2400, bereinigt um das Bezugsverhältnis 0,01 sind das 24. Dieser Optionsschein würde also am Ende der Laufzeit, am 21.11.2025, einen Wert von genau 24 EUR haben (aktueller Kurs: 10,12 EUR), wenn der DAX dann bei 22600 steht. In der Zwischenzeit könnte er natürlich je nach Verlauf und Entwicklung der impliziten Volatilität auch deutlich darüber steigen.

In unserem anfangs besprochenen Szenario wollten wir einen Wertverlust unserer Aktien von 10 TSD EUR ausgleichen. Der Gewinn pro Schein hier wäre 24 EUR - 10,12 EUR = 13,88 EUR.

Man müsste also beim aktuellen Preis etwa 720 Put-Optionsscheine kaufen (10000/13,88).

Fazit

KO-Zertifikate und Optionsscheine haben beide ihre Berechtigung, Vor- und Nachteile im Kontext einer kurzfristigen Absicherungsstrategie.

KOs sind sehr transparent, 1 Punkt ist 1 Cent. Das versteht jeder sofort. Das Aufgeld ist gering und spielt kurzfristig kaum eine Rolle. Allerdings kann man auch ausgeknockt werden.

Das kann einem bei Optionsscheinen nicht passieren. Dafür hat man es mit einem sehr komplexen Produkt zu tun. Der Einfluss der impliziten Volatilität ist Teil einer schwierig intuitiv zu greifenden Bewertungsformel ("Black Scholes" und ähnliche).

Meine Meinung: Optionsscheine sind die spannenderen Vehikel, es kommt aber sehr stark auf die Situation an, welches Produkt bevorzugt werden sollte.

Generell gilt:

- Rechnet man mit einer ansteigenden impliziten Volatilität, sollte man eher Optionsscheine kaufen.

- Rechnet man mit einer fallenden impliziten Volatilität, sollte man eher KO-Zertifikate kaufen.

Man kann auch nicht oft genug betonen, dass man es mit dem Absichern des Depots nicht übertreiben sollte.

Tipp: Wenn Du einen Trading-Service testen willst, in dem auch viele Derivate gehandelt werden, kann ich Dir stock3 Ultimate oder stock3 Select sehr empfehlen!

Mit unserem neuesten Service stock3 Select hast Du vollen Einblick in ein aktives Experten-Depot, inklusive aller Signale und Updates. Außerdem sicherst Du Dir tägliche Analysen sowie die spannendsten Top-Picks der stock3-Experten und technische Vorteile! Auch ich bin Teil von stock3 Select! Jetzt bestellen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Gibt es eigentlich ein Argument, daß gegen eine Absicherung mit Hilfe von Hebelprodukten auf den VIX Index spricht?

ich habe das jetzt mehrfach gemacht und es hat super funktioniert.

VIX Produkt kaufen, wenn der VIX am Boden ist und dann halten, bis die Vola steigt.

Nach unten kann der VIX ja dann nicht mehr massiv fallen.

Eine weiteres noch eher unbekanntes Produkt sind Discount-Optionsscheine. Wählt man hier beim Put die Range oberhalb des Indexstandes kann man auch von steigenden Kursen profitieren, wenn die erwartete Marktkorrektur nicht sofort oder in geringerem Ausmaß eintritt.

Klasse Artikel 👍...Danke für die namentl. Erwähnung im Text :)

Schöner Beitrag, aber auch das Absichern ist halt Market Timing. Weil ich denke: jetzt fällt es BESTIMMT. Da kann ich auch grad den beiseite gelegten Cash für bestimmte Unterstützungsmarken/Fibnaccimarken/gleitende Durchschnitte (von Indizes oder Einzelaktien) aufsparen und dann tranchenweise an besagten sinnvollen Marken nachkaufen. Dann werden die Marken erreicht oder halt nicht, klar, aber ich muss mir auch nicht die Frage stellen, wie lange die Absicherung sinnvoll ist etc. Klar, dafür muss ich dann schauen, wie lange ich in einem evtl. fies lange fallenden Messer liquide bin. Kleine Tranchen können ggf. helfen, auch wenn sie die Transaktionskosten etwas erhöhen.

Herzlichen Dank für diesen tollen Beitrag .

Werde ich mir abspeichern👏