Zusammenfassung einiger wichtiger Optionsstrategien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Im Folgenden fasse ich einige grundlegende Optionsstrategien zusammen, jeweils nach ihrem Risikoprofil vom Zeitpunkt der Positionseröffnung bis zur Endfälligkeit. Volatilitätsveränderungen, welche während der Laufzeit der Strategie auftreten können, ebenso wie Zeitwertveränderungen während der Laufzeit sind nicht berücksichtigt, haben aber auf das Ergebnis auch keinen Einfluss mehr, solange die Strategie bis zu Fälligkeit gehalten wird.

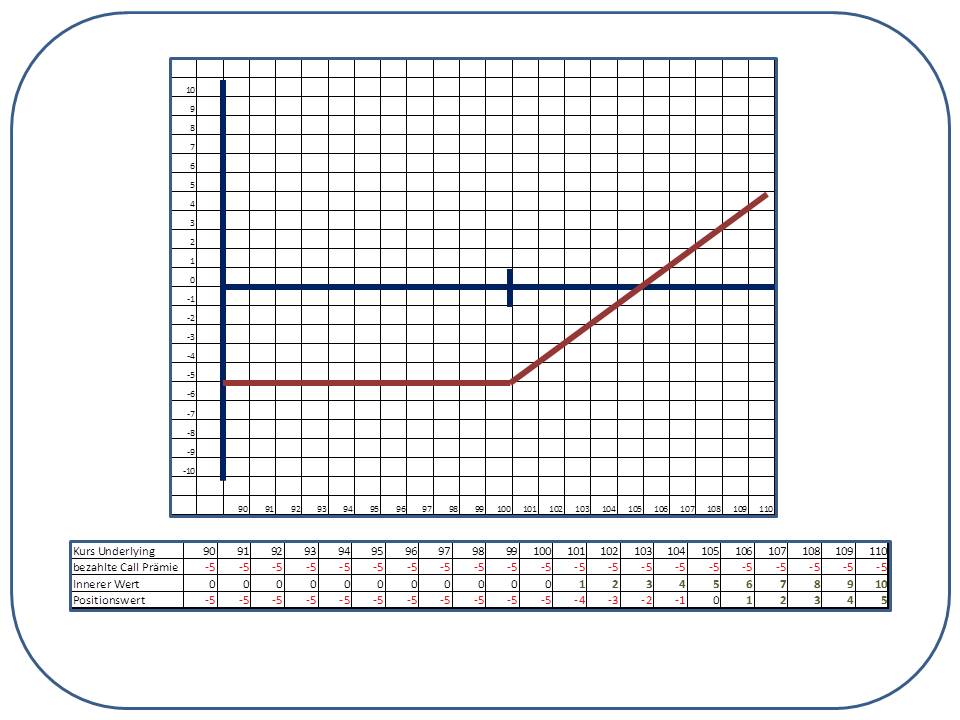

Strategie 1: Long Call

In der ersten Strategie sehen wir uns den einfachen Long Call an. Die hier abgebildete Ertragskurve zeigt das Risikoprofil der Position aus Sicht des Options-Inhabers. Als Basiswert beziehen wir uns immer wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für unsere erste Beispielstrategie unterstellen einen Call mit Basispreis 100 Euro und einem Kaufpreis von 5 Euro.

Basiswert: XY Aktie

Strategie: Call Long (braune Kurve)

Basispreis: 100 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: Steigender Basiswert

Risiko: begrenzt auf die Höhe der Prämie

Chance: nicht begrenzt

Der Long Call ist eine sehr einfache Long-Strategie und setzt auf den Kursanstieg des Basiswertes über den Basispreis. Wie die Grafik zeigt, gewinnt der Call ab überschreiten des Basispreises an innerem Wert. Bei einem unterstellten Preis von 5 Euro, müssen diese 5 Euro jedoch erst zurückverdient werden, somit ist diese Strategie erst im Gewinn, wenn der Basiswert die 105 Euro übersteigt. Bei 105 Euro weist uns der Call einen inneren Wert von 5 Euro aus. Abzüglich der bezahlten Prämie wären wir bei 105 Euro somit break even.

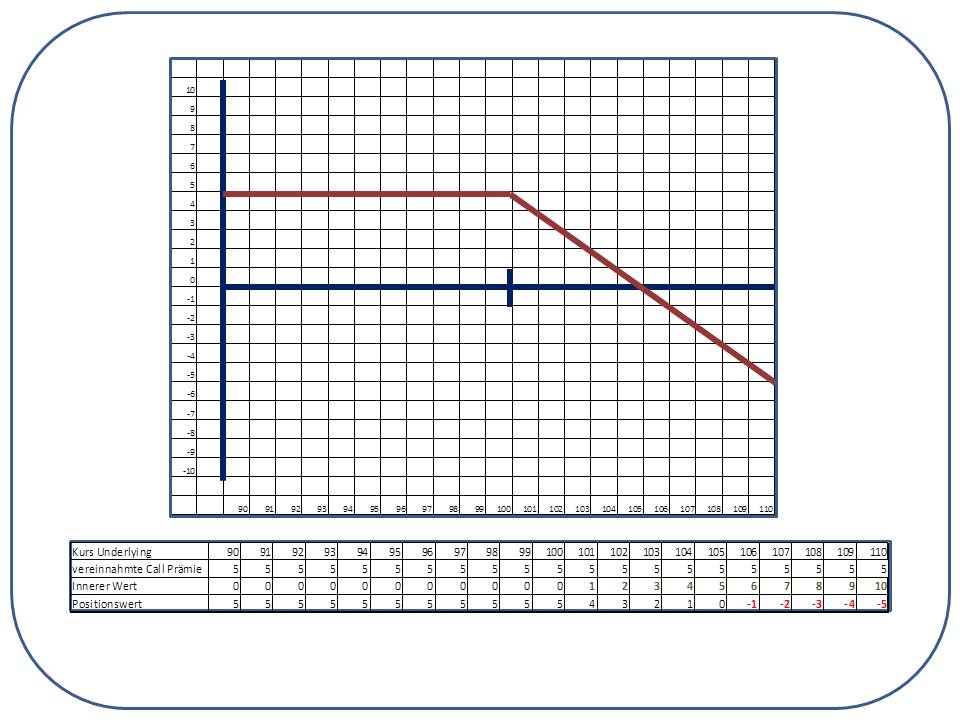

Strategie 2: Short Call

In der zweiten Strategie sehen wir uns den einfachen Short Call an. Die hier abgebildete Ertragskurve zeigt das Risikoprofil der Position aus Sicht des Options-Stillhalters (Verkäufer). Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für unsere zweite Beispielstrategie unterstellen einen Call mit Basispreis 100 Euro und einem Verkaufspreis von 5 Euro.

Basiswert: XY Aktie

Strategie: Call Short (braune Kurve)

Basispreis: 100 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: unveränderter oder fallender Basiswert

Risiko: unbegrenzt

Chance: begrenzt auf Höhe der vereinnahmten Prämie

Der Short Call ist eine sehr einfache Short-Strategie und setzt auf den Kursrückgang (mindestens Unveränderlichkeit) des Basiswertes unter den Basispreis. Wie die Grafik zeigt, verliert die Position ab überschreiten des Basispreises an Wert, da ja der verkaufte Call an innerem Wert gewinnt, was sich zu Lasten des Schreibers auswirkt. Bei einem unterstellten Preis von 5 Euro, hat der Schreiber jedoch diese vereinnahmte Prämie als Puffer, so dass seine Gesamtstrategie erst real Geld verliert, sobald der Basiswert die 105 Euro übersteigt.

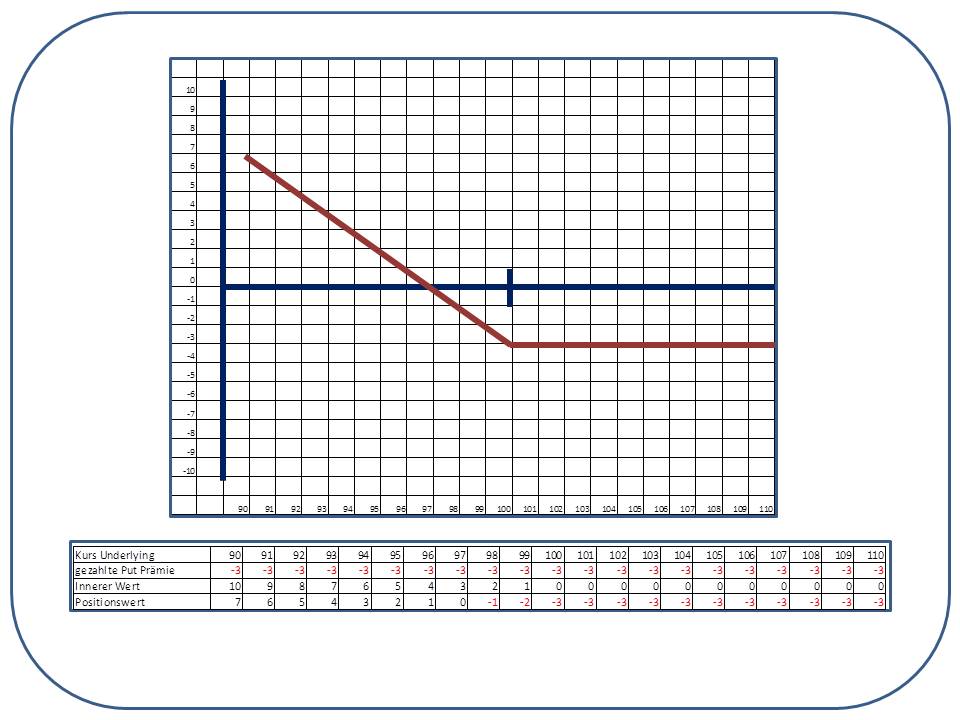

Strategie 3: Long Put

In der dritten Strategie sehen wir uns den einfachen Long Put an. Die hier abgebildete Ertragskurve zeigt das Risikoprofil der Position aus Sicht des Options-Inhabers. Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für unsere dritte Beispielstrategie unterstellen einen Put mit Basispreis 100 Euro und einem Kaufpreis von 3 Euro.

Basiswert: XY Aktie

Strategie: Put Long (braune Kurve)

Basispreis: 100 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: Fallender Basiswert

Risiko: begrenzt auf die Höhe der Prämie

Chance: nicht begrenzt, bis zum Erreichen des Nullwertes der Aktie

Der Long Put ist eine sehr einfache Long-Strategie und setzt auf einen Kursrückgang des Basiswertes unter den Basispreis. Wie die Grafik zeigt, gewinnt der Put ab unterschreiten des Basispreises an innerem Wert. Bei einem unterstellten Preis von 3 Euro, müssen diese 3 Euro jedoch erst zurückverdient werden, somit ist diese Strategie erst im Gewinn, wenn der Basiswert die 97 Euro unterschreitet. Bei 97 Euro weist uns der Put einen inneren Wert von 3 Euro aus. Abzüglich der bezahlten Prämie wären wir bei 97 Euro somit break even.

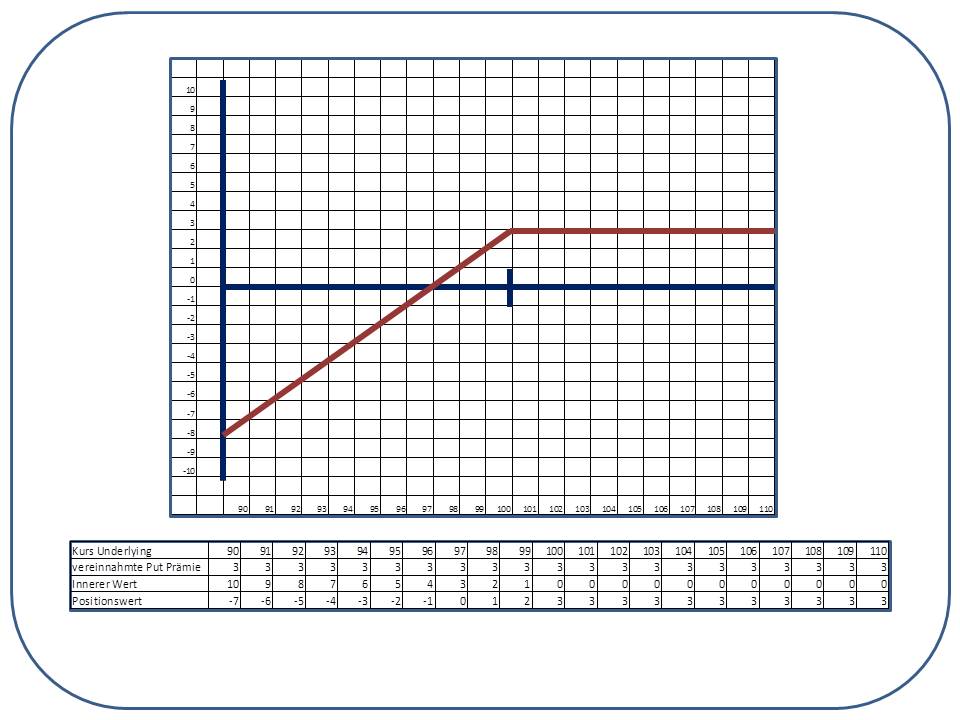

Strategie 4: Short Put

In der vierten Strategie sehen wir uns den einfachen Short Put an. Die hier abgebildete Ertragskurve zeigt das Risikoprofil der Position aus Sicht des Options-Stillhalters (Verkäufer). Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für unsere vierte Beispielstrategie unterstellen einen Put mit Basispreis 100 Euro und einem Verkaufspreis von 3 Euro.

Basiswert: XY Aktie

Strategie: Put Short (braune Kurve)

Basispreis: 100 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: unveränderter oder steigender Basiswert

Risiko: nach unten hin offen, nur begrenzt auf Null, da Aktie nicht negativen

Wert ausweisen kann.

Chance: begrenzt auf Höhe der vereinnahmten Prämie

Der Short Put ist eine sehr einfache Short-Strategie und setzt auf den Kursanstieg (mindestens auf eine Unveränderlichkeit) des Basiswertes über den Basispreis. Wie die Grafik zeigt, verliert die Position ab unterschreiten des Basispreises an Wert, da ja der verkaufte Put inneren Wert gewinnt, was sich zu Lasten des Schreibers auswirkt. Bei einem unterstellten Preis von 3 Euro, hat der Schreiber jedoch diese vereinnahmte Prämie als Puffer, so dass seine Gesamtstrategie erst real Geld verliert, sobald der Basiswert die 97 Euro unterschreitet.

Diese vier beschriebenen Strategien bilden die eigentlichen Grundstrategien aus. Alle weiteren existenten und zum Einsatz gebrachten Optionsstrategien setzen sich in irgendeiner Form aus diesen vier Grundmustern zusammen.

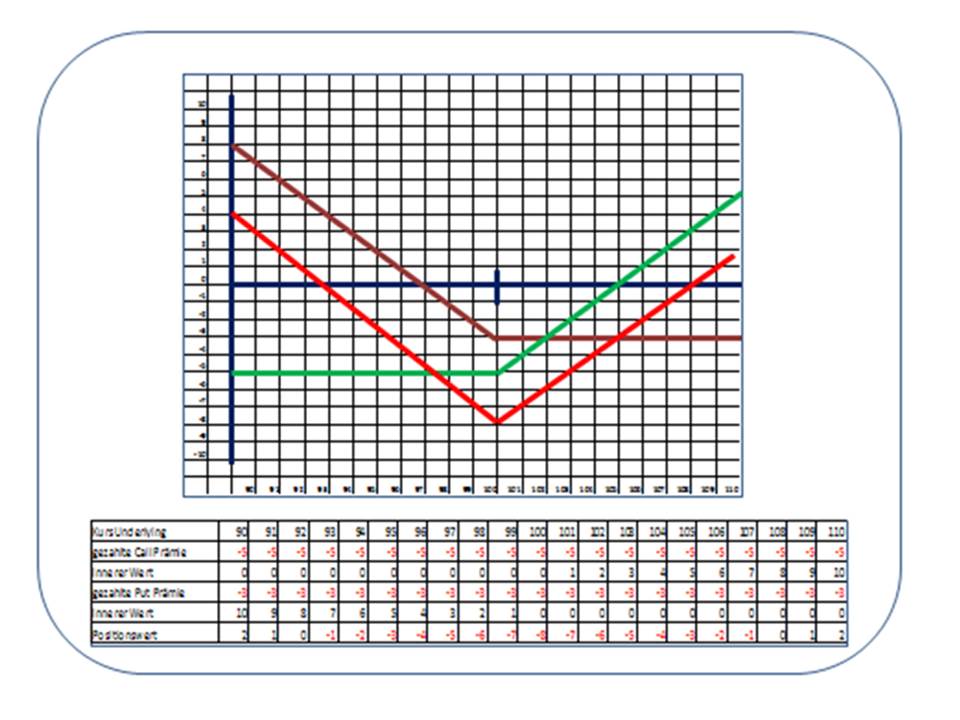

Strategie 5: Long Straddle

Der Long Straddle ist eine Kombinationsstrategie, bestehend aus zwei gekauften Optionen (Call und Put) mit gleichem Basispreis und gleichem Verfallsmonat. Der Long Straddle kommt zum Einsatz, wenn der Käufer eine deutliche Kursbewegung des Basiswertes erwartet, welche jedoch sowohl steigend aber auch fallend sein kann. In beiden Fällen will der Optionsinhaber nicht davon überrascht werden, sondern daran partizipieren.

Das Risiko dieser Strategie besteht darin, dass sich der Basiswert nur wenig oder gar nicht bewegt, was zum Totalverlust der Prämie führen kann, wenn der Basiswert am Basispreis verfällt. Der Verlust wäre im schlimmsten Falle (worst case) jedoch auf die gezahlte Prämie begrenzt.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Put mit Basispreis 100 Euro und einem Kaufpreis von 3 Euro, sowie einen Call mit Basispreis 100 und einen Kaufpreis von 5 Euro.

Basiswert: XY Aktie

Strategie: Put Long (braune Kurve), Call Long (grüne Kurve), Ertrag (rote Kurve)

Basispreis: 100 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: deutlich steigender oder deutlich fallender Basiswert

Risiko: begrenzt auf die Höhe der Prämie

Chance: nicht begrenzt auf der Oberseite, nicht begrenzt auf der Unterseite,

bis zum Erreichen des Nullwertes der Aktie

Der Long Straddle setzt auf eine heftige Kursbewegung des Basiswertes in eine der beiden möglichen Richtungen. Da beide gezahlten Prämien erst zurückverdient werden müssen, bevor die Strategie in den Gewinn geht, muss in unserem Beispiel der Kurswert des Basiswertes zunächst unter 92 Euro fallen (dann wären beide Prämien = 5 und 3 Euro zurückverdient) oder über 108 Euro steigen. Erst oberhalb der 108 Euro oder unterhalb der 92 Euro wird diese Strategie mit oben genannten Preisen profitabel.

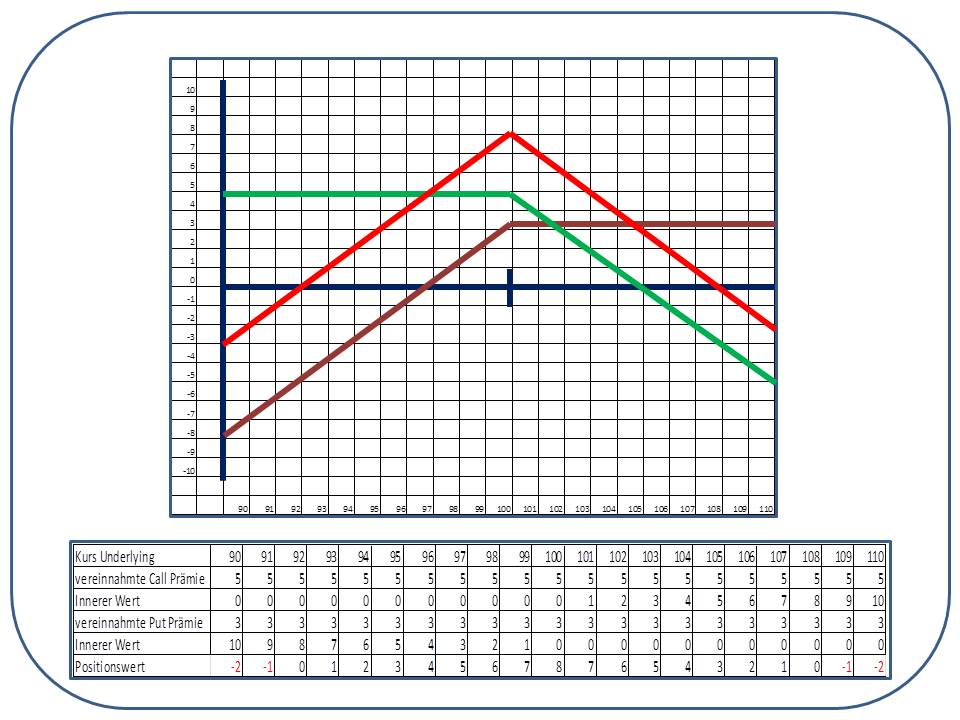

Strategie 6: Short Straddle

Der Short Straddle ist eine Kombinationsstrategie, bestehend aus zwei verkauften Optionen (Call und Put) mit gleichem Basispreis und gleichem Verfallsmonat. Der Short Straddle kommt zum Einsatz, wenn der Verkäufer eine schwache Kursbewegung des Basiswertes erwartet. Der Schreiber der Strategie erwartet im Idealfall einen wertlosen Verfall beider Optionen am Basispreis, auf jeden Fall ein Verbleib des Kurses des Basiswertes innerhalb der Kursspanne, in der er noch an der vereinnahmten Prämie verdient.

Das Risiko dieser Strategie besteht darin, dass sich der Basiswert heftig bewegt. Mit einem Short Straddle kann der Schreiber in diesem Falle beidseitig verlieren: auf der Oberseite im Grunde unbegrenzt, auf der Unterseite begrenzt auf den Kurswert Null des Basiswertes, da dieser nicht tiefer fallen kann.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Put mit Basispreis 100 Euro und einem Verkaufspreis von 3 Euro, sowie einen Call mit Basispreis 100 und einen Verkaufspreis von 5 Euro.

Basiswert: XY Aktie

Strategie: Put Short (braune Kurve), Call Short (grüne Kurve), Ertrag (rote Kurve)

Basispreis: 100 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: wenig Bewegung im Kursverlauf des Basiswertes

Risiko: nach oben hin unbegrenzt, auf der Unterseite unbegrenzt, bis zum

Erreichen des Nullwertes der Aktie

Chance: begrenzt auf die Einnahme der Prämie

Der Short Straddle setzt auf eine geringe Kursbewegung des Basiswertes in eine der beiden möglichen Richtungen. Beide vereinnahmte Prämien bilden den Gesamtgewinn und liefern einen Puffer für die Spanne, innerhalb der Basiswert schwanken kann, ohne die Strategie in den Verlust zu führen. Solange in unserem Beispiel der Kurs über 92 Euro und unterhalb der 108 Euro verbleibt, verliert der Schreiber kein Geld.

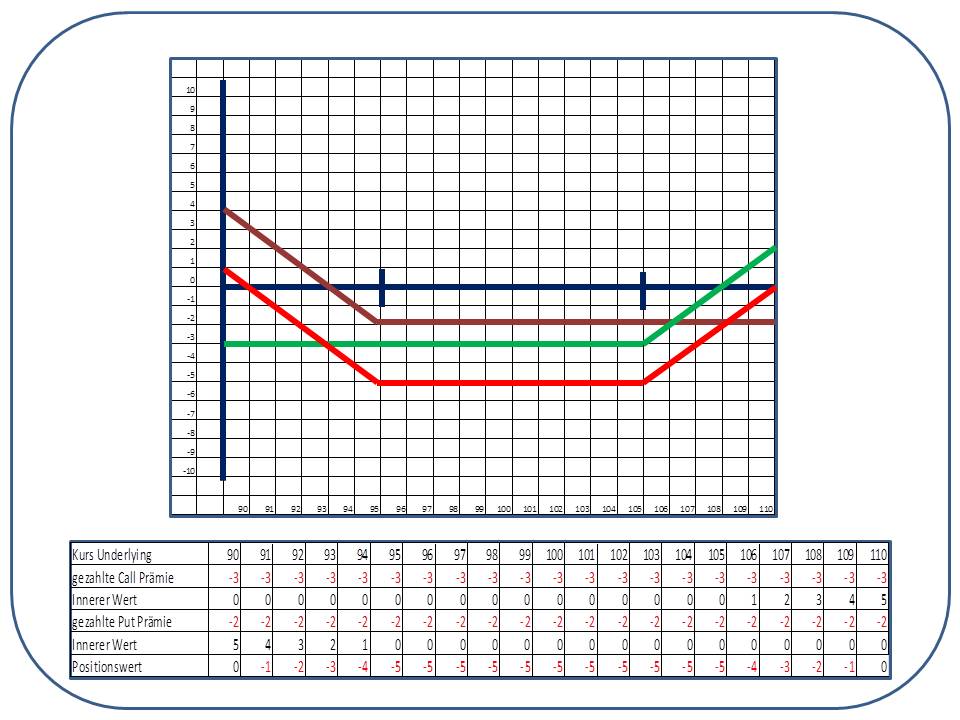

Strategie 7: Long Strangle

Der Long Strangle ist eine Kombinationsstrategie, bestehend aus zwei gekauften Optionen (Call und Put) mit auseinanderliegenden Basispreisen und gleichem Verfallsmonat. Die Erwartungshaltung im Bezug auf die Kursentwicklung des Basiswertes ist vergleichbar mit der im Long Straddle. Durch die Wahl auseinanderliegender Basispreise wird jedoch die zu zahlende Prämie der Strategie gesenkt, da billigere Optionen (out oft he money) gekauft werden. Der Nachteil dieser Konstruktion ist jedoch, dass die Spanne, innerhalb diese Strategie mit Verlust auslaufen kann, breiter wird, je weiter die Basispreise auseinandergezogen werden. Folglich muss der Basiswert noch stärkere Kursbewegungen ausführen (als bei einem Straddle), um die Strategie profitabel zu machen.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Put mit Basispreis 95 Euro und einem Kaufpreis von 2 Euro, sowie einen Call mit Basispreis 105 und einen Kaufpreis von 3 Euro.

Basiswert: XY Aktie

Strategie: Put Long (braune Kurve), Call Long (grüne Kurve), Ertrag (rote Kurve)

Basispreis: 95 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: deutlich steigender oder deutlich fallender Basiswert

Risiko: begrenzt auf die Höhe der Prämie

Chance: nicht begrenzt auf der Oberseite, nicht begrenzt auf der Unterseite,

bis zum Erreichen des Nullwertes der Aktie

Der Long Strangle setzt auf noch stärke Kursbewegungen als der Long Straddle, ist aber auf der anderen Seite billiger als jener. Da beide gezahlten Prämien erst zurückverdient werden müssen, bevor die Strategie in den Gewinn geht, muss in unserem Beispiel der Kurswert des Basiswertes zunächst jedoch unter 90 Euro fallen (dann wären beide Prämien = 3 und 2 Euro zurückverdient) oder über 110 Euro steigen. Erst oberhalb der 110 Euro oder unterhalb der 90 Euro wird diese Strategie mit oben genannten Preisen profitabel, kostet dafür aber weniger Prämie als der Straddle, was den möglichen Maximalverlust reduziert.

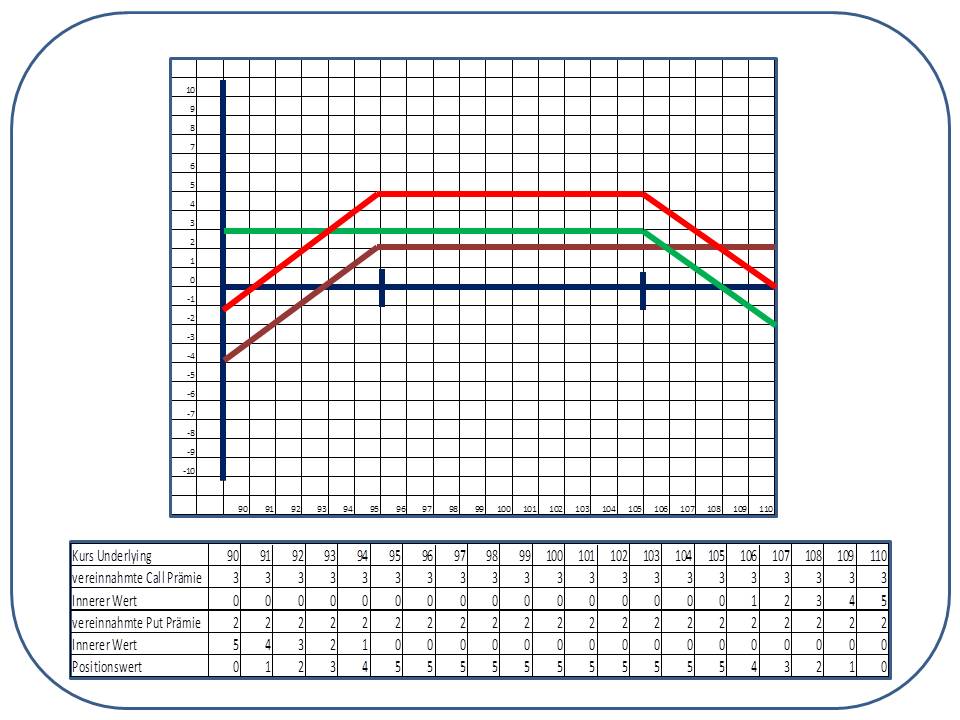

Strategie 8: Short Strangle

Der Short Strangle ist eine Kombinationsstrategie, bestehend aus zwei verkauften Optionen (Call und Put) mit auseinanderliegenden Basispreisen und gleichem Verfallsmonat. Die Erwartungshaltung im Bezug auf die Kursentwicklung des Basiswertes ist vergleichbar mit der im Short Straddle. Durch die Wahl auseinanderliegender Basispreise wird jedoch die zu vereinnahmende Prämie der Strategie geringer, da billigere Optionen (out oft he money) verkauft werden. Der Vorteil dieser Konstruktion ist jedoch, dass die Spanne, innerhalb diese Strategie mit Gewinn auslaufen kann, breiter wird, je weiter die Basispreise auseinandergezogen werden. Folglich könnte der Basiswert noch stärkere Kursbewegungen ausführen (als bei einem Short Straddle), ohne die Profitabilität der Strategie zu gefährden.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Put mit Basispreis 95 Euro und einem Verkaufspreis von 2 Euro, sowie einen Call mit Basispreis 105 und einen Verkaufspreis von 3 Euro.

Basiswert: XY Aktie

Strategie: Put Short (braune Kurve), Call Short (grüne Kurve), Ertrag (rote Kurve)

Basispreis: 95 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: wenig steigender oder wenig fallender Basiswert

Risiko: nicht begrenzt auf der Oberseite, nicht begrenzt auf der Unterseite,

bis zum Erreichen des Nullwertes der Aktie

Chance: begrenzt auf die Einnahme der Prämien

Der Short Strangle setzt auf geringe Kursbewegungen. Vergleichbar dem Straddle, bringt aber weniger Prämie als der Short Straddle. Beide vereinnahmte Prämien bilden den Gesamtgewinn und liefern einen Puffer für die Spanne, innerhalb der Basiswert schwanken kann, ohne die Strategie in den Verlust zu führen. Solange in unserem Beispiel der Kurs über 90 Euro und unterhalb der 110 Euro verbleibt, verliert der Schreiber kein Geld.

Strategie 9: Long Call Spread

Der Long Call Spread setzt auf steigende Kurse, wobei wir unterstellen, dass sich der Kursanstieg in Grenzen halten wird. Um den Long Call zu verbilligen, finanzieren wir uns einen Teil der Kauf-Prämie durch das Schreiben (verkaufen) eines out oft he money Calls. Mit dieser Strategie wären wir eher im Gewinn, als mit einem einfachen Long-Call, würden aber ab Überschreiten des Basispreises des geschriebenen Calls nichts mehr hinzuverdienen, da der Gewinn des Long Calls ab dann durch den Verlust des Short Calls kompensiert wird.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Call mit Basispreis 95 Euro und einem Kaufpreis von 6 Euro, sowie einen Call mit Basispreis 105 und einen Verkaufspreis von 2 Euro.

Basiswert: XY Aktie

Strategie: Call Long (orangene Kurve), Call Short (grüne Kurve),

Ertrag (rote Kurve)

Basispreis: 95 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: moderat steigender Basiswert

Risiko: begrenzt auf die Höhe der Prämie

Chance: begrenzt ab dem Erreichen des Basispreises des Call Short

Der Long Call Spread verbilligt praktisch den Einstandspreis des Long Calls. Damit reduziert sich auch das Verlustrisiko, da dieses auf die Prämie beschränkt ist und durch die vereinnahmte Prämie des geschriebenen Calls reduziert wird. Diesen Vorteil erkaufen wir uns durch die Beschneidung unseres Gewinns ab Überwinden des Basispreises des Short Calls.

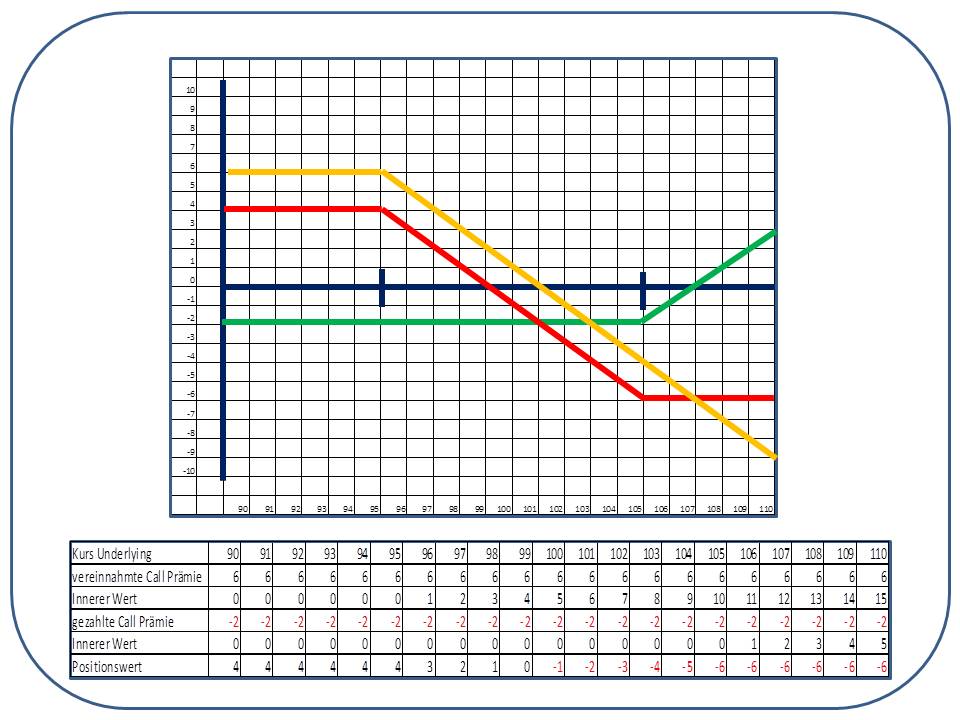

Strategie 10: Short Call Spread

Der Short Call Spread setzt auf fallende oder sich wenig verändernde Kurse des Basiswertes. Um jedoch das unbegrenzte Risiko auf der Oberseite zu begrenzen, erwerben wir einen out oft he money Call, den wir aus einem Teil der vereinnahmten Prämie des Short-Calls finanzieren. Damit reduziert sich zwar unser Risiko, aber auch die vereinnahmte Prämie.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Call mit Basispreis 95 Euro und einem Verkaufspreis von 6 Euro, sowie einen Call mit Basispreis 105 und einen Kaufpreis von 2 Euro.

Basiswert: XY Aktie

Strategie: Call Short (orangene Kurve), Call Long (grüne Kurve),

Ertrag (rote Kurve)

Basispreis: 95 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: moderat fallender Basiswert

Risiko: begrenzt ab dem Erreichen des Basispreises des Call Long

Chance: begrenzt auf die verbleibende Rest-Prämie

Der Short Call Spread ist praktisch ein Short Call mit „hinterer Besicherung“, damit das Risiko nicht unbegrenzt ist, sondern abgeschnitten wird, wenn der Markt völlig unerwartet doch steigen sollte.

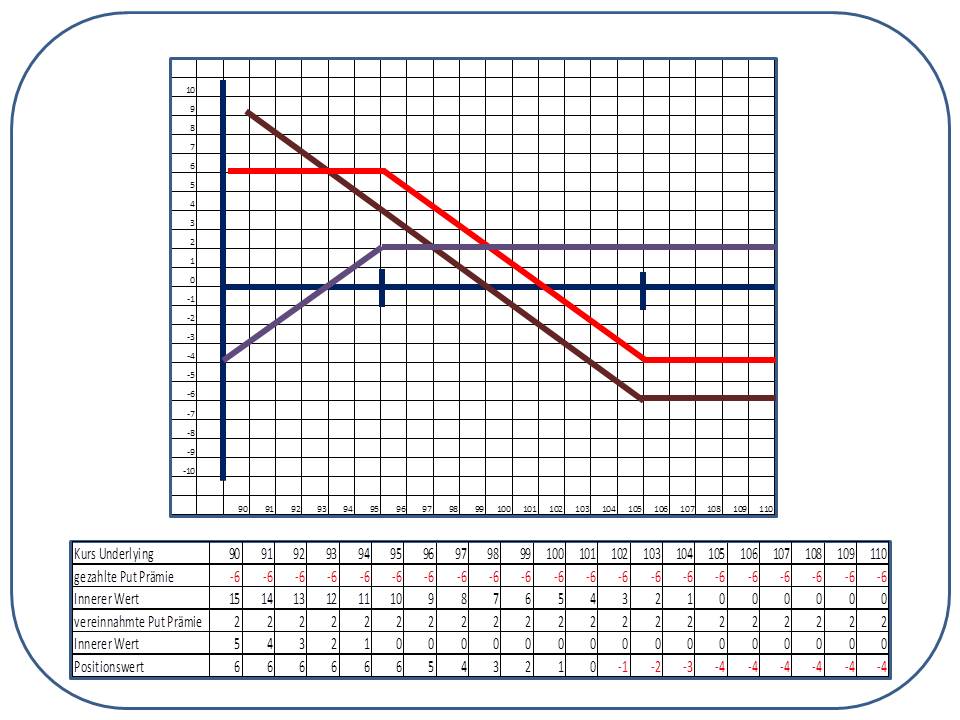

Strategie 11: Long Put Spread

Der Long Put Spread setzt auf fallende Kurse, wobei wir unterstellen, dass sich der Kursverlust in Grenzen halten wird. Um den Long Put zu verbilligen, finanzieren wir uns einen Teil der Kauf-Prämie durch das Schreiben (verkaufen) eines out oft he money Puts. Mit dieser Strategie wären wir eher im Gewinn, als mit einem einfachen Long-Put, würden aber ab Überschreiten des Basispreises des geschriebenen Puts nichts mehr hinzuverdienen, da der Gewinn des Long Puts ab dann durch den Verlust des Short Puts kompensiert wird.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Put mit Basispreis 95 Euro und einem Verkaufspreis von 2 Euro, sowie einen Put mit Basispreis 105 und einen Kaufpreis von 6 Euro.

Basiswert: XY Aktie

Strategie: Put Long (braune Kurve), Put Short (lila Kurve), Ertrag (rote Kurve)

Basispreis: 95 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: fallender Basiswert

Risiko: begrenzt auf die Höhe der Prämie

Chance: begrenzt ab dem Erreichen des Basispreises des Put Short

Der Long Put Spread verbilligt praktisch den Einstandspreis des Long Puts. Damit reduziert sich auch das Verlustrisiko, da dieses auf die Prämie beschränkt ist und durch die vereinnahmte Prämie des geschriebenen Puts reduziert wird. Diesen Vorteil erkaufen wir uns durch die Beschneidung unseres Gewinns ab Überwinden des Basispreises des Short Puts.

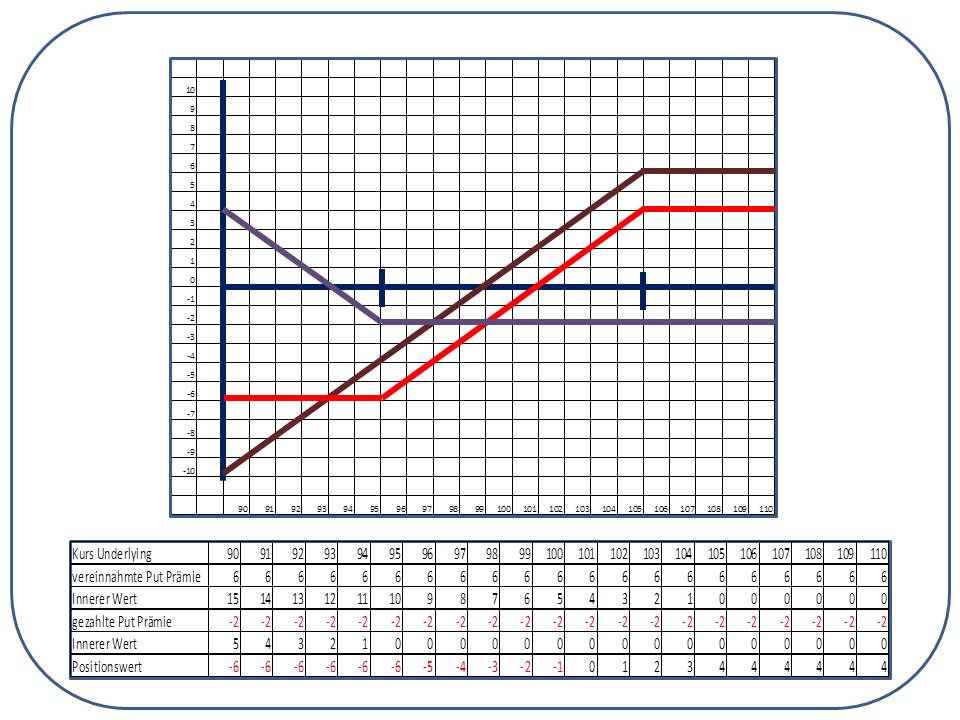

Strategie 12: Short Put Spread

Der Short Put Spread setzt auf steigende oder sich wenig verändernde Kurse des Basiswertes. Um jedoch das Risiko auf der Unterseite zu begrenzen, erwerben wir einen out oft he money Put, den wir aus einem Teil der vereinnahmten Prämie des Short-Puts finanzieren. Damit reduziert sich zwar unser Risiko, aber auch die vereinnahmte Prämie.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Put mit Basispreis 95 Euro und einem Kaufpreis von 2 Euro, sowie einen Put mit Basispreis 105 und einen Verkaufspreis von 6 Euro.

Basiswert: XY Aktie

Strategie: Put Short (braune Kurve), Put Long (lila Kurve), Ertrag (rote Kurve)

Basispreis: 95 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: moderat steigender Basiswert

Risiko: begrenzt ab dem Erreichen des Basispreises des Put Long

Chance: begrenzt auf die verbleibende Rest-Prämie

Der Short Put Spread ist praktisch ein Short Put mit „hinterer Besicherung“, damit das Risiko nicht unbegrenzt ist, sondern abgeschnitten wird, wenn der Markt völlig unerwartet doch fallen sollte.

HINWEIS: Alle Call und Put Spreads können auch zu sogenannten Debit-Spreads ausgebaut werden, in dem mehr out of the money Optionen geschrieben, als at the money Optionen gekauft werden. Damit erfolgt der Optionskauf praktisch ohne eigenen Kapitalaufwand, da dieser über die Verkäufe finanziert wird. Damit lädt man sich allerdings Risiken ins Buch, wenn die geschriebenen Optionen ins Geld gehen. Der sich dann aufbauende Verlust kann über die Gewinne der Long-position nicht mehr aufgefangen werden. Wir sprechen bei diesen Strategien von Ratio-Spreads

Strategie 13: Neutrale Time Spreads

Neutrale Time Spreads werden aus at-the-money-Calls (atm) oder at-the-money-Puts (atm) konstruiert (gleicher Basispreis / unterschiedliche Laufzeit). Es wird dabei eine Option (Call oder Put) mit kurzer Restlaufzeit verkauft und eine Option (Call oder Put) mit längerer Restlaufzeit gekauft.

Konstruktion: Short atm Call (kurze Laufzeit) / Long atm Call (längere Laufzeit) = gleicher

Basispreis.

Erwartungshaltung: Basiswert stagniert (wenig Bewegung), woraufhin der Zeitwert der kurzen Option verfällt und lange Option weniger starken Zeitwertverlust aufweist. Wenn die kurze Option verfällt wird die Position geschlossen.

Strategie 14: Bull Time Spreads

Bei einem Bull Time Spread wird ein out-of-the-money-Call (otm) mit kurzer Laufzeit verkauft und gleichzeitig ein out-of the-money-Call (otm) mit längerer Laufzeit (gleicher Basispreis) gekauft.

Konstruktion: Short otm Call (kurze Laufzeit) / Long otm Call (längere Laufzeit) = gleicher Basispreis.

Erwartungshaltung: Basiswert stagniert (wenig Bewegung) bis zum Verfall des verkauften kurzen otm Calls, woraufhin der Zeitwert der kurzen Option verfällt und lange Option weniger starken Zeitwertverlust aufweist. Danach erwartet man steigende Kurse des Basiswertes.

Strategie 15: Bear Time Spreads

Bei einem Bull Time Spread wird ein out-of-the-money-Put (otm) mit kurzer Laufzeit verkauft und gleichzeitig ein out-of the-money-Put (otm) mit längerer Laufzeit (gleicher Basispreis) gekauft.

Konstruktion: Short otm Put (kurze Laufzeit) / Long otm Put (längere Laufzeit) = gleicher Basispreis.

Erwartungshaltung: Basiswert stagniert (wenig Bewegung) bis zum Verfall des verkauften kurzen otm Puts, woraufhin der Zeitwert der kurzen Option verfällt und lange Option weniger starken Zeitwertverlust aufweist. Danach erwartet man fallende Kurse des Basiswertes.

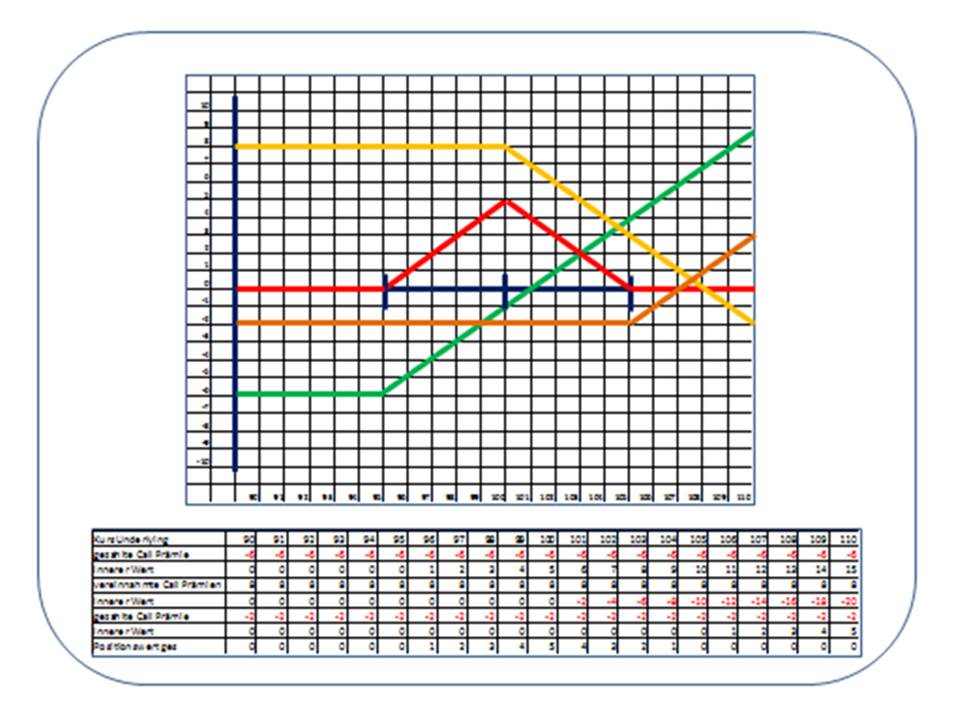

Strategie 16: Long Butterfly

Der Long Butterfly ist eine Optionsstrategie, welche sich eignet, um in Seitwärtsbewegungen zu partizipieren und dabei (entgegengesetzt zum Short Straddle) unbegrenzte Risiken an den jeweiligen Seiten in Kauf nehmen zu müssen.

Es kommen drei Basispreise ins Spiel, wobei ein in the money Call gekauft wird, zwei at the money Calls verkauft werden und ein out oft he money Call wieder gekauft wird. Der höchste Ertrag wird aus dieser Strategie erzielt, wenn der Basiswert am Verfallstag am Basispreis der beiden geschriebenen Calls notiert. Die Verluste werden jeweils an den beiden äußeren Basispreisen gekappt. Damit sind die Risiken auf die gezahlte Prämie begrenzt, der maximale Ertrag wird durch die vereinnahmte Prämie der beiden geschriebenen Call-Optionen begrenzt.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Call mit Basispreis 95 Euro und einem Kaufpreis von 6 Euro, zwei Calls mit Basispreis 100 und einem Verkaufspreis von jeweils 4 Euro, somit insgesamt 8 Euro, sowie einen Call mit Basispreis 105 und einen Kaufpreis von 2 Euro.

Basiswert: XY Aktie

Strategie: Call Long (grüne Kurve), 2 mal Call Short (gelbe Kurve),

Call Long (orangene Kurve), Ertrag (rote Kurve)

Basispreis: 95 Euro, 100 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: konsolidierender Basiswert

Risiko: begrenzt ab dem Erreichen der Basispreise der Call Long auf beiden

Seiten

Chance: begrenzt auf die verbleibende Rest-Prämie

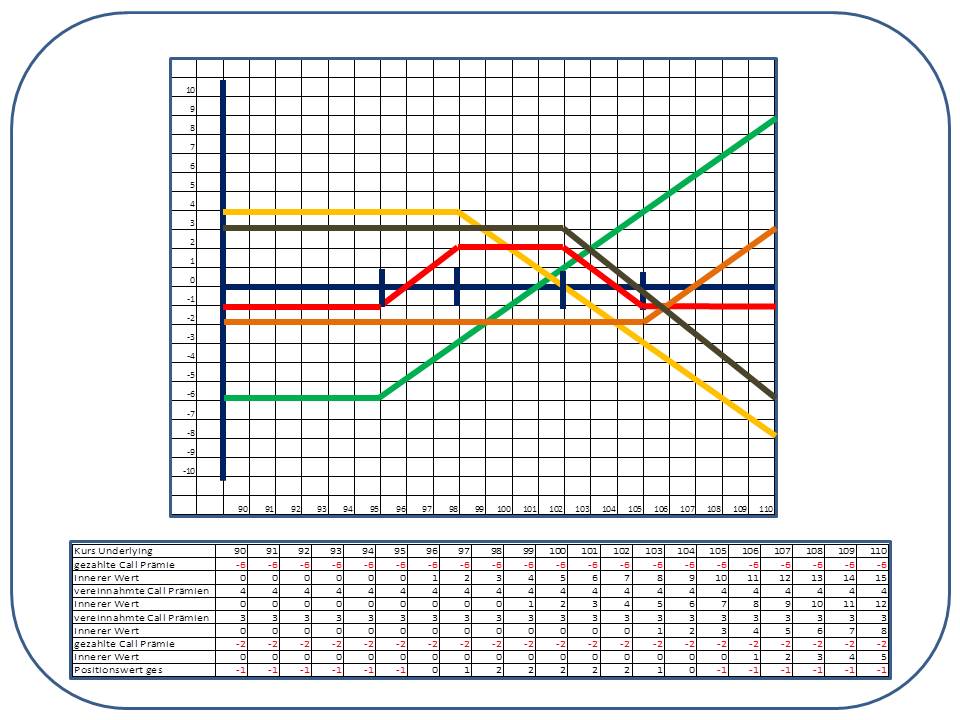

Strategie 17: Long Condor

Der Long Condor ist eine Optionsstrategie, welche sich eignet, um in Seitwärtsbewegungen zu partizipieren und dabei (entgegengesetzt zum Short Strangle) unbegrenzte Risiken an den jeweiligen Seiten in Kauf nehmen zu müssen. Wie bei einem Stangle dehnt sich die Spanne, innerhalb die Prämie vereinnahmt werden kann, dafür fällt die Prämie tiefer aus.

Es kommen vier Basispreise ins Spiel, wobei ein in the money Call gekauft wird, der nächst höhere in the money Call verkauft wird, ein noch höherer out oft he money Call ebenfalls verkauft wird und der dann noch höhere out oft he money Call wieder gekauft wird. Der höchste Ertrag wird aus dieser Strategie erzielt, wenn der Basiswert am Verfallstag zwischen den Basispreisen der beiden geschriebenen Calls notiert. Die Verluste werden jeweils an den beiden äußeren Basispreisen gekappt. Damit sind die Risiken auf die gezahlte Prämie begrenzt, der maximale Ertrag wird durch die vereinnahmte Prämie der beiden geschriebenen Call-Optionen begrenzt.

Als Basiswert beziehen wir uns wieder auf eine Aktie XY, welche zwischen 90 Euro und 110 Euro schwankt. Für diese Beispielstrategie unterstellen einen Call mit Basispreis 95 Euro und einem Kaufpreis von 6 Euro, einen Call mit Basispreis 98 Euro und einem Verkaufspreis von 4 Euro, einen Call mit Basispreis 102 Euro und einem Verkaufspreis von 3 Euro, sowie einen Call mit Basispreis 105 und einen Kaufpreis von 2 Euro.

Basiswert: XY Aktie

Strategie: Call Long (grüne Kurve), Call Short (gelbe Kurve), Call Short (braune

Kurve), Call Long (orangene Kurve), Ertrag (rote Kurve)

Basispreis: 95 Euro, 98 Euro, 102 Euro und 105 Euro

Haltedauer: Fälligkeit

Erwartungshaltung: konsolidierender Basiswert

Risiko: begrenzt ab dem Erreichen der Basispreise der Call Long auf beiden

Seiten

Chance: begrenzt auf die verbleibende Rest-Prämie

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

hochinteressant, für mich unbekanntes Terrain

Schönen Abend

gibt es hier überhaupt (außer mir) Intressenten/Trader/Anleger die

Options-Strategien nutzen bzw. nutzen möchten ?

In welchem von den mittlerweile unüberschaubaren (Anzahl nicht Inhalt)

guidants-Streams wird denn sowas mal ganz praktisch (an realen Beispielen)

besprochen ? Gerne auch mit "Muster-Trades", muss ja nicht gleich reales

Geld sein. (zum Lernen)

Aktuell würde sich doch ein Long-Butterfly auf den BuFu anbieten.

Meine Erwartung: er wird längere Zeit unterhalb der 160er Marke

"festkleben". Kleinere Schwankungen nat. inbegriffen. (vlt. 158-160)

Möchte dabei aber nicht bei Ausreißern (weder oben noch unten) zu

viel Geld verlieren. Dachte da so an 157-159-161er calls.

Bin aber noch am üben/beobachten - auf Papier.

Hr. Wagner, wär's nicht (optisch) günstiger, wenn bei dem Bild dazu

(16: Long Butterfly) die gelbe Linie (call-short) doppelt so steil abfällt ?

Sind doch zwei (also doppelt) ?

Für einen stimmt's natürlich, aber so sieht's auf dem Bild so aus

als würden am rechten Rand Gewinne entstehen (Summe der 3 Linien),

rein wenn man das Bild als Merkhilfe nutzt.