Volatile Märkte: Zeit für marktneutrale Handelsstrategie

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Anleger haben es momentan wirklich nicht leicht. Erst springen die Indizes vor allem in den USA auf neue Hochs, um dann beinahe crashartig nach unten zu stürzen. Der S&P verlor innerhalb weniger Wochen 10%. Viel fehlt nicht mehr und sämtliche, bisherigen Jahresgewinne sind dahin. Innerhalb weniger Monate kam erst mit QE3 Jubelstimmung auf, nun kommt die Angst vor der Fiskalklippe. Investoren fürchten einen ähnlichen Sell-off wie 2011 im Rahmen der Unsicherheiten zur Schuldenobergrenze. Der Staatsbankrott wurde zwar abgewendet, die Kurse gaben trotzdem heftig nach. Dieses Jahr ist es ein wenig anders, da die Kurse bereits jetzt nachgeben und ein erneuter Crash nicht zu erwarten ist. Dennoch: die Jahresendrally steht auf wackligen Füßen und die Konjunkturaussichten sind bestenfalls widersprüchlich.

Was also tun? In volatilen Marktphasen macht es durchaus Sinn, sich von direktionalen Investments zu lösen und sich unabhängig von steigenden und fallenden Kursen zu machen. Es gibt ja ausreichend Möglichkeiten auch ohne klaren Markttrend Geld zu verdienen. Eine dieser Möglichkeiten sind marktneutrale Handelsstrategien. Dazu zählen Konvergenztrades (z.B. Konvergenz von Cash zu Future), Spreadtrading (Konvergenz oder Divergenz von Aktie zu Aktie, Future zu Future etc.), Anleihenarbitrage, Wandelanleihenarbitrage usw. Viele dieser Strategien sind nicht unbedingt leicht nachzuvollziehen und nachzubilden. Vergleichsweise einfach sind aber Spreadtrades auf Aktien. Hier hat sich vergangene Woche eine ganz besonders schöne Gelegenheit ergeben.

Vor einer Woche bekräftigte E.ON zwar den Ausblick für 2012, sieht aber die Prognose für 2013 skeptisch und will eventuell sogar den Plan bis 2015 revidieren. Das war ein Schock. Die Aktie eröffnete mit einem massiven Gap am 13.11. von einem Euro oder 6%, um dann noch einmal 10% zu verlieren. Die Aktie steht damit noch 10% über dem Tief aus 2011 und etwa 15% über dem Tief von 2003. In dem Bereich 11,37-12,5 befindet sich also eine sehr gute Unterstützung.

Bei dieser Konstellation bietet sich fast schon ein Kauf der E.ON Aktie an, allerdings wäre das nicht wirklich marktneutral. Ein Kauf von E.ON und Verkauf von RWE Aktien aber schon. RWE hat sich vergleichsweise gut gehalten. Dabei sind beide Unternehmen letztlich die beiden Seiten der gleichen Medaille. Viel ähnlicher können Geschäftsmodelle schon fast gar nicht mehr sein. E.ON war nun das erste der beiden Unternehmen, welches den Ausblick infrage gestellt hat. Aktionäre können hoffen, dass es RWE nicht so hart trifft wie E.ON, müssen aber genau das fürchten. Der RWE Kurs gibt bereits ordentlich nach. Noch aber ist die Divergenz zwischen E.ON und RWE Kurs recht hoch.

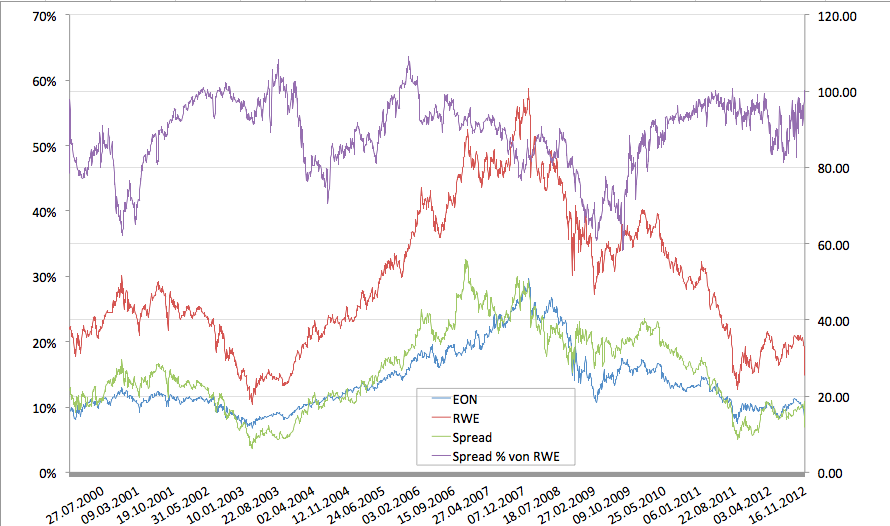

Der nächste Chart zeigt den E.ON und RWE Kurs im Vergleich sowie den Spread zwischen beiden Werten. Der absolute Spread gibt parallel zu den Aktienkursen nach. Das macht aber nichts. Worauf es ankommt, ist der relative Spread, hier in Prozent der RWE Aktie angegeben. Historisch bewegt sich dieser Spread in langen Wellen zwischen ca. 40 und 60%. Momentan steht der Spread nahe seines Rekordwertes aus dem Jahr 2010. Davon können Anleger profitieren, indem sie darauf spekulieren, dass sich der Spread wieder verengt.

Dieser marktneutrale Ansatz funktioniert, indem die RWE Aktien leerverkauft und die E.ON Aktie gekauft wird. Die Positionsgrößen sind äquivalent, d.h., dass der investierte Geldbetrag in beiden Werten gleich sein muss. Dividiert man den RWE Kurs durch den von E.ON muss man pro leerverkaufter RWE Aktie ca. 2,3 E.ON Aktien kaufen. Das Szenario ist ähnlich zu dem im Jahr 2010. Damals lag das Verhältnis bei 2,47 und der relative Spread bei 60%. Nehmen wir an, wir hätten die Position zu einem relativen Spread von 50% wieder aufgelöst, dann hätten wir 9 Euro verdient pro verkaufter RWE und 2,47 gekauften E.ON Aktien und das, obwohl die Energiewende die Kurse wild hin- und herspringen ließ. Der Trade war kein einziges Mal im Minus. Hätte sich der Spread ausgeweitet, hätten wir verloren.

Damals stand der Spread auf einem Rekordwert. Momentan stehen wir mit 56% darunter. Noch im August lag der Spread bei 45%. Die Idee ist also darauf zu spekulieren, dass sich der Spread wieder verengt – in etwa um 10 Prozentpunkte. Damit ist ein Gewinn zwischen 6 und 8 Euro möglich. Dieser Betrag bezieht sich immer auf den Verkauf einer RWE Aktie und dem äquivalenten Kauf von E.ON Aktien. Wird das direkt über die Aktien oder ungehebelte Zertifikate umgesetzt, wäre dies ein Gewinn von 6-8 Euro pro 63 Euro eingesetztem Kapital. Auf Sicht von mehreren Wochen oder wenigen Monaten ist das kein schlechter Deal. Handeln Sie mit gehebelten Zertifikaten oder CFDs, können Sie natürlich mit einem moderaten Hebel das Ergebnis verbessern. Bei einem Hebel von 2 kämen Sie dann auf den gleichen absoluten Gewinn bei halbem Kapitaleinsatz.

Da die beiden Unternehmen so ähnlich sind, kann mit hoher Wahrscheinlichkeit davon ausgegangen werden, dass sich der Spread tatsächlich wieder verengt. Es gibt allerdings dennoch Risikofaktoren. Es ist durchaus möglich, dass RWE durch geschickteres Management seinen Ausblick nicht revidieren muss, sprich, dass RWE ganz einfach besser da steht als E.ON. Trifft dieses Szenario ein, weitet sich der Spread aus und könnte auf 65% steigen. In diesem Fall verlieren Sie 10% ohne Hebel. Daher ist auch bei diesem Trade unbedingt ein Stop Loss festzulegen, z.B. 5% Spreadausweitung.

Der Vorteil dieses Spreadtrades liegt auf der Hand: Der Trade ist vollkommen unabhängig von Fiskalklippencrash oder Jahresendrally. Er ist aber durchaus abhängig von den Geschäftszahlen der Unternehmen. Sie ersetzen also das Marktrisiko (Preisänderung in die ein oder andere Richtung) durch ein Unternehmensrisiko (das Risiko, dass ein Unternehmen sich fundamental anders entwickelt als das andere). Dieser Trade ist kein geschenktes Geld. Dadurch, dass Sie sich aber ein anderes Risiko ins Depot holen, ist dieses Investment diversifizierend und wenig korreliert zum restlichen Marktgeschehen. Neben dem möglichen Gewinn von 8-12% kann es die Volatilität Ihres Depots minimieren.

Viel Erfolg

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte:Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten derzeit nicht investiert.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.