Großkonzerne im Ausverkauf: Was bleibt von E.ON und RWE noch übrig?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

So könnte man auf den Gedanken kommen, dass nach wochenlangem Kurssturz einmal Schluss sein muss, doch lässt sich dieser Gedanke auch fundamental rechtfertigen?

Der Abstieg der Versorger hält nach wie vor an. Ein Ende ist bisher nicht in Sicht, dabei befinden sich die Versorger bereits seit 2008 in einem Bärenmarkt. Während der Gesamtmarkt von 2009 bis zum zweiten Quartal 2015 stieg, hielt der Bullenmarkt der Versorger gerade einmal 12 Monate von Anfang 2009 bis Anfang 2010 an. Der zweite Bärenmarkt begann noch vor der Katastrophe von Fukushima als der endgültige Atomausstieg in Deutschland erklärt wurde.

Von 2012 bis Mitte 2014 gab es eine Verschnaufpause mit viel Hoffen und Bangen. Die ausgedehnte Seitwärtsrange löste sich nach unten auf. Inzwischen fragen sich Analysten und Anleger, ob die großen deutschen Versorger überhaupt noch überlebensfähig sind. Kaum gibt es die Andeutung einer Stabilisierung, kommen neue Horrormeldungen. Der Abwärtstrend in den Bilanzen kann einfach nicht gestoppt werden. Daran ändern auch immer neue Sparpakete nichts.

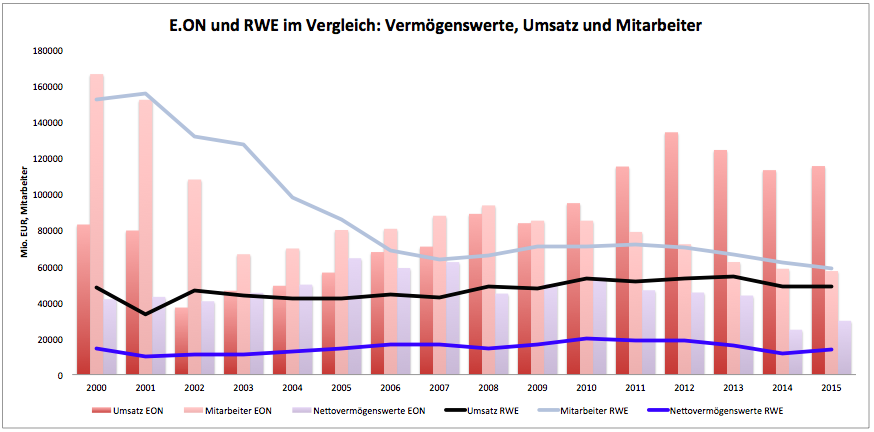

Dem Trend der immer weiter sinkenden Mitarbeiterzahl steht ein vergleichsweise stabiler Umsatz gegenüber. In diesem Jahr könnte der Umsatz der Versorger im Vergleich zum Vorjahr sogar etwas ansteigen. Gemessen am Umsatz kann man eigentlich nicht von einer ausgeprägten Krise sprechen, doch die Umsätze täuschen über die immer kleiner werdenden Margen hinweg.

Aktionäre können argumentieren, dass den geringen Margen immerhin noch hohe Vermögenswerte gegenüberstehen. Das ist immer weniger der Fall. Die Nettovermögenswerte schrumpfen seit Jahren. Der Hauptgrund sind immer höhere Abschreibungen auf Anlagen in der konventionellen Stromerzeugung.

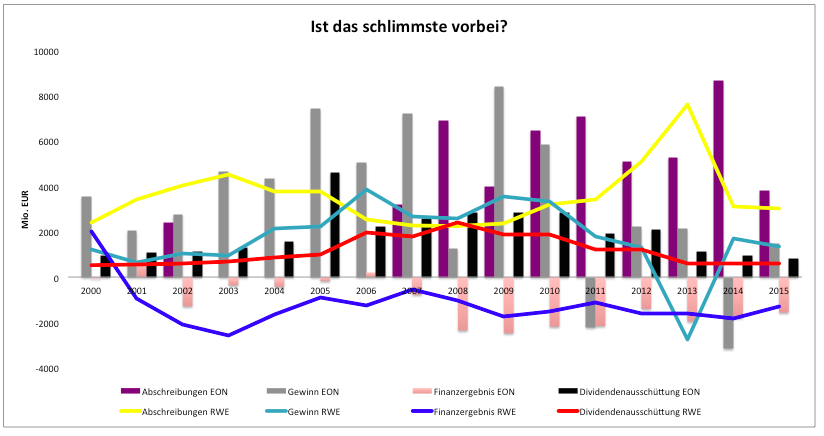

Beide Unternehmen wollten mit den radikalen Wertberichtigungen reinen Tisch machen. Sie wollten die Bilanzen bereinigen und danach wieder durchstarten. Daraus wurde bisher nichts. Man kann nicht behaupten, dass alles schlecht ist. Vom Schlechten gibt es genug, doch immerhin gibt es auch einen Bereich, der positive Signale sendet. Dieser Bereich ist das Finanzergebnis.

Das Finanzergebnis setzt sich vor allem aus Zinseinnahmen und Ausgaben zusammen. Die Ausgaben sind die zu zahlenden Zinsen für Kredite. Beide Unternehmen hatten sich hoch verschuldet und versuchen nun seit Jahren, die Schulden zu reduzieren. Das gelingt, wenn auch auf Kosten geringerer Vermögenswerte. Positiv ist das zurückgehende, negative Finanzergebnis. RWE spart durch die Reduktion der Schulden inzwischen 500 Mio. Euro pro Jahr und E.ON schon fast eine Milliarde.

Für Aktionäre ist das alles nur ein geringer Trost. Bisher konnten sich Anleger zumindest über eine hohe Dividende freuen. Diese wird seit Jahren kleiner und droht noch weiter zu schrumpfen. Es gab Jahre, in denen die beiden Versorger zusammen mehr als 5 Mrd. Euro ausschütteten. Heute sind es gerade einmal noch 1,4 Mrd., Tendenz weiter fallend.

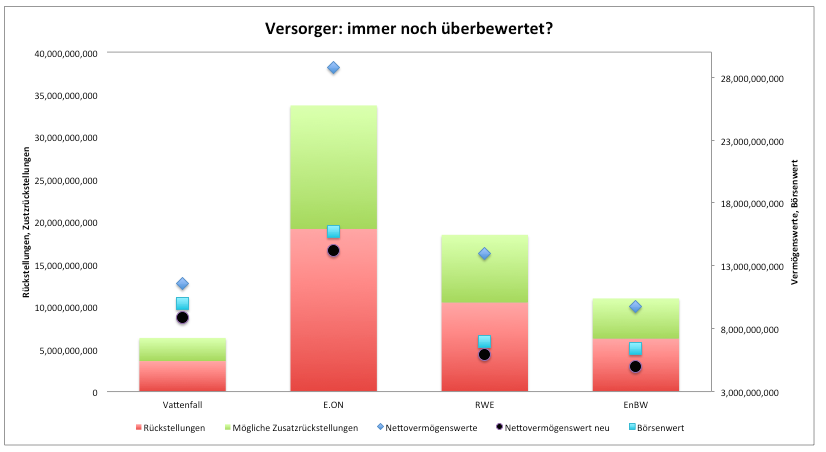

Was den Aktien noch den letzten Rest gab war ein Bericht des Magazins der Spiegel über ein Papier des Wirtschaftsministeriums. Dieses soll die Rückstellungen der Versorger für den Rückbau der Atomkraftwerke und die Lagerung des Atommülls untersucht und getestet haben. In einem Stresstest, welcher sich anscheinend negativer Zinsen bedient, könnten die bestehenden Rückstellungen viel zu klein sein. Der maximale Zusatzbedarf wurde mit 30 Mrd. Euro beziffert. Im Vergleich zu den vorhandenen Rückstellungen von 39 Mrd. ist das ein enormer Fehlbetrag.

Grafik 3 zeigt wie sich die potentiellen, zusätzlichen Rückstellungen auf die 4 großen Versorger aufteilen könnten. E.ON und RWE müssten den Großteil der Zusatzbelastung stemmen. Keiner weiß, ob und in welcher Höhe zusätzliche Mittel zurückgelegt werden müssen. Gedanklich kann man jedoch ein Experiment durchführen

Kämen die Zusatzbelastungen in voller Höhe, dann kann man die Versorger derzeit als einigermaßen fair bewertet sehen. Für Anleger ist das noch kein Kaufargument, denn sie müssen von weiteren Abschreibungen auf die restlichen Anlagen für die konventionelle Energieerzeugung ausgehen. Die Vermögenswerte dürften sich in den kommenden Jahren weiter reduzieren und die Gewinnaussichten sind äußerst vage.

Der Gewinn könnte sich im schlimmsten Fall noch einmal halbieren. RWE wäre dann mit einem KGV von 15 bewertet und E.ON mit 25. Das sind keine guten Perspektiven. Doch was, wenn alles nicht so schlimm kommt wie gedacht? Bleibt der Gewinn konstant, dann ist die Bewertung nach KGV attraktiv. RWE ist mit einem KGV von 5 und E.ON mit 10 bewertet. Das sind sehr niedrige Werte.

Das Problem für Anleger besteht darin, dass wirklich vollkommen unabsehbar ist, was noch alles passieren kann. Es fällt einem sehr schwer, den Mut für einen antizyklischen Einstieg zu fassen. Das liegt nicht daran, dass die Kurse kollabieren, sondern vielmehr daran, dass man einfach nicht einschätzen kann, ob die Vermögenswerte in einem Jahr überhaupt noch einen Wert haben werden. Wenn sich dann auch noch der Gewinn halbiert, dann sind die Aktien überbewertet. Für Anleger ist ein Einstieg momentan noch wilde Spekulation. Antizyklisch kauft man für gewöhnlich, wenn etwas, das gut ist und aller Voraussicht nach gut bleibt, günstig bewertet ist. Bei den Versorgern weiß man das derzeit einfach überhaupt nicht.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Herr Schmale,

das haben Sie wunderbar geschrieben. Da steckt bestimmt viel Arbeit drin.

Sie haben in ihrer Analyse sehr berechtigt die Frage aufgeworfen, welche politischen Unwägbarkeiten bei den Kernenergiebetreibern noch befürchtet werden könnten.

Über die in den vergangenen Tagen durch den Spiegelbericht entstandene Frage, wie hoch die Rücklagen für den Rückbau der AKWs sein könnten, kann ich Ihnen schon mal sagen, dass der Rückbau der AKWs erst 2095 abgeschlossen sein soll. Das sind sehr vorsichtige Prognosen.

Die in den Raum geworfene zusätzliche Summe von 30 Mrd. € durch den Spiegel bezieht sich damit auf einen Zeitraum von bis zu 80 Jahren.

Ich denke, es sollte kein Problem sein, dass E.On, RWE und Vattenfall diese Summe in diesem Zeitraum aufbringen könnten.

Die von der Presse lose in den Raum geworfene Behauptung einer Insolvenz dieser Unternehmen bezweifle ich daher erheblich.

Beste Grüße

Ihr Dogan Ming :-)

Ich habe sicher nicht den Ueberblick, was mit eo.n oder RWE in den naechsten 12 Monaten geschehen wird. Aber moeglicherweise weiss Michael Sen, Finanzvorstand von eo.n, mehr: er hat am 16.09. 10000 Aktien fuer 76 410 euro gekauft. Ich glaube nicht, dass er ein Zocker ist oder jemand, der sein Geld zum Fenster hinaus wirft. Da waere er sicher am falschen Platz.

"Der zweite Bärenmarkt begann noch vor der Katastrophe von Fukushima als der endgültige Atomausstieg in Deutschland erklärt wurde."

Wäre schön gewesen, wenn das so stimmen würde.

Merkel und Gabriel erklären Einverständnis zur Stationierung neuer Atombomben auf deutschen Boden. Die Vereinigten Staaten werden in den kommenden Tagen neue Atombomben nach Westdeutschland bringen.