Trendaktien: Immer die besten Papiere im Depot!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- iShares Core MSCI World UCITS ETF USD (Acc) - WKN: A0RPWH - ISIN: IE00B4L5Y983

- Xtrackers MSCI World Momentum UCITS ETF 1C - WKN: A1103G - ISIN: IE00BL25JP72 - Kurs: 44,565 € (L&S)

Es ist eine Binsenweisheit: Eigentlich sollte man immer nur die Aktien im Depot haben, deren Kurs auch steigt. Die fundamentalen Aspekte mögen noch so gut, die Zukunftsaussichten noch so rosig, die Bewertung noch so günstig sein: Solange Aktien nicht im Wert steigen, sind sie nur Ballast in einem Depot.

Eine Grundannahme der technischen Analyse ist, dass sich Aktienkurse in Trends bewegen und es in der Regel wahrscheinlicher ist, dass sich ein Trend fortsetzt, als das er endet. Während die klassische Finanzwissenschaft der Behauptung von Trends an den Finanzmärkten früher skeptisch gegenüberstand, hat sich diese Einschätzung inzwischen geändert. Denn auch die Finanzwissenschaft hat inzwischen erkannt, dass es offensichtlich Aktien gibt, deren Kurs über eine längere Zeit fällt, stagniert oder steigt. In der Wissenschaft wird diese Erkenntnis als "Momentum-Effekt" oder "Momentum-Faktor" bezeichnet. Der Momentum-Effekt bedeutet, dass Vermögenswerte, die in der Vergangenheit eine besonders gute oder schlechte Wertentwicklung gezeigt haben, dies häufig auch in Zukunft tun. Sogar Nobelpreisträger Eugene Fama, Vater der sogenannten Markteffizienzhypothese, hat inzwischen bestätigt, dass der Momentum-Effekt praktisch an allen Märkten nachweisbar ist und dass der Momentum-Effekt "die größte Peinlichkeit" für die Theorie der effizienten Märkte sei.

Wie geht man vor, wenn man den Momentum-Effekt in der Praxis ausnutzen will? Es empfiehlt sich, alles möglichst einfach zu halten und zum Beispiel einfach die Wertentwicklung der vergangenen sechs oder zwölf Monate zu betrachten und nur in Aktien zu investieren, die sich in der Vergangenheit durch eine überdurchschnittlich gute Performance ausgezeichnet haben. Diese Umsetzung der Momentum-Strategie klingt nicht nur einfach, sie ist es auch.

Als Anleger muss man sich dabei nicht einmal mehr die Arbeit machen, selbst nach trendstarken Aktien zu suchen, denn auch dafür gibt es inzwischen Indizes und börsengehandelte Indexfonds (ETFs), die diese Indizes nachbilden. Besonders spannend: Momentum-Indizes existieren nicht nur für die wichtigen Anlageregionen Europa und USA, sondern auch auf Basis des sehr breiten MSCI World Index, der insgesamt 23 Industriestaaten abdeckt.

Der MSCI World Momentum Index enthält diejenigen Aktien aus dem MSCI World Index, die sich auf Sicht der vorangegangenen sechs Monate und zwölf Monate durch eine besonders gute Performance ausgezeichnet haben. Konkret wird aus der Wertentwicklung in den vergangenen sechs Monaten sowie in den vergangenen zwölf Monaten ein Momentum-Wert berechnet. Der MSCI World Momentum Index enthält aktuell die 365 Aktien aus dem insgesamt 1.635 Werte umfassenden MSCI World Index, die bei diesem Momentum-Wert am besten abschneiden.

Die Zusammensetzung des MSCI World Momentum Index wird alle sechs Monate angepasst. Bei außerordentlichen Volatilitätsereignissen kann es auch zwischenzeitliche Anpassungen geben. Die Gewichtung der Aktien im Index erfolgt anhand des Produkts aus Momentum-Wert und Marktkapitalisierung. Je positiver also die Wertentwicklung in den vorangegangenen sechs und zwölf Monaten und je höher die Marktkapitalisierung, desto höher das Gewicht der jeweiligen Aktien im Index. Durch das Miteinbeziehen der Marktkapitalisierung wird verhindert, dass der Index in erster Linie aus Aktien mit kleiner oder mittlerer Marktkapitalisierung besteht. Ein solcher Index wäre schlechter und nur teurer nachzubilden als ein Index, der Aktien mit hoher Marktkapitalisierung bevorzugt, und könnte die Handelbarkeit von Produkten auf diesen Index erschweren.

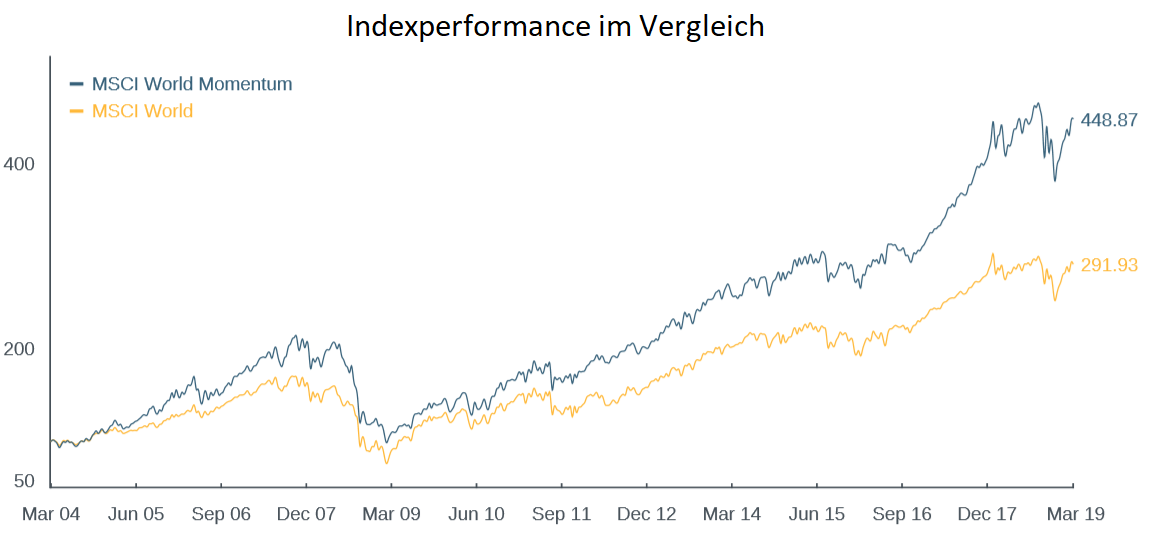

Obwohl die Indexkonstruktion relativ einfach ist, hätte man mit dem MSCI World Momentum Index in den vergangenen Jahren eine deutliche Outperformance gegenüber der Benchmark, dem MSCI World, erzielt. Hätte man im März 2004 100 Dollar in den MSCI World investiert, wären daraus bis heute 291,93 Dollar geworden. Beim MSCI World Momentum Index hätten sich die 100 Dollar hingegen in 448,87 Dollar verwandelt. Die annualisierte Performance beträgt beim MSCI World 7,50 Prozent p.a. und beim MSCI World Momentum Index 10,88 Prozent p.a. In 10 der letzten 14 Jahre schnitt der Momentum-Index besser ab als seine Benchmark.

Mit dem iShares Edge MSCI World Momentum Factor UCITS ETF (ISIN: IE00BP3QZ825, Gesamtkostenquote TER 0,30 % p.a.) und dem Xtrackers MSCI World Momentum Factor UCITS ETF 1C (ISIN: IE00BL25JP72, Gesamtkostenquote TER 0,25 % p.a.) gibt es inzwischen zwei ETFs auf dem deutschen Markt, die den Momentum-Index abbilden. Auch bei den ETFs war in den vergangenen Jahren beim Momentum-Ansatz eine Outperformance gegenüber dem entsprechenden ETF auf den MSCI World zu verzeichnen. Der Ansatz funktionierte also nicht nur in der Theorie, sondern durchaus auch in der Praxis, wie der folgende Chart zeigt.

Wer immer in trendstarke Aktien investieren will, kann es sich also ganz einfach machen und einfach einen ETF auf den MSCI World Momentum Index kaufen. Der Vorteil: Die manuelle Aktienauswahl und -umschichtung entfällt, man kauft einfach ein Produkt und bleibt dauerhaft darin investiert. Das spart nicht nur Kosten, sondern schont auch noch die Nerven. Die Tatsache, dass einfach ein Index nachgebildet wird, mildert auch psychologische Fallstricke ab, die so manchem Trader in der Praxis die Performance verhageln.

Ein möglicherweise großer Nachteil ist allerdings, dass ein Index nie so flexibel reagieren kann, wie dies bei einem diskretionären Ansatz möglich ist. Man sollte auch unbedingt bedenken: Der MSCI World Momentum Index hatte während der Finanzkrise einen Drawdown von ganzen 55,53 Prozent. Anleger hätten also mehr als die Hälfte ihres investierten Betrages verloren, wären sie nach dem Buy-and-hold-Ansatz einfach in einem Momentum-ETF investiert geblieben. Die Verluste fielen damit nur etwas geringer aus als beim MSCI World (Drawdown von 57,46 Prozent).

Bedenken sollten Anleger auch, dass US-Aktien im MSCI World Momentum Index und damit auch in den ETFs, die den Index abbilden, eine sehr hohe Gewichtung haben, die aktuell sogar bei rund 80 Prozent liegt. Die hohe Gewichtung von US-Werten ist eine Folge der hohen Marktkapitalisierung und davon, dass sich US-Werte im vergangenen Jahr deutlich besser entwickelt haben als die Aktien aus den meisten anderen Regionen. Sollte die Performance also in den kommenden Monaten und Jahren schlechter ausfallen als in anderen Regionen, wird die hohe Gewichtung der US-Werte auch wieder zurückgehen. Aktuell entfallen ganze 15 Prozent des MSCI World Momentum Index auf die US-Tech-Schwergewichte Microsoft, Amazon und Apple. Wem das zu viel ist, der kann eine Beimischung des iShares Edge MSCI Europe Momentum Factor UCITS ETF (ISIN: IE00BQN1K786, Gesamtkostenquote TER 0,25 % p.a.) erwägen. Dieser ETF bildet einen Momentum-Ansatz mit ausschließlich europäischen Aktien ab.

Fazit: Momentum-Indizes und ETFs bilden eine einfache und unkomplizierte Möglichkeit für Anleger, auf trendstarke Aktien zu setzen und damit eine Outperformance gegenüber dem Gesamtmarkt zu erzielen. Die Produkte sind aber nicht ohne Fallstricke. In der Finanzkrise hätten Anleger auch mit Momentum-Produkten viel Geld verloren. Eine Outperformance gegenüber dem Gesamtmarkt ist außerdem keineswegs garantiert. In der Vergangenheit gab es immer wieder Episoden, in denen sich der Momentum-Effekt in sein Gegenteil verkehrte. Langfristig hatten Momentum-Anleger dennoch die Nase vorn.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Hinweis wegen möglicher Interessenkonflikte: Der Autor dieses Artikels ist im iShares Edge MSCI World Momentum Factor UCITS ETF (ISIN: IE00BP3QZ825), im Xtrackers MSCI World Momentum UCITS ETF 1C (IE00BL25JP72) sowie im iShares Edge MSCI Europe Momentum Factor UCITS ETF (ISIN: IE00BQN1K786) investiert.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.