Eine systematische Outperformance war 2021 sehr schwierig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- iShares Core MSCI World UCITS ETF USD (Acc) - WKN: A0RPWH - ISIN: IE00B4L5Y983 - Kurs: 76,926 € (L&S)

- iShares Edge MSCI World Momentum Factor UCITS ETF USD (Acc) - WKN: A12ATF - ISIN: IE00BP3QZ825 - Kurs: 57,460 € (L&S)

Wer langfristig in Aktien investieren will, der kann einfach passiv einen marktbreiten Index wie den MSCI World oder S&P 500 über ETFs nachbilden oder aktives Stock-Picking betreiben, also nach Aktien suchen, die aus dem einen oder anderen Grund besonders vielversprechend erscheinen. Zwischen dem aktiven und dem passiven Ansatz gibt es aber noch einen interessanten Mittelweg: Beim sogenannten Factor Investing wird ebenfalls in Indizes investiert, diese Indizes bilden aber nicht einfach den Gesamtmarkt auf Basis der Marktkapitalisierung nach. Vielmehr werden in diesen Indizes und den auf ihnen basierenden ETFs die Aktien nach bestimmten Eigenschaften ausgewählt und gewichtet. Diese Eigenschaften sind die sogenannten Faktoren. Die folgende Tabelle zeigt die bekanntesten dieser Faktoren, die inzwischen auch per ETF bequem und kostengünstig nachgebildet werden können.

| Faktor | Beschreibung |

| Value | Gekauft werden fundamental günstig bewertete Aktien, zum Beispiel ausgewählt über ein niedriges Kurs-Gewinn-Verhältnis (KGV), ein niedriges Kurs-Buchwert-Verhältnis (KBV) und/oder ein niedriges Kurs-Cashflow-Verhältnis (KCV). |

| Quality | Gekauft werden Aktien qualitativ hochwertiger Unternehmen. Die Auswahl erfolgt zum Beispiel über hohe Ergebnismargen, eine positive Gewinnentwicklung und/oder eine geringe Verschuldung. |

| Momentun | Gekauft werden Aktien, die in den vergangenen 6 und/oder 12 Monate eine besonders positive Performance verzeichnet haben. |

| Low Volatility | Gekauft werden Aktien mit niedriger Volatilität, also geringen Kursschwankungen. |

| Size | Gekauft werden Aktien von kleineren Unternehmen (Small und Mid Caps), weil diese langfristig eine Überrendite gegenüber Blue Chips versprechen. |

Im Jahr 2021 hat sich das Versprechen einer systematischen Überrendite durch den Einsatz von Faktor-ETFs allerdings kaum erfüllt. Das zeigt der folgende Chart, der die Wertentwicklung einiger Faktor-ETFs des führenden ETF-Anbieters iShares im Jahr 2021 abbildet. Sämtliche ETFs beziehen sich auf die Aktienmärkte der Industrieländer, die im MSCI World Index enthalten sind. Der ETF auf den MSCI World Index selbst ist blau abgebildet, bei den anderen Linien handelt es sich um Faktor-ETFs.

Wie der Chart zeigt, wiesen im Jahr 2021 fast alle globalen Faktor-ETFs eine schlechtere Performance als der Gesamtmarkt auf, gemessen am ETF auf den MSCI World. Einzig der MSCI World Quality Factor ETF, der in Aktien qualitativ hochwertiger Unternehmen investiert, erzielte 2021 eine leichte Outperformance. Die ETFs auf Basis der Faktoren Value, Minimum Volatility, Momentum und Size entwickelten sich hingegen allesamt schlechter als der Gesamtmarkt.

Besonders schlecht entwickelten sich die Faktoren Size und Momentum: Aktien geringerer Marktkapitalisierung und vorherige Highflyer-Aktien wiesen eine Unterperformance von rund 10 Prozentpunkt gegenüber dem Gesamtmarkt auf. Die schwache Performance von Momentum-Aktien und die im ersten Halbjahr sehr starke Performance von Value-Aktien war auf die Erholung von der Corona-Pandemie zurückzuführen. Viele Anleger schichteten vor allem zu Beginn des Jahres angesichts der Erholung in oft günstig bewertete Zykliker und Pandemie-Verlierer um. Im zweiten Halbjahr ging diesen Aktien allerdings häufig die Luft aus.

Die schwache Performance des Size-Faktors zeigt auch, dass die insgesamt gute Entwicklung an den Aktienmärkten vor allem auf die Kappe einiger Schwergewichte, insbesondere der US-Technologiegiganten, ging. Die breite Masse der Aktien mit mittlerer und geringer Marktkapitalisierung in den Industrieländern entwickelte sich hingegen schwächer als der Gesamtmarkt.

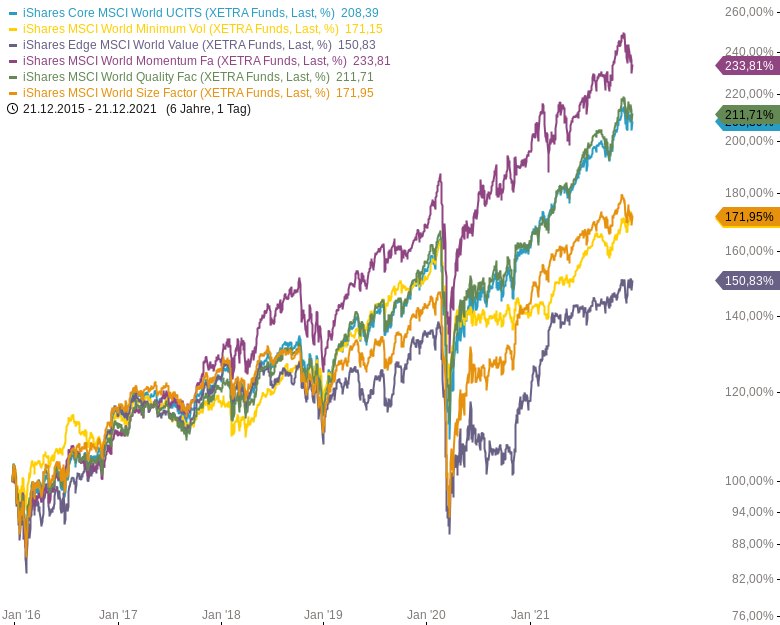

Das Jahr 2021 erweist sich damit im Rückblick als ein Ausnahmejahr, wenn man es mit den vorangegangenen Jahren vergleicht. Auf Sicht der vergangenen sechs Jahre etwa zeigten Momentum-Aktien eine kräftige Outperformance, während sich Value-Aktien fast kontinuierlich schlechter entwickelten als der Gesamtmarkt, wie der folgende Chart zeigt.

Seit Beginn der Corona-Pandemie wurde viel über eine Renaissance des Value-Faktors spekuliert. In der ersten Jahreshälfte 2021 schienen sich diese Erwartungen auch zu erfüllen. Doch im Gesamtjahr 2021 zeigte sich von dieser Outperformance bisher nichts, ebenso wenig wie in in längeren Zeiträumen.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.