Stichwort Vola-Event

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Grundsätzlich gibt es zwei Arten von Vola-Events:

- Aktien fallen, Vola steigt, Zinsen sinken - das typische Risk-Off-Event - klassisch.

- Zinsen steigen, Vola steigt, Aktien fallen. So zu bestaunen in der abgelaufenen Woche.

Jeder kennt Vola-Event Nummer 1, aber what the what hat es mit Variante 2 auf sich??

Kleiner Ausflug in die Praxis:

Die Zinsen für 10-jährige USTs sind seit Jahresanfang von Pi mal Daumen 2,5 % auf 2,1 % zurückgekommen. Den verzweifelten FI-Investor treiben solche Entwicklungen in Junk, Low-Vol-Aktien wie Apple, Risk Parity, oder er verkauft Vola (über das Schreiben von Optionen) um eine risikolose Rendite + X zu erwirtschaften (schätzungweise konsumiert dieser Ansatz mittlerweile 30 % der Optionsmärkte).

Der Effekt ist bei allen Strategien immer gleich: Die Vola sinkt und der ahnunglose Vola-Tourist, der über XIV auf den Zug aufspringt um ebenfalls positiven Carry zu generieren, verstärkt die Spirale nur weiter.

Was weder Vola-Touristen noch Aktien-Retailer ahnen: Sie sind jetzt - den Quants sei Dank - Rendite-short positioniert und einem immensen Zinsrisiko ausgesetzt.

Steigen die Zinsen (wie in der letzten Woche) explosiv an, passiert was passieren muss:

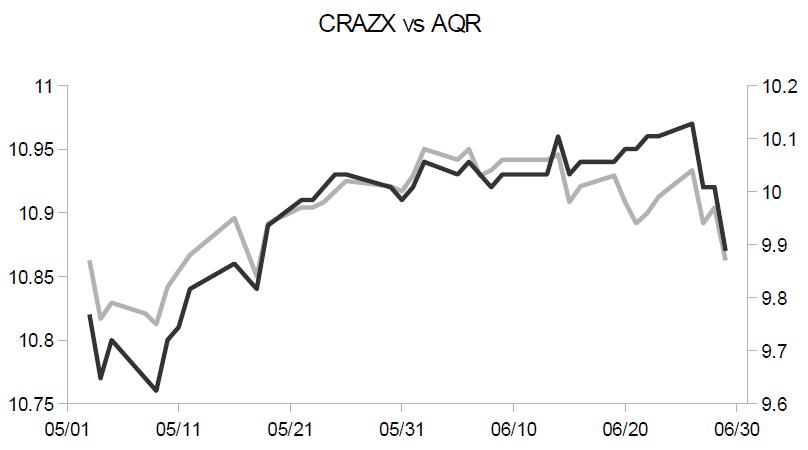

- Bond-lastige Risk-Parity-Fonds, die sich aufgrund den sinkenden Zinsen & Vola immer höher gehebel haben, sind plötzlich gezwungen Leverage abzubauen, die Vola steigt.

- Vol-Target-Strategien, die aufgrund der immer tiefer sinkenden Vola immer stärker ins Risiko mussten, sind plötzlich in Schieflage, werden zu Vola-Käufern.

Aus dem komplexen Zusammenspiel von Risk-Parity, Vola-Target-Strategies und ahnungslosen Retailern entstehen plötzlich sich selbstverstärkende Kaskaden die es unmöglich machen die Frage von Huhn oder Ei abschließend zu klären.

Verkauft wird einfach alles und aus einem technischen Vola-Event wird plötzlich ein waschechtes Risk-Off-Event, bei dem es aber leider keinen sicheren Hafen mehr gibt (alles crasht).

Die anstehende Bilanzverkleinerung der Fed wird sicherlich zu erhöhter Vola an den Anleihenmärkten führen und über die mittlerweile sehr ungute Verflechtungen der Märkte über passive, Quant-dominierte Strategien, wird sich der Aktienmarkt diesen Events nicht entziehen können.

Die isolierte Betrachtung von Aktien reicht in Zukunft meiner Meinung nach nicht mehr aus und der Fokus muss sich verstärkt auf die impulsgebenden Bondmärkte richten. Hier werden die Sektor-Rotationen getriggert und über das Schicksal des VIX entschieden.

Wenn Sie sich für Makrothemen mit Fokus USA interessieren sind Sie bei mir genau richtig. Ich lebe in den Vereinigten Staaten und beobachte dort sehr genau die Börsen-Szene.

Folgen Sie mir auf Guidants!

"alles crasht"

Nicht alles crasht,

ein Finanzprodukt welches frei von großen Derivaten und unabhängig von

Was könnte das sein? fängt mit C an und endet auf ryptos