Rohstoff-Aktien: Von einer Übertreibung zur nächsten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Besonders deutlich wird der Hang zur Übertreibung in dieser Quartalssaison bei den Rohstoffunternehmen. Im Januar wurden die Aktien so behandelt als würde der ganze Sektor innerhalb von Wochen in den Bankrott schlittern. Das war zweifellos eine Übertreibung, denn das Geschäft mit Rohstoffen ist ein zyklisches Geschäft. Es gibt Boomphasen ebenso wie regelmäßige Abschwünge. Dass der ganze Sektor verschwindet, das gab es noch nie und wird es auch nicht geben, solange noch Rohstoffe vorhanden sind.

Dem übertriebenen Selloff folgte ein Rally, die man nicht weniger als Übertreibung bezeichnen kann. Die Aktien des Schieferölförderers Chesapeake Energy stiegen in weniger als drei Monaten um über 300 %. Das ebenfalls im Schieferölgeschäft tätige Unternehmen Whiting Petroleum legte 260 % zu. Range Resources bringt es immerhin noch auf ein Plus von 130 %.

Die großen Produzenten sind während des Bärenmarktes weniger gefallen und sind in den vergangenen Monaten auch entsprechend weniger gestiegen. Verstecken müssen sie sich dennoch nicht. ConocoPhillips legte um über 50 % zu. Chevron konnte sich vom bisherigen Tief 45 % absetzen und Exxon 30 %.

Dieser extreme Rebound zeigt, wie viel Pessimismus im Markt war. Die Stimmung war zweifellos übertrieben schlecht, doch inzwischen ist sie wieder übertrieben gut. Die meisten Unternehmen sind an der Börse inzwischen wieder so viel wert, dass man nur mit dem Kopf schütteln kann.

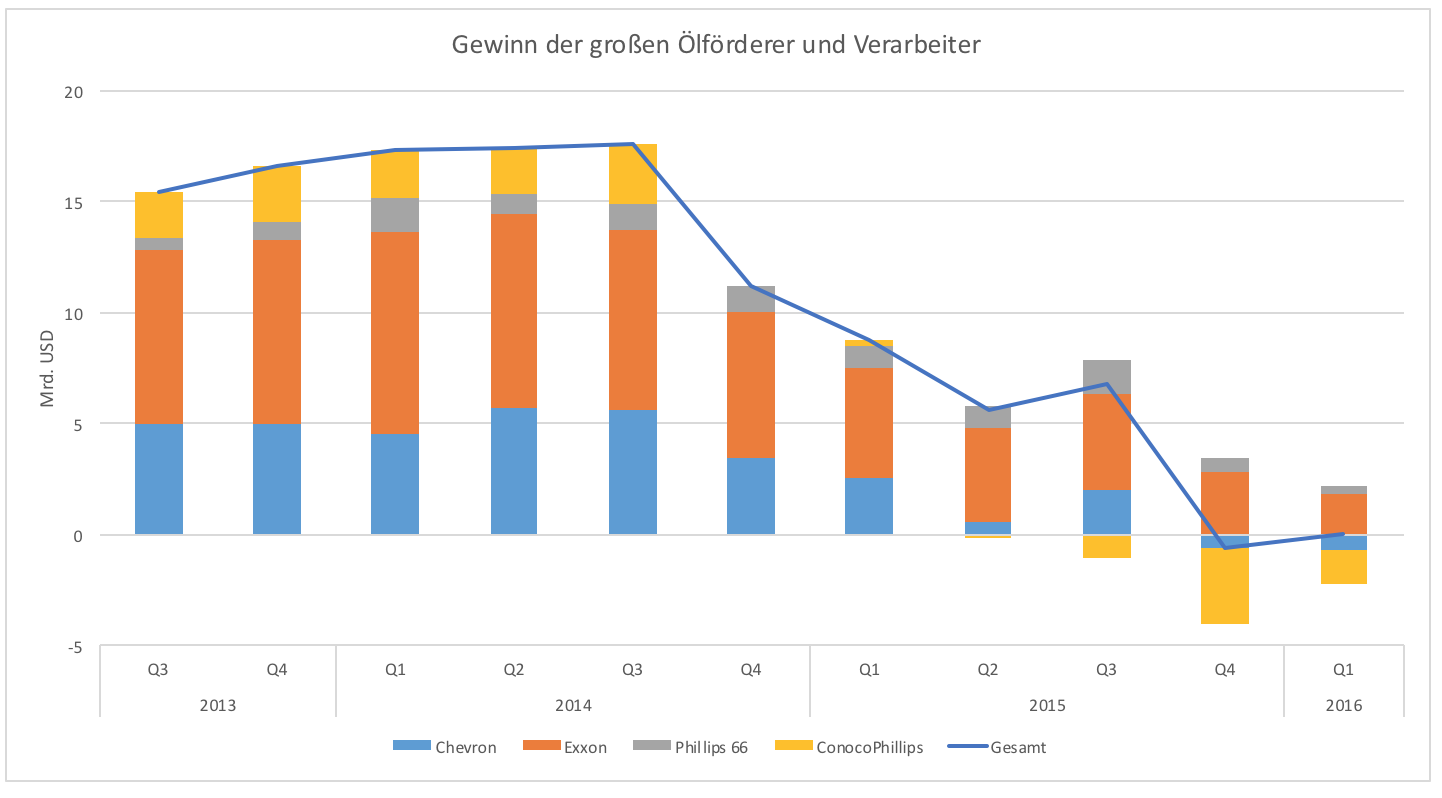

Exxon schrieb im ersten Quartal 2016 einen Gewinn von 1,8 Mrd. Dollar. Im Gegensatz zu den meisten anderen Unternehmen schrieb Exxon immerhin überhaupt noch einen Gewinn. Doch man muss sich als Anleger schon fragen, ob ein Quartalsgewinn von 1,8 Mrd. – oder aufs Jahr hochgerechnet 7,2 Mrd. – eine Marktkapitalisierung von 367 Mrd. rechtfertigt.

Zugegeben, der Vergleich ist nicht ganz fair. Der durchschnittliche Ölpreis war im ersten Quartal sehr niedrig und wird nicht dauerhaft so niedrig bleiben. Nach einem durchschnittlichen Ölpreis von 33 Dollar je Barrel im ersten Quartal liegt der bisherige Durchschnitt im zweiten Quartal bei 40 Dollar. Das erste Quartal war sicherlich ein Ausnahmequartal.

Bei Firmen wie Exxon gibt es noch eine zweite Besonderheit. Das erste Quartal ist oftmals schwach, weil im Raffineriegeschäft die Umsätze zurückgehen. Viele Raffinerien werden in Q1 gewartet und fallen eine Zeit lang aus. Dadurch entgeht den Unternehmen Umsatz und Gewinn.

Lässt man diese Faktoren außen vor und geht man davon aus, dass sich die Ölpreise in Q2 ähnlich wie Ende letzten Jahres verhalten (ein Durchschnittspreis von 42 Dollar), dann hat Exxon eine Ertragskraft von 3 Mrd. pro Quartal. Mit einem Jahresgewinn von 12 Mrd. Dollar wäre es Exxon so gerade möglich die aktuelle Dividende zu zahlen.

Nun geht es bei der Bewertung von Unternehmen letztlich darum, was sie langfristig erwirtschaften können. Als Richtwert kann man das vierte Quartal 2014 heranziehen. Damals lag der durchschnittliche Ölpreis bei 73 Dollar. Ich denke, dass ein solcher Preis zur Bewertung der Unternehmen durchaus fair ist. Er berücksichtigt die hohe Wahrscheinlichkeit, dass der Ölpreis noch eine Weile unterhalb der hohen Preise verbleiben wird, die wir vor Mitte 2014 hatten.

Exxon kann bei diesem Ölpreis einen Gewinn von 18-22 Mrd. pro Jahr erwirtschaften. Das Unternehmen ist 367 Mrd. wert. Das erscheint fair. Der Ölpreis steht nun aber einmal nicht bei 73 Dollar, sondern bei 45. Wie fair Exxons Aktienkurs nun also ist, darf jeder selbst entscheiden.

Bei anderen Firmen kommt einem der Begriff „fair“ jedenfalls nicht in den Sinn.

Chevron dürfte ein langfristiges Ertragspotential von 13-16 Mrd. Dollar haben. Der Börsenwert liegt bei knapp 200 Mrd. Derzeit deckt der operative Cash Flow gerade so die Dividendenzahlungen ab. Für Investitionen bleibt da ohne die Aufnahme neuer Schulden nichts mehr übrig.

ConocoPhillips war 2014 selbst bei einem Ölpreis von 73 Dollar nicht profitabel. Wegen der laufenden Sparbemühungen kann man dem Unternehmen allerdings ein Ertragspotential von 2-4 Mrd. pro Jahr zugestehen. ConocoPhillips ist 60 Mrd. wert. Das langfristige, normalisierte KGV liegt also irgendwo zwischen 15 und 30. Ein Schnäppchen ist das nicht.

Der Raffineriebetreiber Phillips 66, der eigentlich unter dem niedrigen Ölpreis florieren sollte, fällt derzeit zurück. Dennoch erscheint ein Börsenwert von 40 Mrd. bei einem Gewinnpotential von 3 Mrd. pro Jahr angemessen. Anders sieht das in der zweiten Reihe der Ölunternehmen aus.

Grafik 2 zeigt Unternehmen der zweiten Reihe mit Fokus auf Schieferöl. Viele Firmen haben ihre Zahlen bisher noch nicht veröffentlicht, doch die ersten Quartalsberichte geben Aufschluss über die Situation. Die meisten Unternehmen waren schon bei deutlich höheren Preisen immer mal wieder nur zufällig profitabel. Seit Ende 2014 ist die Lage desaströs.

Mit 7,5 Mrd. Marktwert ist Range Resources bei einem derzeitigen Verlustpotential von 200 Mio. pro Jahr deutlich überbewertet. Whiting Petroleum war einmal einer der großen Schieferölproduzenten mit über 10 Mrd. Marktwert. Inzwischen ist Whiting noch 2,5 Mrd. wert. Bei einem jährlichen Verlustpotential von 150 Mio. erscheint das recht deftig.

Cabot Oil & Gas ist stärker vom Gas- als vom Ölpreis abhängig. Das Unternehmen ist nach der sensationellen Rallye der letzten Wochen allerdings mit einem KGV von 40 bewertet, wenn man dem Gaspreis einen Anstieg Richtung 3 Dollar zutraut (derzeitiger Preis: 1,80). Pioneer Natural Resources wiederum bringt es selbst bei mehreren zugedrückten Augen auf ein KGV von 30. Historisch hat der Sektor eigentlich ein KGV von 15.

Selbst wenn man dem Öl- und Gaspreis einen Aufschlag von weiteren 60 % unterstellt sind die meisten Ölunternehmen zu aktuellen Kursen überbewertet. Viele Aktienkurse befinden sich wieder in Sphären, die bei Ölpreisen von 90-100 Dollar angebracht wären. Dort sind wir noch lange nicht und auch die Ölpreisrallye der letzten Wochen ist keine Einbahnstraße. Anleger sollten sich auf Rücksetzer gefasst machen, denn die derzeitigen Kurse haben wenig mit der Realität zu tun.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Mir ist überhaupt nicht klar, wie man hier nur einen einzigen Kontinent betrachten kann.

Die Yankees sind alle ziemlich mit heißer Nadel auf credit finanziert. (Thema fracking and WTO/TTIP)

Exxon ok, aber die Welt kämpft beim Öl um Platz 1

Das werden die Amis nicht halten können, auch wenn es militärisches Ziel ist.

In so einer pauschalen Betrachtung, fehlt eine Shell, PetroChina, Sinopec, Gazprom/OMV und das sind lange nicht alle. Katar wäre Thema (fehlende Historie) für sich, wird aber sicher alle anderen zumindest im Festland-Europa beeinflussen.

@Herrn Schmale:

Danke für die soliden Hinweise auf die Gefahren im genannten Öl-Bereich. Sollte man immer mal wieder dran denken.