Der letzte Ölgigant zu Schnäppchenpreisen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Exxon Mobil Corp. - WKN: 852549 - ISIN: US30231G1022 - Kurs: 112,930 $ (NYSE)

- Chevron Corp. - WKN: 852552 - ISIN: US1667641005 - Kurs: 180,490 $ (NYSE)

Die zwei größten US-Ölunternehmen, Exxon und Chevron, haben eine Marktkapitalisierung von 460 Mrd. und 340 Mrd. Das ist stattlich, doch selbst in Summe weniger als die Hälfte der Marktkapitalisierung von Saudi Arabian Oil Co. (Saudi Aramco), welches es auf eine Kapitalisierung von knapp 1,9 Billionen Dollar bringt.

Der Kurs erreichte im vergangenen Mai ein Hoch bei 43,35 Saudi Riyal. Aktuell liegt der Kurs bei 32. Der Rücksetzer ist bemerkenswert, da von Rücksetzern bei Exxon und Chevron nichts zu bemerken ist. Exxon erreichte erst unlängst ein neues Allzeithoch.

Saudi Aramco sollte dabei eigentlich attraktiver sein. Es hat die niedrigsten Produktionskosten. 2022 steht unterm Strich mit hoher Wahrscheinlichkeit ein Gewinn von mindestens 160 Mrd. Dollar. Die Bewertung, gemessen am Kurs-Gewinn-Verhältnis, ist nicht höher als bei US-Firmen. Die Dividendenrendite ist mit 4 % gleich um ein Drittel höher als etwa bei Chevron.

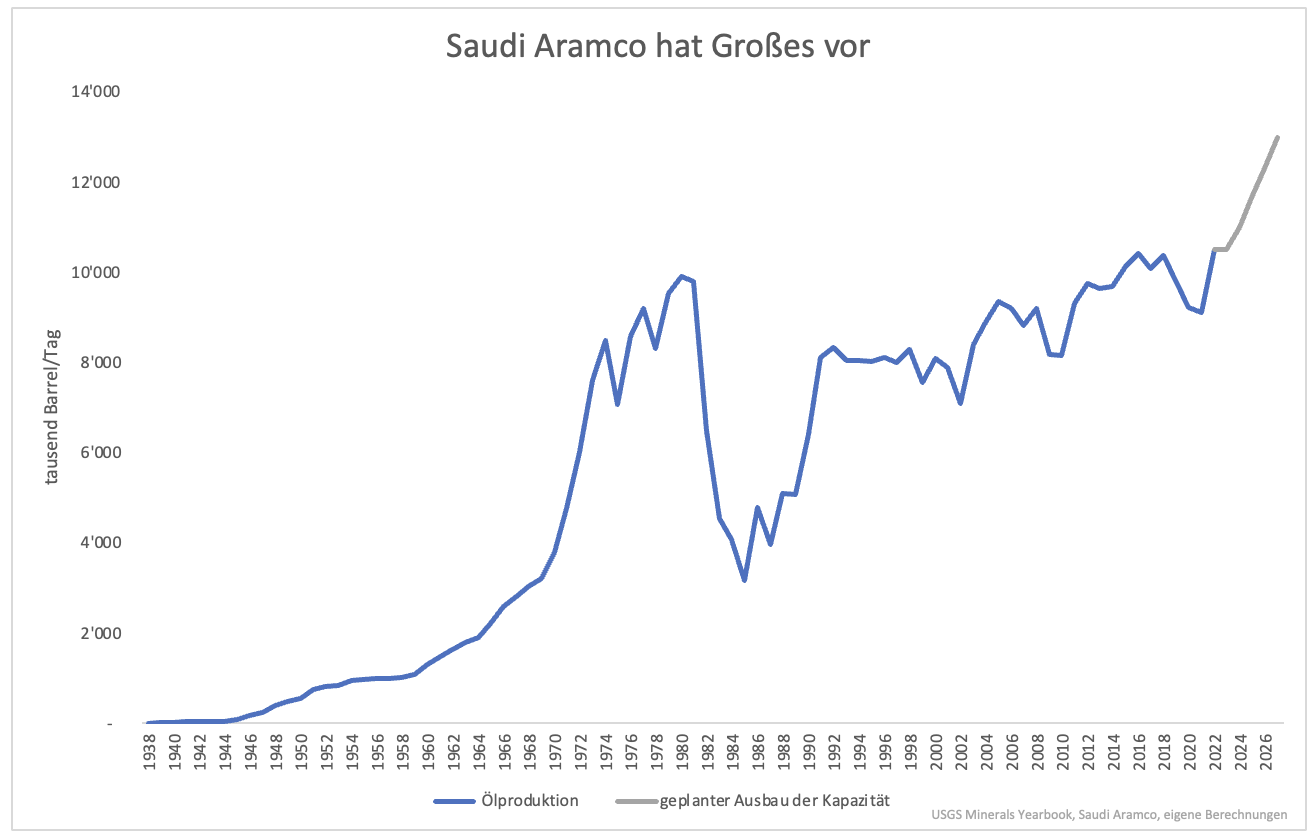

Die Aktie wird möglicherweise deswegen abgestraft, weil Aramco nicht wie westliche Ölunternehmen Investitionsdisziplin zeigt. Aramco will expandieren. Die Ölproduktion und Kapazität ist heute dort, wo sie bereits in den 70er Jahren war. Bis 2027 soll nun ausgebaut werden (Grafik 1).

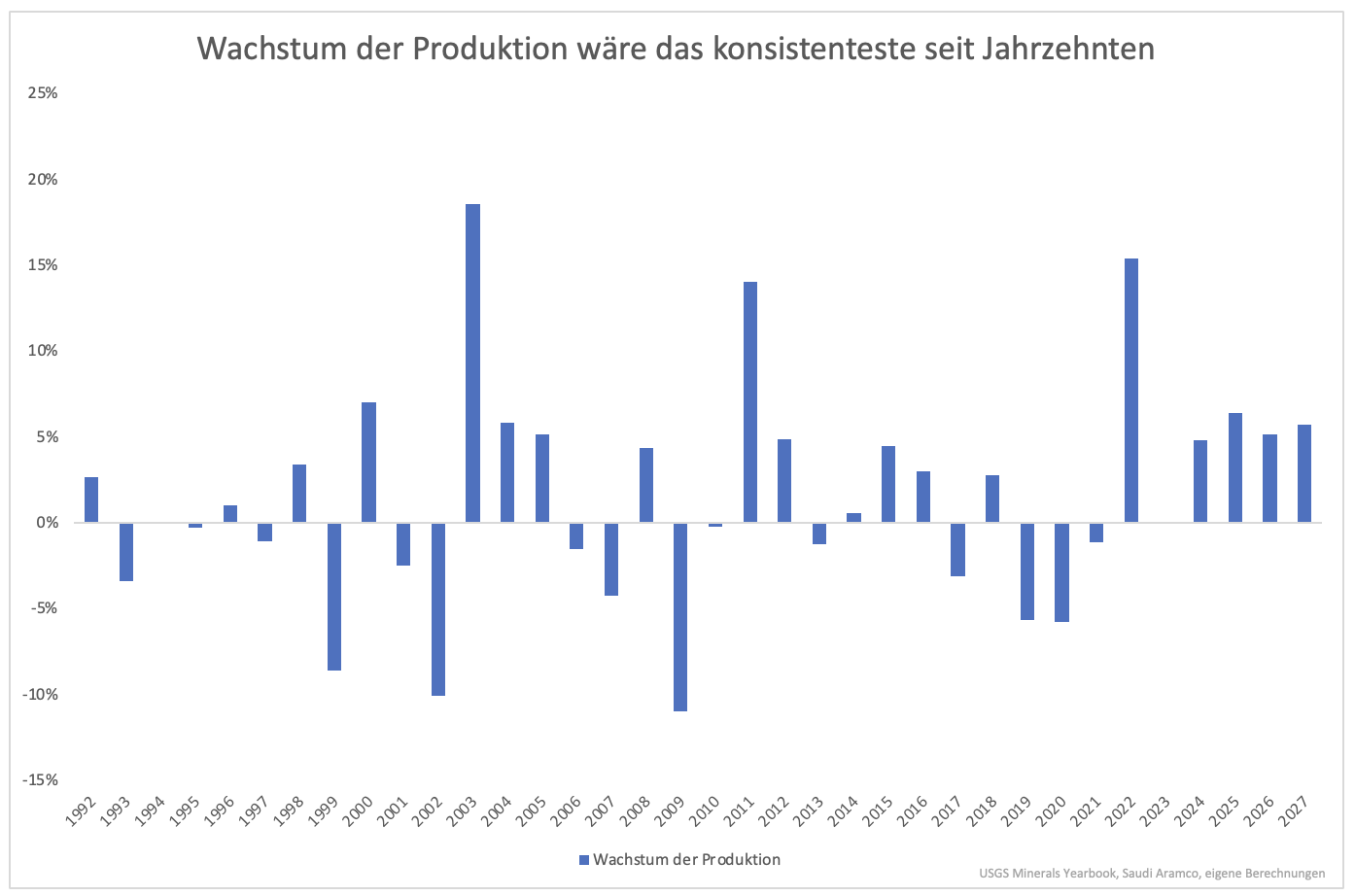

Aramco ist eines der wenigen Ölunternehmen, die Großes vorhaben. Die Produktion soll bis 2027 im Durchschnitt um 5 % pro Jahr steigen. Es ist der konsistenteste Anstieg seit Jahrzehnten (Grafik 2). Kurzfristig senken Investitionen den frei verfügbaren Cashflow. Aramco geht damit einen anderen Weg als westliche Unternehmen.

Diese bleiben diszipliniert. Sie wollen so viel Gewinn wie möglich von den bestehenden Investitionen abschöpfen. Keiner weiß, wie lange Öl noch eine Zukunft hat. Das Geschäftsmodell wird diversifiziert. Es wird in erneuerbare Energien und Direct Air Capture investiert, um CO2 aus der Luft abzuscheiden und zu speichern.

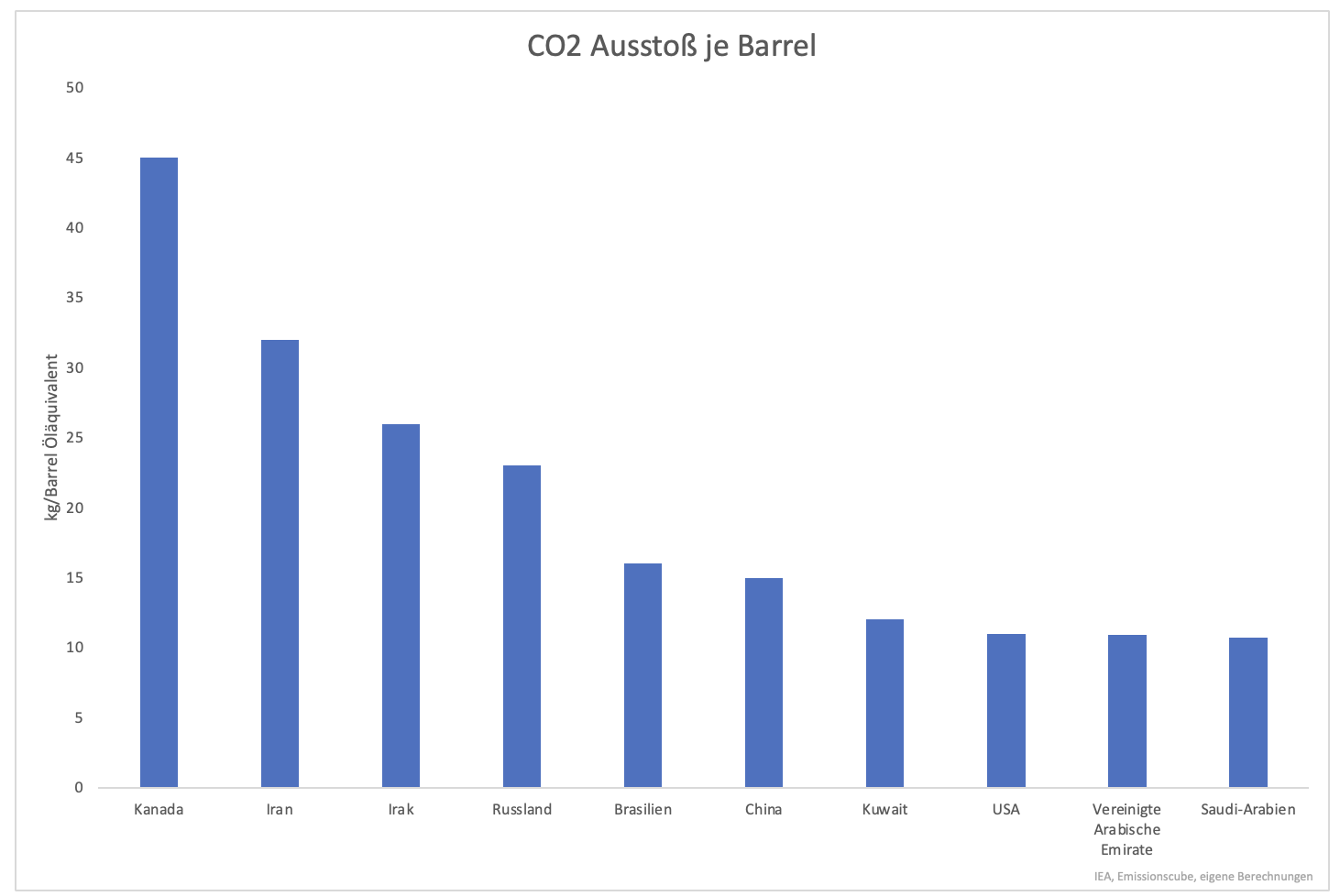

Aramco setzt voll auf Öl. Es sieht sich als letzten Ölgiganten, welcher auch in 30 Jahren noch Öl produzieren wird. Angesichts der Reserven und der niedrigen Produktionskosten macht die Annahme Sinn. Zudem ist Aramcos CO2 Intensität bereits jetzt niedrig. Kein Land kann mit dem niedrigen Ausstoß von Saudi-Arabien konkurrieren (Grafik 3). Der niedrige Ausstoß ändert nichts daran, dass lediglich 15 % der Emission von Öl bei der Förderung entstehen und der Rest beim Verbrennen.

Ob man Öl gut findet oder nicht, die Welt wird noch lange Öl benötigen. Dies gilt nicht nur für den Straßenverkehr, sondern mehr noch beim Flug- und Schiffsverkehr. Nicht zuletzt kann auf Ölprodukte in der Industrie und im alltäglichen Konsum kaum verzichtet werden. Bis Plastik der Vergangenheit angehört, wird es noch lange dauern.

Wenn ein Unternehmen den zukünftigen Bedarf decken kann, dann ist es wohl Aramco. Das Unternehmen selbst sieht es geradezu als seine Pflicht an, möglichst viel Öl zu produzieren. Immerhin ist es das günstigste bei gleichzeitig geringsten Emissionen in der Förderung.

Der Expansionskurs wird von Anlegern nicht gutgeheißen. Anders lässt sich die Korrektur des Aktienkurses, während andere weiterhin steigen, kaum erklären. Ein Jahrhundertschnäppchen ist Aramco deswegen nicht. Langfristig gedacht wirkt die Divergenz zu den US-Unternehmen interessant.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

nur direkt in Saudi-Arabien an der Börse in Riad, Ableger gibt es keine. Keine Ahnung ob es Zertis gibt, die die Entwicklung abbilden. Aber ich denke eher nicht.

Ist Saudi Aramco invesierbar? Man findet leider keine WKN…

Leider findet sich zur Aktie Saudi Aramco keine WKN/ISIN … ist diese Aktie investierbar?