CHESAPEAKE ENERGY - "Too big to fail"?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Expand Energy Corp. - WKN: A2QPFF - ISIN: US1651677353 - Kurs: 0,702 $ (NYSE)

Spoiler Alarm: Nein, es ist nicht die Gelegenheit des Lebens. Einige Analysten hatten im Zuge des Kursrutsches Chesapeake Energy als „too big to fail“ bezeichnet. Persönlich ist mir schleierhaft wie man zu einer solchen Beurteilung kommen kann. Das Unternehmen ist mit Erdgas groß geworden. Nun mangelt es in den USA aber vor allem daran nicht. Schieferölunternehmen gewinnen bei der Ölförderung so viel Gas, dass keiner mehr weiß, wohin damit. Chesapeake versuchte sich daher neu auszurichten und mehr Öl zu fördern. Wirklich gelungen ist das bisher nicht.

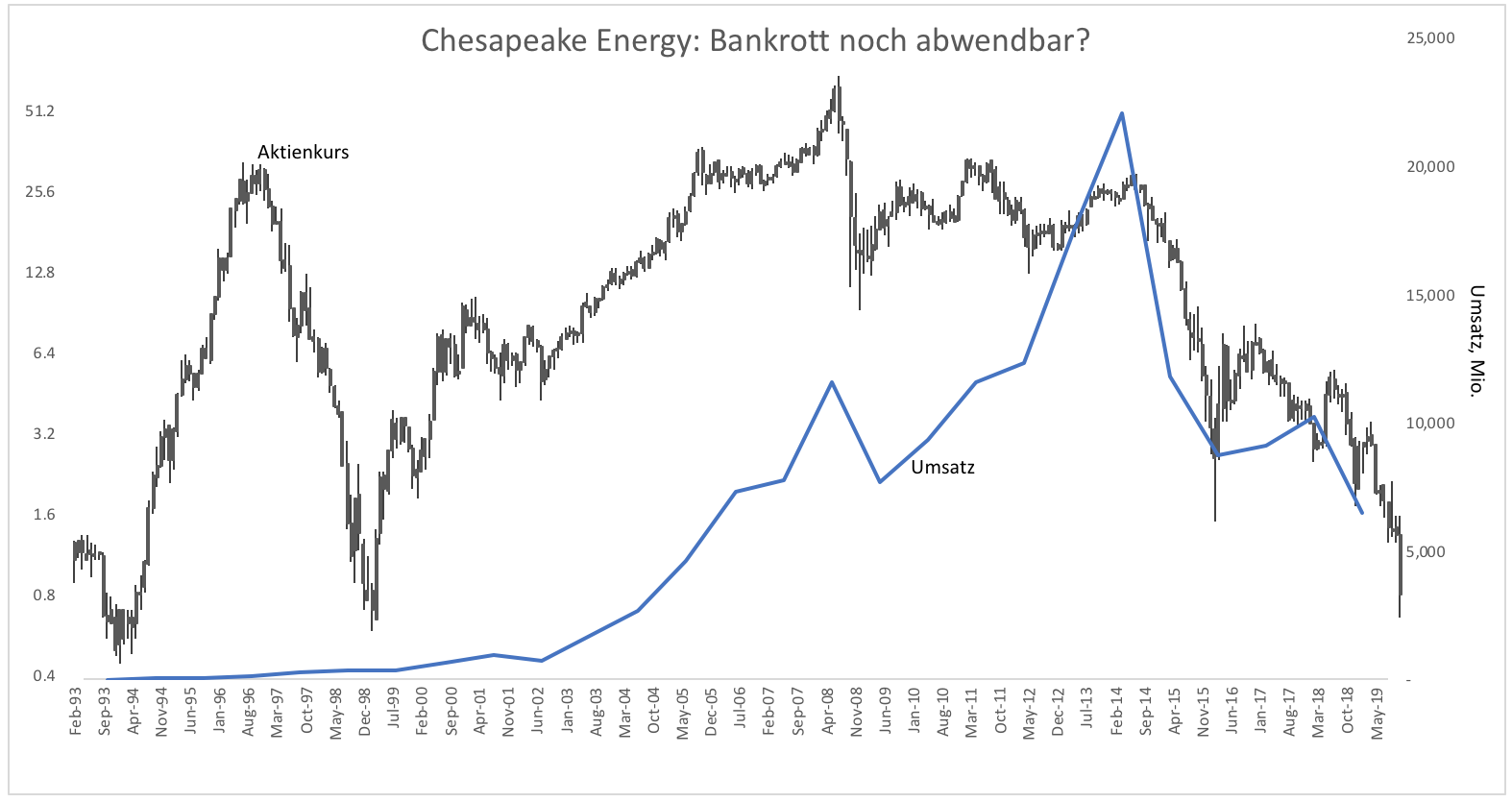

Anleger halten das Unternehmen ohnehin für einen Bankrottkandidaten. Der Aktienkurs sagt alles (Grafik 1). Seit 2014 geht es sowohl mit der Aktie, als auch mit dem Umsatz steil bergab. Mit weniger als 10 Mrd. Umsatz in diesem Jahr ist Chesapeake viel zu klein, um auf dem Öl- oder Gasmarkt zu Verwerfungen zu führen.

Die Aktie wird zweifellos sehr volatil bleiben. Kurzfristig können Anleger innerhalb von Stunden zweistellige Kursbewegungen erwarten. Gewinne sind dabei nicht ausgeschlossen. Das Unternehmen bleibt allerdings ein Bankrottkandidat, selbst wenn sich der Kurs kurzfristig verdoppelt.

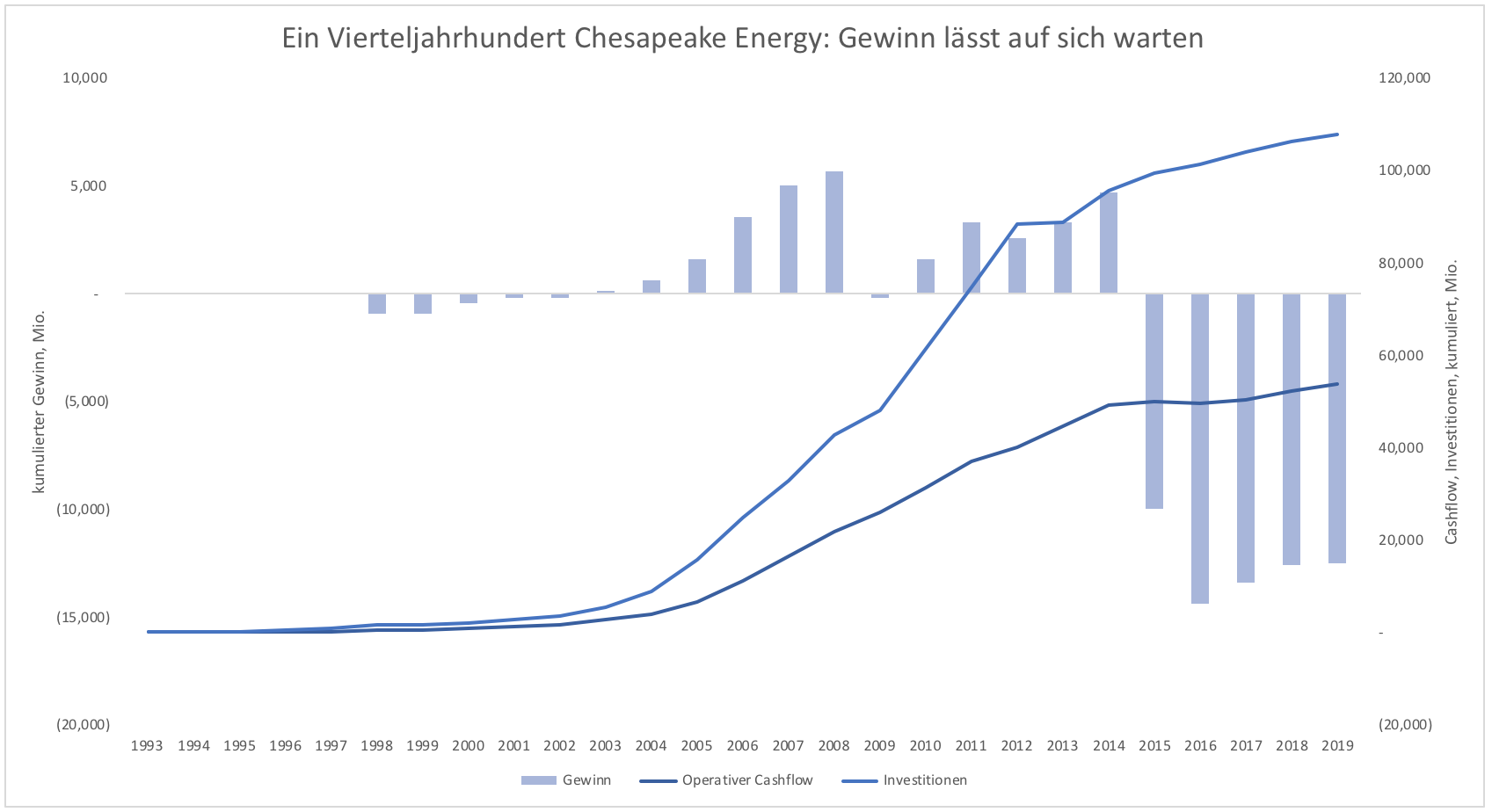

Wieso das so ist, zeigt Grafik 2. Seit Börsengang hat das Unternehmen Verluste von 12,5 Mrd. angehäuft. Den Großteil seiner Geschichte schleppte Chesapeake Verluste vor sich her. Nur der Ölboom bis 2014 konnte den Trend kurzfristig brechen. Nachhaltig war das nicht wie wir jetzt wissen.

Es ist deswegen nicht nachhaltig, weil Chesapeake nicht einmal die Investitionen aus dem operativen Cashflow stemmen kann. Investitionen verbrennen hier Cash, anstatt eine positive Rendite zu erzielen. Das war in der Geschichte noch nie anders.

Chesapeake sagt von sich selbst, dass es nicht unmittelbar vor der Insolvenz steht. Das mag möglich sein. Trotzdem hat das Unternehmen kein Geschäftsmodell, das funktionieren kann. Wer durch Investitionen mehr Cash verbraucht als es durch die Investitionen wieder einnimmt, kann auf Dauer nicht bestehen.

Geht Chesapeake bankrott, kann das für den Ölmarkt auf Umwegen zu Problemen führen. Nicht nur Aktionäre verlieren ihr Geld. Das Unternehmen hat fast 10 Mrd. Schulden. Es wäre einer der größten Insolvenzen der letzten Jahre. Anleger würden plötzlich sehr viel risikobewusster werden und Ölunternehmen nicht mehr so einfach Geld leihen.

Es könnte der erste Dominostein einer großen Bankrottwelle sein. Das würde zu einem Ölschock führen, der schon 2016 befürchtet wurde, aber ausblieb. Gehen viele Schieferölunternehmen in kurzer Abfolge in die Insolvenz, droht ein Angebotsschock. Die Versorgung wäre kurzfristig knapp. Von den verbleibenden Unternehmen würden die Aktien stark steigen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hat ein wenig gedauert; jetzt scheint es soweit zu sein.