Gold/Silber-Ratio: Silber unterbewertet?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Gold/Silber-Ratio: Silber unterbewertet?

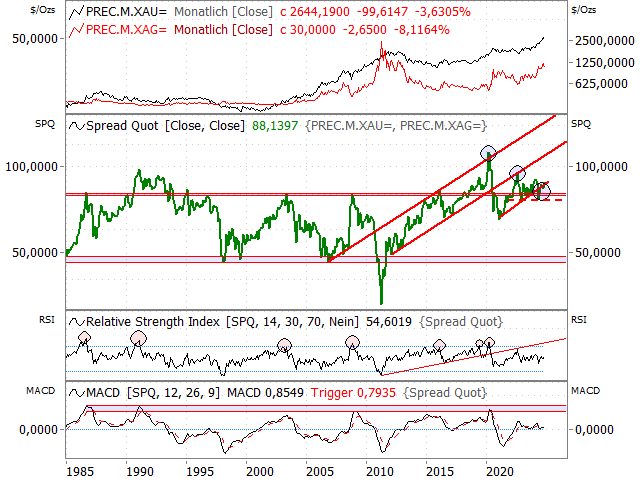

Nach diesen saisonalen Überlegungen wollen wir nun eine relative anstellen: Der Ratio-Chart zwischen dem Gold- und dem Silberpreis notiert mit einem Wert von 88 im historischen Kontext auf einem hohen Niveau. Es sind also 88 Unzen Silber nötig, um eine Unze Gold zu erwerben. Gemessen an der Kurshistorie der letzten 35 Jahre scheint das „Gold des kleinen Mannes“ derzeit entsprechend günstig bewertet zu sein. Seit über drei Jahren pendelt das Verhältnis immer wieder um die Schlüsselmarke von 80 – ein Level, welches in den letzten gut drei Dekaden immer wieder eine wichtige Rolle gespielt hat. Ende 2022 sowie im Mai 2024 wurden zudem bei 77/76 zwei wichtige relative Tiefpunkte ausgeprägt. Ein Bruch dieser Bastion würde eine Toppbildung abschließen (siehe Chart). Letzteres definieren wir deshalb als Vorbedingung für einen nachhaltigen Trendwechsel und als Grundstein für eine relative Silber-Outperformance. Letzteres ist oftmals nur temporär der Fall. Dafür fallen die entsprechenden Silberbewegungen regelmäßig sehr schnell und dynamisch aus. Das gerade diskutierte Gold/Silber-Ratio ist die perfekte Überleitung zur Analyse des „Gold des kleinen Mannes“. Auch hier starten wir – fast schon traditionell – mit dem Jahreschart.

Gold/Silber-Ratio (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

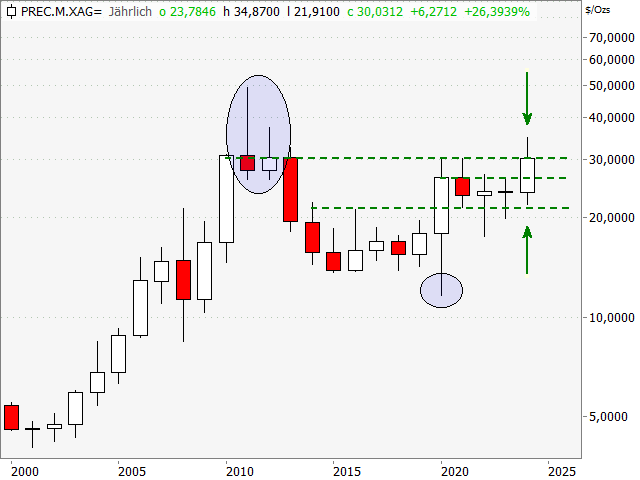

21 – 26 – 30 USD: Der perfekte Dreiklang!

„Die Jahre lehren viel, was die Tage niemals wissen!“ Wenn es noch eines Beweises für dieses Mantra bedurft hätte, der Kursverlauf des Silberpreises liefert ihn. So dokumentiert die höchste aller Zeitebenen alle wichtige Chartmarken der letzten Jahre. Angefangen von der Nackenlinie der großen Bodenbildung seit 2013 bei rund 21 USD, welche der Silberpreis in den letzten Jahren immer wieder und letztlich erfolgreich zurückgetestet hatte. Die Auflösung des jüngsten „inside years“ hat sich im Verlauf des Jahres 2024 dann als ein ganz entscheidender Katalysator herauskristallisiert. Im Anschluss gelang dem Edelmetall ein neues Mehrjahreshoch bei 34,87 USD. Was aus charttechnischer Sicht auf den letzten Metern des Jahres 2024 enorm wichtig wäre, ist ein Jahresschlusskurs oberhalb der 30 USD-Marke. Auf diesem Level hat der Silberpreis nicht nur 2020/21 die jeweiligen Jahreshochs ausgebildet, sondern diese Schlüsselzone spielte bereits in der länger zurückliegenden Vergangenheit von 2010 bis 2013 eine bedeutende Rolle. Vor diesem Hintergrund bietet sich die Marke von 30 USD als engmaschige Absicherung an, während die untere Begrenzung des 2023er-Innenstabs bei 26 USD als langfristiger Katastrophenstopp prädestiniert ist.

Silber (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Silber

Quelle: Refinitiv, tradesignal²

Höchster Jahresschlusskurs der Geschichte?

Im Sinne einer ganzheitlichen Analyse betrachten wir regelmäßig verschiedene Chartarten. Analog zum Wechsel der Zeitebenen bringen unterschiedliche Chartdarstellungsformen oftmals einen zusätzlichen Erkenntnisgewinn. Konkret unterstreicht der Point & Figure-Chart die Relevanz der o. g. Schlüsselmarke bei 30 USD. Gleiches gilt auch für den Quartalschart des Edelmetalls. Ende September gelang dem Silberpreis ein Quartalsschluss oberhalb dieses Signallevels – gleichbedeutend mit dem höchsten Schlusskurs seit 2012! Sollte der Silberpreis das Jahr 2024 oberhalb der Marke von 31,15 USD beenden, würde das Edelmetall dieses Phänomen per Jahresultimo wiederholen. Der eigentliche Knalleffekt dieser Entwicklung wäre aber ein anderer, denn damit stünde gleichzeitig der höchste Jahresschlusskurs der Geschichte zu Buche! Allein an diesen Rekordständen können Anlegerinnen und Anleger den vorliegenden und absolut intakten Aufwärtstrend erkennen. Wenngleich wir die Bedeutung der Hochs von 2020 und 2021 bei rund 30 USD bereits hinreichend gewürdigt haben, der Quartalschart sorgt in diesem Kontext nochmals für ein zusätzliches Ausrufezeichen. So kann die Kursentwicklung der letzten vier Jahre als Untertassenformation interpretiert werden (siehe Chart).

Silber (Quarterly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Kleine Untertasse, große Untertasse?

Interessanterweise ist dieses Muster gleichzeitig Teil einer größeren „Untertasse“ seit Anfang 2013 (siehe Chart). Das Motto lautet aktuell demnach weniger „gute Zeiten, schlechte Zeiten“, sondern vielmehr „kleine Untertasse, große Untertasse“. Im Gegensatz zum Goldpreis ergeben sich aus diesem „doppelten Untertassenszenario“ noch offene Kursziele – und die haben es durchaus in sich! Während die kleinere Formation ein Kursziel von 42 USD bereithält, lässt das größere Pendant langfristig sogar auf einen Anstieg bis rund 48 USD hoffen. Die zuletzt genannte Marke harmoniert zudem gut mit dem Mehrdekadenhoch aus dem Jahr 2011 bei 49,51 USD. Auf Monatsbasis sorgt eine weitere Formation für Rückenwind. In diesem Zeitfenster kann die Kursentwicklung von 2020 bis 2023 zusätzlich als klassische Bullenflagge mit einem Kursziel im Bereich der Hochpunkte von 2011/12 bei rund 36 USD interpretiert werden (siehe Chart). Strategische Unterstützungen bestehen indes bei 30 USD bzw. bei 26 USD. Das zuletzt genannte Level wird nochmals durch eine wichtige Unterstützung im Ichimoku-Chart bestätigt. Auch unter Risikogesichtspunkten liegt also ein perfektes Zusammenspiel unterschiedlicher Chartarten und unterschiedlicher Zeitebenen vor.

Silber (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Minentitel: Aufgestautes Nachholpotenzial?

Die dynamische Kursentwicklung der Edelmetalle hat auch Spuren beim Philadelphia Gold-/Silver Index hinterlassen. Mit der Performance des Gold- bzw. Silberpreises konnten die Minentitel (+ 20 %) allerdings erneut nicht Schritt halten. Dieses Verhaltensmuster begleitet den Sektor bereits seit dem Jahr 2006! Wann platzt endlich der Knoten? Besteht beim Philadelphia Gold-/Silver Index Nachholpotenzial? Zumindest signalisieren die Tiefstände im Ratio-Chart im Vergleich zum Goldpreis sowie zum S&P 500® eine historisch günstige Bewertung der Minentitel. Antizyklische Investorinnen und Investoren dürften hier also auf ihre Kosten kommen. Charttechnisch würden wir gerne zunächst jedoch einen Spurt über die Marke von rund 170 Punkten sehen. Hier hat das Goldminenbarometer in den letzten vier Jahren immer wieder wichtige Hochpunkte ausgeprägt (siehe Chart). Entsprechend dürfte ein Lüften dieses Deckels neue Kräfte freisetzen. Darauf hoffen lässt der seit Mai 2022 ausgebildete Doppelboden, welcher ein Anschlusspotenzial bis knapp 190 Punkte bereithält. Aber selbst die Hochs von 2011/12 bei 230 Punkten sind nicht gänzlich aus der Welt. Um dieses Ziel nicht zu gefährden, gilt es, die Nackenlinie des o. g. Doppelbodens (145 Punkte) nicht mehr zu unterschreiten.

Philadelphia Gold-/Silver Index (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Philadelphia Gold-/Silver Index

Quelle: Refinitiv, tradesignal²

CRB: Flagge plus Trigger bei 351 Punkten

Als Einstieg in den Rohstoff-Komplex wählen wir den CRB TR Index. Vor Jahresfrist bezeichneten wir die vorliegende Korrekturflagge als entscheidenden Wegweiser. Dank des Ausbruchs aus diesem Konsolidierungsmuster im Frühjahr haben wir einen Prognosetreffer gelandet. Viel wichtiger ist allerdings, dass der Basisaufwärtstrend seit dem Jahr 2020 dadurch eine wichtige Bestätigung erfuhr. Die Rahmenbedingungen für das Rohstoffbarometer stimmen also. Deshalb definieren wir einen Spurt über die Hochs von 2024 und 2022 bei 351 Punkten – gleichbedeutend mit dem höchsten Stand seit 2011 – als prozyklisches Einstiegssignal, denn dann sollte der CRB Index wieder ein verstärktes Aufwärtsmomentum entfalten. Im Erfolgsfall stellt das Hoch vom April 2011 bei 371 Punkten nur eine Durchgangsstation auf dem Weg nach Norden dar. Langfristig lässt sich aus der Höhe der o. g. Flagge sogar ein Wiedersehen mit dem historischen Hoch aus dem Jahr 2008 bei 471 Punkten rechtfertigen. Aber auch unter Risikogesichtspunkten liefert der aktuelle Kursverlauf eine wichtige Orientierungshilfe. So bilden die horizontalen Marken bei 314 Punkten zusammen mit der 38-Monats-Linie sowie der ehemaligen Flaggenbegrenzung (akt. jeweils bei 308 Punkten) den strategischen „Katastrophen-Stopp 2025“.

CRB Total Return Index (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart CRB Total Return Index

Quelle: Refinitiv, tradesignal²

Diese Marken sollten Sie auf dem Schirm haben

Ausgerechnet der Ölpreis konnte von der verschärften geopolitischen Lage nicht profitieren. Vielmehr ist das „schwarze Gold“ bei gut 70 USD in das Jahr 2024 gestartet – bei gut 70 USD scheint es nun auch zu Ende zu gehen. Per Saldo ergibt sich ein volatiles Nullsummenspiel. Die fehlende Dynamik schlägt sich mittlerweile in eng beieinanderliegenden Bollinger Bänder nieder – und zwar auf Wochen- und Monatsbasis. In der Vergangenheit war ein enger Abstand zwischen den Begrenzungen dieses Volatilitätsindikators oftmals ein idealer Nährboden für die Etablierung des nächsten Trends. Auf der Unterseite bilden die Tiefs bei 65/62 USD einen extrem wichtigen Rückzugsbereich. Seit 2018 hat der Ölpreis hier immer wieder wichtige Hoch- und Tiefpunkte ausgeprägt. Dagegen fallen auf der Oberseite der Abwärtstrend seit Oktober 2023 (akt. bei 79,26 USD) mit der 200-Wochen-Linie (akt. bei 79,73 USD) sowie den Hochs bei 80 USD zusammen. Dringender charttechnischer Handlungsbedarf ergibt sich erst im Ausbruchsfall, was wir im „HSBC Daily Trading“ unterjährig kommentieren werden. Aber größere Ölpreis-Schwankungen zählen zu den Überraschungen 2025, auf die sich Anlegerinnen und Anleger einstellen sollten.

WTI Crude Future (Kontrakt Jan 25) (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart WTI Crude Future (Kontrakt Jan 25)

Quelle: Refinitiv, tradesignal²

Ende der Durststrecke

Apropos Überraschungen: Es ist mittlerweile zur Tradition geworden, dass wir in unserem Jahresausblick Charts abseits des „mainstreams“ aufgreifen, die aber dennoch positives Überraschungspotenzial besitzen. In diese Kategorie fällt derzeit der Palladium-Chartverlauf. Im Rahmen eines beispiellosen Kursverfalls ist der Palladiumpreis in den letzten zweieinhalb Jahren von seinem Rekordhoch bei 3.441 USD auf unter 850 USD zurückgekommen. Das Ausmaß dieser Abschwungbewegung ist äußerst interessant. Schließlich wurden in den vergangenen 14 Jahren zwischen rund 910 USD und 850 USD immer wieder wichtige Hoch- und Tiefpunkte ausgeprägt. Zusammen mit einem Fibonacci-Retracement (932 USD) entsteht auf diesem Niveau eine markante Kumulationsunterstützung. Der unterstützende Charakter dieser Bastion wird zudem durch zwei „Hammer“-Candlestickumkehrmuster zementiert. Bei einer möglichen Bodenbildung greift dem Palladiumpreis der MACD unter die Arme: Auf dem niedrigsten Level der gesamten Historie seit den 1980er-Jahren hat der Trendfolger zuletzt ein neues Einstiegssignal generiert. Auch der RSI deutet den laufenden Gezeitenwandel an. Das aktuelle Jahreshoch – deckungsgleich mit dem Hoch vom Dezember 2023 (1.245 USD) – markiert ein erstes Erholungsziel und zudem die Schwelle zu einer noch größeren Bodenbildung.

Palladium (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Palladium

Quelle: Refinitiv, tradesignal²

Ablaufplan Zwanzig-Fünfundzwanzig

“Erkläre die Vergangenheit, erkenne die Gegenwart, sage die Zukunft voraus!“ Dieser hippokratische Anspruch gilt natürlich auch für Technische Analysten – gerade bei der Erstellung des Jahresausblicks. Obwohl der Goldpreis mit 2.800 USD gerade ein wichtiges Ziel erreicht hat, ist der zugrundeliegende Aufwärtstrend absolut intakt. Nach dem Fabeljahrgang 2024 gilt es aber zunächst, auf neue Chartformationen als Wegweiser für 2025 zu warten. Bis dahin bietet das Edelmetall eine Versicherung gegen noch größere Krisen! Mehr Charme besitzt derzeit der Silberpreis, denn ein doppeltes „Untertassen-Szenario“ sorgt hier für sportliche Kursziele von 42 USD bzw. 48 USD, aber auch für ein günstiges Chance-Risiko-Verhältnis (CRV). Als „Kirsche auf der Torte“ winkt analog zum Goldpreis vor Jahresfrist zudem der höchste Jahresschlusskurs der Historie. Dennoch gilt auch im neuen Jahr: „Erfahrung ist die Summe aller Irrtümer.“ Auch im neuen Jahr werden einige neue Irrtümer hinzukommen. Mit einem gesunden Maß an Selbstreflektion werden wir unseren Fahrplan deshalb regelmäßig mit den tatsächlichen 2025er-Realitäten abgleichen. Die Feinjustierung der entscheidenden Trends nehmen wir unterjährig im „HSBC Daily Trading“, in unseren Webinaren oder auf Instagram vor – versprochen.

Gold (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.