Ein positiver Blick auf Aktienmarkt-Korrekturen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Korrekturen haben eine wichtige Aufgabe: Sie fangen Märkte wieder ein, wenn die Teilnehmer zu euphorisch werden und verhindern somit, dass Bullenmärkte zu schnell und damit nicht nachhaltig ansteigen. Gesunde Korrekturen verlängern somit letztlich die Dauer von Bullenmärkten und sind nicht nur keine Seltenheit, sondern sogar schon fast eine Notwendigkeit. Sie gehören zu einem gesunden Marktgeschehen dazu.

Basierend auf dem Market Briefing von Yardeni Research kann man feststellen, dass im S&P 500 in den letzten 50 Jahren (1968-2018) 27 Korrekturen auftraten, von denen sich sechs zu Bärenmärkten entwickelt haben. Dies entspricht ungefähr einer Korrektur alle zwei Jahre. Da die letzte Korrektur ziemlich genau zwei Jahre zurückliegt (nämlich Anfang 2016) lag die vergangene Korrektur genau im Zeitplan.

Korrektur, Bärenmarkt und Crash!

Wann genau eine Korrektur vorliegt, wann man eher von einer Konsolidierung spricht und wann von Einbrüchen oder gar Crashs, ist nirgends verbindlich geregelt. Dies fällt auch besonders auf, wenn man sich an ereignisreichen Handelstagen durch verschiedene Medien klickt.

Ich definiere eine Korrektur, im Einklang mit verschiedenen Quellen, als einen Rückgang der Kurse von einem vorherigen Hoch um mindestens 10 %. Diese kann im gesamten Markt, in einem Index oder in einer bestimmten Aktie auftreten.

Korrekturen sind meist eher kurzfristige Einbrüche – nicht zu verwechseln mit Bärenmärkten, welche als deutlich fallende Kurse über einen längeren Zeitraum definiert werden und von übergreifendem, nicht nur temporärem Pessimismus am Markt zeugen.

Von Bärenmärkten spricht man in der Regel bei Kursverlusten (betrachtet vom vorigen Hoch) von mindestens 20 % , jedoch verteilen sich die Verluste über einen längeren Zeitraum.

Der Begriff Crash hingegen ist korrekt genutzt bei eher plötzlichen Kursstürzen mit weit größeren Amplituden als in einer Korrektur. 1929 ist der Dow Jones zum Beispiel innerhalb von zwei Tagen ("Black Monday" und "Black Tuesday") um ca. 25 % gefallen. Crashs zeugen von Panik an den Märkten, im Gegensatz zu Konsolidierungen und Korrekturen sowie länger laufenden Bärenmärkten.

Kann man Korrekturen vorhersehen?

Als Treiber der letzten Korrektur spielen sicherlich mehrere Faktoren zusammen: Die steigenden Zinsen im Zusammenspiel mit einen möglichen Anstieg der Inflation in den USA und Europa, die von US-Präsident Donald Trump verhängten Strafzölle ("Handelskrieg") und damit möglicherweise ein eskalierender Handelskonflikt inbesondere mit China und natürlich weitere geopolitische Konfliktherde, die man ja täglich in den Nachrichten beobachten kann.

Treiber von Korrekturen der letzten Jahre waren Themenkomplexe wie zum Beispiel der Ölpreisverfall (damit zusammenhängend Befürchtungen einer Deflationsspirale und von finanziellen Problemen in ölreichen Staaten) oder auch die Euro-Krise, die uns schon seit 2008 begleitet.

Wie man erkennt, sind die potenziellen Auslöser für Korrekturen vielfältig und es lässt sich nicht immer der eine konkrete Grund feststellen. Daher sind Korrekturen nur schwer vorhersehbar, wie man auch generell Kurse nun mal nicht sicher vorhersagen kann.

Wichtig ist in diesem Kontext jedoch, dass Korrekturphasen für viele Marktteilnehmer Zeiten der intensiveren Marktanalyse sind:

Analysten, Journalisten, Fondsmanager, Anleger und Trader werden mit zunehmender Korrekturdauer kritischer und beschäftigen sich intensiver mit den Gründen dahinter. Ob eine Korrektur sich dann zu einem Bärenmarkt entwickelt, kann auch mit den Erkenntnissen der Marktteilnehmer in dieser Phase zusammenhängen. Meist wird jedoch nach einiger zeit der Aufwärtstrend wieder aufgenommen. Im Gesamtmarkt hat sich bisher auf lange Sicht noch jede Korrektur und natürlich erst recht jeder Bärenmarkt als Kaufchance erwiesen, was natürlich kein Garant dafür sein kann, dass dies auf ewig so sein wird.

Das Besondere an der Korrektur Anfang 2018

Interessant an der vergangenen Korrektur ist zum Einen die relativ kurze Dauer. So hat es zum Beispiel im S&P 500 nur 13 Tage gedauert, bis der Tiefpunkt erreicht war – die kürzeste Korrektur im S&P 500 seit der großen Depression (1929) laut Yardeni Research.

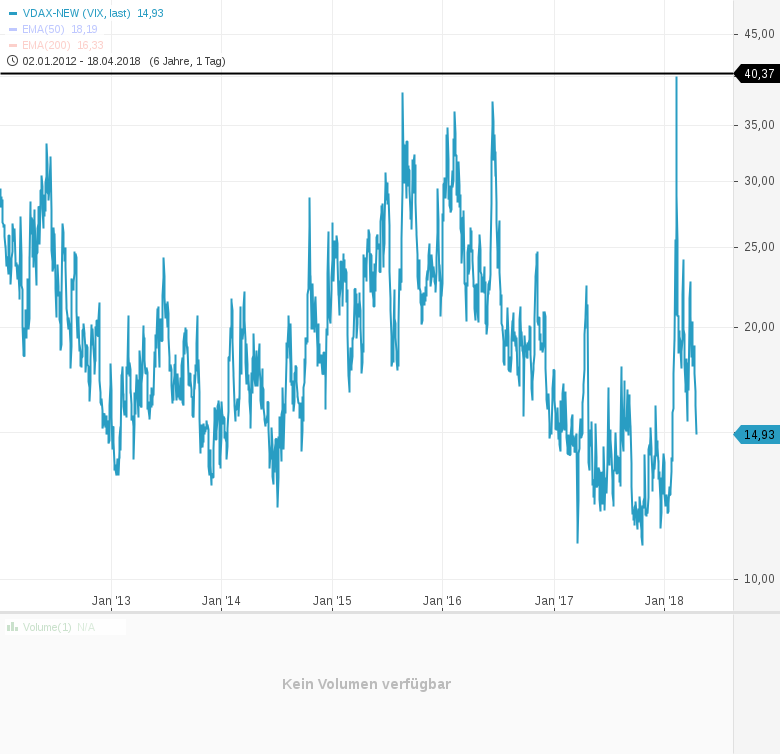

Außerdem stieg die Volatilität - basierend auf den beiden Volatilitätsindizes VIX (USA)und VDAX New (Deutschland) - kurzzeitig auf Höchstwerte seit 2011.

Quelle: Guidants

Dies zeugt von deutlich erhöhter Angst an den Märkten (Marktteilnehmer sichern sich verstärkt an den Terminbörsen ab). Es könnte ein Anzeichen dafür sein, dass die niedrige Volatilität, welche im derzeitigen Bullenmarkt seit 2011 herrscht, möglicherweise bald Geschichte ist. Investoren sollten dies im Auge behalten.

The „Wall of Worry“

Die „Wall of Worry“, auf Deutsch die „Wand der Angst“, die Märkte gerne erklimmen, fußt auf dem Prinzip der Reflexivität. Dieses Prinzip beschreibt eine zirkuläre Beziehung aufgrund von Rückkopplung zwischen Ursache und Wirkung.

An der Börse beschreibt es die Beziehung zwischen dem Markt und den Marktteilnehmern. Kurse bilden sich in freien Märkten durch ein Zusammenspiel von Angebot und Nachfrage. Analysten beobachten diesen Vorgang und verfassen basierend auf der Kursentwicklung Analysen und Artikel. Gerade in Zeiten der Angst lesen viele Marktteilnehmer diese Inhalte und bilden sich somit ähnliche Meinungen.

Die logische Folge ist, dass die meisten in eine Richtung denken und daher auch alle ähnlich positioniert sind. Somit muss der Markt fast erzwungenermaßen in die entgegengesetzte Richtung laufen, denn er geht basierend auf dem Prinzip von Angebot und Nachfrage den Weg des geringsten Widerstandes. Dies führt dazu, dass in Zeiten der Angst bzw. der Korrektur, Märkte gerne vergleichsweise schnell wieder Fahrt aufnehmen und somit entgegen der Erwartungen ihren vorherigen Trend fortsetzen.

Fazit:

Korrekturphasen sind nichts Ungewöhnliches, dennoch reagieren viele Investoren nach wie vor panisch, wenn es wieder einmal so weit ist.

Besonders Investoren, die erst seit kurzem investiert sind und daher gerade nach dem vorangegangenen volatilitätsarmen Bullenmarkt keine Schwankungen gewöhnt sind, treibt es aus dem Markt. Gerade diese Investoren sollten in solchen Momenten das Prinzip der „Wall of Worry“ im Hinterkopf behalten.

Korrekturen sind meistens schnell überstanden und somit zumindest für langfristige Investoren schmerzfrei. Sie können sich sogar als profitabel erweisen, um Portfolios mit qualitativ guten langfristigen Investitionschancen aufzustocken, die vor der Korrektur zu teuer waren.

Märkte in der Korrektur eignen sich durchaus auch, um bestehende Portfolios einem Test zu unterziehen. Überprüfen Sie Ihre getroffenen Annahmen bezüglich der einzelnen Positionen und passen Sie diese gegebenenfalls an.

Die Besonderheiten der letzten Korrektur sollten hierbei im Hinterkopf behalten werden, um im Falle einer Wiederholung bzw. eines generellen Anstiegs der Volatilität in den Märkten ruhige Nerven zu behalten.

Wollen Sie mittel- bis langfristig erfolgreich Vermögen aufbauen? Dann folgen Sie mir kostenlos auf meinem Guidants Desktop!

Auf meinem Desktop setze ich meine Strategie des erfolgreichen Vermögensaufbau um, inklusive Musterdepots und Watchlist.

Lesen Sie auch:

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Lisa,

super Artikelreihe. Ich freue mich auf weitere Artikel von Dir.

Viele Grüße

Jakob

Wieso "für jede Frau"? ... Ich bin zwar selbst eine Frau, aber mit solchen Themen (auch bei Anlegerveranstaltungen) kann man mich jagen. Soll Börse für Frauen etwa anders sein?