Eine Einigung der USA mit China, könnte das Anpassen der Portfolios wieder beschleunigen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Als in den 1899 bis 1902er Jahren der Wirtschaftsjournalist Charles Dow versuchte, die allgemeine Aktienkursveränderung einer übergeordneten Trendentwicklung zuzuordnen, welche einem Wellenzyklus folgen sollte, welcher von früheren Ökonomen bereits beschrieben wurden (z.B. Adam Smith, David Ricardo, Karl Marx), stelle er fest, dass die Börsenkurse tendenzielle Grundbewegungen in etwa sechs Monate vorwegnahmen. Was waren das für Zeiten. Mit wachsenden Verknüpfung der Märkte, mit einer explosionsartigen Zunahme von Derivaten auf Handelsprodukte und deren Märkte und schlussendlich auf selbst diese Derivate (Derivate auf Derivate), mit einer nie dagewesenen Informationstechnologie, einer immer stärkeren neoliberalen Denkweise und mit immer drastischeren Regulierungs- und Transparenzvorschriften, wandelten sich die Zusammenhänge und Triebfedern der Kursbewegungen. Und als I-Tüpfelchen kam im letzten Jahrzehnt eine zusätzliche Menge an Kapital in die Märkte, welches nach Anlage suchte. Dieser Prozess wird begleitet von einer erneuten Umwandlung unserer Grundfeste der Politik und Wirtschaft, unserer Ethik und unseres Glaubens (und damit ist nicht die Religion gemeint). Mittlerweile sind es nicht mehr nur eher kurzfristig orientierte Trader, welche sich nach plötzlichen Veränderungen des Umfeldes und damit auch der Angebots- / Nachfragedominanzen ausrichten müssen, es sind auch zunehmend die längerfristig orientierten finalen Investoren, die durch Portfoliosteuerungen Renditemaximierungen anstreben, oder zumindest nicht abgehängt werden wollen. Regulatorische Lockerungen im Zusammenhang mit dem Umgang von Hebelprodukten (und da sind sie wieder, die Derivate) eröffnen Steuerungsmöglichkeiten, welche als Kehrseite auch zu plötzlichen und ausgeprägten Impulswenden in Kursverläufen führen, so wie wir dies aktuell erleben.

Ich bin seit 28 Jahren beruflich im Derivatehandel – eine vergleichbar zu kurze Zeit, um sagen zu können, dass man die Veränderung der Börse in dieser Form miterlebt hätte, aber eine ausreichend lange Zeit um zumindest die drastische Beschleunigung dieser Entwicklung seit Einführung der Terminbörsen in Europa in den letzten 30 Jahren aus persönlichem Erleben bestätigen zu können.

Das wir Menschen als Entscheidungsträger aller Entwicklungen an der Börse den Aufmerksamkeitsschwerpunkt auf immer nur wenige „Säue“ legen können, „welche gerade durchs Dorf getrieben werden“, ist wiederum menschlich. Wir sind einfach nicht in der Lage, alle Entwicklungen und daraus resultierenden Informationen überhaupt aufzunehmen, geschweige denn diese dann auch noch rational zu verarbeiten. Vielmehr herrscht auch hier ein Herdentrieb, deren Triebzentrum immer wieder wechselt, meist ausgelöst durch den Wechsel des „Schmerzzentrums“. Allein die letzten drei Monate waren ein Lehrbuchbeispiel dafür, wie es nicht besser hätte sein können. Waren es im November und Dezember die Schmerzen des dahinschmelzenden Jahresgewinns, der folglich auch die Jahresbonus-relevanten Erträge wegfraß und somit zur Absicherung durch Hedges und Reduzierungen der Portfoliohebel zwang, so waren es im Januar / Februar diesen Jahres die Ängste, im Falle einer Aufhellung und Entspannung der geopolitischen und geowirtschaftlichen Brandherde einen möglichen Impulswechsel zu verpassen und immer wieder zu Anpassungen zwangen. Ein mittlerweile im Rentenalter befindlicher ehemaliger Portfoliomanager der DWS, aber noch in älteren Zeiten an der Börse zu Hause, sagte noch letzte Woche (angesichts der immer wieder gesehenen hektischen Eingriffe und Anpassungen der Portfolios über Derivate) zu mir: „Zu meiner Zeit waren wir noch Investoren. Doch gib ihnen Futures und Optionen in die Hand und sie werden zu Spielern.“ Das ist sicher etwas überspitzt, aber so ganz verfehlt es den Kern nicht. Sein Hauptkritikpunkt ist dabei weniger der Zugriff auf diese Produkte selbst, sondern vielmehr der gesellschaftliche Konsens, der einen (mit seinen Worten) „vernünftigen“ Einsatz kaum noch möglich macht. Wir leben heute in einer Welt, in der nicht mehr mittel- bis langfristige Ergebnisse zählen, sondern der kurzfristige Erfolg oder Misserfolg liegt im Fokus. Das geht los mit der Quartalsbilanzpflicht und endet nicht im permanenten Echtzeitvergleich der Portfolios. Und damit reagieren auch Finalakteure immer öfter in der Hebelsteuerung zunehmend kurzfristig orientiert – zumindest was ihren Zeithorizont betrifft.

Konkret: die letzte Woche war geprägt von einem heftigen Auf- und Ab, getrieben von unterschiedlichsten Gewichtungen der sich fast stündlich ändernden Meldungen – speziell in den drei zentralen Brandherden, welche aktuell unser Denken an der Börse prägen: (1) US-Haushaltsstreit, (2) USA-China Handelsstreit und (3) Brexit. Erschwerend und verwirrend kommen mit hinzu: wechselnd interpretierbare Bilanz- und Konjunkturzahlen und über alledem thronte ein gewaltige Gamma-Klammer, welche besonders unseren Markt einmal mehr ihren Stempel aufzwang.

Ich möchte jetzt an dieser Stelle nicht jeden groben Gedankengang und jede gesehene dominante Reaktion der Vorwoche erneut durchgehen, das haben wir im jeweiligen Morgen- und Mittags-Meeting getan, ich möchte auch nicht mehr jede wechselnde und innerhalb weniger Stunden konträr zur Ersteinschätzung stehende Aussage kommentieren – hierzu halte ich mich an die Aussage von Herrn Dirk Müller (eher bekannt als Mr. DAX), der in einem Interview einmal sagte, dass er ohnehin staune, welche Begründungen von der Presse für Kursbewegungen gegeben würden. Der ehemalige Kursmakler sagte sinngemäß: „Ich mache die Kurse und weiß somit, warum ich diese so machte. Und staunte dann jedes Mal, wenn ich in der Presse Begründungen laß, die einfach nicht stimmten.“

Mit hoher Wahrscheinlichkeit wird uns in der kommenden Woche ein Thema weiterhin in Atem halten: der Handelsstreit.

Steht der US-China-Handelsstreit vor einer Lösung?

Es sieht so aus, es könnte so kommen. Oder wollen wir dies nur heraushören? Nimmt man einmal alle gemeldeten Aussagen der Vorwochen und listet dort die Pros und Contras gegeneinander auf, halten sie sich fast die Waage – von „die Standpunkte sind noch meilenweit voneinander entfernt“, bis hin zu „man arbeitet an einem `Memorandum of Understanding`“, in dem die Fortschritte bei der Erzielung eines breiteren Abkommens erörtert werden sollen, haben wir alles Mögliche gehört. Doch man kann sich des Eindruckes nicht erwehren, dass hier tatsächlich irgendeine Art Deal gute Realisierungschancen haben könnte, da allem Anschein nach beide Seiten bei einer Nichtlösung Schmerzen haben werden, diese ja bereits haben und es auch wissen (was anscheinend die Beteiligten im Brexit-Thema – besonders auf britischer Seite – wohl nicht wissen (wollen)).

Dessen sind sich auch Portfolio-Manager bewusst – es ist ja nicht so, dass nur wir denken zu wissen, wie die Lage ist und uns fragen, warum man erst am Donnerstag noch verkauft, um dann am Freitag zurückzukaufen, als gäbe es kein Morgen. Ich möchte noch einmal unterstreichen: es ist ein absoluter Trugschluss anzunehmen, dass Großinvestoren sich die Märkte so zaubern können, wie sie es gerne hätten. Aussagen dieser Art sind schlichtweg falsch. Sie sind deshalb absoluter Blödsinn, weil es immer unter dem Gesichtspunkt des Ertrag- / Risikoverhältnisses gesehen werden muss. Natürlich könnte ein Fondsmanager Stücke kaufen, um den Markt zu treiben – aber jede Aktivität benötigt eine Motivation. Lässt er kaufen, um den Markt zu heben (oder verkaufen, um ihn zu senken), geht er zweifellos ins Risiko. Kaufen bedeutet, er pumpt sich mit Material voll, bindet Geld, erhöht seinen (!) Hebel. Er muss es auch alles wieder loswerden, nur dann realisiert er. Dazu benötigt er Käufer, und zwar sicher. Wenn man argumentiert, er kauft und hält das Material ohnehin länger, dann kauft er nicht markttreibend, denn das bringt schlechte Einstandskurse. Trifft er nicht sicher auf Käufer, wird er zum Freiwild im Markt, denn dann sitzt er auf Stücken, auf Risiko, was die sogenannte Ebene 2 in den Markt bringt, die durch Verkäufe Druck aufbaut in Erwartung den Käufer zu Glattstellungen zu zwingen. Auch dieses Risiko kennt jeder Fondsmanager. Auch Großinvestoren sind normale Akteure, welche nicht nur Regeln und Vorschriften unterliegen, sondern auch eine strikte „Kontrolle“ durch ihre Anleger haben. Ein finaler Akteur, welcher die Marktregeln, Gefahren und Abläufe versucht zu seinen Gunsten zu biegen, wird nicht lange dominanter Akteur sein. Das heißt, auch diese Marktteilnehmer sind von Zwängen getrieben. Und ein solcher Zwang ist zum Beispiel das Umfeld. Ein Blick auf die Open Interest Tabelle vom Freitag zeigte uns ein Kernschmelzeniveau im 11.200er Bereich, gültig bis 13:00 Uhr an (13:00 Uhr bis 13:05 Uhr verfielen die Februar Kontrakte).

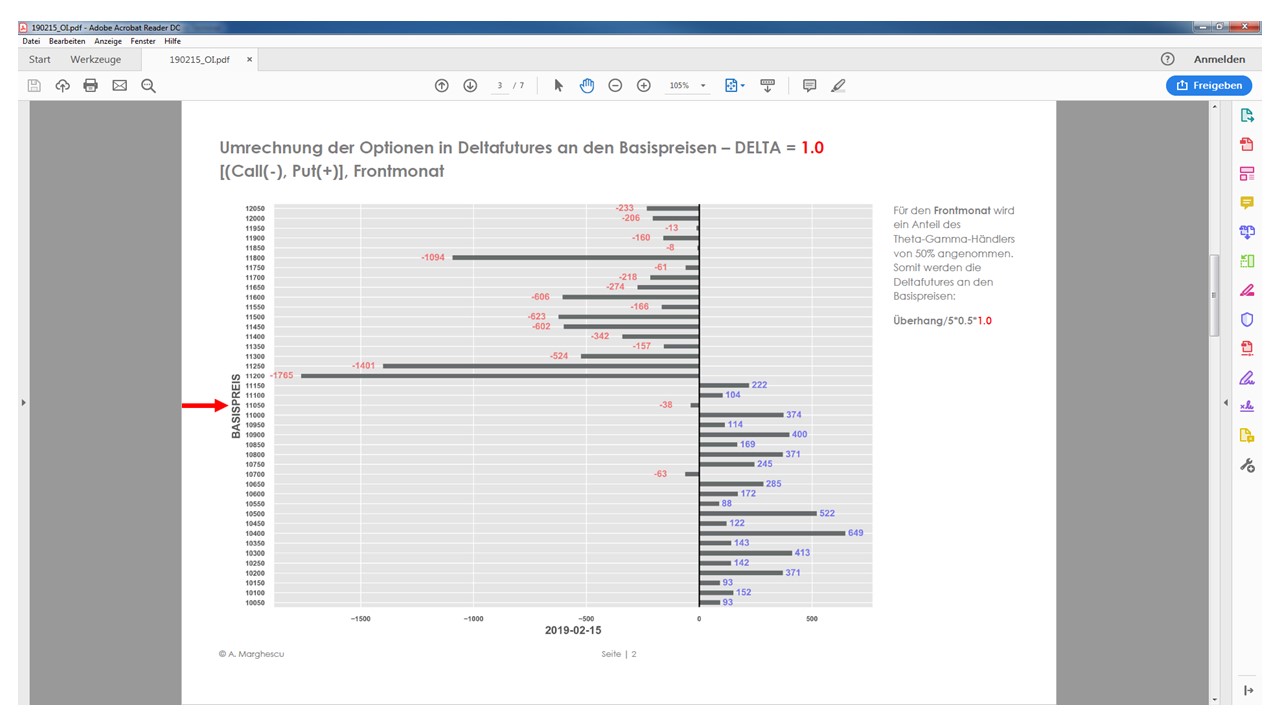

Wir unterstellen rund 50 % der offenen Überhänge dem Theta / Gamma Trading, doch selbst bei weniger Anteil zeigt die Konstellation bis Freitag seine toxische Wirkung. Bei Überwindung der 11.200, wären fast 1.700 Kontrakte fällig, dann stünden 1.700 * 25 Euro pro Abrechnungspunkt als Verlust auf der Uhr. Dass man keine 1.700 Kontrakte auf jenem Niveau kaufen kann, weiß jeder, zumal auch jeder im Markt weiß, was da gesucht wird. Also würden Käufe den Markt weiter treiben, nur kamen ab 11.250 die nächsten 1.400 Kontrakte zum Zuge und nur 50 Punkte höher lagen die nächsten 500 Kontrakte. Der Donnerstagnachmittag war ein Glücksfall (und sicher wurde nachgeholfen auf der Unterseite, da die daraus resultierenden Verlustrisiken durch das gezielte Drücken durch die Optionsseite vertretbarer waren als eine Kaufwelle deutlich über 11.200 / 11.250 / 11.300). Doch als es Freitag hieß, man setze jetzt kommende Woche die Verhandlungen in Washington fort und sowohl Trump als auch Jinping von substantiellen Fortschritten sprachen, sprang die Dose der Pandora wieder auf. Sowohl der klassische Fondsmanager musste zusehen, dass er seine Hedges rausbekommt – und musste unterstellen, dass es anderen vergleichbar wie ihm geht – als auch die Optionsseite war sich ihres Risikos wieder schlagartig bewusst. Hinzu kam, dass die Fondseite weiß, dass es neben ihnen einen weiteren Käufer gibt (die Optionsseite) und diese wiederum erkennt die finale Fondsseite. Und das alles bei begrenztem Angebot.

Sehen wir uns den 30 Minuten-Chart des FDAX an. Nach anfänglichen Abschlägen im eher komfortablen Gamma Long Bereich, trieben gute Signale aus Peking die finale Seite in den Markt und es geschah, was man Freitagfrüh nicht mehr für realistisch hielt: der Markt zog in Richtung 11.200. Somit gab es nur eine Chance zur Vermeidung der Katastrophe: mitkaufen, vorhalten und unter der 11.200 blocken, um es über 13:00 Uhr / 13:05 Uhr (Auktion) zu retten – unterhalb der 11.200. Wie wir gesehen haben, gelang dieses Manöver. Die Käufe im Anschluss gingen wieder auf Rechnung der finalen Portfolios im Druck der Anpassung auf sich veränderte Rahmenbedingungen.

Wie geht es weiter?

Unsere beliebte Frage, die wir ohnehin nur vermutend beantworten können: Kommt es in China und Washington tatsächlich zu einer Einigung und das noch vor dem 01. März, wäre dies mit Sicherheit unverändert ein Treibsatz für höhere Kurse. Eine Anpassung der Portfolios in wenigen Tagen, erst recht in Stunden ist nicht möglich. Somit sollte noch mittelfristiges Potential vorhanden sein.

Das heißt, mit vorsichtiger Hoffnung und Optimismus könnte man das Handelskonflikt-Thema auf der Haben-Seite verbuchen. Wie das jetzt mit Trump und seinem Notstand weiter geht, ist vielleicht interessant, sollte aber kurzfristig die Börse nicht belasten, wir denken ja nicht mehr langfristig (siehe oben).

Und der Brexit? Der könnte zum großen Spielverderber werden, aber hier schauen wir staunend und gelähmt zu, weil man immer noch nicht glauben will, dass passieren könnte was nicht passieren darf.

Die Diagnose des bisherigen Kursverlaufes in den letzten zwei Monaten lässt aktuell erwarten, dass der Markt nach unten hin gut „abgesichert“ ist, was darauf verweist, dass der Absicherungsbedarf eher als „gesättigt“ angesehen werden kann. Das heißt, wenn es Schmerzen im Markt gibt, sollten diese aktuell eher auf der Oberseite liegen, was somit eine optimistische Erwartung rechtfertigen würde (immer unter der Maßgabe, dass die geo-politischen / -wirtschaftlichen Brandherde nicht eskalieren).

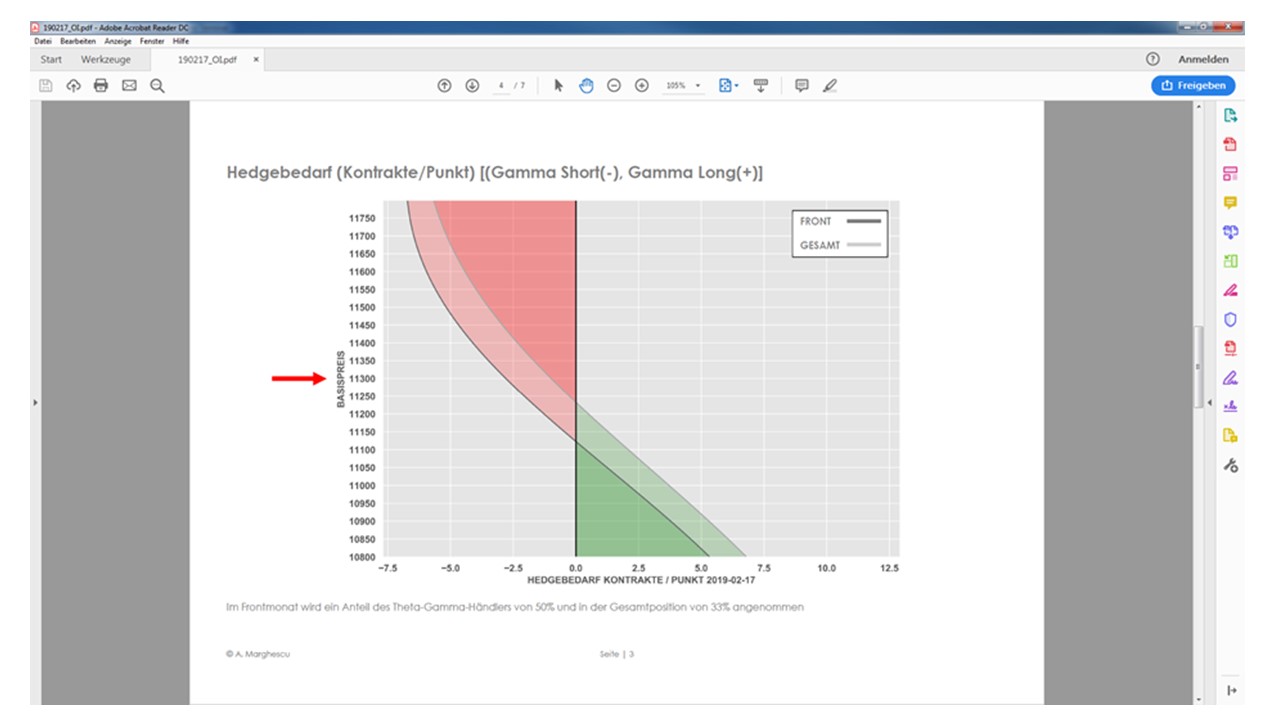

Portfoliotechnisch bewegen wir uns im Gamma-Short-Bereich, von der Größenordnung des Hedgesbedarfs ist die aktuelle Situation aber vollkommen unbelastet. Das heißt, wir haben auf aktuellem Niveau keinen auffälligen Handlungsbedarf der Theta- / Gamma-Seite.

Unter der Voraussetzung, dass es jetzt keine unerwarteten Verschlechterungen in den Punkten Handelskonflikt / Haushaltsstreit + Notstand oder Brexit gibt, bleibe ich für die kommende Woche latent optimistisch, weiß aber, dass die Nervosität unverändert hoch ist, so dass es mit einem einzigen Wort ausreicht, der Börse einen Schubs zu geben.

Ich wünsche uns eine erfolgreiche Woche!

Uwe Wagner

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Uwe Wagner zu lesen ist echt ein Genuss :-) Die jeweilig letzten Wochenendberichte waren sehr informativ. Ich trade nun schon seit 5 Jahren und habe viel gelesen, aber diese Infos wie Kasse,Future und Optionsmarkt mit ihren Interessen zusammen das große Ganze ergeben und vor Allem funktionieren, kannte ich noch nicht. Top!!!

Sehr gut ! Wirklich !

wow einer der besten Beiträge die ich jemals Gelsen habe bieten sie ein Abo an ?

Mit freundlichen Grüßen