Die wichtigsten Markt- und Order-Typen und deren Orderbuchpräsenz

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Im Wertpapier-, Futures- und Optionshandel finden wir zwei Arten von Märkten vor: einmal die „freien Märkte“, innerhalb derer Anbieter und Nachfrager unkoordiniert aufeinandertreffen und durch ihre getätigten Handelsabschlüsse den Umsatzkurs generieren, zum anderen den Markt der Market-Maker, aber auch des sogenannten Designated Sponsoring, in dem ein Akteur permanent oder auf Anfrage verbindliches Angebot und Nachfrage in den Markt stellt. Letzteres Prinzip wird in Märkten angewandt, welche von Natur aus eher wenig liquide sind und durch diese Praxis mit „künstlicher“ Liquidität versorgt werden.

Zu den „freien Märkten“, also jene, in denen sich der Kurs im freien Wechselspiel zwischen Angebot und Nachfrage ergibt, zählen wir in der Regel die Futures- und Währungsmärkte und den absolut überwiegenden Teil der Aktienmärkte, aber auch einen nicht unerheblichen Teil der Anleihemärkte. Klassische Market-Maker-Märkte sind zunächst alle jene Handelsprodukte, welche ein Marktteilnehmer direkt beim Emittenten erwirbt (was einige auf den jeweiligen Kunden oder auf die jeweilige Zielkundengruppe zugeschnittene Finanzprodukte betrifft). Dazu zählen in der Regel CFDs, aber auch einige Optionsscheine oder Zertifikate, eben alles was nicht frei an der Börse, sondern direkt beim Emittenten / Broker gekauft und / oder verkauft werden muss (was folglich den Tatbestand eines OTC Geschäftes erfüllt)[1]. Klassisches Market-Making finden wir aber auch an der EUREX-Optionsbörse vor. Hier schafft der Market-Maker stetige Liquidität, so dass zumindest in den am oder nahe am Geld liegenden Basispreisen, während der offiziellen Handelszeit, immer eine Gegenseite (der Counterpart) im Markt ist.

„Freie“, wie auch „Market-Maker“ Märkte unterscheiden sich in einigen Faktoren, weisen darüber hinaus aber große Schnittmengen auf. Im Folgenden möchte ich mich zunächst mit einigen grundsätzlichen Aspekten der Marktterminologie und der Marktgegebenheiten befassen, um hier eine einheitliche Ausgangslage im Informationsstand herzustellen.

Die jeweilige Marktseite

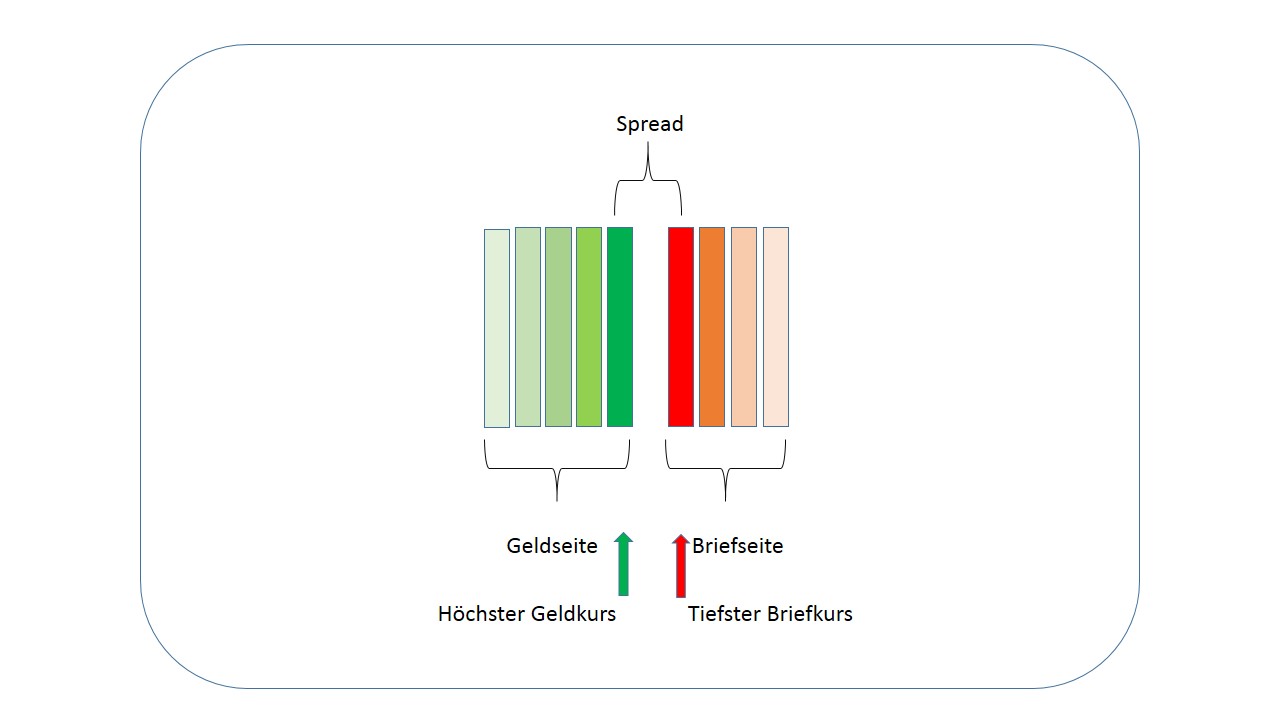

In einem funktionierenden Markt müssen immer Angebot und Nachfrage aufeinandertreffen und durch ihre Interaktion miteinander einen Ausführungskurs generieren können. Angebot und Nachfrage stehen sich somit praktisch gegenüber, der Abstand zwischen dem jeweils höchsten Nachfragekurs und dem niedrigsten Angebotskurs nennen wir Spanne oder auch Spread. Die im Markt gebräuchliche Bezeichnung für Nachfrage und Angebot lautet „Geld“ und „Brief“ oder auch „Bid“ und „Ask“. Diese Bezeichnungen der jeweiligen Handelsseite stammen noch aus den frühesten Jahren der Börse. Der Begriff „Geld“ oder „Geldseite“ steht für Nachfrage, hier ist also der Kurs gemeint, zu dem man bereit ist, das Handelsprodukt zu kaufen. Der Akteur hat also „das Geld“ und möchte aktiv werden. Folglich steht der Begriff „Brief“ oder „Briefseite“ für das Angebot. Offensichtlicher wird der Zusammenhang zum Angebot z.B. im österreichischen Markt, wo man von „Ware-Kursen“ spricht. Der Verkäufer verfügt über die Ware, welche er auf den Markt bringen will. Der „Brief“ bezieht sich auf die früheren Warenpapiere oder auch Warenbriefe – daraus wurde mit der Zeit das Synonym „Brief“ für eine Verkaufsabsicht. Wir werden uns ab jetzt in dieser Terminologie weiterbewegen und nur noch vom Geld-Kurs reden, wenn die Käuferseite gemeint ist, der Brief-Kurs steht für die Seite des Verkäufers. Die Begriffe „Bid“ und „Ask“ kommen aus dem Englischen, stehen aber für die jeweils gleiche Handelsrichtung, also Kaufen im Falle von Bid und Verkaufen im Falle von Ask.

Der Spread ist demnach der Abstand zwischen dem höchsten Bid- oder Geld-Kurs und dem niedrigsten Ask- oder Brief-Kurs. Dies gilt sowohl für die „freien Märkte“, als auch für die Market-Maker Märkte. Der Unterschied hier ist lediglich, dass ein Market-Maker (zumindest in einem regulierten Markt wie der Optionsmarkt Eurex einer ist) in der Regel einen einheitlichen Spread vorgibt, da er sich von der Differenz zwischen seinem Geld- und Brief-Kurs finanziert. An manchen Börsen (wie im Optionssegment der Eurex) ist für diesen Spread ein Maximum definiert und zugelassen, welches in der Regel verkleinert, aber nicht beliebig vergrößert werden kann.

In einem „freien Markt“ ist der Spread ein Indiz für die Liquidität des Marktes. Je höher die Liquidität, desto enger der Spread. Je enger der Spread, desto besser eignet sich ein Markt zum Traden. Wäre ein Markt dauerhaft von einem breiten, schwer sinnvoll handelbarem Spread geprägt, würde dieser an Attraktivität verlieren und der Akteur würde sich von diesem Markt abwenden, was zu noch weiterem Liquiditätsabfluss führen würde. Aus diesem Grund beauftragen die meisten offiziellen Terminbörsen Market-Maker, um Liquidität zu schaffen und somit die Attraktivität eines Marktes aufrechtzuerhalten. Im Falle eines OTC-Marktes, in den praktisch auch das CFD Geschäft fällt, gibt es weitere Beweggründe eines Market-Maker-Prinzips, auf welches ich noch eingehen werde.

Zusammenfassend sollte zunächst deutlich werden: Spreads gibt es in jedem funktionierenden Markt und diese ergeben sich aus dem Abstand Best-Bid und Best-Ask und können im Idealfall auf die kleinste mögliche Spanne zusammenschrumpfen, welche einer Tickeinheit entspricht. Die Breite des Spreads ist ein Gradmesser für die vorherrschende Marktliquidität und damit auch Attraktivität des Marktes.

Darstellungsmöglichkeit des Marktes als Orderbuch

Alle sichtbar in den „freien Markt“ gegebene Orders bilden das Orderbuch. Hierzu zählen nur Limit-Orders. Stopp-Market, Stopp-Limit, If touch Orders u.ä. werden dagegen von den jeweiligen Handelsservern der Clearer oder Broker vorgehalten und erst dann in den Markt gegeben, wenn die Auslösebedingungen für den jeweiligen Order-Typ im Markt erfüllt sind. Man kann diese folglich nicht im Vorfeld im Orderbuch sehen und hat somit auch keine Möglichkeit sicher zu erkennen, an welcher Stelle im Orderbuch und damit im Markt diese Orders liegen. Ich werde dieses Prinzip im Abschnitt zu den Order-Typen erläutern.

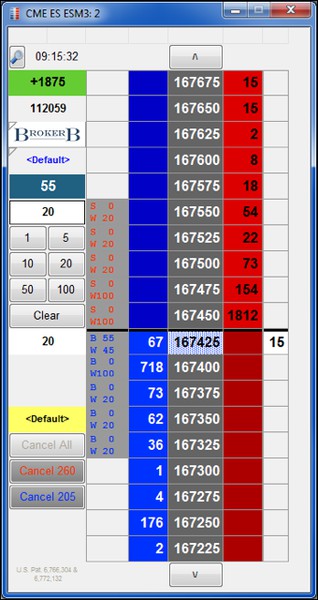

Die im Handel mittlerweile gebräuchlichste Form der Orderbuchdarstellung ist der sogenannte DOM (Depth of Market)), auf den der Entwickler des X_Trader®, die US-Firma Trading Technologies seit 2004v diverse Patente laufen hat. Hierbei stehen sich Angebot und Nachfrage vertikal gegenüber, was der Bezeichnung „höchster Geldkurs“ und „niedrigster Briefkurs“ auch eine praktische Darstellungsweise gibt.

Mit freundlicher Genehmigung von Trading Technologies

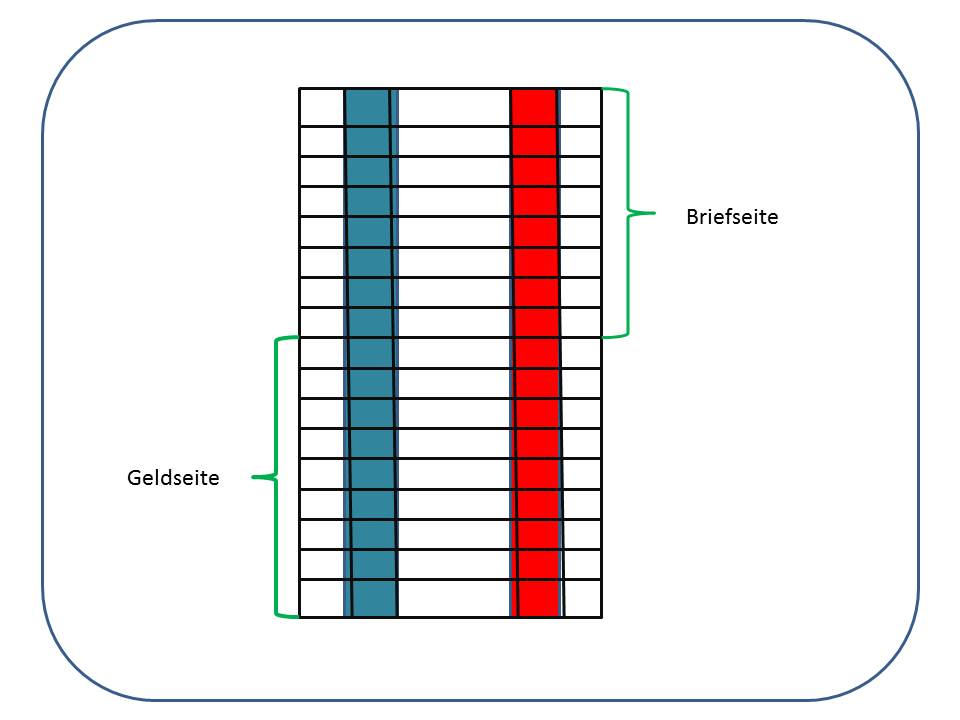

In der Standardeinstellung der geläufigsten Orderbuchdarstellungen, verläuft mittig die Preisleiter, von unten kommend ansteigend, links davon die blaue Geldleiste (ebenfalls von unten hoch zählend, wobei die höchste Nachfrage oben steht, die zweithöchste Nachfrage darunter usw.) und rechts davon die rote Briefleiste. Diese zählt ebenfalls nach oben, hier steht das billigste Angebot unten, gefolgt von den nächst höheren Angeboten). Da, wo sich der höchste (noch) nicht gehandelte Geldkurs und niedrigste Briefkurs treffen (ohne dass es bereits zu einer Ausführung kommen kann), liegt der Spread. Zieht sich Angebot oder Nachfrage zurück, ohne dass die Gegenseite nachrückt, weitet sich der Spread aus. Zu einem Geschäftsabschluss und damit zu einem Kurs kommt es, wenn der nachfragende Quote auf den anbietenden Quote trifft und beide Orders gegeneinander ausgeführt werden.

Ich möchte hier noch einen Einschub anbringen. Alle Basiswerte, als auch verbriefte Derivate wie Optionsscheine, existieren nur in einer begrenzten Menge. Das heißt, es können nicht unendlich viele Aktien oder Optionsscheine ge- oder verkauft werden. Selbst das Shorten[2] von Basiswerten ist nicht uneingeschränkt möglich, sondern wird beschränkt auf die Menge an Stücken, welche über die Wertpapierleihe abgedeckt werden können.

Ganz anders ist dies im Markt auf unverbriefte Derivate, wie Futures und Optionen. „Unverbrieft“ heißt, dass es keine effektiven Stücke gibt, sondern diese bei Geschäftsabschluss (Kauf oder Verkauf) „aus dem Nichts“ entstehen und bei Schließung des Geschäftes (Positionsglattstellung) wieder verschwinden. Trifft in einem Futures- oder Optionsmarkt eine Kauforder auf eine Verkaufsorder, wird ein Kontrakt generiert. Dieser wird über das sogenannte Open Interest angezeigt, ein Thema, dem wir uns in der Produktlehre intensiver zuwenden.

Der Market-Maker

Als Market-Maker bezeichnet man einen Marktteilnehmer, der die Liquidität (und damit stetige Handelbarkeit) von Wertpapieren oder auch Derivaten durch ein kontinuierliches Stellen von Geld- und Briefkursen sichert. Zusätzlich sollen somit temporäre Ungleichgewichte zwischen Angebot und Nachfrage in Werten ausgeglichen werden, welche von sich aus eine geringe Liquidität aufweisen. Market-Maker an den Terminbörsen sind angestellte Börsenhändler, welche in Banken oder großen Handelshäusern arbeiten und von ihren Arbeitgebern mit der Betreuung entsprechender Werte betraut werden.

In der Praxis wird heute das Market-Making, als auch das sogenannte Designated Sponsoring sehr oft synonym verwandt. Tatsächlich sind sich beide Aktivitäten sehr ähnlich, aber sie unterscheiden sich dennoch.

Ein Designated Sponsor stellt Liquidität im Auftrag eines Emittenten sicher und erhält dafür eine finanzielle Gegenleistung. Damit sollen z.B. illiquide Aktien liquide dargestellt werden, was deren Handelbarkeit und damit Attraktivität erhöht.

Der Market-Maker erhält für seine Tätigkeit dagegen Vergünstigungen, wie z.B. Nachlässe auf zu zahlende Handelsgebühren. Market-Maker, welche im Rahmen ihrer Tätigkeit über die Eurex für eine bestimmte Anzahl von Einzelwerten die Liquidität sicherstellen, kommen in diesen Genuss. Hierzu quoten Market-Maker verbindliche Geld- und Briefkurse, sogenannte Quotes, für börsennotierte Werte wie z.B. illiquide Aktien oder weniger liquide Optionen. Neben der Erhöhung der Attraktivität, soll durch das Market-Making auch die Preisqualität der betreuten Werte steigen und den Investoren gewährleisten, innerhalb der Handelszeit zu angemessenen Preisen zu kaufen bzw. verkaufen zu können. Die Eurex gibt dafür einen maximalen Spread (Differenz zwischen Geld- und Briefkurs) vor, an den der Market-Maker gebunden ist. Als ich noch als Market Maker tätig war, stellten wir durch manuelle Eingabe der jeweiligen Preise sicher, dass die entsprechenden Serien gepreist wurden. Heutzutage wird das kontinuierliche Stellen von Kursen fast ausschließlich von Computerprogrammen übernommen, den sogenannten Quote- Machines.

Das Market-Making in den klassischen CFD-Märkten übernehmen die jeweiligen emittierenden Broker. Damit haben CFDs OTC-Charakter, da CFDs nur über ihren jeweiligen Market-Maker (und nur dort) gehandelt werden können. Einen „freien Markt“ gibt es für CFDs nicht.

Was macht den Market-Maker-Markt jetzt so besonders / anders?

Gerade im Bezug auf Options- oder CFD-Quotierungen, gelten gewisse Besonderheiten, welche es zu beachten gilt: sowohl Optionen, als auch CFDs sind keine von sich aus absolut freien Werte, sondern beziehen sich immer auf einen Bezugswert[3]. Das heißt, wenn man den Kurs einer Option oder eines CFDs preisen / quoten möchte, muss man sich am jeweiligen Basiswert orientieren, anderenfalls bestünde die Chance der Arbitrage[4]. Allein diese Tatsache, also die Abhängigkeit des Derivates vom Basiswert, lässt ein eins zu eins pricing eines Derivates gegenüber eines Bezugs- oder Basiswertes nicht zu. Vielmehr muss sich ein Market-Maker an der Kursentwicklung des Basiswertes orientieren und „seinen“ Markt daran ausrichten. Wie er sich am Basiswert für das Pricing seines zu betreuenden Wertes orientiert, steuert der Market-Maker im Sinne seiner eigenen Interessen. Diese Interessen definieren sich wie folgt: (1) er will sein Risiko minimieren und (2) er muss sich für seine Leistung refinanzieren können.

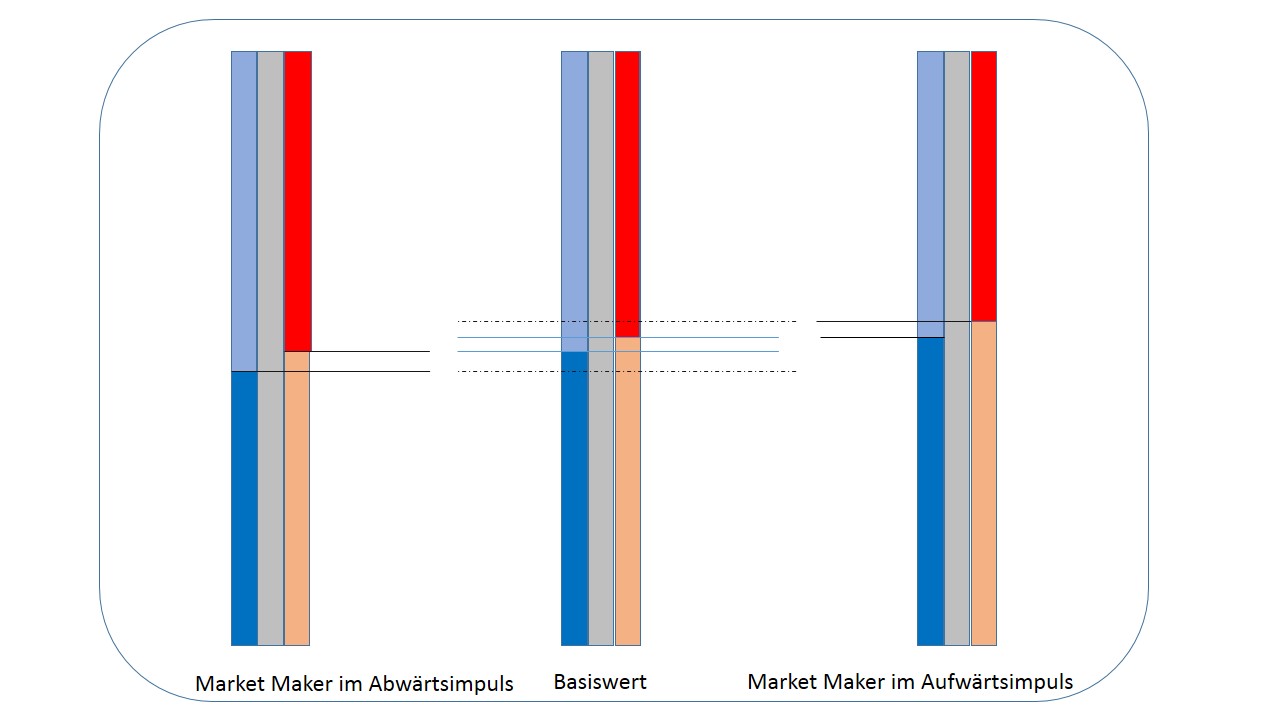

Sehen wir uns zunächst die Risiken an, welche ein Market-Maker eingeht. Seine Aufgabe besteht darin, einen funktionierenden Markt sicherzustellen, d.h. er muss möglichst stetig, mindestens jedoch auf Anfrage einen verbindlichen Geld- und Briefkurs stellen, zu dem ein anderer Akteur handeln kann. Während ein Trader in der Regel eine Position eingeht, wenn er es für richtig hält und auch nur in die Handelsrichtung, in die er handeln möchte, muss ein Market-Maker für beide Seiten bereit sein zu handeln. Bei einer Anfrage „nach einem Markt“[5], ist in der Regel im Vorfeld nicht bekannt, ob der anfragende Akteur kaufen oder verkaufen möchte. Erst recht bei einem permanent zu stellenden Markt weiß man nicht, wann, welche Seite bedient werden könnte. Daraus ergibt sich ein offensichtliches Risiko, nämlich Stücke geschickt oder abgenommen zu bekommen, genau in der Handelsrichtung, in der es schmerzt. Um dieses Risiko etwas abzuschwächen, preist ein Market-Maker mehr in die eine oder andere Richtung, d.h. in einem steigenden Impuls versucht er zum Beispiel, seinen Geldkurs am letzt gehandelten Kurs des Basiswertes zu halten, den Brief-Kurs dagegen darüber, um „Luft“ zu haben, die Position schließen zu können, sollte er Stücke abgenommen bekommen. Im fallenden Markt bewegt sich der Spread des Market-Makers in der Regel stärker „südwärts lastig“, um auch hier Handlungsspielraum im Minimalbereich zu haben, wenn er Stücke in der Abwärtsbewegung geschickt bekommt. Diese Vorgehensweise ist besonders häufig anzutreffen, wenn ein Market-Maker allein den Markt dominiert (wie im CFD-Markt).

Die obige Grafik zeigt diesen Effekt stilistisch. Die mittlere Preisleiter bildet das Orderbuch des Basiswertes und damit des „freien Marktes“ ab. Der hier aktuell vorliegende Spread ist blau markiert. Die linke Preisleiter zeigt ein im Vergleich dazu gängiges Verhalten der Marktstellung eines Market-Makers in einem fallenden Markt im Vergleich zur gehandelten Kursspanne im Basis- oder auch Bezugswert. Der hier gültige Sprerad liegt tiefer als der gehandelte Markt im Basiswert. Die rechte Preisleiter bildet die mögliche Preisstellung des Market-Makers in einem steigenden Markt ab. Hier weichen die Quotes nach oben hin aus. Da der Market-Maker die Kursschwankungen des Basiswertes nutzen will (und auch nutzen muss), um Risiken zu minimieren und Ertragschancen zu erhöhen, schwankt die Gesamtspanne „seines Spreads“ in diesem „betreuten“ Derivat ausgeprägter als im zu Grunde liegenden Basiswert.

Ein weiteres Risiko ist das Positionsrisiko. Ein Market-Maker versucht in der Regel, kein Positionsrisiko ins Buch zu nehmen. Bekommt er ein größeres Volumen angedient, versucht er dieses möglichst zeitnah im realen Markt, also im Basiswert, unterzubringen. Im Optionsmarkt werden Positionsrisiken in der Regel durch eine angestrebte oder versuchte Arbitrage neutralisiert (z.B. durch die Synthetisierung einer Seite). Im CFD-Markt kann das Positionsrisiko mitunter ganz plump „neutralisiert“ werden, in dem die Order erst nach Hedging im „freien Markt“ ausgeführt wird. Letzteres Ärgernis hat in den letzten Jahren durch das Poolen von Orders jedoch nachgelassen.

Die eigene Refinanzierung am Spread ist dagegen eine auch heute noch gängige Praxis. Eine Minderung dieses Effektes wird dahingehend erzielt, wenn der Market-Maker eine Ausführungsgebühr verlangt, ein Vorgehen, wie es heute von einigen CFD-Brokern durchgesetzt wird.

Beide beschriebenen Risiken werden auf den Käufer oder Verkäufer des Derivates abgewälzt. Je mehr Market-Maker jedoch in einem gemeinsamen Markt tätig sind, setzt sich hier naturgemäß eine immer größere Effizienz durch. An der Eurex agieren mehrere Market-Maker gleichzeitig in den jeweiligen Options-Märkten, was diese somit in einem gesteigerten Maße fair macht.

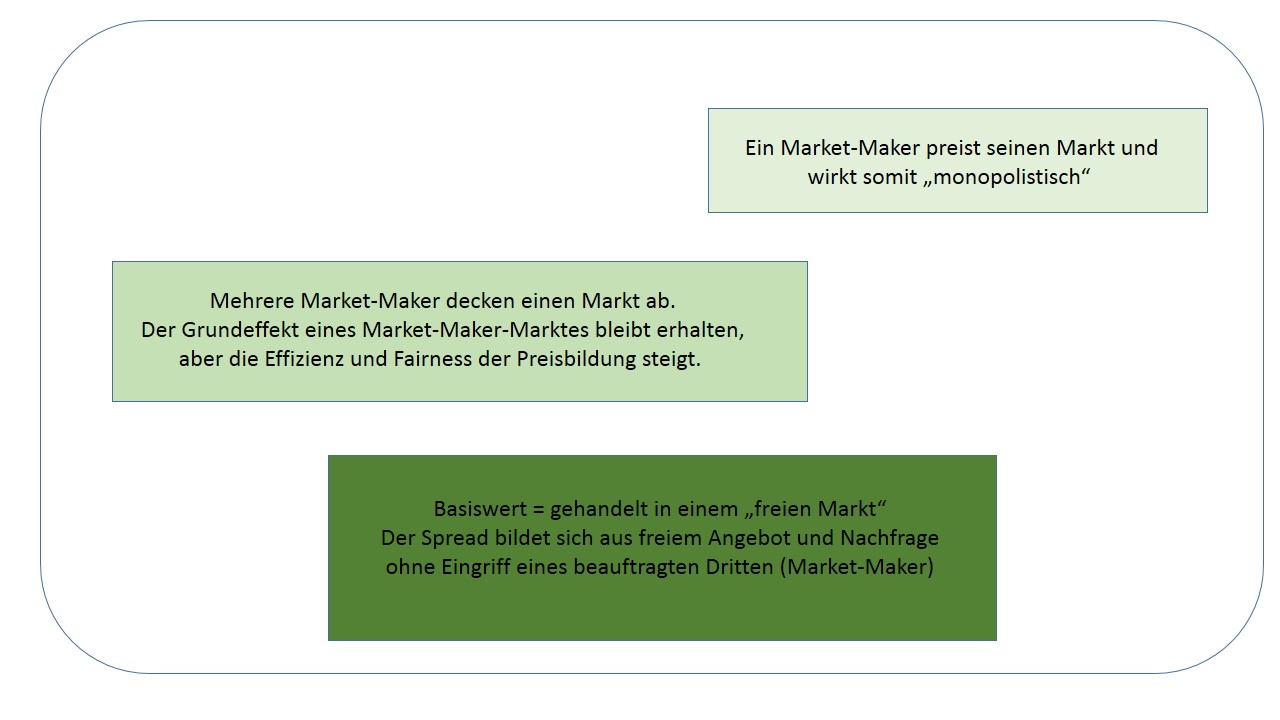

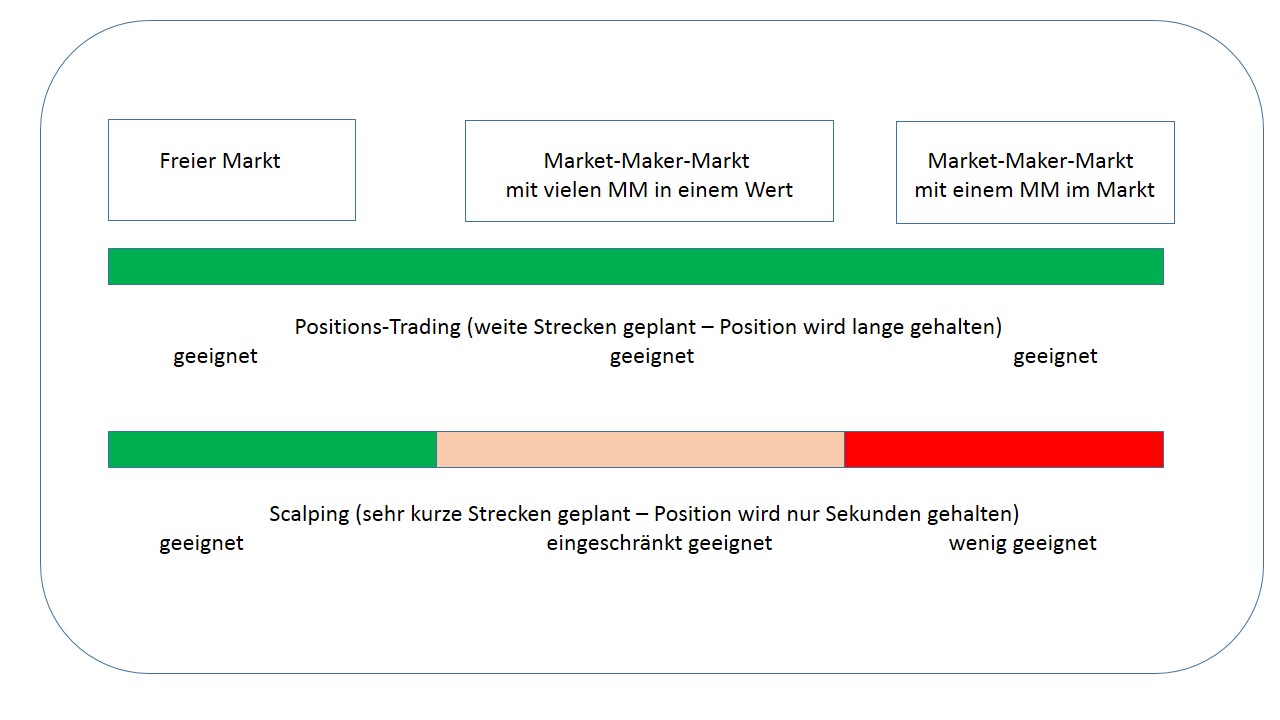

Dieser eben beschriebene Sachverhalt lässt demnach nicht nur eine Unterteilung der Märkte in „frei Märkte“ und Market-Maker-Märkte zu, sondern erzwingt auch noch eine Unterteilung der Market-Maker-Märkte in jene, in denen mehrere Market-Maker an der Preisstellung beteiligt sind (z.B. Eurex-Optionsmarkt) und jene, in denen ein einzelner Market-Maker die Preisstellung übernimmt und damit seinen Markt dominiert (z.B. im CFD-Markt).

Welche Märkte sind besser?

Es ist weniger eine Frage nach den Vor- und Nachteilen der zwei Marktarten. Es ist eher eine Frage nach den Alternativen. Market-Maker sind eine unverzichtbare Notwendigkeit, wenn es darum geht, ansonsten illiquide Märkte handelbar zu machen oder zu halten. Ein OTC-Geschäft, wie es das CFD Geschäft nun einmal ist, wäre ohne Market-Maker nicht denkbar. Und auch der Markt der Eurex-Optionen wäre weniger attraktiv, wenn er ohne die liquiditätsspendenden Market-Maker auskommen müsste. Und diese Vorteile haben eben ihren Preis.

Worin wir aber qualitative Unterschiede durchaus festmachen können, ist die Frage, ob es sich um „monopolistische“ Market-Maker-Märkte handelt oder um Märkte, in denen mehrere Market-Maker für eine höhere Effizienz im Pricing sorgen.

Die Frage nach dem besseren Markt stellt sich allerdings auch, wenn es um den bevorzugten Trading-Stil geht. Das heißt, je länger die geplante Bewegungsstrecke einer Position ist und je länger der geplante Positionierungszeitraum ist, umso unbedeutender ist es, ob man sich im „freien Markt“ oder in einem Market-Maker-Markt bewegt. Je kürzer der Positionierungszeitraum jedoch wird und je geringer die Kursspannen sind, welche der Trader ausnutzen möchte (z.B. im Scalping), umso mehr wird ein Market-Maker zum „Bremser“ und zum Kostenfaktor. Auch wenn ich niemanden in seinem Engagement im Markt abbremsen möchte, sollte man schon einschätzen, dass ein Market-Maker-Markt kein geeigneter Scalping-Markt ist. Hier sind hochliquide „freie Märkte“ klar im Vorteil.

Wann setzen wir die unterschiedlichen Order-Typen in den Märkten ein?

Alle im Markt zum Einsatz kommenden Order-Typen lassen sich auf drei Grundformen herunterreduzieren: die Market-, die Limit- und die Stopp-Order. Jeder darüber hinausgehende Order-Typ ist eine Modifizierung, Erweiterung, Ergänzung eines der drei Grundformen.

Die Eurex akzeptiert nur die oben genannten drei Möglichkeiten der Orderplatzierung, folglich werden alle darüber hinausgehenden Orders in den jeweiligen Clearer- oder Broker-Servern vorgehalten. Sind die Bedingungen im Markt dann je nach Definition des zusätzlichen Order-Typs erfüllt, wird die Order ausgeführt oder platziert, dann aber in einer der drei genannten Grundformen.

Die richtige Zuordnung und damit auch der exakte Einsatz von Ordertypen, ist im Futures-Handel eine Grundvoraussetzung, um seine Trading-Ideen auch zielsicher umzusetzen. Da es immer mal wieder Missverständnisse bzw. Unsicherheiten in diesem Zusammenhang gibt, möchte ich im Folgenden die wichtigsten Ordertypen besprechen.

Praktischer Hinweis: die drei Grundformen der Orderplatzierung sind die sogenannten Standards, welche jeder Händler absolut und fehlerfrei in der Anwendung beherrschen muss – da führt kein Weg dran vorbei. Mittlerweile bieten fast alle Handelsoberflächen die Möglichkeit, Order-Typen mit einander zu verlinken, so dass eine Orderausführung eine andere Orderplatzierung automatisch nach sich zieht. Das erleichtert den Handel natürlich sehr und erhöht dessen Geschwindigkeit. Aber das sollte nicht zum Anlass genommen werden, das Einstellen und den Umgang mit den drei Grund-Typen nicht auch manuell zu beherrschen. Einem Berufshändler in der Phase der Ausbildung wird der Einsatz von Algos erst zugestanden, wenn er den Handel in der Grundform beherrscht. Jeder kann Kopfrechnen, bevor er den Taschenrechner erhält. Wer im Vorfeld bereits mit automatischer Stopp-Kurs- und Ziel-Kursplatzierung arbeitet, ist praktisch wie ein Quereinsteiger zu betrachten, der das Erlernen dieser Handfertigkeiten einfach überspringt, was (wie in jedem anderen Beruf auch) ein weniger stabiles Fundament seiner tagtäglichen Arbeitsweise mit sich bringt.

Beginnen wir mit den grundlegenden Begrifflichkeiten:

Market Order

Eine Market Order ist ein Order-Typ, welcher eine sofortige Ausführung der Order verlangt. Wird eine Kauf-Order „market“ gegeben, wird diese sofort zum nächst möglichen Brief-Kurs ausgeführt. Gleiches gilt für eine „market“ platzierte Verkaufsorder. Setzt man das in den Vergleich zum Vokabular an der Börse, so entspräche das einer „billigst“ (Kauf-) Order oder einer „bestens“ (Verkaufs-) Order. Wer „market“ kaufen will, hat seine Priorität darin, dass er „auf jeden Fall“ in den Markt will, wobei der Ausführungspreis erst einmal zweitrangig ist. Die einzige Einschränkung wäre demnach, er kauft so billig wie möglich, aber dennoch zum nächst möglichen Kurs. Wer „market“ verkaufen will, hat seine Priorität darin, dass er „auf jeden Fall“ eine Verkaufsorder ausführen will, wobei auch hier der Ausführungspreis erst einmal zweitrangig ist. Die einzige Einschränkung wäre demnach, er verkauft so gut wie möglich (somit „bestens“), aber dennoch zum nächst möglichen Kurs.

„Market“ heißt also: „FÜHRE DIE ORDER JETZT AUS – EGAL WIE – ALSO ZUM NÄCHST MÖGLICHEN KURS“. Market Orders haben folglich immer ein Slippage Risiko.

Limit Order

Wie der Name es bereits sagt, ist eine Limit Order eine LIMITIERTE ORDER. Sie limitiert etwas, sie schränkt ein. Und das ist der Ausführungskurs. Eine limitierte Kauforder begrenzt folglich den möglichen Ausführungskurs auf der Oberseite. Limitieren wir z.B. eine Kauf-Order im FDAX auf 11.700, dann heißt das für das Handelssystem: „ich bin bereit zu kaufen, bis zu einem MAXIMALEN Kurs von 11.700 Punkten“.

Das bedeutet: der Käufer ist bereit, zu JEDEM Kurs zu kaufen, solange er NICHT höher als 11.700 Punkte ist, tiefere Ausführungs-Kurse sind dagegen akzeptiert.

Eine limitierte Verkaufsorder begrenzt den möglichen Ausführungskurs auf der Unterseite. Limitieren wir z.B. eine Verkauf-Order im FDAX auf 11.701, dann heißt das für das Handelssystem: „ich bin bereit zu verkaufen, bis zu einem MINIMALEN Kurs von 11.701 Punkten“.

Das bedeutet: der Verkäufer ist bereit, zu JEDEM Kurs zu verkaufen, solange er NICHT niedriger als 11.701 Punkte ist, höhere Ausführungs-Kurse sind dagegen akzeptiert.

Stopp-Market Order

Eine Stopp-Market Order ist praktisch eine Mischung aus einer limitierten Order und einer Market Order. Stellen wir uns vor, der Kurs des Basiswertes (in dem Falle der FDAX) notiert bei 11.985 Punkten. In unserem Beispiel unterstellen wir jetzt, dass der FDAX weiter steigen, aber bei 12.000 Punkten auf einen möglichen heftigen Widerstand treffen könnte. Wir entscheiden uns, erst oberhalb der 12.000 Punkte auf der Kaufseite in den Markt zu gehen, da wir die Überwindung der 12.000 abwarten wollen. Wir platzieren eine Stopp-Buy-Market Order bei 12.005.

Was bedeutet das jetzt?

Unsere aufgegebene Order wird vom Handelssystem bereitgehalten, aber noch nicht in den Markt gegeben. Würde eine Kauforder mit „Limit“ 12.005 bereits in den Markt gegeben werden, wenn der Kurs des Basiswertes noch bei 11.985 notiert (oder jedem anderen Kurs unterhalb 12.005), würde die Order sofort ausgeführt. Warum? Weil wir eine günstigere Abrechnung / Ausführung bekommen würden, als mit 12.005 festgelegt. Somit „wartet“ das System bei einer „Stopp-Market Order“, bis die 12,005 erreicht wird, um dann die Order direkt in den Markt zu geben. Bei Erreichen der 12.005 wandelt das System die ursprünglich mit 12.005 „limitierte“ Order jedoch um in eine ab dann gültige Market Order. Das heißt konkret: wird die 12.005 erreicht, handeln wir zu jedem ab da an möglichen Preis, eben wie bei einer klassischen Market Order, mit dem Vorteil, sofort im Markt zu sein, mit dem Nachteil, dass unsere Order mit Slippage ausgeführt werden könnte.

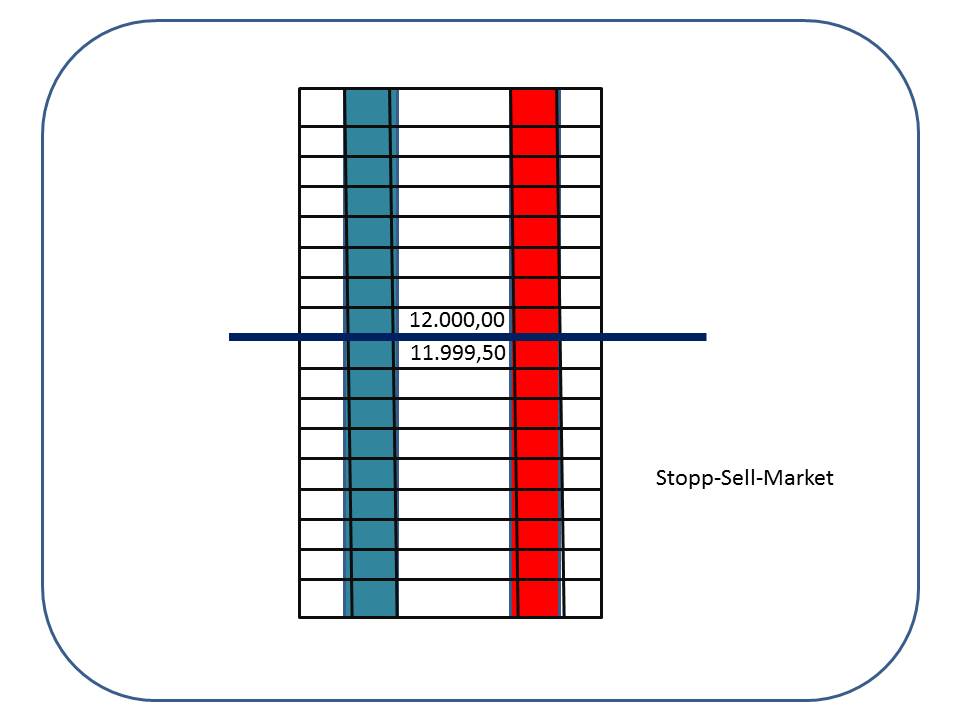

Diese Vorgehensweise gilt natürlich auch auf der Verkaufsseite. Wir platzieren eine Stopp-Sell-Market Order zu 11.990 bei einem aktuellen Kursstand des FDAX bei 12.000 Punkten.

Was bedeutet das jetzt?

Unsere aufgegebene Order wird vom Handelssystem bereitgehalten, aber noch nicht in den Markt gegeben. Würde eine Verkaufsorder mit „Limit“ 11.985 bereits in den Markt gegeben werden, wenn der Kurs des Basiswertes bei 12.000 Punkten notiert (oder jedem anderen Kurs oberhalb 12.000), würde die Order sofort ausgeführt. Warum? Weil wir eine günstigere Abrechnung / Ausführung bekommen würden, als mit 11.985 festgelegt. Somit „wartet“ das System bei einer „Stopp-Market Order“, bis die 11,985 erreicht wird, um dann die Order direkt in den Markt zu geben. Bei Erreichen der 11.985 wandelt das System die ursprünglich mit 11.985 „limitierte“ Order jedoch um in eine ab dann gültige Market Order. Das heißt konkret: wird die 11.985 erreicht, handeln wir zu jedem ab da an möglichen Preis, eben wie bei einer klassischen Market Order, mit dem Vorteil, sofort im Markt zu sein, mit dem Nachteil, dass unsere Order mit Slippage ausgeführt werden könnte.

Stopp-Limit Order

Eine Stopp-Limit Order ist einer klassischen Limit-Order sehr ähnlich, nur mit dem Unterschied, dass diese als Limit Order in den Markt gehoben wird, wenn das limitiert angegebene Niveau angehandelt wird. Wir können hier, sowohl für die Kauf-, als auch für die Verkaufsseite festhalten, dass alle Bedingungen und Aussagen bei diesem Ordertyp gelten, wie bei einer Stopp-Market Order. Der einzige Unterschied besteht darin, dass bei Erreichen des limitierten Kursniveaus, die Order vom System nicht „market“, sondern zum limitierten Kurs in den Markt gegeben wird.

Das heißt, im Gegensatz zu einer Stopp-Buy-Market Order, welche bei Erreichen des limitierten Kursniveaus (z.B. 12.005) market kaufen soll, wird in diesem Falle die Order als Limit-Order eingegeben. Der Vorteil ist, dass keine Slippage anfällt, da die Order ja bei Markteingang eine Limit-Order darstellt. Der Nachteil ist ebenfalls offensichtlich: läuft der Kurs ohne Rücksetzer gleich weiter, werden wir nicht ausgeführt, wie bei einer klassisch eingegebenen Limit-Order.

Platzierung / Ausführung einer Limit- / Market Order

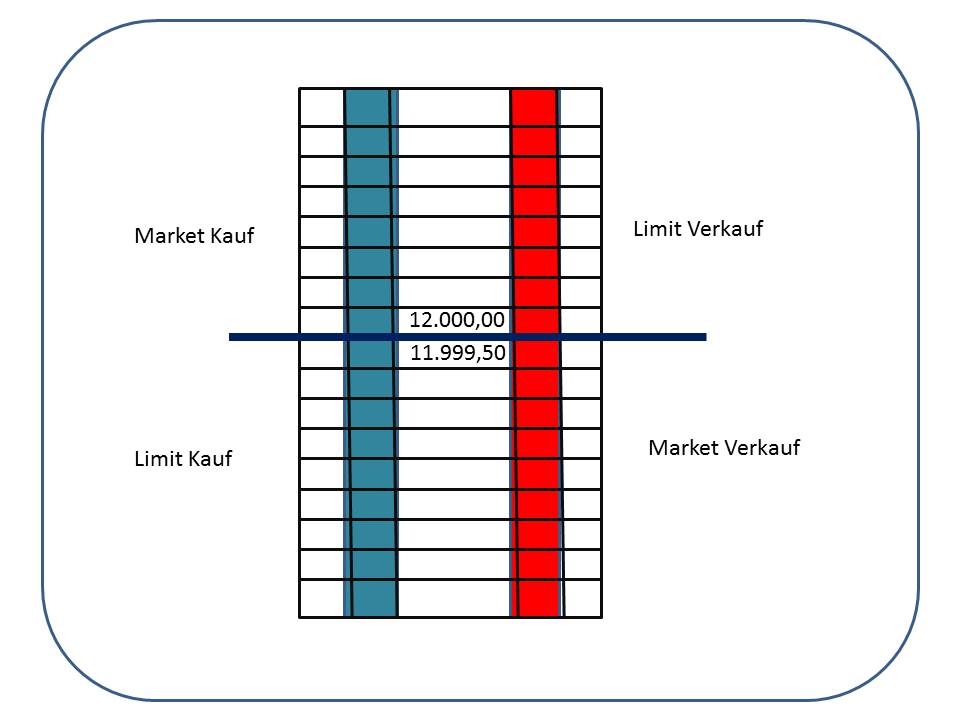

Der berufliche Kurzfristhandel nutzt in der Regel zum „raschen“ arbeiten einen Order-Typ, nämlich die Limit-Order. Mit dieser Grundeinstellung können wir sowohl klassische Limit-Orders platzieren, als auch Market Orders auslösen. Sehen wir uns dazu wieder den DOM in der stilistischen Darstellung an.

Wir unterstellen, dass die Schnittstelle zwischen Geld und Brief bei 11.999,50 (Geld) und 12.000 (Brief) verläuft und diese in der Grafik über die blaue Linie angezeigt wird.

Klicken wir jetzt mit der Maus in ein blaues Feld unterhalb der Schnittstelle zwischen Geld und Brief, somit unterhalb der 12.000, wird eine Limit-Kauf Order eingestellt (siehe „Limit Kauf“ in der Grafik). Die Order wird platziert, weil sie bedeutet, dass wir bereit sind, zu diesem (unterhalb des 12.000er Brief-Kurses) angeklickten Niveaus zu kaufen und dieses nach oben hin damit praktisch limitiert ist. Klicken wir z.B. auf die 11.995, dann heißt das, wir sind bereit zu 11.995 zu kaufen, auf keinen Fall teurer.

Würden wir jetzt aber in die blaue Spalte oberhalb der Schnittstelle Geld / Brief klicken (z.B. bei 12.005), würde die Order sofort zum nächst möglichen Kurs ausgeführt werden, was in unserem Falle die 12.000 wäre (siehe „Market Kauf“ in der Grafik). Warum? Bei Klicken der 12.005 wird dem System mitgeteilt: „Ich bin bereit, jetzt zu 12.005 oder billiger zu kaufen, aber nicht teurer als 12.005.“ Das System prüft jetzt, wo der aktuell tiefste, damit günstigste Brief-Kurs ist. Das heißt, alles was tiefer / billiger als 12.005 ist, kommt somit für eine sofortige Ausübung in Frage. Da 12.000 in unserem Beispiel der tiefste Angebots-Kurs ist, wir die Order sofort zu diesen 12.000 Punkten ausgeführt.

Klicken wir in der rechten roten Spalte oberhalb der Schnittstelle Geld / Brief (z.B. bei 12.005), wird eine Limit-Verkaufs Order eingestellt (siehe „Limit Verkauf“ in der Grafik). Die Order wird platziert, weil sie bedeutet, dass wir bereit sind, zu diesem (oberhalb des 12.000er Brief-Kurses) angeklickten Niveau zu verkaufen. Die Order ist nach unten hin damit praktisch limitiert. Klicken wir z.B. auf die 12.005, dann heißt das, wir sind bereit zu 12.005 zu verkaufen, auf keinen Fall tiefer / billiger.

Klicken wir auf die rechte Spalte unterhalb der Schnittstelle von Geld / Brief, in unserem Falle also auf Kurse unterhalb der 12.000 Punkte), würde die Order sofort zum nächst möglichen Kurs ausgeführt werden, was in unserem Falle die 11.999,50 wäre (siehe „Market Verkauf“ in der Grafik). Warum? Z.B. bei Klicken der 11.990 wird dem System mitgeteilt: „Ich bin bereit, jetzt zu 11.990 oder besser / teurer zu verkaufen, aber nicht billiger als 11.990.“ Das System prüft jetzt, wo der aktuell höchste, damit beste Geld-Kurs ist. Das wäre in unserem Beispiel die 11.999,50. Das heißt, alles was höher / teurer als 11.990 ist, kommt somit für eine sofortige Ausübung in Frage. Da 11.999,50 in unserem Beispiel der höchste Geld-Kurs ist, wir die Order sofort zu diesen 11.999,50 Punkten ausgeführt.

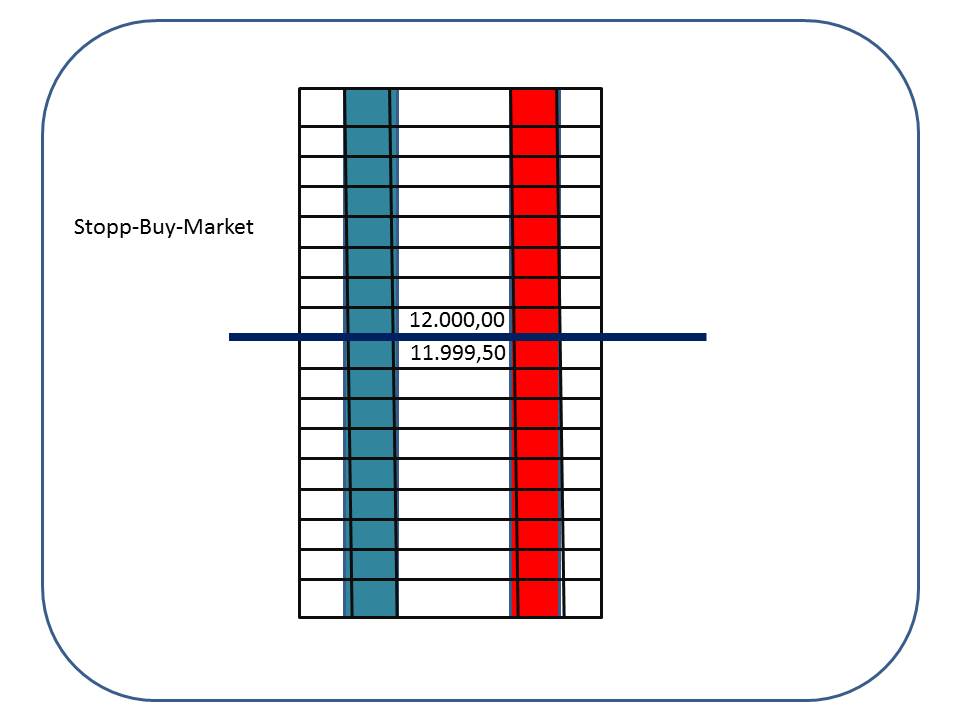

Die Platzierung einer Stopp-Buy-Market Order

Bevor wir eine Stopp-Buy-Market Order platzieren können, müssen wir einen entsprechenden Kurs definieren, zudem wir bei Erreichen kaufen wollen. Dieser Kurs leitet sich aus einer Trigger-Linie oder aus einem Durchstichshoch ab[6]. Wir unterstellen, das wäre die 12.006,50.

Ist eine Stopp-Buy-Market Order mit 12.006,50 angedacht, aktivieren wir im DOM zunächst die entsprechende Schaltfläche, welche dem System mitteilt, dass jetzt dieser Order-Typ platziert werden soll und klicken im Anschluss auf die blaue Spalte in Höhe der 12.006,50. Solange dieses Niveau nun nicht angehandelt wird, wird auch diese Order nicht ausgeführt. Erst bei Erreichen der 12.006,50 wird der Order-Typ aktiviert und in den Markt als „Market-Order“ gegeben.

Die Platzierung einer Stopp-Limit-Buy Order

Auch hier gilt: bevor wir eine Stopp-Limit-Buy Order platzieren können, müssen wir einen entsprechenden Kurs definieren, zudem wir bei Erreichen kaufen wollen. Dieser Kurs leitet sich ebenfalls aus einer Trigger-Linie (bei einem Einsatz als Wächter) oder aus einem Durchstichshoch ab. Wir unterstellen erneut, das wäre die 12.006,50.

Ist eine Stopp-Limit-Buy Order mit 12.006,50 angedacht, aktivieren wir im DOM zunächst die entsprechende Schaltfläche, welche dem System mitteilt, dass jetzt dieser Order-Typ platziert werden soll und klicken im Anschluss auf die blaue Spalte in Höhe der 12.006,50. Solange dieses Niveau nun nicht angehandelt wird, wird auch diese Order nicht ausgeführt. Erst bei Erreichen der 12.006,50 wird der Order-Typ aktiviert und in den Markt als „Limit-Order“ gegeben.

Die Platzierung einer Stopp-Sell-Market Order

Bevor wir eine Stopp-Sell-Market Order platzieren können, müssen wir einen entsprechenden Kurs definieren, zudem wir bei Erreichen verkaufen wollen. Wie bei den Kauf-Beispielen, leitet sich dieser Kurs aus einer Trigger-Linie oder aus einem Durchstichstief ab. Wir unterstellen, das wäre die 11.996,50.

Ist eine Stopp-Sell-Market Order mit 11.996,50 angedacht, aktivieren wir im DOM zunächst die entsprechende Schaltfläche, welche dem System mitteilt, dass jetzt dieser Order-Typ platziert werden soll und klicken im Anschluss auf die rote Spalte in Höhe der 11.996,50. Solange dieses Niveau nun nicht angehandelt wird, wird auch diese Order nicht ausgeführt. Erst bei Erreichen der 11.996,50 wird der Order-Typ aktiviert und in den Markt als „Market-Order“ gegeben.

Die Platzierung einer Stopp-Limit-Sell Order

Erneut gilt: bevor wir eine Stopp-Limit-Sell Order platzieren können, müssen wir einen entsprechenden Kurs definieren, zudem wir bei Erreichen verkaufen wollen. Dieser Kurs leitet sich (wie bereits im Vorfeld ausgeführt) aus einer Trigger-Linie oder aus einem Durchstichstief ab. Wir unterstellen erneut, das wäre die 11.996,50.

Ist eine Stopp-Limit-Sell Order mit 11.996,50 angedacht, aktivieren wir im DOM zunächst wieder die entsprechende Schaltfläche, welche dem System mitteilt, dass jetzt dieser Order-Typ platziert werden soll und klicken im Anschluss auf die rote Spalte in Höhe der 11.996,50. Solange dieses Niveau nun nicht angehandelt wird, wird auch diese Order nicht ausgeführt. Erst bei Erreichen der 11.996,50 wird der Order-Typ aktiviert und in den Markt als „Limit-Order“ gegeben.

Weitere Order-Typen

Darüber hinausgehende Order-Typen sind Kombinationen aus den oben besprochenen Grundformen, wobei strenggenommen die Stopp-Limit-Order ebenfalls bereits als Kombinationsorder angesehen werden muss. Das Besondere an Kombinationsorders ist, dass diese immer erst das Eintreten einer Bedingung im Markt abwarten, bevor dann ein Standard-Order-Typ eingestellt wird.

Die wohl bekannteste Form einer Kombinationsorder ist die so genannte Bracket Order. Hier verfolgt der Trader das Ziel, unmittelbar mit Positionseröffnung (erst dann) seine dann eingegangene Position per Stopp-Kurs zu besichern und ebenfalls ein Ziel-Kurs zu platzieren. In der Fachsprache heißt das: „es wird eine Order durch zwei weitere, einander gegenüberstehende Orders mit gleicher Qualität wie die originäre Order flankiert“. Das heißt, nach Eröffnung einer Kaufposition, wird vom System automatisch eine vordefinierte Stopp-Sell-Order und eine Ziel-Order (als Limit Verkaufs-Order) im Markt platziert. Im Falle einer originären Verkaufsorder wäre die Folge-Orderplatzierung anders herum, aber vom Prinzip her vergleichbar.

Stopp- und Limit-Orders werden zusätzlich als OCO Order[7] automatisch verknüpft, dass eine Order gelöscht wird, wenn die andere Order ausgeführt wurde. Der Stopp-Kurs wird gelöscht, sollte der Ziel-Kurs erreicht und ausgeführt werden und umgekehrt.

Eine ebenfalls beliebte Order-Kombination ist die If-Touched Order. Dieser Order-Typ kann sowohl mit einer Kauf- als auch mit einer Verkaufsorder verbunden werden. Erteilt wird eine solche Order dann, wenn die dann tatsächlich in Ausführung zu bringende Order erst in den Markt hineingelegt werden soll, wenn ein vordefiniertes Kursniveau mit Umsatz erreicht oder der Brief-Kurs oder der Geld-Kurs auf jenem vordefinierten Niveau einläuft. So könnte der Auftragsalgorithmus heißen: „wenn der Kurs XY erreicht ist (If Touched), stelle eine Kauf- / Verkaufsorder auf dieses oder jenes Niveau in den Markt, als diesen oder jenen Order-Typ“, wobei dieses wiederum auch gleich als OCO-Bracket-Order verknüpft werden kann. Der Vorteil ist, dass auch dieser Order-Typ nicht im Orderbuch zu sehen ist und sich dahinter tatsächlich eine ganze Algorithmusabfolge verbirgt.

Lesen des Orderbuches

Kommen wir jetzt auf das Orderbuch zurück, welches ich in der Darstellung über den DOM bereits im Vorfeld angesprochen habe. Das Lesen des Orderbuches kann schnell in seiner tatsächlichen Bedeutung als Informationsquelle überschätzt werden. So viel, wie gern hineininterpretiert wird, steht tatsächlich gar nicht drin. Dennoch lassen sich einige interessante Aspekte aus dem Orderbuch ableiten, welche uns zumindest darüber informieren, wie die jeweils dominanten Akteure den Markt einschätzen, was ihr Handels- und Platzierungsverhalten beeinflusst.

Ich stelle den weiteren Ausführungen zunächst folgende Feststellung voran: (1) wir sehen im Orderbuch nur platzierte Limit-Orders und (2) die volleren Seiten werden bevorzugt gehandelt (was Ausnahmen dieser Regel bestätigen). Stopp-Orders oder andere Order-Typen werden nicht im Orderbuch ausgewiesen, sind somit nicht für Dritte sichtbar.

Wie im Abschnitt zu den Order-Typen beschrieben, sind Limit-Orders passive Orders, welche im Buch stehen und sich „anhandeln“ lassen. Sie stehen praktisch im Orderbuch an ihrer Stelle und warten darauf, „abgeholt“ zu werden. Dieser passive Charakter macht diesen Order-Typ für den über weite Strecken des Tages meist dominierenden Kurzfristhandel (KFH) nicht sehr attraktiv. Die meisten, im Scalping agierenden Trader, handeln überwiegend market – sie handeln also immer auf den aktuell besten Geld- oder Brief-Kurs – und sind damit aktiv unterwegs. Zumindest in der Positionseröffnung arbeiten sie fast stetig market, wobei die Positionen in der Regel über einen (durch einen Algorithmus automatisch platzierten) Stopp-Kurs besichert werden (welcher jedoch nicht im Orderbuch sichtbar ist). Der Hintergrund ist gewollte Schnelligkeit und Flexibilität, welche man einbüßt, sobald das Platzieren von Einstiegsorders ins Spiel kommt. Das gilt übrigens auch für den etwas behäbiger arbeitenden Kommissionshändler, welcher ebenfalls nur einen Teil seiner Orders als Limit einstellt, sofern er eine aktiv zu bearbeitende Order erhält. Somit sind die Orders, die wir sehen jene, welche von Kunden oder Händlern konkret als passive Limit-Orders aufgegeben werden, folglich nur ein kleiner Teil der Orders, welche im Markt gehandelt werden.

Da die aktive Seite somit demnach in der Regel nicht im Orderbuch zu sehen ist, bleibt diese Seite meist ausgedünnter als jene Seite, welche zum jeweiligen Zeitpunkt eher passiven Charakter trägt. Das Fazit ist schnell gezogen: die vollere Seite sollte in den überwiegenden Fällen die passive Seite sein und damit auch bevorzugt bedient werden.

Da in der überwiegenden Zeit des Tages der KFH im Markt am dominantesten auftritt, möchte ich hier kurz umreißen, wie er agiert (eine detailliertere Beschreibung werde ich im Abschnitt des „Spurenlesens“ wiedergeben). Ein durchschnittlich guter Trader im Berufshandel, führt meist Futures-Positionen in einer Größenordnung von 50 bis 100 Stücken, manch einer handelt 150, einige wenige Händler arbeiten mit größeren Trading-Positionen. Diese Positionsgrößen lassen sich nicht sinnvoll am Stück aufbauen, sondern müssen portioniert ins eigene Buch genommen werden. Dabei „mischt“ sich der Händler in die Position – gleiches geschieht im Positionsabbau. Hier werden die Stücke in der Regel nicht im Block glattgestellt, sondern scheibchenweise. Ziel dieses Vorgehens ist es, einen günstigeren Einstandskurs (Mischkurs) in der Position zu haben, als der (Misch-) Ausstiegskurs ausgewiesen wird. Das heißt, es kommt dem Händler dabei nicht auf die jeweilige Einzelausführung an, sondern auf das jeweilige Gesamtpaket. Selbst wenn der Verkaufsdurchschnittskurs nur hinter dem Komma oberhalb des Einstandsdurchschnittskurses liegt, ist das Ziel des Trades erreicht – die Masse macht es ja. Dieses Agieren erlaubt kein langwieriges Orderplatzieren, sondern rasches Abarbeiten und flexibles Reagieren im Markt. Wenn man professionelle Handelsoberflächen sieht, stellt man fest, dass hier in der Regel der Mischkurs der Positionen gerechnet wird. Die Kursdifferenzen zwischen einzelnen Kontraktkäufen und –verkäufen bleiben dagegen meist unberücksichtigt, da sie im Bezug auf die gehandelte Gesamtmasse unwichtig sind.

Ist der den Tag meist dominierende KFH auf diese Weise im Markt „unterwegs“, sehen wir ihn so gut wie nicht im Orderbuch, sondern erkennen ihn nur im Gesamtchartbild während der Entwicklung einer Kerze im Minuten-Zeitfenster oder in der Times & Sales Liste (wobei hierfür ein geübtes Auge notwendig ist, denn die Umsätze hier rasen für gewöhnlich sehr schnell durch). Wird der Markt von den eher trading-orientierten Akteuren innerhalb des Scalping-Zeitfensters als „unsicher“ im Bezug auf die zu erwartende Richtung, „unsicher“ im Bezug auf die Erwartung von Drittorders oder als hochvolatil bzw. wenig „berechenbar“ eingeschätzt, verbleibt die Führung der Trading-Position in der Regel in der Hand des Traders, d.h. er handelt Ein- wie auch Ausstiege manuell (also market) und wir sehen ihn nicht im Orderbuch.

Etwas anders wird es, wenn sich auffällig Zwischenkonsolidierungen ausbilden und auch von Seiten des KFH eingeschätzt wird, dass man „unter sich“ ist und der Kurs innerhalb der Konsolidierungsspanne verbleiben könnte. Dann verändert sich das Vorgehen einiger Trader mitunter. Positionseröffnungen erfolgen zwar weiterhin manuell, aber zur Schließung der Position greift man dann schon eher auf den Versuch zurück, diese durch Limit-Positionierungen nahe möglicher Impulswendepunkte (Begrenzungen der Konsolidierungsbereiche) glattzustellen, um das Gesamtergebnis der laufenden Gesamtposition zu optimieren. Das erste was uns auffällt in diesen Phasen ist, dass sich auf der jeweiligen Gegenseite des laufenden Bewegungsimpulses nahe der erwarteten Impulswendepunkte, plötzlich Limit-Orders im Orderbuch aufbauen. Was schlussfolgern wir daraus?

(1) Als erstes lässt sich damit bestätigen, dass die jeweils aktuelle Marktdominanz dem KFH obliegt.

(2) Wir schlussfolgern weiterhin, dass die Trader überwiegend unterstellen, dass sich der Markt in seiner Konsolidierungsbewegung fortsetzt und aktuell nicht mit weiterreichenden Drittorders von finaler[8] Seite zu rechnen ist.

(3) Wir sehen an den sich türmenden Limit-Orders, in welcher Handelsrichtung die Bücher der Trader positioniert sind, da die dann im Orderbuch sichtbaren Limit-Orders Glattstellungen bewirken sollen.

(4) Wir sehen auch, dass zumindest in dem jeweiligen Augenblick eine gewisse Ruhe und Kontinuität in der Konsolidierungsbewegung unterstellt wird, da der KFH wenigstens in der Phase der Positionsglattstellung das aktive Zepter aus der Hand gibt und auf die Limit-Order setzt (was ihn allerdings nicht daran hindert, jederzeit Positionen manuell glatt zu stellen, wenn der Markt nicht die eingestellten Limite zu erreichen scheint oder / und sich die kurzfristige Markteinschätzung ändert).

(5) Wir wissen dann auch, dass die als Limit gesehenen Ordergrößen (mindestens diese – meistens haben die KFH mehr davon im Buch) market in den Markt kommen, wenn die Limite nicht abgeholt werden.

Doch warum sollte ein Trader seine Stücke im Markt zeigen? Wäre es nicht besser, man ließe den Markt im Unklaren über seine Positions- (Teil-) Größen? Nicht unbedingt. Ein potentieller Finalkunde (und hier beziehe ich jetzt auch und erst recht die Arbitrage-Trader mit hinzu) reagieren bevorzugt auf größere sichtbare Positionsstücke, da sie diese aus dem Markt nehmen können, ohne den Kurs auffällig zu bewegen. Somit ist das Zeigen von Volumen durchaus sinnvoll, um der finalen Seite zu signalisieren: „Du suchst Material? Hier biete ich es Dir an.“

Wie ist das mit den Fake-Orders im Markt?

Als Fake-Order bezeichnet man eine Orderplatzierung sichtbar im Orderbuch, welche mitunter großes handelswilliges Ordervolumen signalisiert, ohne dass diese Order tatsächlich ausgeführt werden soll. Es wird praktisch Volumen und Handelsabsicht vorgetäuscht, ohne dass ein reales Geschäft gewollt ist. Fake-Orders werden mit dem Ziel eingestellt, Kursbewegungen, zumindest in der kleinsten Zeiteinheit zu beeinflussen, da eine falsche Orderlage im Orderbuch signalisiert wird. Nähert sich der gehandelte Kurs dieser Fake-Order, wird diese gelöscht. Fake-Orders sind, sofern sie in Massen auftreten, ein Ärgernis, aber sie sind nicht verboten.

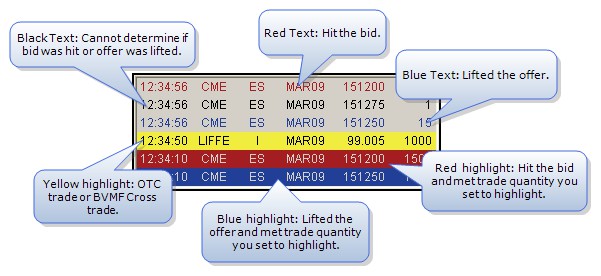

Die Times and Sales Liste

Die sogenannte Times and Salers Auflistung liefert einen detaillierten Einblick in das Marktgeschehen. Als Time and Sales bezeichnet man eine chronologische Liste der gesamten Marktaktivität eines Wertpapiers / Futures. Jede erfolgte Transaktion an der Börse wird hier Zeile für Zeile aufgelistet. Mit farbigen Aktualisierungseffekten und Preis- bzw. Umsatzfiltern ist Time and Sales ein interessantes Instrument zur Beobachtung des Marktes. Wir sehen, welche Marktseite im Kauf- oder Verkauf dominiert, wir sehen, welche Handelsseite aktiv und welche Seite passiv zum jeweiligen Zeitpunkt oder gar Zeitabschnitt gewesen ist.

Mit freundlicher Genehmigung von Trading Technologies

In der Praxis wird jeder Trader aus der Vielzahl der gebotenen Informationen jene herausfiltern, welche für ihn individuell wichtig sind. Orderbuch und T&S sind interessante Informationsmittel, doch sollte man sich auf das fokussieren, was diese tatsächlich an Informationen liefern. Aber ohne Verständnis dessen, welche Akteure am Markt aktiv sind und ohne die Kenntnis dessen, wie diese arbeiten und was deren Ziele und Beweggründe sind, lassen sich die wirklich wichtigen Informationen aus dem Orderbuch und dem T&S kaum sinnvoll extrahieren und auswerten. Damit zeigt sich auch an dieser Stelle, dass dem Erlernen des Spurenlesens im Markt die mit Abstand höchste Priorität zukommt.

[1] Der außerbörsliche Handel, auch Freiverkehrs-, Direkt- oder OTC-Handel, bezeichnet finanzielle Transaktionen zwischen Marktteilnehmern, die nicht über die Börse abgewickelt werden. OTC steht dabei für den englischen Begriff „Over The Counter”, was mit „über den Tresen” übersetzt werden kann. Der OTC-Handel heißt auf Deutsch Telefonhandel, auch wenn er heute überwiegend auf elektronischem Wege abläuft. Quelle Wikipedia

[2] Als „Shorten“ (auch leerverkaufen) bezeichnet man das Veräußern von Handelsprodukten, welche man selbst zum Zeitpunkt des Verkaufes nicht besitzt. Werden Basiswerte wie Aktien, Renten und ähnliche Produkte ge-shortet, müssen diese am Markt geliehen werden, denn hier steht ja nach Abschluss der Transaktion eine effektive Lieferung der Stücke an.

[3] Als Bezugs- oder Basiswert bezeichnet man handelbare Finanzprodukte, auf welche sich Derivate beziehen, bzw. von denen Sie abgeleitet sind. Bezugs- oder Basiswerte können sein: Aktien, Anleihen, Indizes, Währungen, Rohstoffe, Edelmetalle.

[4] Als Arbitrage bezeichnet man das Ausgleichen von Marktungleichgewichten. Der Arbitrage kommt in den Märkten eine sehr hohe Bedeutung als Liquiditätsspender zu, so dass wir uns dem Thema der Arbitrage noch detaillierter zuwenden werden.

[5] „Einen Markt stellen“ ist die Bezeichnung dafür, dass ein Market-Maker jederzeit oder auf Anfrage verbindliche Geld- / Briefkurse stellt, in einem akzeptablen Spread und mit akzeptablem Volumen. Die Market-Maker für Optionen an der Eurex haben von der Börse vorgegebene Maximum-Spreads und vorgegebene Mindest-Volumen, an welche sie sich halten müssen, um ihrer Verpflichtung der Marktstellung zu entsprechen.

[6] Das Finden dieser Chartmarken besprechen wir im Abschnitt der Handelsregelwerke

[7] OCO = One Cancels Others

[8] Der Begriff „finale Seite“ oder auch „Finalkunde“ bezieht sich auf Marktakteure, welche mit längerfristigem Blickwinkel in den Markt gehen, somit Stücke aus dem Markt nehmen oder hineingeben, ohne kurz danach eine Positionsschließung durchzuführen. Sie agieren somit final. Zu den üblichen Finalkunden zählen wir Fonds, Versicherungen, Pensionskassen, institutionelle Investoren, streng genommen auch die Arbitrage (sei es Index- oder auch Optionsarbitrage)

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Uwe Wagners Desktop:

http://go.guidants.com/de#c/uwe_wagner

Hallo Herr Wagner,

vielen Dank für diesen Beitrag.

Ihre Artikel sind immer lesenswert

Mfg