Der Contra-Trade Teil 2

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Contra-Handel innerhalb einer engen Konsolidierungszone

Als „enge Konsolidierungszone“ definieren wir eine Handelsspanne von 15 bis 20 Punkten, mindestens jedoch 10 FDAX-Punkten. Noch engere Zwischenkonsolidierungen werden im Contra-Trading nicht mehr berücksichtigt.

Grundsätzlich gilt: Bevor innerhalb einer Konsolidierungszone gehandelt werden kann, muss diese mit horizontalen Signallinien eingegrenzt werden (potentielle Widerstände bzw. Unterstützungen) und diese Begrenzungslinien sind aktiv zu pflegen (anzupassen), besonders wenn es Dehnungen nach kleineren, nicht nachhaltigen Durchstichen gibt.

Enge Konsolidierungszonen unterscheiden sich im Zusammenhang ihrer Ausprägung von breiteren Konsolidierungszonen in der Regel dadurch, dass die Begrenzungen auffällig genau angehandelt werden und tatsächliche Wendepunkte selten auffällig durchstechen bzw, vor Erreichen der Begrenzung abdrehen. Kommt es zu auffälligen Durchstichen oder dreht der Kurs bereits vor Erreichen der Signallinie ab, sollte mit einer Veränderung der Konsolidierungsphase gerechnet werden, was eine Dehnung oder Verschiebung der Begrenzungen mit sich bringen könnte, oder aber auch zu einem gänzlichen Ende der Konsolidierung, eingeleitet durch einen nachhaltigen Ausbruch, führt. Hier müssen wir sensibilisiert sein für eine solche Möglichkeit, wenn es zu beschriebenen „Erschöpfungen“ innerhalb der Konsolidierungszone kommt.

Im aktiven Handel richten wir innerhalb enger Konsolidierungszonen unsere Aufmerksamkeit somit auf die Begrenzungslinien. Ein Contra-Handel ist hier sehr aggressiv möglich und sinnvoll. Es heißt zwar immer, „wir gehen erst in den Markt, wenn der Trade läuft“, ist aber in erster Linie sinnvoll in (a) breiteren Konsolidierungszonen (ab 20 Punkte Ausdehnung), (b) nahe auffälliger Chartmarken, ohne dass diese bereits als nachhaltig bestätigt definiert werden können und (c) (mit Einschränkungen) bei der Anwendung als antizipierende Contras in sich ausbildenden Umkehrformationen. In „engen Konsolidierungszonen“ mit klaren, scharfen Begrenzungen, aber auch bei Re-Longs bzw. Re-Shorts an Ausbruchsebenen (auf die komme ich noch zu sprechen) bzw. bekannten und gehäuft auftretenden Positionsdrehmustern, gehen wir aggressiv in den Markt. Aggressiv heißt, bei Erkennen und in unmittelbarer Nähe der Signalmarke.

Warum weichen wir hier von der Regel des „Laufen Lassens“ ab? Das hat zwei Gründe: (1) ist der Handlungsspielraum (besonders innerhalb „enger Konsolidierungszonen“) mitunter zu eng, als das wir hier viel Platz haben, dem Contra Trade Entfaltungsspielraum zu geben. (2) Auf Grund der recht genauen Begrenzungsdefinition einer „engen Konsolidierungszone“ und des darin auffällig exakten Kursverlaufes bzw. des im Berufshandels sehr bekannten und verbreiteten Handels von Re-Longs bzw. Re-Shorts nach Durchstichen auffälliger Widerstände und Unterstützungen, bietet es sich auch hier an, bereits aggressiv mit Contras in den Markt zu gehen und das „erst laufen lassen“ ausfallen zu lassen.

Wie handeln wir in „engen Konsolidierungszonen“?

(1) Nach Festlegung und Markierung der Bereichsbegrenzungen, legen wir indikativ die Stopp-Grenzen jeweils maximal 10 Punkte außerhalb der Grenzen fest, so können wir auch sehen, dass im Falle des Ausstoppens das Konsolidierungsmuster komplett hinfällig wäre. Dieser „optische Trick“ erleichtert mental die aggressive Positionseröffnung an den Bereichsgrenzen enger Konsolidierungszonen.

(2) In unmittelbarer Nähe der Bereichsgrenzen gehen wir market in den Markt, sobald der Markt Stabilisierungsansätze zeigt.

(3) Wir halten die Position innerhalb der Grenzen, solange der Gegenimpuls läuft, reizen dennoch nicht die Strecke aus, da wir davon ausgehen müssen, dass andere, ebenfalls positionierte Akteure, bereits vor Erreichen der Gegenseite glattstellen und den Impuls (in dem wir investiert sind) damit abwürgen.

(4) Den Stopp setzen wir 10 Punkte vom Einstand der Position, unabhängig von der ursprünglichen mentalen Stopp-Marke. Aber auch hier gilt: wir halten die Position nur solange, wie wir vernünftig erwarten können, dass unsere ursprüngliche Markteinschätzung noch richtig und sinnvoll ist.

Wie handeln wir den Re- Long / Re-Short an Ausbrüchen?

Ein sogenannter Re-Trade gilt als Unterkategorie eines Contra-Trades. Während sich ein Contra-Trade einem vorangegangenen Bewegungsimpuls entgegenstellt, wird ein Re-Trade als Contra einer Erstreaktion definiert, womit dieser die Position wieder in Richtung des Hauptimpulses eröffnet.

Es gibt zwei Möglichkeiten, die Re-Trades zu handeln: einmal im Anschluss an eine Korrektur eines Hauptimpulses, wobei wir uns dann auf (a) das jeweils gültige minimale Reaktionspotential fokussieren, welches nicht unterschritten werden sollte, bzw. (b) auf das jeweilige Ausbruchsniveau achten, welches ebenfalls halten sollte.

In beiden Fällen steigen wir in den Re-Trade erst ein, wenn der ursprüngliche Impuls wieder aufgenommen wurde, der Trade somit „wieder läuft“.

Die aggressivere Form des Re-Trades gehen wir ein, wenn wichtige Signalmarken (reflexive Nackenlinien bzw. Bereichsbegrenzungen oder aber auch reflexiv auffallende Chartmarken) über- / unterschritten werden. Diese Form der Re-Trades sind übrigens die ersten Contras, welche in der Berufshändler-Ausbildung geschult werden – somit sind diese bekannt und werden auffällig oft angewandt.

Bei dieser Form des Re-Trades achten Sie immer auf den ersten Durchstich, dem meist ein Gegenlauf zum Ausbruchsniveau folgt (den viele Händler bereits mit einem „Erschöpfungs-Contra“ parieren, um am Rücklauf zu partizipieren). Um diesen Erschöpfungs-Contra zu handeln werden meist „if touched“ Orders eingesetzt mit market Funktion.

Kommt der Impuls zum Ausbruch zurück, lässt sich dieser bereits sehr aggressiv mit einem Re-Trade kontern, der sehr nah am wieder angehandelten Ausbruchsniveau platziert wird. Da dies ein sehr reflexiver Trade ist, kann er ohne viel „Wartezeit“ rasch eröffnet werden. Auch hier gilt 10 Punkte Stopp und Halten nach Abschätzung einer realistischen Trade-Erwartung.

Handeln des Contras am Positionsdrehmuster

Positionsdrehmuster treten im kurzfristigen Bereich (1 Minute Chart) sehr oft auf und sind ausreichend zuverlässig, um ebenfalls sehr rasch und aggressiv angegangen zu werden. Dies lässt sich wie folgt begründen:

(1) Diese Muster treten nicht einfach so auf, wie bekannte komplexe Kursmuster (Schulter-Kopf-Schulter, Dreiecke, Keile usw.), sondern sind Ergebnis eines klaren, einstudierten Vorganges, um Positionen zu drehen, Hebel zu reduzieren, Mischkurse zu senken (in Long-Positionen) bzw. zu erhöhen (in Short-Positionen).

(2) Da diese Muster einer klaren Arbeitsabfolge entsprechen, lässt sich abschätzen, wie weit der Umschichtungsprozess gediegen ist und ein Gegenimpuls realistisch zu erwarten ist.

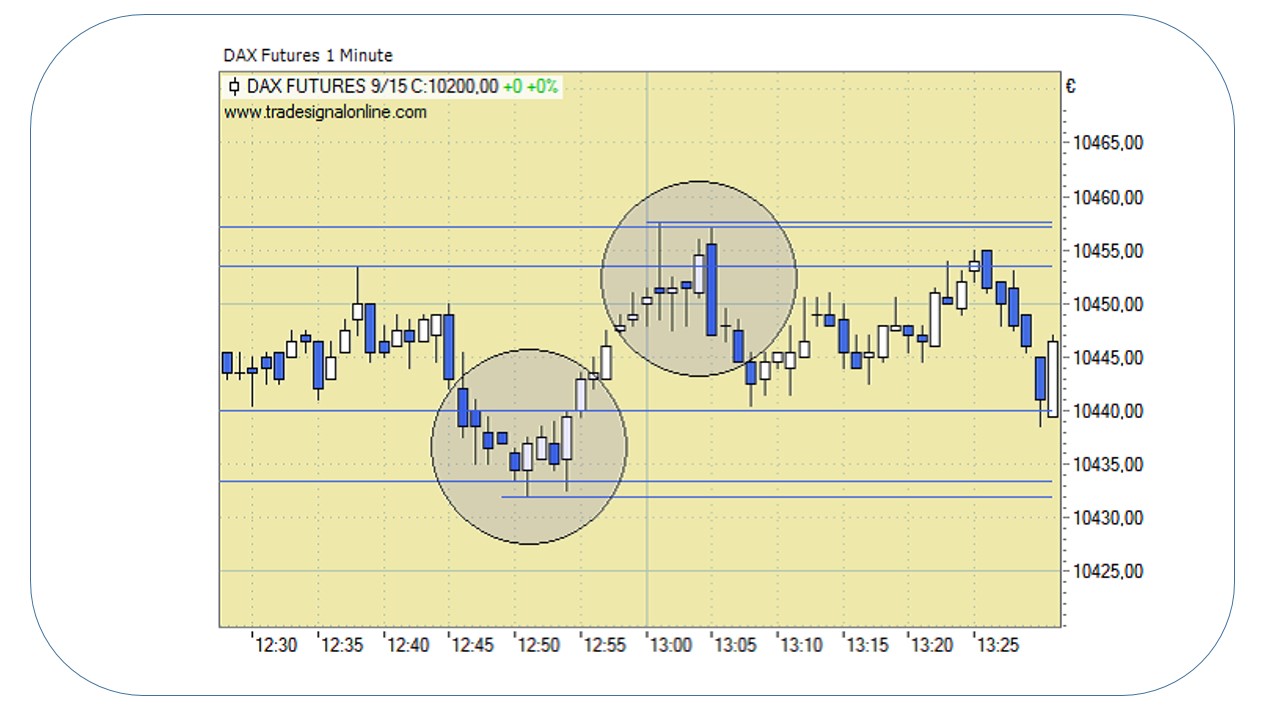

Der Ablauf des Musters zeigt folgender Chart:

Der obige Chart zeigt den FDAX am 09. September 2015 im 1 Minuten-Chart in einer engen Konsolidierungszone, wobei allein in 20 Minuten zwei Mal ein entsprechender Umschichtungsprozess vollzogen wurde. Dies zeigt, dass diese Prozedur sehr oft (da antrainiert) durchgeführt wird.

In der Regel besteht ein solches Muster selten aus drei 1 Minuten Kerzen, meistens aus vier 1 Minuten Kerzen, hin und wieder aus fünf 1 Minuten Kerzen. Sehen wir uns die Long-Seite an:

- Der Kurs erreicht ein reflexives Wendeniveau, stockt und signalisiert damit das mögliche Fehlen von Anschluss-Wirten.

- Durch eine erste, meist market initiierte Teil-Reduzierung des Long-Bestandes des Traders und einer mitunter anschließenden tieferen Wiedereinmischung in den Long-Bestand, werden zwei Aspekte erfüllt: (a) der Einstandsmischkurs der Position wird gesenkt, bei gleicher Ausgangslage der Gesamtposition und (b) der Trader gewinnt Zeit, in der ein Wirt (meist Arbitrage) aktiv werden kann. (Übrigens erfolgt eine solche Wiedereinmischung des abgegebenen Bestandes auf niedrigerem Niveau nur, wenn der Einsatz der Arbitrage sinnvoll erwartet werden kann.)

- Das erste Einmischen hebt in der Regel den Kurs in der / den Mittelkerze(n). Bleibt der Wirt auch diesmal aus, geht es konsequent aus der Position mittels market-Verkauf heraus. Dieser Verkauf erfolgt meist heftig, rasch und fokussiert, um den Vorteil der vorhergehenden niedrigeren Einmischung optimal ausnutzen zu können.

- DIESEN Moment passen wir in diesem Falle mit einem Re-Short ab und platzieren diesen aggressiv in den Glattstellprozess hinein.

Mit Short-Positionen im Zuge eines Abwärtstrends wird nach gleichem Muster verfahren, nur mit verändertem Vorzeichen.

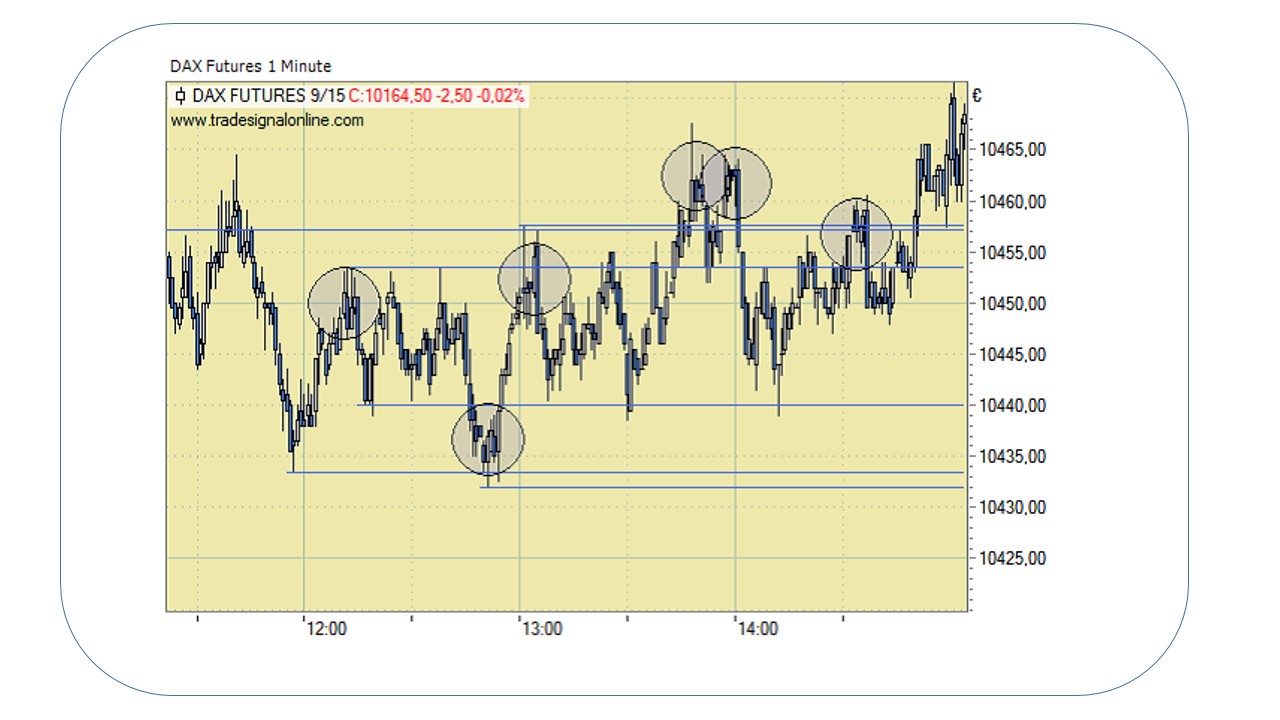

Sie folgende Grafik einer engen Konsolidierungszone am 09. September 2015 im FDAX. Alle Kreise zeigen das gleiche Vorgehen. Achten Sie auf die Ähnlichkeit der Muster! Es ist immer der gleiche Ablauf.

Warum tritt dieses Muster immer wieder auf?

Da Märkte für sich genommen chaotisch und ungeordnet verlaufen, nutzen wir Menschen optische Hilfsmittel in der grafischen Kursführung, um diese als Orientierungspunkte zu nutzen. Trendlinien etc. geben uns Struktur, mehr nicht. Händler mit großen Positionen benötigen auch Struktur im Handeln der Position. Wer keine Struktur und keine Automatismen im Führen, drehen, hoch- und heruntermischen von Positionen hat, verliert rasch den Überblick. Die beschriebenen Umschichtungsvorgänge sind antrainiert und werden immer nach dem gleichen Schema abgearbeitet. Verzerrungen treten nur deshalb auf, weil verschiedene Akteure tätig sind, eingebettet in ein Umfeld von diversen Gegenimpulsen und verschiedenen Trade-Impulsen. Aber dennoch sind, solange Kurzfristhändler phasenweise den Markt dominieren, die Handlungsspuren in ihrer Grundstruktur sichtbar und ausnutzbar durch rasche Contra-Trades unsererseits.

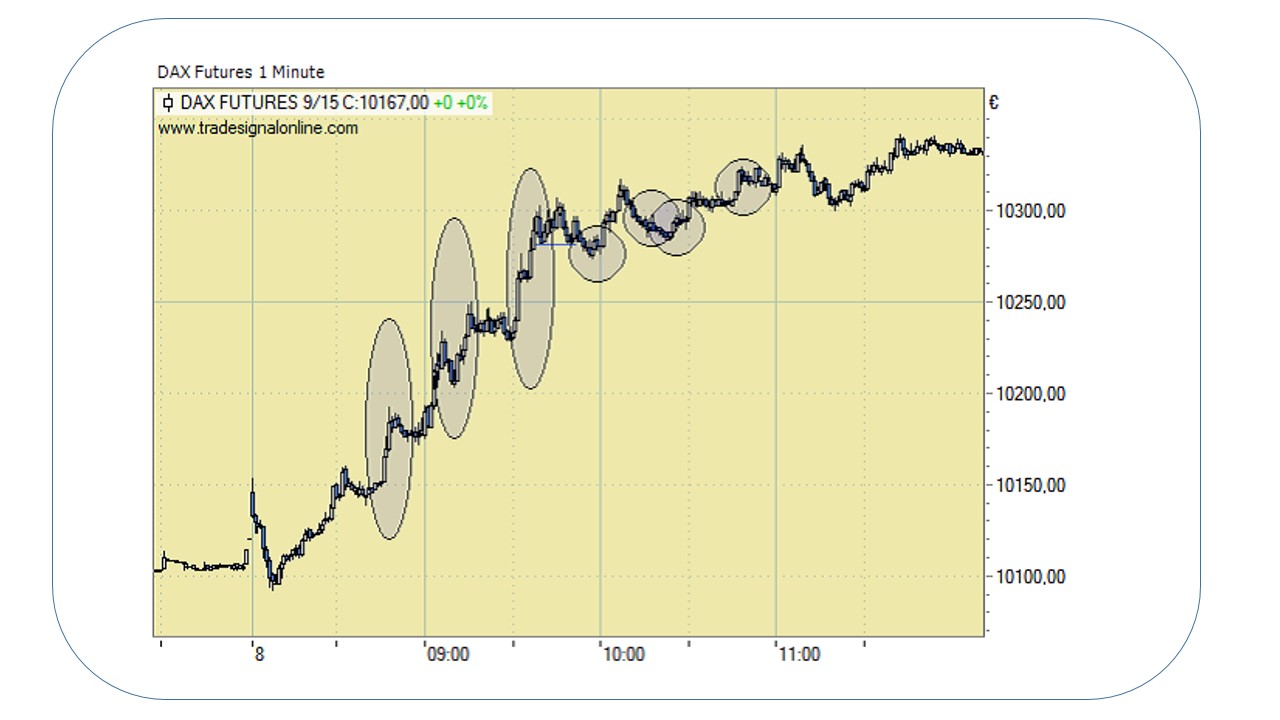

Einsetzen von Contras innerhalb großer finaler Orders

Nachfolgende Grafik zeigt die über gut drei Stunden abgearbeitete Final-Order am 08. September 2015 im FDAX, welche um 11:00 Uhr auslief und der sich schlussendlich Einzel-Orders in der Kasse anschlossen. Vorgehen und Motivation eines Kommissionshändlers beim Abarbeiten einer Final-Order sind bereits mehrfach beschrieben worden, ich möchte jetzt davon Abstand nehmen.

Die Grafik zeigt beeindruckend, wie sauber und professionell und stetig von kurz nach 08:00 Uhr bis 10:00 Uhr, der Kauf der ersten 5/6tel der Order im Rhythmus durchgeführt wurde, um in den Zwischenpausen den sich unvermeidlich mit anhängenden Kurzfristhandel die mitgenommenen Stücke abgeben zu lassen, bevor der Folgeschub einsetzte. Von 10:00 Uhr bis 11:00 Uhr folgte die Stabilisierung des Kurses in der Konsolidierung, was der obligatorischen „Pflege“ des Mischkurses zuschulden ist. Die Markierungen zeigen jene Abschnitte, in denen der Händler aktiv ist.

Das Abwickeln einer Finalorder ist ebenfalls ein klar einstudierter und nach optimierten Regeln ablaufender Arbeitsprozess, den jeder Kommissionshändler erlernt. Da er sehr offensichtlich abläuft, ist er sehr gut ausnutzbar. Wichtig sind folgende Regeln:

(a) Solange die Order aktiv ist (Orders dieser Art laufen in der Regel immer erst zu einer vollen Stunde aus, nachdem diese mindestens eine Stunde in der Konsolidierung gehalten wurden), werden niemals Contras, Ausbrüche oder Wiedereinstiege entgegen der Impulsrichtung eingegangen. Niemals, so verlockend sie auch erscheinen mögen. Erst wenn Sie den Markt kennen wie Ihre Westentasche, sind temporäre Modifizierungen möglich, aber selbst dann nicht typisch.

(b) Der Contra in Impulsrichtung kann in Ruhe eingegangen werden, wenn der Trade läuft.

(c) Wichtig: sollte man sich hineinheben lassen durch Platzierung von Limit-Orders, kann man in der Regel „durchhalten“, solange der 5/6tel Phase läuft, sind Rücksetzer immer nur marginal.

Beachten Sie: in Shortphasen erfolgen Verkäufe aggressiver und die Konsolidierungsphase fällt meist aus. Begründung: finale große Short Orders im FDAX dienen meist dem Hedgen von Positionen. Long-Orders sind Marktpositionierungen, welche in der Regel in den Folgetagen gegen Kasse gedreht werden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.