Biotech-ETF mit Megaperformance!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- SPDR S&P Biotech ETF - WKN: A0MYHE - ISIN: US78464A8707 - Kurs: 80,480 $ (NYSE)

- NASDAQ Biotechnology Index - WKN: 617026 - ISIN: XC0006170267 - Kurs: 3.357,50 Pkt (NASDAQ)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.574,41 Pkt (Chicago Mercantile Exchange)

Der S&P Biotechnology Select Industry Index bildet alle Unternehmen aus dem S&P Total Markets Index ab, die in der Biotechbranche tätig sind und am NYSE, AMEX oder NASDAQ National Market bzw. Small Cap exchange notiert sind.

Die Top 10 Positionen

| Name | Ticker | Isin | Gewichtung |

| Loxo Oncology Inc | LOXO | US5488621013 | 2,1 % |

| Celgene Corp | CELG | US1510201049 | 1,6 % |

| Sage Therapeutics Inc | SAGE | US78667J1088 | 1,6 % |

| Neurocrine Biosciences Inc | NBIX | US64125C1099 | 1,5 % |

| Clovis Oncology Inc | CLVS | US1894641000 | 1,5 % |

| Incyte Corp | INCY | US45337C1027 | 1,4 % |

| Mirati Therapeutics Inc | MRTX | US60468T1051 | 1,4 % |

| Portola Pharmaceuticals Inc | PTLA | US7370101088 | 1,4 % |

| Exact Sciences Corp | EXAS | US30063P1057 | 1,4 % |

| Seattle Genetics Inc | SGEN | US8125781026 | 1,4 % |

Risiko & Rendite

Im Gegensatz zum Nasdaq Biotechnology Index, welchen ich gestern vorgestellt habe, investiert der S&P Biotech Index ausschließlich in Unternehmen, die in der Biotech-Branche tätig sind. Dadurch ist der Index einem hohen systematischen Risiko ausgesetzt, er ist im Gegensatz zum Nasdaq Biotech Index jedoch nicht Börsenplatz gebunden und kann daher in ertragsstarke Biotech Unternehmen investieren die der Nasdaq Biotech Index nicht in sein Portfolio aufnehmen kann.

Der S&P Biotech Index setzt auf den Gleichgewichtungsansatz, somit wird in jeden Einzelwert die gleiche Menge an Kapital investiert und quartalsweise umgeschichtet. Dies verhindert, dass der Index einem zu hohen Risiko seitens einzelner Werte ausgesetzt ist, wie es zum Beispiel beim Nasdaq Biotech Index der Fall ist. Die Top 10 Unternehmen im S&P Biotech Index konstituieren „lediglich“ 15 % des Index, wobei die größte Position 2,1 % ausmacht.

Gefällt Ihnen der Artikel? Dann folgen Sie mir jetzt kostenlos auf meinem Guidants-Desktop!

Der Gleichgewichtungsansatz führt auch dazu, das kleine Unternehmen stärker gewichtet werden als es bei einer Gewichtung nach Marktkapitalisierung der Fall wäre. Dies spiegelt sich bereits in den Top 10 Positionen des ETFs wider. Die Mehrzahl der Positionen sind Small oder Mid Caps und dies zieht sich durch das gesamte Portfolio des S&P Biotech Index. Die durchschnittliche Marktkapitalisierung ist mit 3,01 Mrd. USD vergleichsweise niedrig.

In der Biotech-Branche versprechen jedoch gerade Small und Mid Cap Unternehmen Chancen auf extrem hohe Renditen. Dies ist jedoch, wie meistens, gepaart mit höheren Risiken weshalb der S&P Biotech Index im Vergleich zu anderen Biotech-Indizes auch riskanter und volatiler ist. Dies sollte im Hinterkopf behalten werden, da der Biotech-Sektor per se bereits ein durchaus hohes inhärentes Risiko birgt.

Ein Blick auf den Chart

Die US-Biotech-Branche fiel im vergangenem Jahr durch schwache Performance auf. Ähnlich dem Nasdaq Biotechnology Index, spiegelt sich der Druck der vergangenen Monate auf den Biotech-Sektor auch im Chart dieses Index wider. Auf Monats-Chart Basis konnte der Index jedoch am langfristigen Aufwärtstrend abprallen und erholt sich seit Ende des Jahres stark. Die derzeitige Schwäche des Marktes könnte interessante Einstiegschancen bieten. Die gestrige Kerze könnte jedoch kurzfristig gesehen auf ein vorläufiges Ende des beschleunigten Anstieges der vergangenen Tage hinweisen und vor einem erneuten Anstiegen erst Rücksetzer nach sich ziehen. In diesem Szenario wäre ein Schließen des Gap-Ups von vorgestern denkbar bevor der Index wieder Kurs nach oben nimmt.

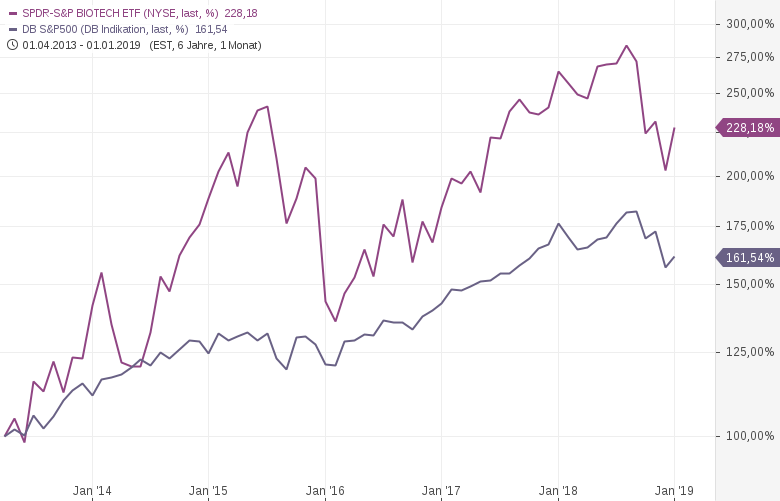

Ein Vergleich des S&P Biotechnology Select Industry Index mit der Benchmark, dem S&P 500, spricht für den Index:

ETF auf den S&P Biotechnology Select Industry Index

Der SPDR S&P Biotech ETF (Ticker: XBI/ISIN: US78464A8707) ist mit einem verwalteten Fondsvermögen von rund 4 Mrd. USD der zweitbeliebteste Biotech-ETF nach dem IBB. Mit jährlichen Verwaltungskosten in Höhe von 0,35 % ist er einer der kostengünstigsten Biotech-ETFs. Der XBI ein „ausschüttender“ ETF mit einer derzeitigen 12-Monats-Rendite von 0,28 %.

Seit Inkrafttreten der neuen EU-Finanzregulierung MiFID II Anfang letzten Jahres, ist es EU-Privatanlegern nur noch erschwert möglich in ETFs von US-basierten Emittenten zu investieren. Die laut MiFID II verpflichtende Bereitstellung von KIDs (Key Investor Information Documents) für ETFs gilt auch für amerikanische Emittenten, doch diese stellen zumindest derzeit die nötigen Informationen noch nicht bereit. Europäische Broker nehmen US-ETFs ohne KIDs zunehmend aus ihrem Portfolio. Bereits bestehende Positionen können behalten oder verkauft werden, ein Neueinstieg in diese attraktive Anlageform ist bei den meisten Brokern nicht mehr möglich. Derzeit kann man US-ETFs noch über Tradegate und Regionalbörsen wie Berlin und Düsseldorf kaufen. Mehr hierzu können Sie in meinem Artikel „EU-Privatanleger werden zunehmend von US-Handel ausgeschlossen“ nachlesen. Derzeit ist noch kein europäisches Pendant zum XBI erhältlich.

FAZIT:

Eine Investition in den XBI und somit den S&P Biotechnology Select Industry Index eignet sich aufgrund des Rendite-Risiko-Profils des Index vor allem für Investoren, welche von dem hohen Renditepotential der Small und Mid Cap Biotech Unternehmen profitieren möchten und hierfür ein höheres Risiko in Kauf nehmen.

Im Hinblick auf langfristiges Value Investment halte ich den XBI für ein interessantes, langfristiges Investment, um von dem ertragsstarken Biotech Markt zu profitieren. Aufgrund der hohen Volatilität des Sektors würde ich aber generell zu vergleichsweise kleinen Investitionen in Biotech-ETFs in Relation zur Gesamtdepotgröße raten. Dies gilt besonders bezogen auf den S&P Biotechnology Select Industry Index, aufgrund seiner vergleichsweise hohen Risikoexposition. Dies ist jedoch abhängig vom individuellem Risikoappetit umzusetzen.

Hat Ihnen der Artikel gefallen? Dann folgen Sie mir kostenlos auf meinem Guidants Desktop!

Auf meinem Desktop setze ich meine Strategie des erfolgreichen Vermögensaufbau um, inklusive Musterdepots und Watchlist.

Lesen Sie hierzu auch:

- Megatrend Biotechnologie - So investieren Sie richtig!

- Diese Biotech-ETFs versprechen hohe Rendite bei moderatem Risiko

- Biotech ETF Geheimtipp – Megaperformance bei moderatem Risiko

- Europäischer Biotech-ETF schlägt amerikanische Konkurrenz

Alle relevanten Informationen zum Thema ETFs finden Sie in unserem ETF-Guide unter folgendem Link.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

XBI leider nicht mehr für europäische Anleger handelbar. Wozu dann sowas vorstellen?

Der Schwankungsbreite könnte man entgehen, wenn man den ETF mit einem Festbetrag pro Monat einkauft oder man kauft immer bei einem Rückgang von 10% und einem von 20% ein.

Damit glättet man die Schwankungsbreite und es ist eine simple Methode.

Gut aufbereitet ! Für den Investor. Danke