Wie sicher sind Ölaktien in einer Rezession?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Brent Crude ÖlKursstand: 102,997 $ (JFD Brokers) - Zum Zeitpunkt der Veröffentlichung

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 99,230 $ (JFD Brokers)

- Brent Crude Öl - WKN: 967740 - ISIN: XC0009677409 - Kurs: 102,997 $ (JFD Brokers)

Negatives Wirtschaftswachstum ist nichts anderes als ein Rückgang der Nachfrage. Unternehmen können nur noch geringere Mengen verkaufen. Davon sind alle Firmen betroffen, ob Ölunternehmen oder nicht. Ölunternehmen und andere Rohstoffproduzenten sind zusätzlich zu geringerem Absatz mit einem weiteren Problem konfrontiert. Der Rohstoffmarkt, insbesondere der Ölmarkt, reagiert auf kleine Ungleichgewichte mit großen Preisschwankungen. Das war etwa 2014 der Fall. Nach jahrelangen Investitionen erreichte die Fracking-Industrie in den USA eine Größenordnung, die zu einem globalen Überangebot von Öl führte. Der Preis fiel von über 100 Dollar auf 30 Dollar. Wer nun denkt, dass das Überangebot bei 10 % lag, irrt. Das Überangebot lag im sehr niedrigen einstelligen Prozentbereich. Kleine Abweichungen vom Gleichgewicht haben eine sehr große Wirkung. Das ist eine Besonderheit des Rohstoffsektors. Der Markt ist global und Preise werden nicht von den Produzenten festgelegt.

Bei Gütern, die keinem globalen Einheitspreis unterliegen, ist das anders. Selbst wenn die Rezession z.B. die Nachfrage nach iPhones um 10 % einbrechen lässt, senkt Apple deswegen nicht die Preise um 50 %. Apple kann frei entscheiden, wie es reagiert und ob es die Preise anpassen will. Rohstoffunternehmen können das nicht. Der Preis ist vorgegeben. Unternehmen können lediglich die Produktionsmenge verändern.

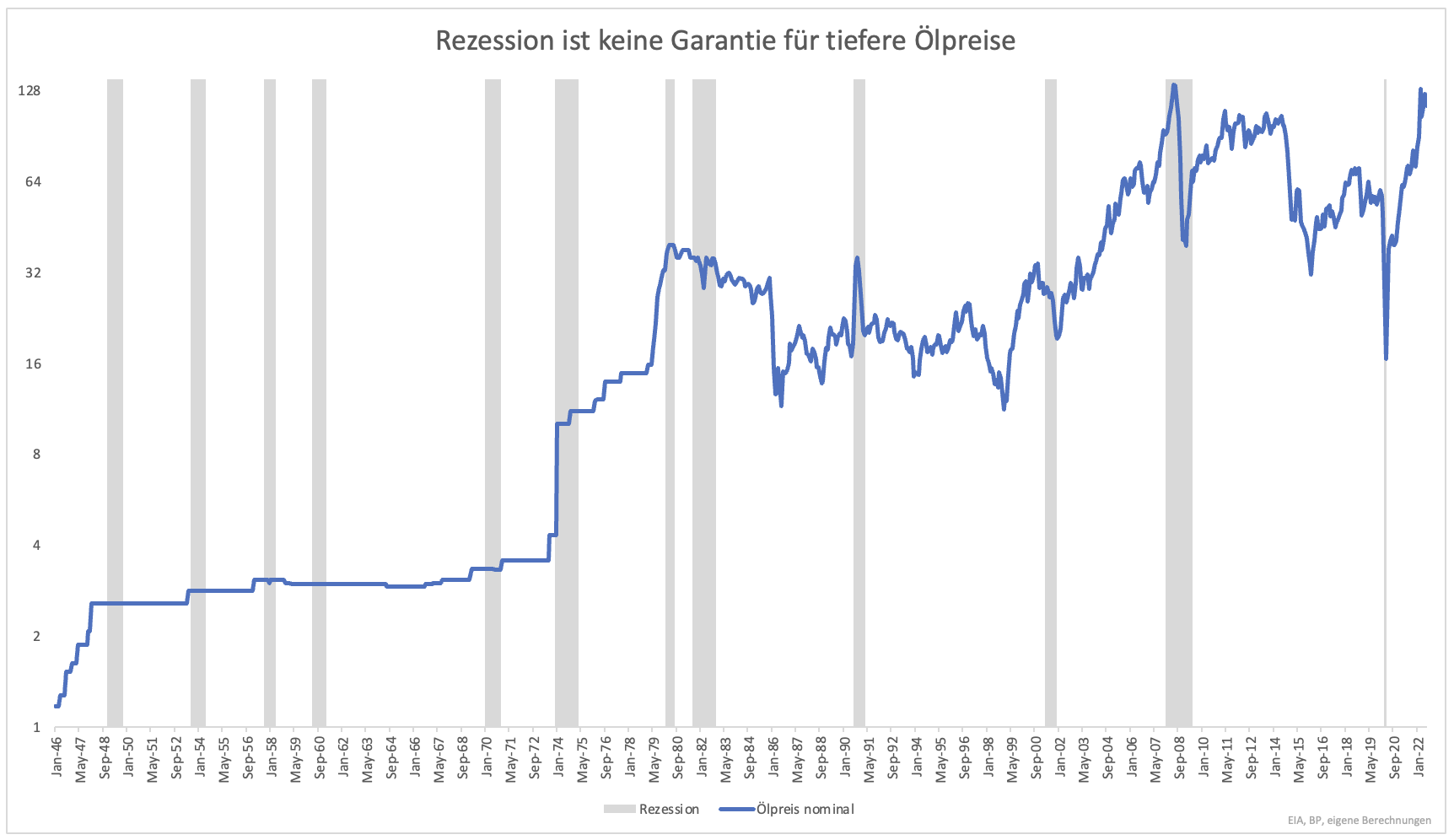

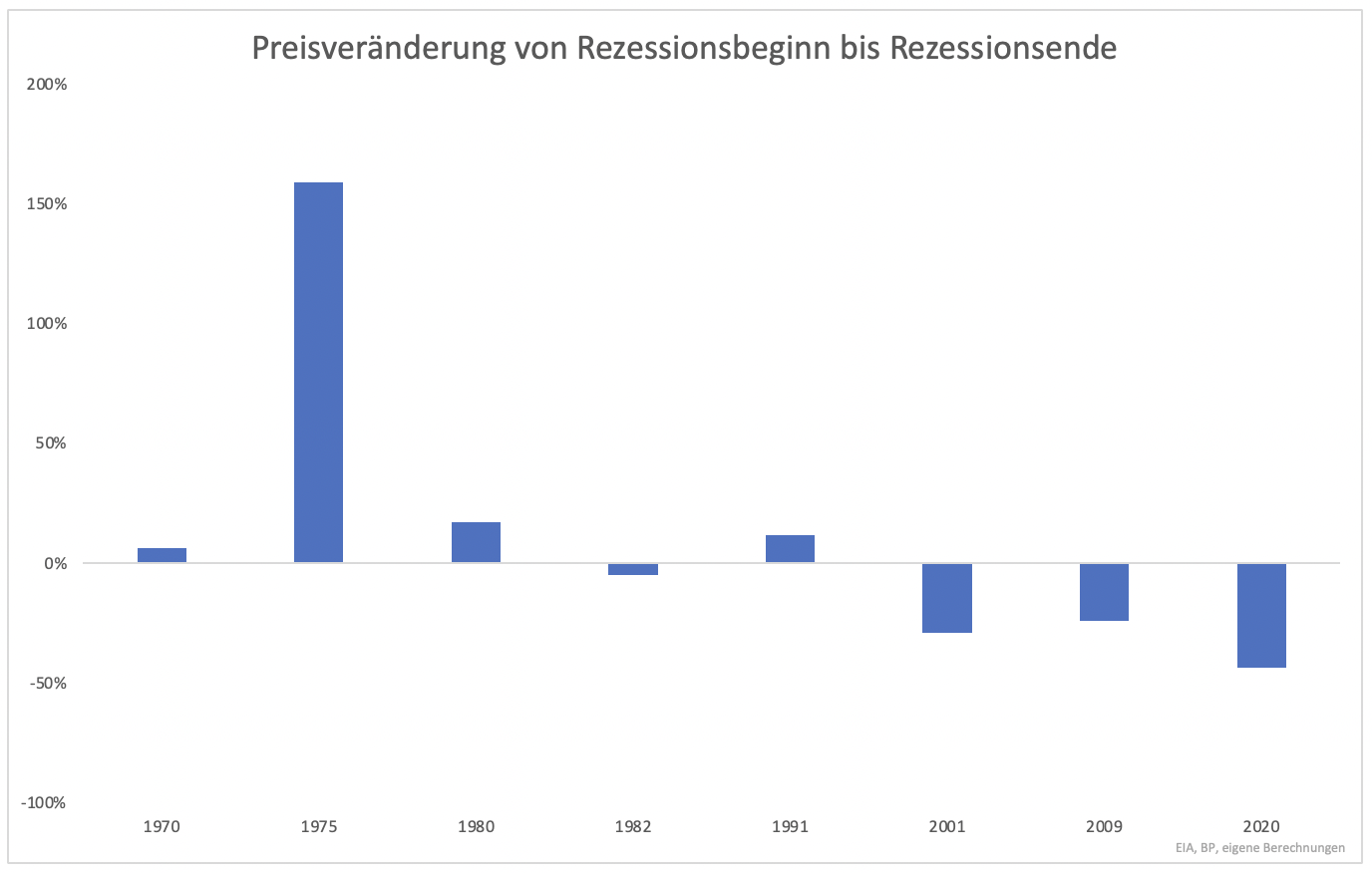

Eine Rezession gilt als Garant für geringere Nachfrage und entsprechend kann der Markt schnell aus dem Gleichgewicht geraten. Daher wird erwartet, dass der Ölpreis während einer Rezession fällt. Historisch lässt sich das nicht unbedingt belegen. Der Preis fiel zwar während der letzten drei Rezessionen, doch das ist eher die Ausnahme (Grafik 1).

Während der Rezessionen in den Jahren 1970, 1975, 1980 und 1991 konnte der Ölpreis zum Teil deutlich steigen (Grafik 2). In diesen Fällen war der Preisanstieg bei Öl zum Teil mit verantwortlich für die Rezessionen. Ein Energiepreisschock ist für die Wirtschaft schwer zu absorbieren. 1975 und 1980 kam eine gewisse Ölknappheit noch dazu.

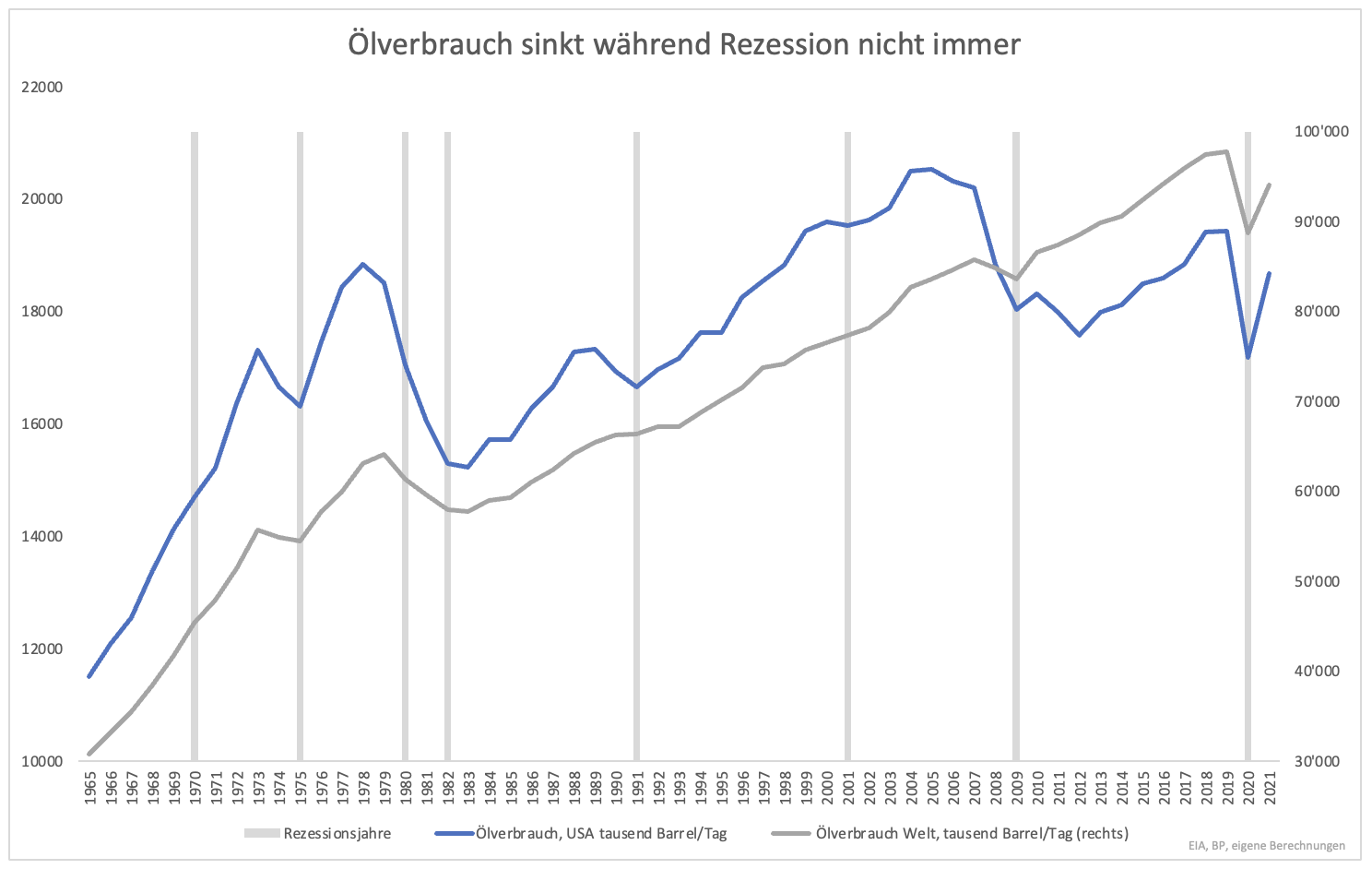

Eine Rezession senkt den Ölverbrauch nicht automatisch. Global stieg der Verbrauch auch 2001, 1991 und 1970 trotz Rezession weiter (Grafik 3). Wie es in der bevorstehenden Rezession sein wird, ist schwer abzuschätzen. Einige Aspekte sprechen für einen stabilen Verbrauch, da sich einige Sektoren immer noch in der Normalisierungsphase nach der Pandemie befinden.

Ob Airlines, Kreuzfahrtunternehmen oder generell der Tourismussektor, sie alle fahren die Kapazitäten nach oben. Ein Nachfragerückgang in der Industrie könnte so ausgeglichen werden. Gleichzeitig bleibt Öl knapp, solange kein Ersatz für russisches Öl gefunden wird.

Aus diesem Grund blieb der Ölpreis auch vergleichsweise stabil, während andere Rohstoffpreise deutlich fielen. Anleger gewichten einen Nachfragerückgang derzeit höher. Ölaktien verloren zum Teil 20 % und mehr. Mittelfristig spricht vieles für stabile oder höhere Ölpreise. Rücksetzer im Sektor sind Kaufgelegenheiten.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.