ÖLPREIS: Nicht nur kurzfristig schwierig?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Brent Crude Öl - WKN: 967740 - ISIN: XC0009677409 - Kurs: 82,709 $/bbl. (JFD Brokers)

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 78,704 $/bbl. (JFD Brokers)

- SPDR S&P U.S. Energy Select Sector UCITS ETF (Acc) - WKN: A14QB0 - ISIN: IE00BWBXM492 - Kurs: 31,915 € (L&S)

Die Zeiten, in denen der Ölpreis bei 120 oder gar 140 USD stand, weil Öl global schlichtweg knapp war, sind lange vorbei. Seit über einem Jahrzehnt mangelt es der Welt nicht an Öl. Möglich machte es der Schieferölboom in den USA. Dieser hat den Ölmarkt grundlegend verändert.

Zum einen ist Schieferöl inzwischen kostengünstig zu fördern. Die Förderkosten sind von mehr als 80 USD je Barrel auf gut 50 USD gefallen. In einigen Gebieten geht es auch deutlich günstiger. Zum anderen lässt sich die Fördermenge recht flexibel erhöhen oder senken. Bei einem Tiefseeprojekt wäre das anders.

Die Flexibilität erklärt zum Teil auch, weshalb die lang prophezeite Ölknappheit einfach nicht kommen will. Analysten nahmen an, dass zu wenig investiert wird. In der traditionellen Produktion dauert es viele Jahre, bis eine Ölquelle erschlossen ist. Geringe Investitionen in den Jahren 2014 bis 2021 hätten zu einer Knappheit führen sollen, taten es aber nicht. Schieferöl macht es möglich.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

Von geopolitischen Schocks abgesehen können Anleger nicht davon ausgehen, dass der Ölpreis über 100 USD je Barrel steigt. Ein solcher Preis ist für alle zu lukrativ und wer Öl hat, muss es losschlagen, bevor die Welt immer weniger Öl benötigt. Das deckelt den Preis. Ebenso ist es unter den neuen Gegebenheiten nicht mehr sinnvoll, um Marktanteile in einem Preiskampf zu streiten. Spätestens bei einem Preis von weniger als 70 USD wir die OPEC nervös.

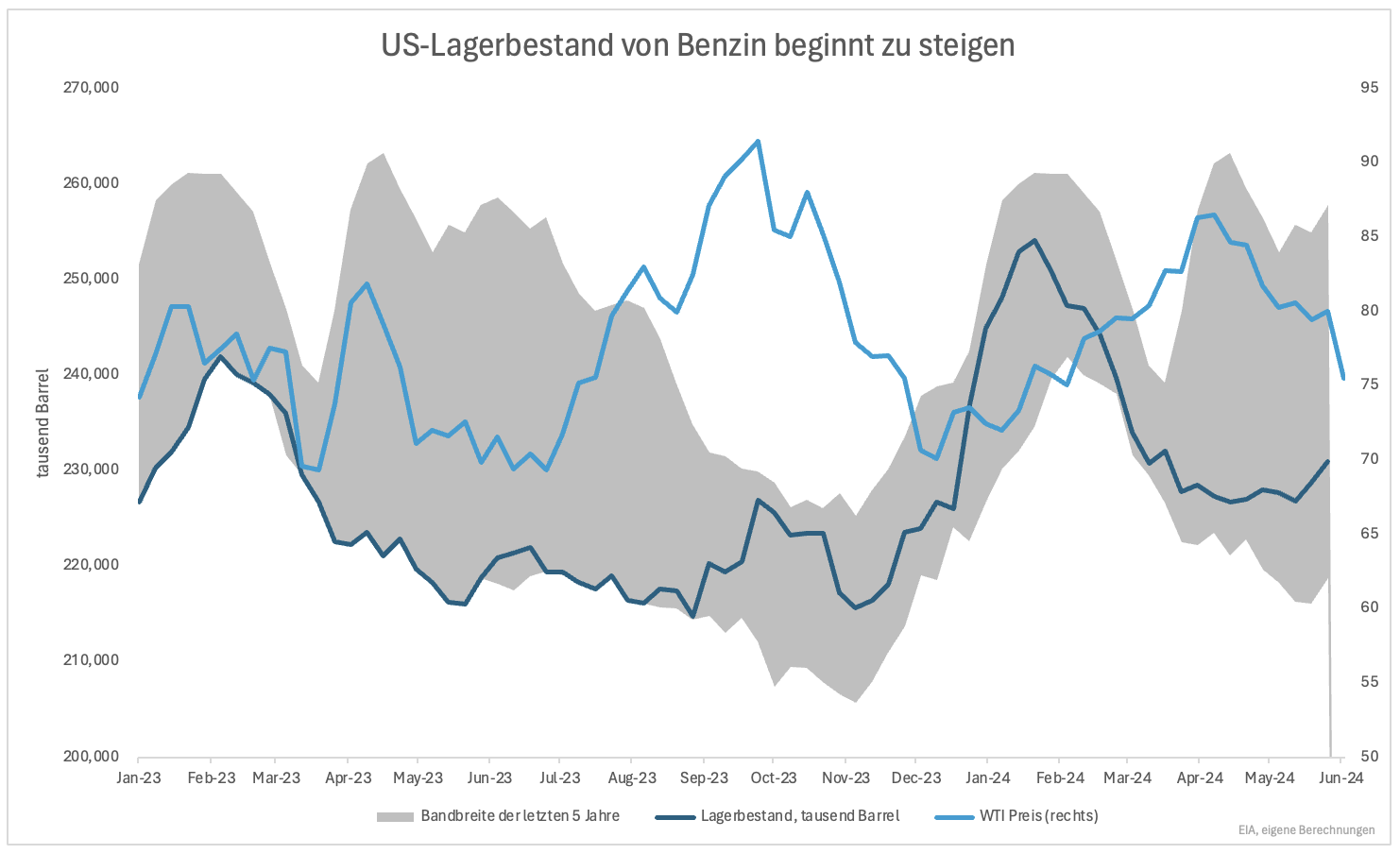

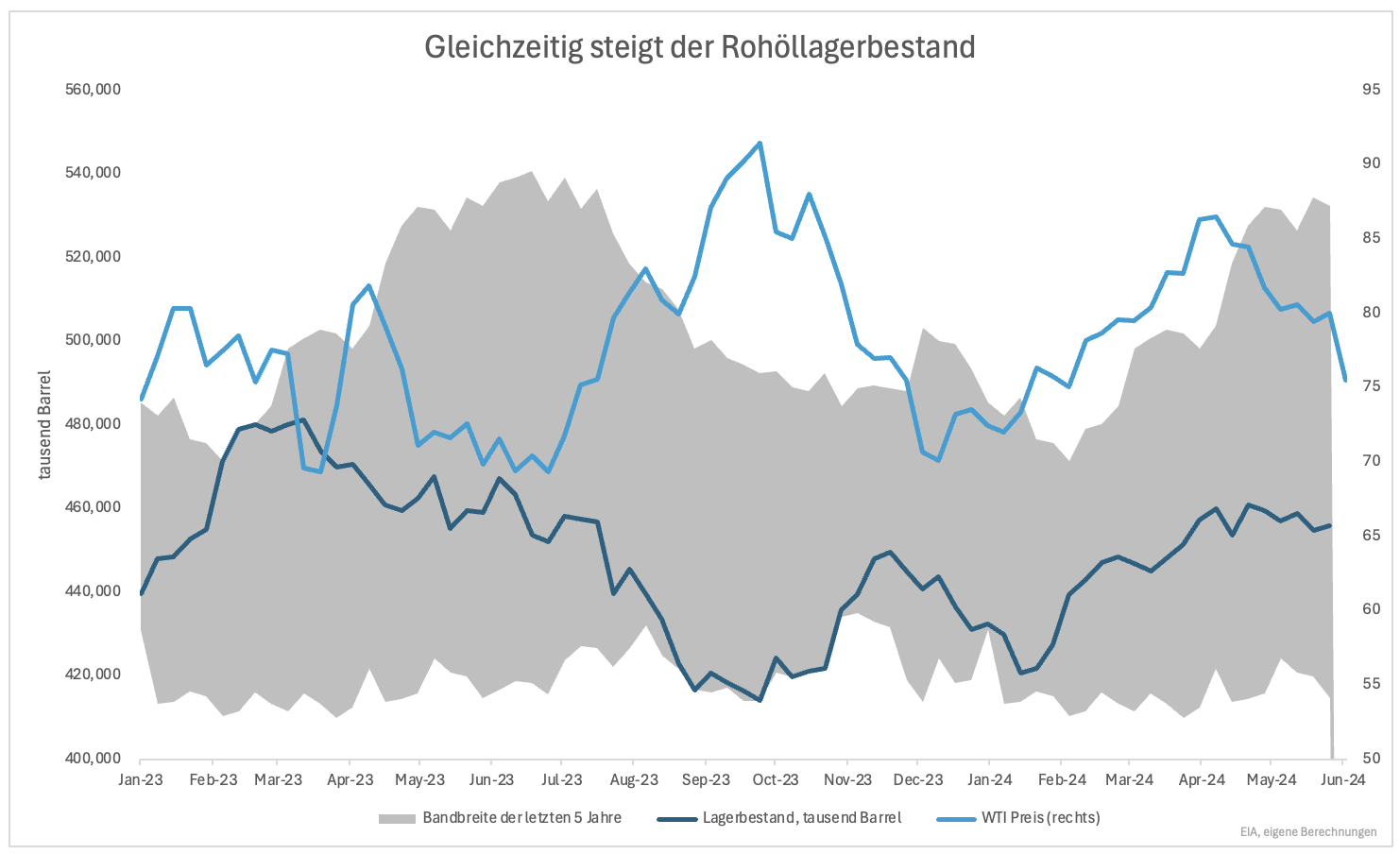

Die Bandbreite der letzten Jahre setzt sich mit hoher Wahrscheinlichkeit fort. Erreicht der Ölpreis den unteren Rand dieser Bandbreite, wird es für Anleger wieder interessant. Dass das untere Ende erreicht wird, wird immer wahrscheinlicher. Der Grund ist in den USA zu finden. Der dortige Lagerbestand von Ölprodukten wie Benzin steigt (Grafik 1). Das gilt auch für Rohöl (Grafik 2).

Ein hoher Lagerbestand ist immer problematisch. Es signalisiert keine Knappheit, sondern Überfluss. Der steigende Lagerbestand ist derzeit besonders interessant, da Raffinerien viel Öl nachfragen. Zum einen erklärt die hohe Menge an Ölverarbeitung den steigenden Lagerbestand bei Benzin, nicht aber bei Rohöl.

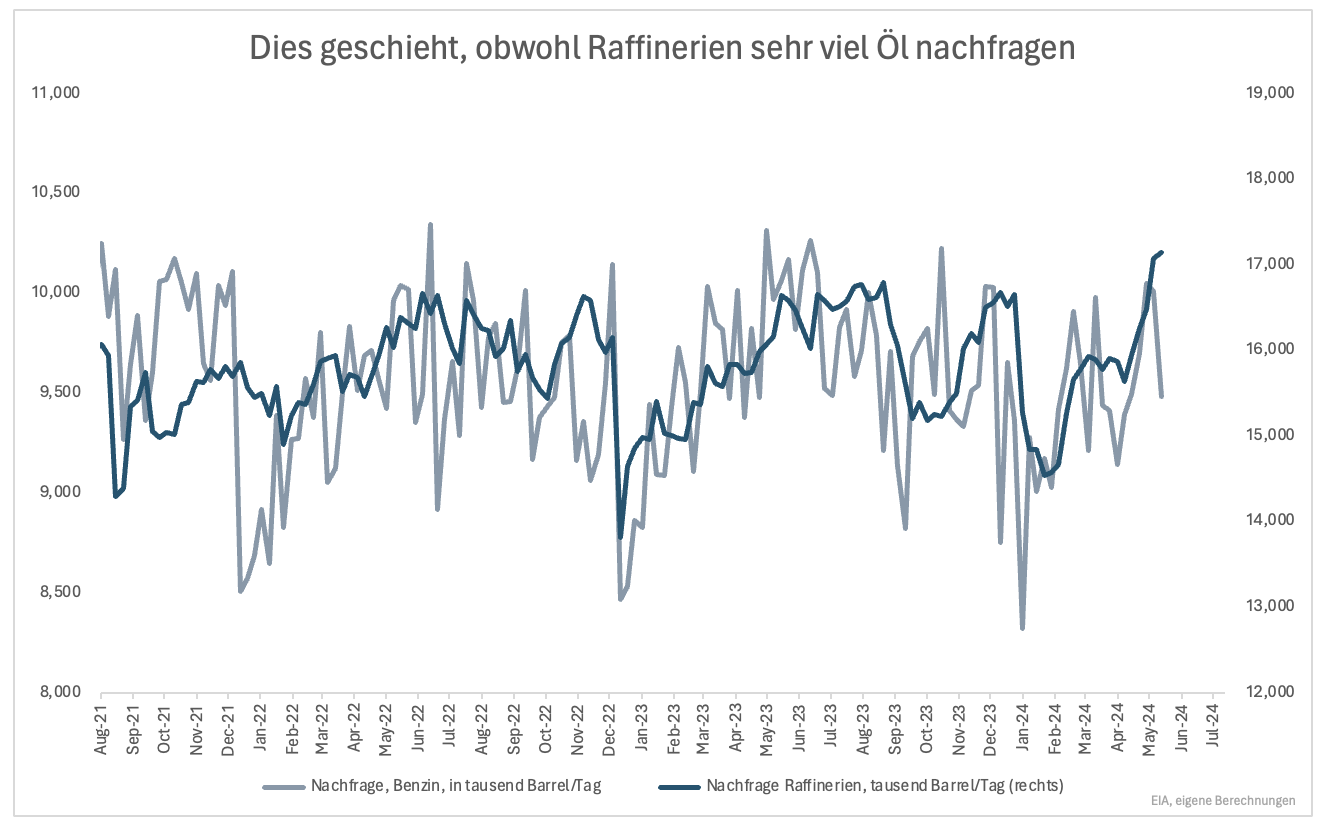

Raffinerien sind letztlich die relevanten Abnehmer von Rohöl. Deren Nachfrage ist im Vergleich zu den vergangenen Jahren auf ein neues Rekordhoch gestiegen. Gleichzeitig sinkt die Nachfrage nach Benzin (Grafik 3). Daraus folgt zwangsweise, dass weniger Benzin produziert und weniger Rohöl nachgefragt wird.

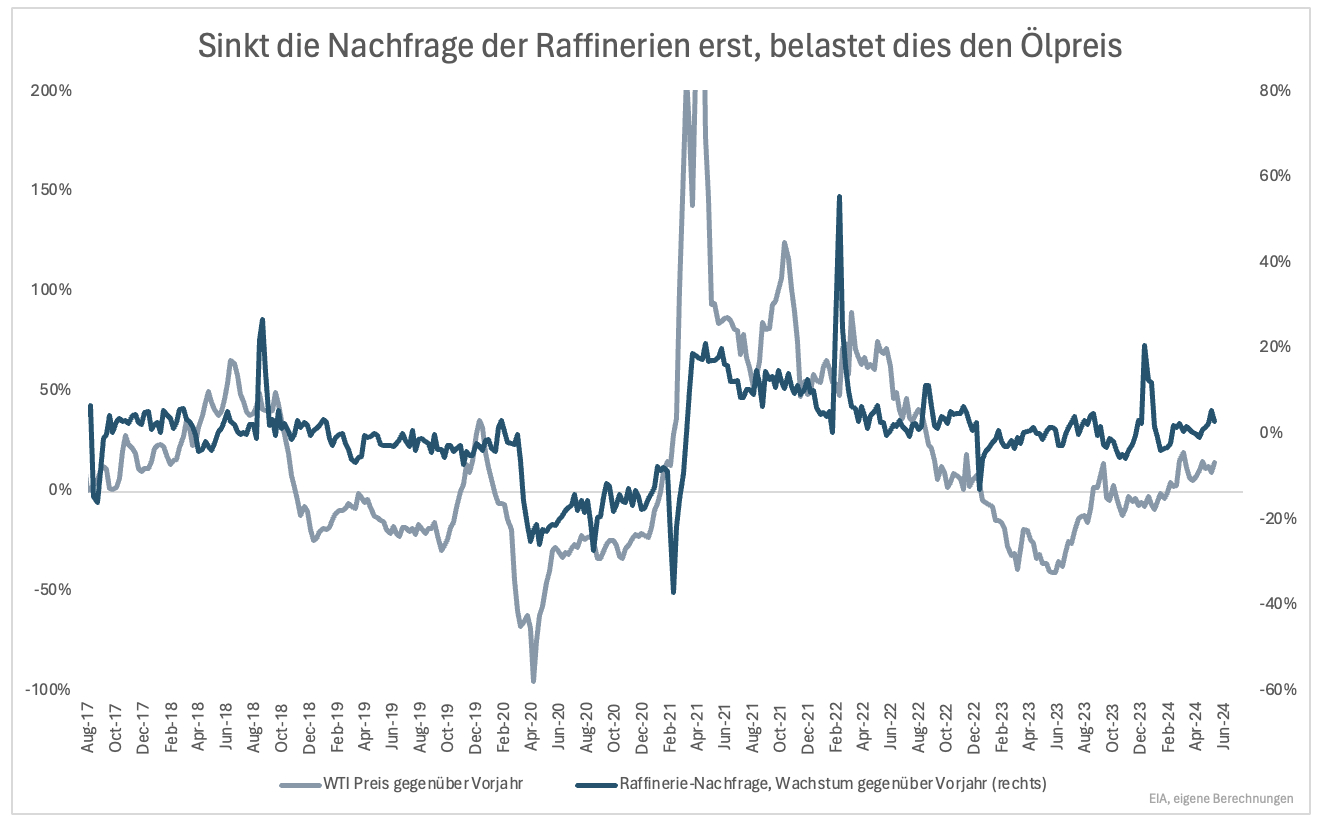

Fragen Raffinerien weniger nach, wirkt dies auch auf den Rohölpreis selbst (Grafik 4). Wann die Nachfrage von Raffinerien zu sinken beginnt, bleibt abzuwarten. Der Moment kommt näher und dies sollte helfen, den Ölpreis an das untere Ende der Preisspanne zu drücken. Ein Einstieg bei Ölaktien würde sich in diesem Fall lohnen, z.B. über den SPDR US Energy ETF SPDR S&P U.S. Energy Select Sector UCITS ETF (Acc) (WKN A14QB0).

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Vielleicht sollte man bei der unteren Spanne auch den Einfluss der SPR mit betrachten.

SPR

Vielen Dank für diesen Artikel!