Wie aus dem Nasdaq Ramsch wurde

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Microsoft Corp.Kursstand: 257,370 $ (Nasdaq) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- VerkaufenKaufen

- Microsoft Corp. - WKN: 870747 - ISIN: US5949181045 - Kurs: 257,370 $ (Nasdaq)

- Apple Inc. - WKN: 865985 - ISIN: US0378331005 - Kurs: 137,640 $ (Nasdaq)

- Nasdaq Composite - WKN: 969427 - ISIN: XC0009694271 - Kurs: 11.188,39 Pkt (Nasdaq)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 11.672,52 Pkt (Nasdaq)

Langfristig schlagen Technologieaktien den breiten Markt. Kurzfristig, wie in den vergangenen zwölf Monaten, kann es auch umgekehrt sein. Inzwischen sind viele Technologieaktien wieder vernünftig bewertet. Indizes haben allerdings ein Manko. Sie sind von wenigen Megacaps bestimmt, insbesondere Apple und Microsoft. Gerade diese beiden Werte erscheinen nach wie vor moderat überbewertet.

Technologieindizes dürfte eine Outperformance daher in den kommenden Monaten nicht leichtfallen. Wahrscheinlich müssen sich Anleger sogar noch gedulden, bis die längerfristige Outperformance wieder beginnt. Man kann sich immerhin darauf verlassen, dass es langfristig eine Outperformance geben wird.

Wer darüber nachdenkt, Technologieaktien auf Basis eines Index zu kaufen, muss jedoch vorsichtig sein. Nicht jeder Technologieindex hat einen positiven Ausblick. Tatsächlich wurde aus dem Nasdaq Composite in den vergangenen zwei Jahren eine Art Ramschindex. Um zu verstehen, was das bedeutet, lohnt zunächst ein Blick auf die drei großen US-Indizes und den Gesamtmarkt.

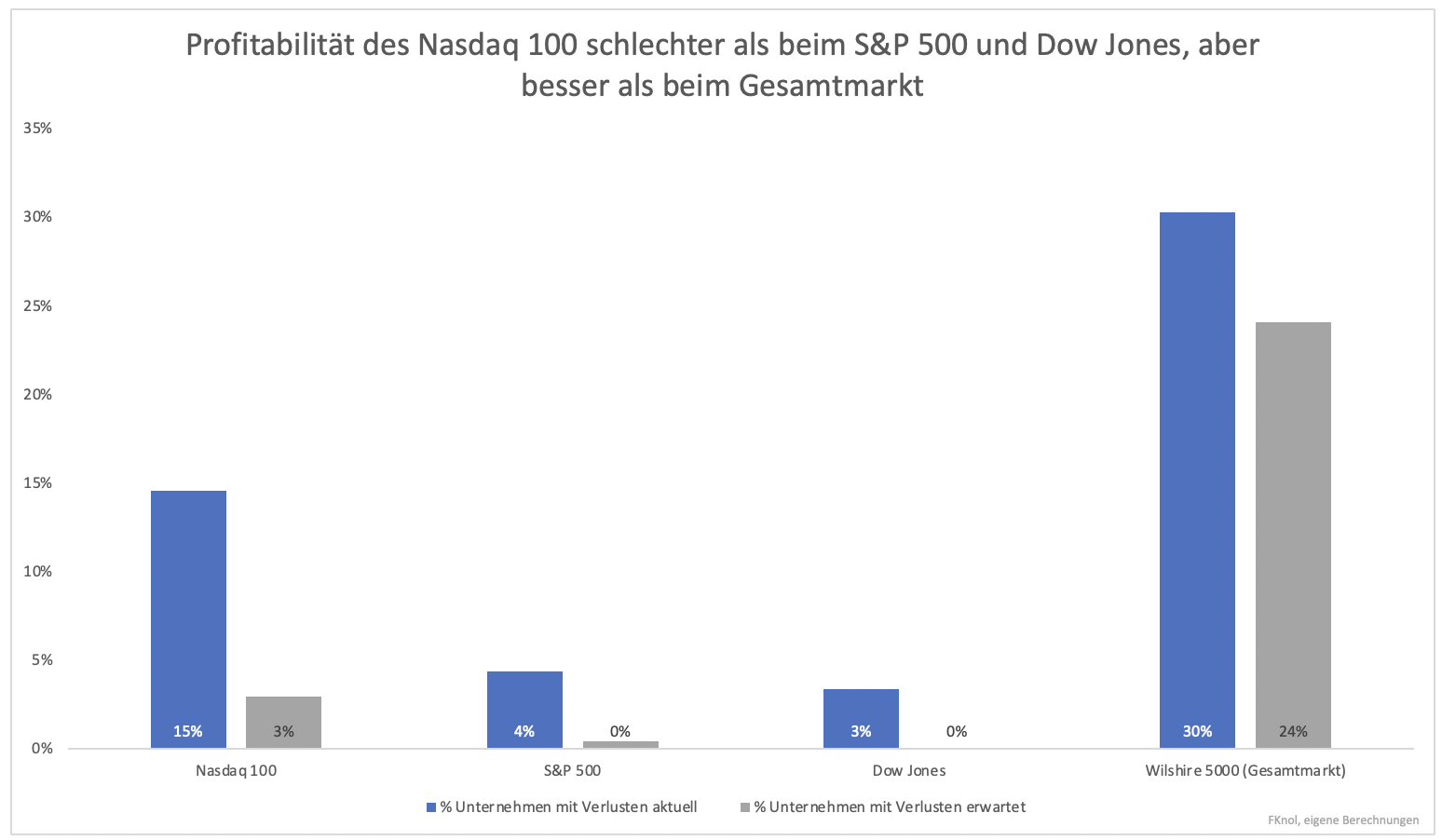

Der Gesamtmarkt wird vom Wilshire 5000 Index repräsentiert. 30 % der enthaltenen 3.000 Unternehmen schreiben derzeit keinen Gewinn (Grafik 1).

Auf Basis der erwarteten Gewinne soll der Prozentsatz auf 24 % sinken. Analysten tendieren dazu, von Gewinnwachstum auszugehen. Daher wird erwartet, dass zukünftig weniger Unternehmen Verluste schreiben werden.

Das gilt auch für den Nasdaq 100. Aktuell schreiben 15 % der Firmen Verluste. Das liegt an Unternehmen wie Airbnb, die im Nasdaq 100 enthalten sind. Nicht jedes Unternehmen, welches Verluste schreibt, ist auch gleich ein schlechtes Unternehmen. Einige schreiben zudem nur aus buchhalterischen Gründen Verluste.

Viele jüngere Unternehmen geben neue Aktien aus. Aktienpakete sind ein wesentlicher Kompensationsbestandteil, nicht nur von Managern, sondern auch gewöhnlichen Mitarbeitern. Die Ausgabe dieser neuen Aktien ist nicht cashwirksam, reduziert buchhalterisch aber den Gewinn bzw. drückt viele Firmen in die Verlustzone.

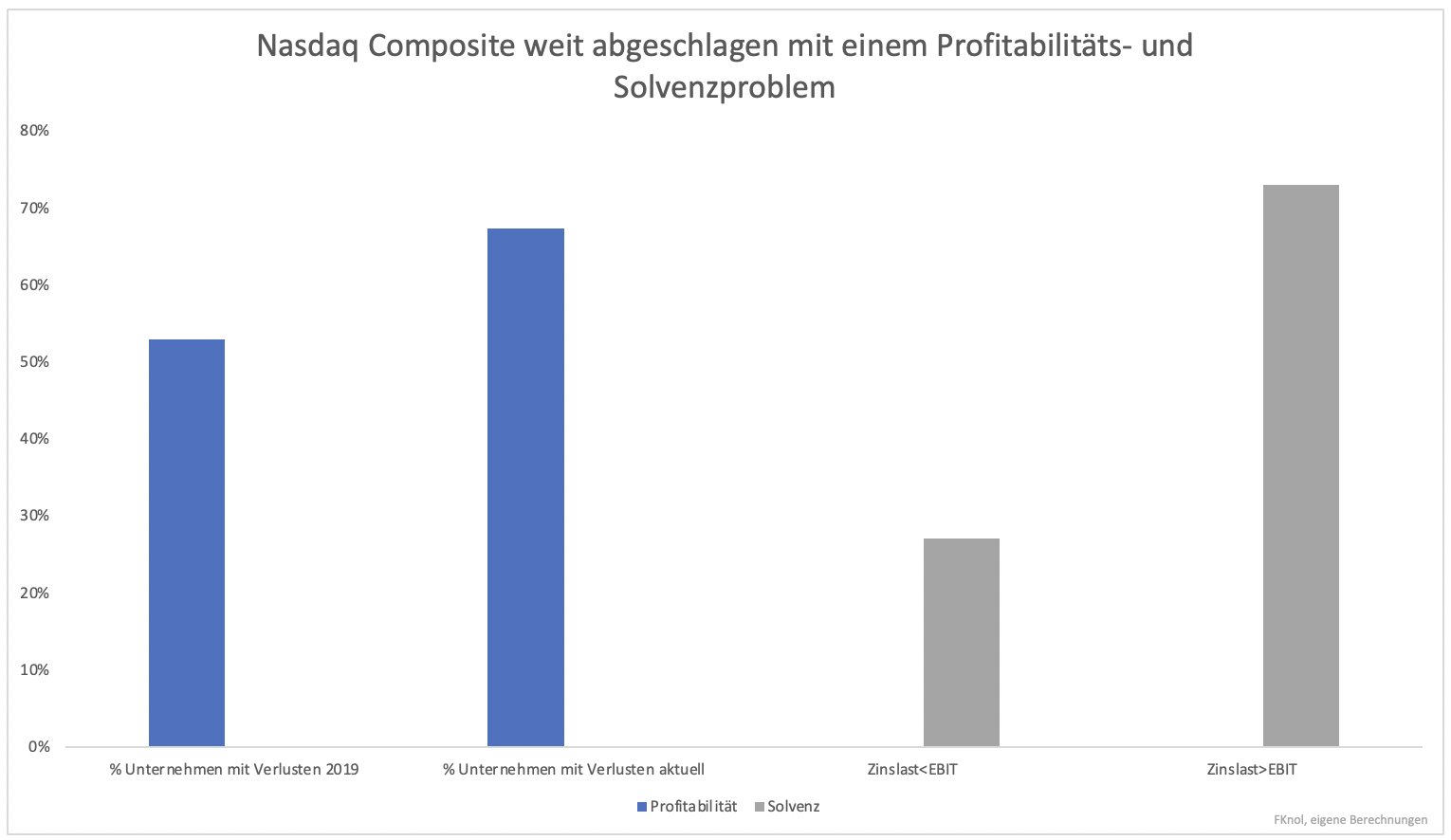

Dass 15 % der Nasdaq 100 Unternehmen Verluste ausweisen, muss also nicht aufschrecken. Beim Nasdaq Composite ist das anders. Bereits vor Pandemiebeginn war dieser Index kein Hort von Profitabilität. Ende 2019 schrieb bereits die Hälfte der Firmen Verluste. Heute sind es über zwei Drittel (Grafik 2).

Ein Gewinnproblem ist das eine, die Solvenz das andere. Bei weniger als 30 % der Nasdaq Composite Unternehmen deckt das Ergebnis vor Zinsen und Steuern (EBIT) die Zinslast ab. Über 70 % sind so ertragsschwach, dass sie de facto bankrott sind.

Bei jungen Unternehmen ist es üblich, dass sie zunächst in Wachstum investieren und die Zinsen kurzfristig nicht aus laufenden Erträgen gezahlt werden können. Betrifft dies Einzelfälle, hat ein Index kein Problem. Betrifft es 70 % der Unternehmen, kann man von einem systemischen Problem sprechen.

Der Hauptgrund dafür, dass der Nasdaq Composite aus fundamentaler Sicht zu einem Ramschindex geworden ist, hat unter anderem mit dem Boom an Blankoscheckunternehmen (SPACs) zu tun. Hunderte sind an die Börse und haben andere Firmen übernommen, die oftmals ein fragwürdiges Geschäftsmodell haben. Nicht wenige Blankoscheckaktien stehen 80-90 % unter ihren Hochs – aus gutem Grund.

Das Problem ist nun da und es wird vorerst auch bleiben. Anleger sind mit den bekannten Indizes besser bedient als mit sehr weit gefassten, die in den vergangenen zwei Jahren viel Ramsch aufgesammelt haben. Auch bei ETFs, die auf einzelne Segmente innerhalb des Technologiebereichs setzen, kann viel Ramsch enthalten sein. Es lohnt sich, bei ETFs die enthaltenen Unternehmen anzusehen und nicht blind darauf zu vertrauen, dass die Auswahl gut ist.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.