Wann kommt der Crash?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

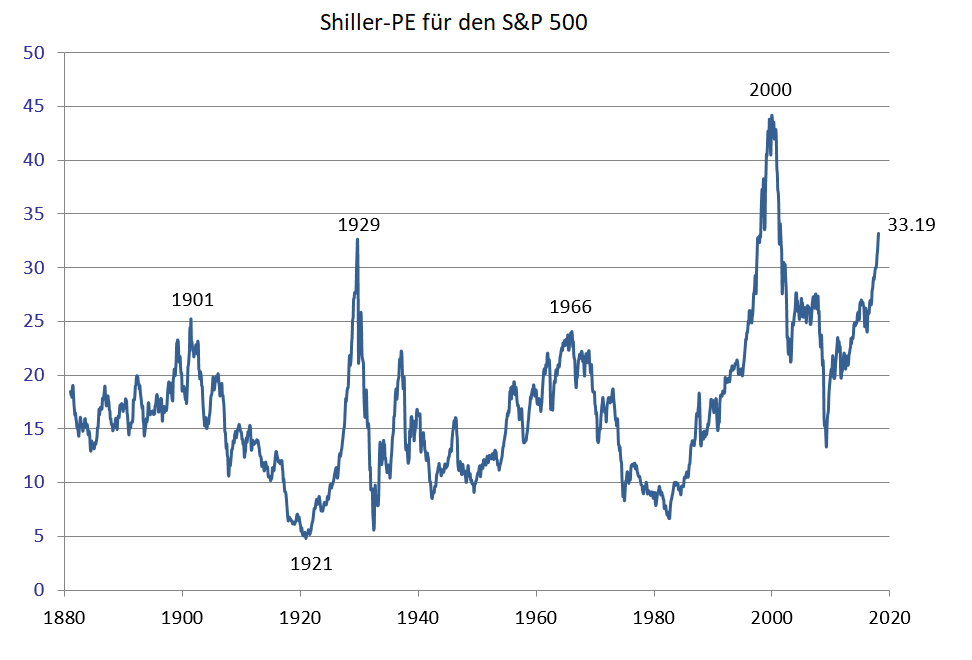

Der US-Aktienmarkt eilt von Rekordhoch zu Rekordhoch. Doch die Luft für weitere Kursgewinne wird immer dünner. Eine von Nobelpreisträger Robert Shiller entwickelte Kennzahl signalisiert eine gefährliche Überbewertung am US-Aktienmarkt. Die Anteilsscheine der US-Unternehmen sind in Bezug auf ihr Ertragspotenzial inzwischen höher bewertet als vor der Weltwirtschaftskrise im Jahr 1929. Dies zeigt das sogenannte Shiller-KGV.

Das Shiller-KGV wird im englischsprachigen Raum auch als CAPE-Ratio (Cyclically Adjusted Price-to-Earnings Ratio) bezeichnet. Wie das normale Kurs-Gewinn-Verhältnis (KGV) setzt das Shiller-KGV den Kurs von Aktien in Beziehung zu den je Aktie erzielten Unternehmensgewinnen. Ein hohes KGV kann eine Überbewertung, ein niedriges KGV eine Unterbewertung andeuten. Im Gegensatz zum gewöhnlichen KGV wird beim Shiller-KGV allerdings der Kurs nicht durch den aktuellen Gewinn je Aktie, sondern durch den 10-Jahres-Durchschnitt geteilt. Der Gewinn je Aktie wird außerdem inflationsbereinigt. Der Vorteil des Shiller-KGV: Konjunkturelle Gewinnschwankungen werden größtenteils ausgeglichen und verfälschen das Ergebnis weniger. Denn in Boomphasen steigen gewöhnlich nicht nur die Kurse, sondern auch die Gewinne der Unternehmen. Dieser Anstieg ist aber in der Regel nicht nachhaltig. Durch das Shiller-KGV wird der Kurs ins Verhältnis zur längerfristigen Gewinnstärke eines Unternehmens gesetzt, nicht zur aktuellen Gewinnhöhe.

Die folgende Grafik zeigt die Entwicklung des Shiller-KGVs für den breiten US-Aktienindex S&P 500 seit dem Jahr 1881. Mit einem Wert von 33,19 liegt aktuell eine sehr hohe Bewertung vor - höher als vor der Weltwirtschaftskrise und dem Schwarzen Freitag im Jahr 1929. Nur einmal in der Geschichte erreichte das Shiller-KGV noch höhere Werte als aktuell: Vor dem Platzen der Internetblase im Jahr 2000.

Das Shiller-KGV erlaubt die teilweise Vorhersage der künftigen Aktienmarktentwicklung. Ist das Shiller-KGV niedrig, so ist die Performance in den kommenden zehn Jahren im Durchschnitt höher als bei einem hohen Shiller-KGV, das eine Überbewertung signalisiert. Eine Untersuchung von Vanguard aus dem Jahr 2004 ergab, dass sich rund 43 Prozent der längerfristigen Marktentwicklung aus dem Shiller-KGV ergibt. Als Timing-Instrument eignet sich das Shiller-KGV aber trotzdem nicht. Denn wie der obige Chart ebenfalls zeigt, können hohe Bewertungen für lange Zeit bestehen bleiben.

Aktuell wird das Shiller-KGV außerdem durch zwei Sondereffekte verfälscht: Zum einen ist sind im zehnjährigen Gewinndurchschnitt noch die Gewinne der US-Unternehmen aus dem Crashjahr 2008 enthalten. Dadurch fallen die Gewinne niedriger und das Shiller-KGV höher aus.

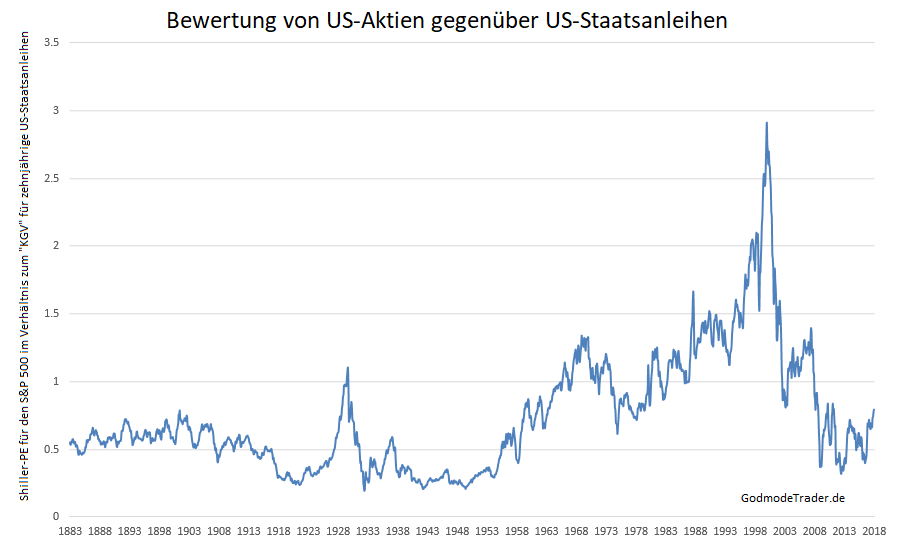

Außerdem muss das auch in den USA immer noch niedrige Zinsniveau berücksichtigt werden. Denn der wichtigste Vergleichsmaßstab für Vermögenswerte wie Aktien sind nun einmal die Zinsen. Sind die Zinsen niedrig, so rechtfertigt dies höhere Bewertungen zum Beispiel von Aktien, aber auch von Immobilien.

Der folgende Chart zeigt das Verhältnis aus Shiller-PE und dem längerfristigen Zinsniveau (gemessen an der reziproken Rendite der zehnjährigen US-Staatsanleihe). Hohe Werte im Chart bedeuten eine hohe Bewertung von Aktien im Verhältnis zur Bewertung von Anleihen (und damit dem Zinsniveau), niedrige Werte eine niedrige Bewertung.

Aktuell sind Aktien im Verhältnis zum längerfristigen Zinsniveau ungefähr durchschnittlich bewertet und deutlich niedriger als während der Internetblase zu Beginn des 21. Jahrhunderts. Auch die hohe Bewertung vor der Weltwirtschaftskrise 1929 ist unter Berücksichtigung des Zinsniveaus noch nicht erreicht. Doch der Trend dürfte in den kommenden Monaten und Jahren eindeutig nach oben zeigen. Da nicht nur die Aktienkurse steigen, sondern auch das Zinsniveau zulegt, dürfte die Bewertung des Aktienmarktes auch im Verhältnis zum Zinsniveau kräftig anziehen.

Fazit: Die Bewertung am US-Aktienmarkt ist hoch und Anleger sind gut beraten, auf die Anzeichen einer Trendwende zu achten. Aber solange der Bullenmarkt noch läuft sind Spekulationen auf fallende Kurse trotzdem Verlustbringer. "Solange die Musik spielt, muss man aufstehen und tanzen", sagte der Chef der US-Großbank Citigroup ungefähr ein Jahr, bevor die Finanzkrise auch seine Bank in den Keller riss. Das Motto könnte aktueller nicht sein.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Ein Schuldenozean hat die Welt überflutet, die Zinsen sind unten und die Notenbankster haben in 2017 alles aufgekauft, was nicht bei 3 auf den Bäumen war, Frischgeld aus dem Nichts, für schlappe 2000 Milliarden, kleckern war gestern, heute wird geklotzt——->>>>zum Wohle des Bankenkartells. Die Zuhälter der Märkte haben ein Hurenrudel in die Welt gesandt und die Huren der Märkte gehen anschaffen, je Mehr Kohle reinkommt desto lieber und um so länger. Die Freier allerdings, könnten zum Schluß mit ihrem -finanziellen- Leben bezahlen, aber wer denkt an das vielleicht nahe Ende im Rausch der Prozente?

Die Digital-Generation macht in Kryptos, Futures und Fang-Aktien und stellt lässig die Frage, was lacostet die Welt? Ein Porsche ist nicht genug, gerne darf es auch ein Bentley sein und Mittags im KADEWE schlürft man Austern und huldigt dem Champagner, man gönnt sich ja sonst nüscht.

Da muten überzeugte Edelmetallanleger wie ein Relikt aus längst vergangenen Zeiten an, sozusagen die Dinos der Finanzmärkte und Opa Buffet lästert gerne ab über diese skeptische und gelegentlich zu wilden Verschwörungstheorien neigende Investorenspezies. Lästermaul Buffett könnte allerdings Läuterung erfahren, falls ihm noch ein paar weitere Jährchen im Schoß von Mütterchen Erde vergönnt sein sollten, bevor er die Reise zu seinen Vorfahren antritt.

Denn jede Blase platzt, todsicher und jede Papiewährung kehrt zu ihrem inneren Wert zurück, ohne jede Ausnahme. Auch ein Mr. Buffett sollte deshalb den Tag nicht vor dem Abend loben, denn abgerechnet wird zum Schluß, es ist ein Gesetz!

Fazit:

Die Indis am Anschlag, die Schulden am Top und die Euphorie himmelhoch. Der Dow in der längsten Hausse aller Zeiten. Das kann nicht mehr ewig gutgehen, ein Hauch vom Frühjahr 2000 weht über das Land, be careful.....

Ich freue mich über alle Shorties (hier); dann kann es jetzt ja weiter nach oben gehen...Der Crash, ja der kommt - irgendwann...

Der Dow ist grad 40 Punkte gefallen !! Ist das schon der Crash? ;-)

Hoffentlich kommt er bald. Die beste Zeit und Vola gabs während der Finanzkrise :-( Das waren noch Kursbewegungen. In ein paar Minuten hunderte Punkte. Aber aktuell... gähn.... die echten Moves dauern keine paar Stunden, dann tagelang Korrektur. Langeweile pur.

Mal ganz ehrlich...

die einzigen, die bei diesen Notierungen noch kaufen können, sind diejenigen, die die Geldmittel der Notenbanken, die eigentlich in die Realwirtschaft fließen sollten, hinterher geworfen bekommen.

Der Markt wird von denen getrieben, die schon von Anfang an (2009) investiert sind. So wird das Portfolio mit geliehenem Geld weiter vergoldet.

Und wenn es doch irgendwann rapide nach unten gehen sollte (was meiner Meinung aber nicht passieren wird, da der Großteil der Assets schon in der Hand weniger zu finden ist, die mit ihrer Marktmacht gemeinsam sehr vorsichtig agieren werden), sind diese Adressen alle "too big to fail".

Und wir wissen ja wer dann einspringt. Die Erfüllungsgehilfen dieses absurden Modells.

Aber da ich Masochist bin, werde ich dennoch den Dow Jones weiter shorten.

- raus bei 19.000

- raus bei 20.000

- raus bei 22.000

- Knock-out bei 25.427 geht sicher jetzt gleich raus

- ab jetzt weiter in 1000er Schritten; nächster Knock-out bei 26.500

Irgendwann rechnet sich das Spiel die alten Assets mit neuem Geld hochzukaufen nicht mehr. So viel ist sicher.

Ich habe den Eindruck, während dieser seit 2009 andauernde Hausse wurde bereits zu oft vor einem Crash gewarnt der dann nicht kam und nun sind wir soweit dass es keiner mehr für möglich hält dass ein Crash kommt :-).

Kennen Sie Herrn Schmale? 😜

Der schreibt nämlich, dass das Shiller KGV verzerrt ist durch Bilanzierungsregeländerungen, siehe

www.godmode-trader.de/artikel/aktienmarkt-ueberbewertet-dieser-indikator-sagt-ja,4924312

Und auch Ken Fisher, seines Zeichens Investment-Milliardär, schei**t auf Shiller KGV

www.focus.de/finanzen/boerse/kolumne-ken-fisher-null-fuer-vier-nicht-mit-mir_id_6816591.html

Hmmmm🤔

In 8ter Jahren müßte der DOW bis zum September gut laufen. Wenn nichts anderes auf der Welt geschieht. Ab Oktober sollte man wieder vorsichtig sein. Ebenso die Jahre bis 2001.