SILBER: Können 150 Jahre lügen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Silber steht trotz eines Anstiegs von 15% innerhalb kurzer Zeit noch immer 65% unter den Hochs aus dem Jahr 2011. Das ist ein Bärenmarkt allererster Güte und dieser Bärenmarkt muss noch nicht vorbei sein. Seit Juli versucht sich Silber an einer mittelfristigen Bodenbildung, die zu einer ausgedehnten Bärenmarktrallye führen kann.

Anleger, die auf einen neuen, mehrjährigen Bullenmarkt bei Silber und anderen Edelmetallen hoffen, werden wahrscheinlich enttäuscht. Um mit Silber Geld zu verdienen, braucht es allerdings keinen neuen Bullenmarkt. Eine Bärenmarktrally ist vollkommen ausreichend. Diese kann Silber bis in den Bereich von 26 USD führen.

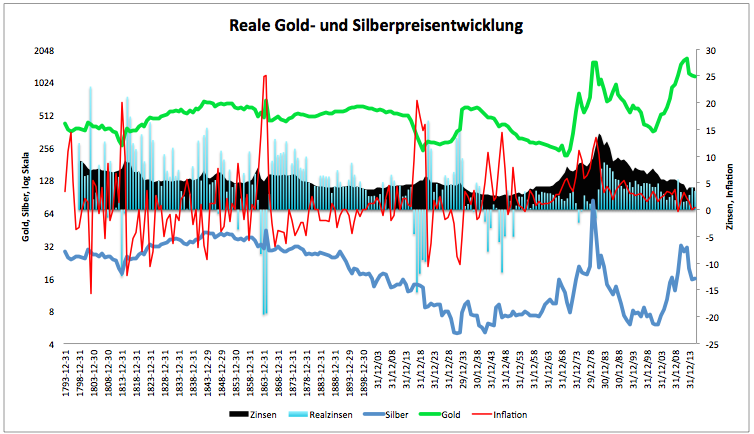

Generell gilt: je niedriger die Zinsen, desto höher der Preis von Edelmetallen. Edelmetalle gelten als Inflationsschutz und je niedriger die Zinsen sind, desto anfälliger ist die Wirtschaft für steigende Inflation.

Ende der 1970er Jahre lag das Zinsniveau in den USA ausgesprochen hoch. Gleichzeitig stiegen Silber und Gold auf zuvor nie dagewesene Höhen, sowohl auf realer wie auch auf nominaler Basis. Das widerspricht der Zinshypothese – zumindest auf den ersten Blick. Edelmetalle reagieren vor allem auf die Realzinsen. Trotz hoher nominaler Zinsen Ende der 70er Jahre waren die Realzinsen ausgesprochen niedrig, teilweise sogar negativ.

Als Gold und Silber zwischen 2001 und 2011 nur noch eine Richtung kannten fiel dies zeitlich mit sinkenden Realzinsen zusammen. Die Realzinsen sanken bis 2011, da die Zinsen durch Quantitative Easing bis ans Minimum gedrückt wurden und gleichzeitig die Inflation auf 3% stieg. Nach 2011 legte die Inflation einen Rückwärtsgang ein. Dies war vor allem sinkenden Rohstoffpreisen geschuldet. Gleichzeitig blieben die Zinsen, wo sie waren. Die Realzinsen begannen zu steigen.

Jetzt befinden wir uns in einer Situation, in der die Zinsen noch immer bei null stehen, aber Rohstoffpreise zumindest einen mittelfristigen Boden gefunden haben. Die Inflation kann von diesem Niveau fast nur noch in eine Richtung laufen (nach oben). Die Realzinsen werden dadurch sinken. Das wiederum spricht für Edelmetalle.

Solange die US Zinswende nicht abgesagt wird werden sinkende Realzinsen nur ein vorübergehendes Phänomen sein. Inflation wird auch bei leicht steigenden Rohstoffpreisen niedrig bleiben. Steigen gleichzeitig die Zinsen und gewinnt der US Dollar, mit dem Rohstoffe gehandelt werden, weiter an Stärke, dann werden Preise tendenziell wieder sinken.

Der Makrotrend (steigende Zinsen, steigender Dollar, schwache Rohstoffpreise) ist absolut intakt. Solange dies der Fall ist, werden Silber und Gold nicht wieder in einen Bullenmarkt umschwenken. Kurzfristig sieht die Sache anders aus. Das gilt für Rohstoffe allgemein und ganz besonders für Silber, welches in dieser Bärenmarktrallye überproportional gewinnen sollte.

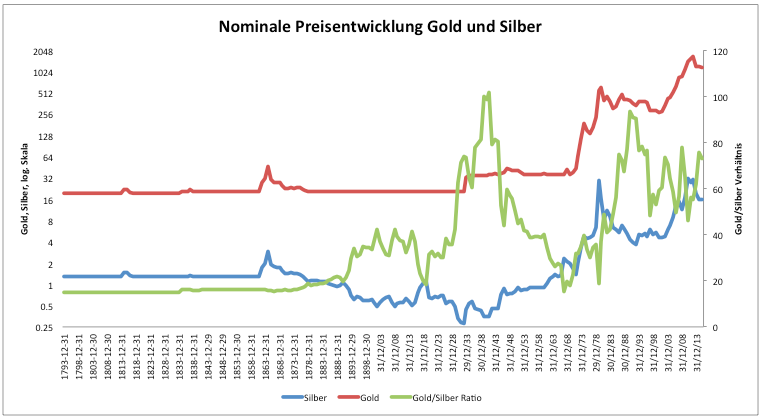

Das Gold/Silber Verhältnis ist erst seit 1873 einigermaßen aussagekräftig. Davor lag es bei gut 15. Das fixe Verhältnis ist darauf zurückzuführen, dass sowohl Gold als auch Silber als Geld anerkannt waren. Es gab ein festes Tauschverhältnis von Geld zu Gold und Silber. Dieses wurde für Silber 1873 aufgegeben. Seitdem ist der Silberpreis ein Marktpreis.

Historisch schwankte das Gold/Silber Verhältnis zwischen 20 und 100. In den letzten 20 Jahren hat sich eine neue Range etabliert. Diese liegt zwischen 75 und 45. Derzeit liegt das Verhältnis an der oberen Grenze der Range. In den kommenden Monaten besteht die Möglichkeit einer Trendwende des Verhältnisses. Geht man davon aus, dass der Goldpreis stabil bleibt, dann könnte Silber auf 23 USD pro Unze steigen, um ein Verhältnis von 50 zu erreichen. Steigt Gold auf 1.300 USD, dann kann Silber auf 26 USD steigen.

Vorausgesetzt das Gold/Silber-Verhältnis sinkt nun tatsächlich auf 50 bis 45, dann könnte der Goldpreis sogar auf 800 Dollar fallen und der Silberpreis müsste immer noch bei 16 USD stehen. Die Downside scheint begrenzt. Das setzt allerdings notwendigerweise eine fallende Gold/Silber Ratio voraus. Kommt es nicht dazu, dann müssen sich Anleger auf weitere Verluste gefasst machen. Fällt Gold in einem Extremszenario auf 800 USD muss Silber auf 11 USD fallen, um das Verhältnis konstant bei 73 zu halten. Steigt das Verhältnis entgegen der charttechnischen Beobachtung auf die historischen Extremwerte zwischen 90 und 100 wird es düster. Fällt Gold auf 800 USD zurück müsste Silber auf 8,7 USD sinken, um ein Verhältnis von 92 zu erreichen.

Ein Trade kann immer schief gehen, da kann man so viel analysieren wie man will. Aus technischer Sicht stehen die Chancen auf weiter steigende Silberpreise gut. Gegenüber vielen Rohstoffen dürfte Silber ein Outperformer sein.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Klar werden alle wach, wenn die Edlen mal wieder steigen. aber einige Grundsatzbetrachtungen sind absolut richtig.

1. Die Zyklen bei Gold und Silber sind sehr lang. Ich hatte mir letztens die charts im Langfrist ausgewertet und bin darauf gekommen, auch wenn heute Bewegungen in Wochen abgearbeitet werden die früher Monate gebraucht haben, dass ein echter Bullenmarkt noch ein paar Jahre Bodenbildun benötigt.

2. Zwischendurch gab es nach der ersten Mega Abschwungphase auch Zwischenrallies. das könnte so eine sein, wobei ich nach dem Anstieg von 1117 heute gerade meine Goldlong zu 90% verkauft habe, weil wir an einem erheblichen WS angekommen sind, was nicht heisst dass es nicht ausbrechen und schnell die nächste WS Zone um die 1195 und danach mit Rücksetzern bis ca 1152 sogar die 1225 erreichen können (Mittelfristiger ABWT). Da sollte definitiv ein schwerer Deckel drauf sein.

3. Dass Silber die größeren Potentiale als Gold hat überproportional von solch einer Zwischenrallye zu profitieren.

4. Allerdings sind die wirklich guten Einstiegskurse in Silberminen, die ja gehebelt auf den Silberpreis wirken, schon weg. Da habe ich vor 3 und nochmal vor 2 Wochen geschrieben, dass das eine super Hop oder Top Situation ist. Klar kann man da bei jedem Rücksetzer nochmal einsteigen, aber CRV wird halt immer ungünstiger und der Gewinn liegt nunmal im günstigen Einkauf und nicht wie jetzt, wo die Minen vom Tief aus bereits sehr gut gestiegen sind und an WS stehen. Die laufen den Preisen nämlich tendenziell voraus. Da könnte man nach dem Abpraller der Metalle, den ich in Kürze erwarte, auf einen Rücksetzer auf Ausbruchsnieveau ca 6,7 warten und Minen oder den Index einkaufen.

hier, die Situation von vor 2 Wochen

aktuell

und mal die Wochensicht, damit man sieht, warum wir an WS sind und wo die weiteren sind.

Price action makes market commentary ;-)