Rendite-Explosion bei Anleihen - Wiederholt sich 2015?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Großer Teil aller Staatsanleihen rentiert negativ

Die Schätzungen, wie viele Staatsanleihen nun wirklich im negativen Bereich rentieren sind äußerst verschieden. Man kann Zahlen zwischen zwischen 3 und 7 Billionen USD finden. In einem Bloomberg Bericht vergangenen Monat war von 7 Billionen im Februar die Rede. Seitdem hat sich die Lage nicht verbessert. Die Renditen der meisten Staatsanleihen haben seitdem weiter nachgegeben.

Deutsche Anleihen sind vor allem am langen Ende noch einmal deutlich gesunken. 30-jährige Bundesanleihen gaben zwischen Mitte Februar und Anfang April 12 Basispunkte (0,12 %) nach. Das klingt wenig, entspricht aber einem Rückgang der Rendite von fast 15 %. Ähnlich sieht es bei Laufzeiten zwischen 10 und 30 Jahren aus.

Die Rendite für japanische 10-Jahresanleihen sank zwischen Mitte Februar und Anfang April von 0,1 % auf -0,1 %. Anleihen mit einer Laufzeit von 40 Jahren weisen inzwischen nur noch eine Rendite von 0,4 % aus. Vor zwei Monaten stand sie noch über 1 %.

Hohes Risiko für Anleger

Für Sparer ist das absolut desaströs, nicht nur, weil die Rendite an sich schon lächerlich ist, sondern auch, weil diese Anleihen ein sehr hohes Risiko haben. Wer eine Anleihe mit 40 Jahren Laufzeit kauft und pro Jahr 0,4 % an Zinsen erhält, der kann die Rendite über die gesamte Laufzeit innerhalb weniger Tage verlieren, wenn der Anleihekurs plötzlich sinkt. Dies könnte geschehen, wenn doch irgendwo am Horizont etwas Inflation auftaucht. Die Renditen würden schnell über 1 % steigen, was einem Kursverlust von 25 % entsprechen würde.

Im vergangenen Jahr stieg die Rendite für 10-jährige Bundesanleihen innerhalb von 6 Wochen von 0,4 % auf 1 %. So schnell kann man seine Anleihen gar nicht verkaufen, um doch noch ein klein wenig Rendite zu sichern. Der jährliche Ertrag von 0,4 % ist sehr schnell weg.

Je geringer die Rendite einer Anleihe, desto höher ist deren Preis. Steigt die Rendite von einem sehr niedrigen Niveau auch nur ein wenig an, dann ist der Kursausschlag der Anleihe groß. Als im vergangenen Jahr die Rendite deutscher Bunds so rasant anstieg, verloren die Kurse der Anleihen knapp 15 %. Innerhalb weniger Wochen war die Rendite über die gesamte Laufzeit verloren.

Das Dilemma für Anleger ist groß. Wenn die Renditen erst einmal zu steigen und die Kurse der Anleihen zu fallen beginnen, dann wollen alle Anleger gleichzeitig durch dieselbe Tür, um nicht zu hohe Verluste einzufahren. Für Langfristinvestoren wie Pensionsfonds und Versicherungen mag das nicht zutreffen, doch auch hier dürfte die Nervosität ab einem bestimmten Punkt groß werden. Der Großteil der Portfolien steckt in Anleihen. Beginnen die Kurse zu fallen, dann muss das zumindest in den Bilanzen ausgewiesen werden.

Die guten alten Zeiten...

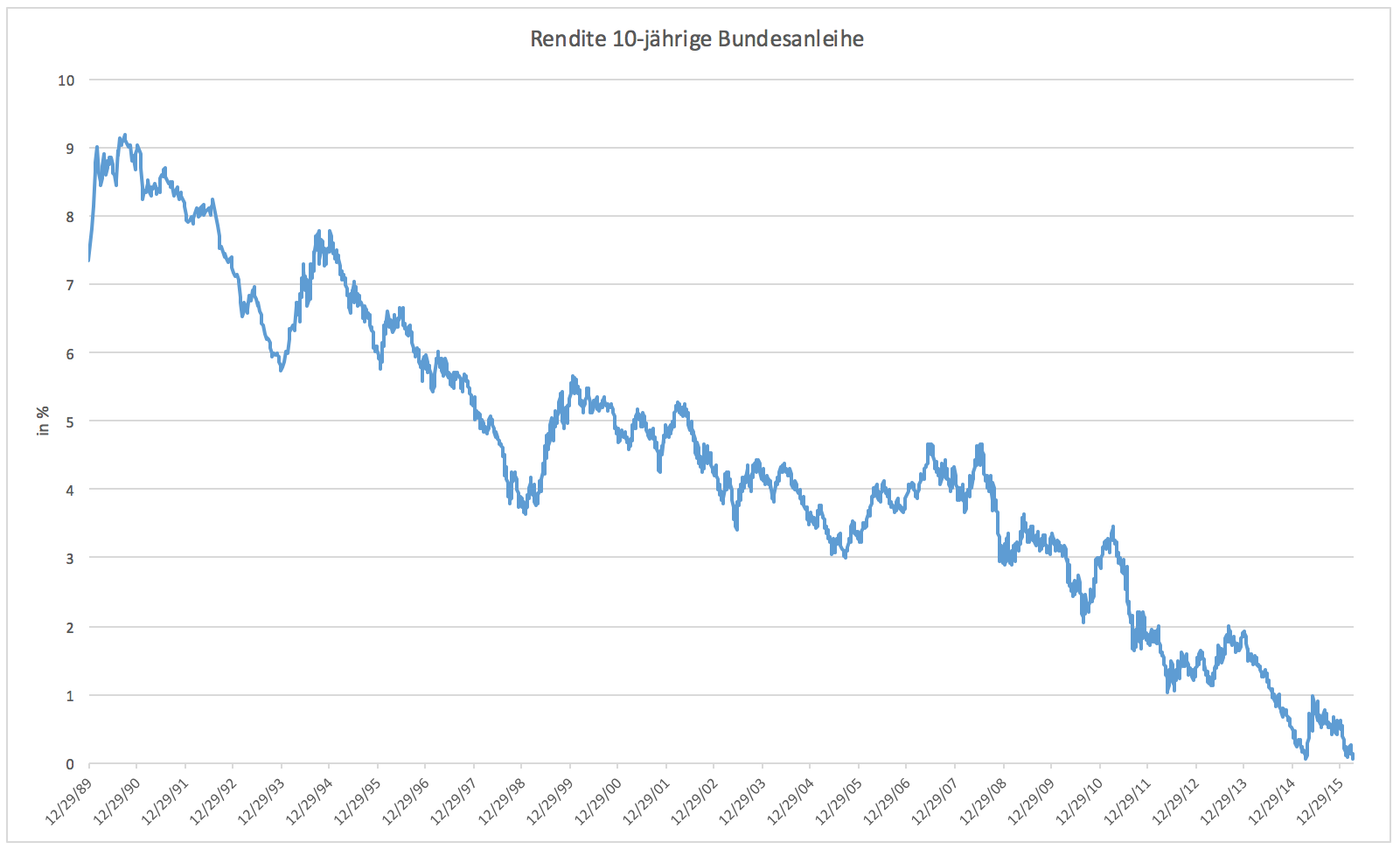

Die Zeiten, in denen man mit Staatsanleihen noch Geld verdienen konnte, sind noch gar nicht so lange her. Man muss nicht einmal in die Zeit vor der Finanzkrise zurückgehen. Damals waren mit deutschen Bunds noch 4 bis 5 % zu pro Jahr zu erzielen, doch auch nach der Krise lag die Rendite noch eine Zeit lang über 3 %.

Die vergangenen Zyklen haben Anleger in den letzten Jahren immer wieder auf die Idee gebracht, dass das Zinstief doch nun einmal hinter uns liegen müsste. Bisher hat sich das Jahr um Jahr nicht bewahrheitet. So lange Notenbanken in wahnsinnigem Tempo Staatsanleihen aufkaufen wird sich das kaum ändern. Ein Renditefeuerwerk ist also nicht ernsthaft zu erwarten.

Während die ganz große Zinswende noch auf sich warten lässt und ein Aufwärtstrend beginnt, der mehrere Jahrzehnte anhält, können die Zinsen durchaus noch einmal auf neue Tiefs fallen. Das widerspricht jedoch nicht der Möglichkeit eines kurzfristigen Renditeanstiegs.

Plötzlicher Renditeanstieg?

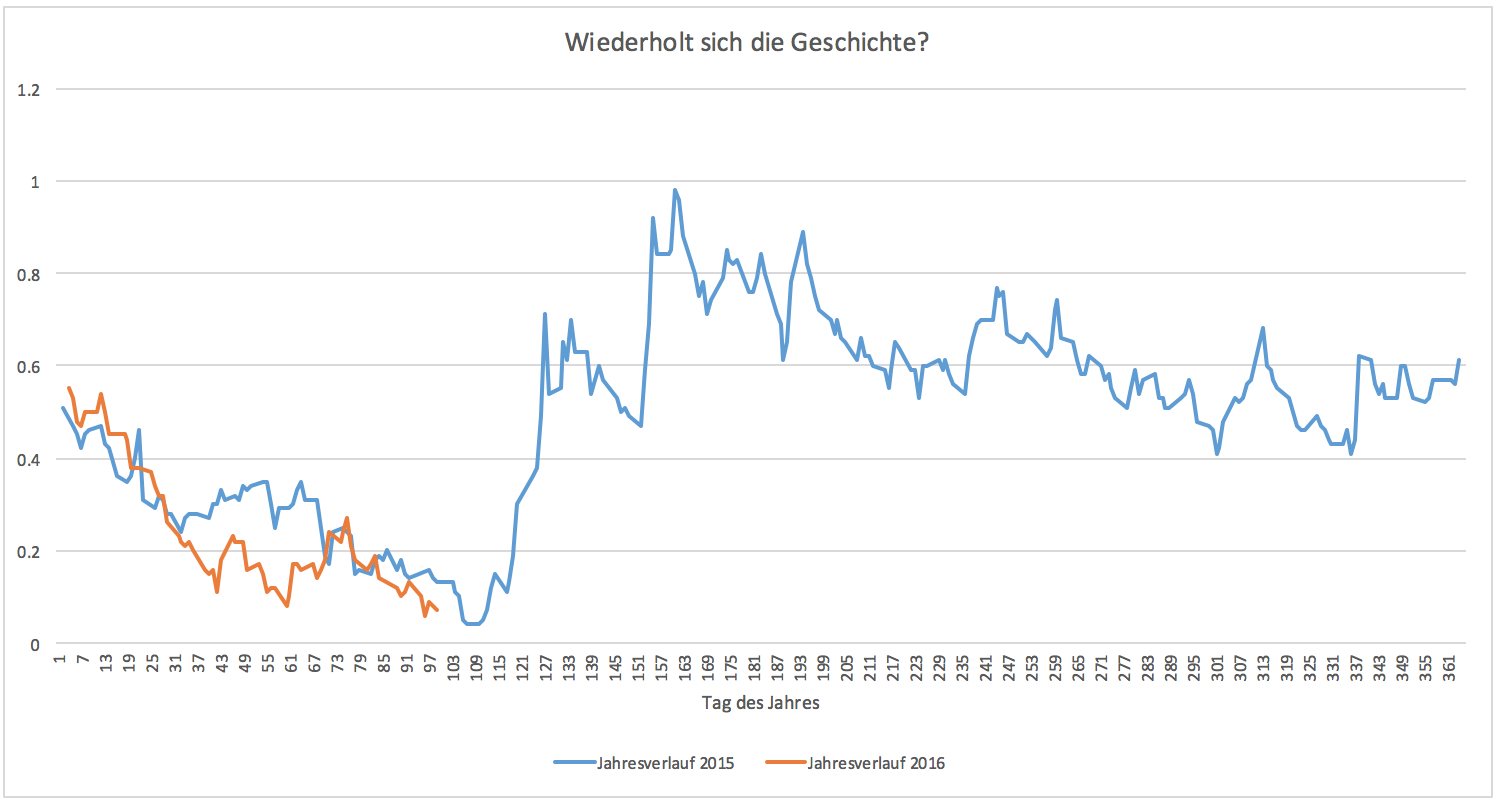

Einen solchen kurzfristigen und ziemlich plötzlichen Anstieg konnten wir vor genau einem Jahr beobachten. Grafik 2 stellt den aktuellen Jahresverlauf der 10-jährigen Bundesanleihen dem Jahresverlauf 2015 gegenüber. Gewisse Parallelen lassen sich erkennen.

Das Wall Street Journal nannte das in der vergangenen Woche etwas humoristisch „Déjà-Bund“ – abgeleitet von déjà-vu, eine Wiederholung. Persönlich sehe ich das Szenario steigender Renditen auf Sicht mehrerer Wochen nicht so sehr in den Parallelen der beiden Jahresverläufe. Die beiden Jahresverläufe ähneln sich teilweise. Das ist jedoch bei einer ähnlichen Grundtendenz (fallende Rendite) nicht schwer.

Der ähnliche Kursverlauf kann grundsätzlich dem Zufall angelastet werden, wären da nicht diese auffälligen Parallelen jenseits des Renditeverlaufs. Das Grundvertrauen der Anleger ist stark angeschlagen. Diese Tendenz ließ sich auch vor einem Jahr erkennen. Ebenso fielen die Renditen bisher größtenteils, bevor die EZB überhaupt begann ihre Ankündigungen umzusetzen.

Vor einem Jahr kündigte die EZB im Januar ihr Kaufprogramm an, begann aber erst drei Monate später tatsächlich Anleihen zu erwerben. Dieses Mal ist die Vorlaufzeit etwas geringer, doch im Gegensatz zu 2015, als eine hohe Unsicherheit über QE herrschte, lag die Sache dieses Jahr mehr oder minder auf der Hand. Nach der Enttäuschung im vergangenen Dezember bemühte sich die Zentralbank redlich, den Markt auf weitere Maßnahmen vorzubereiten.

Im Gegensatz zu damals unterscheidet sich die heutige Situation aber auch. Anleger sind generell skeptisch, dass den Notenbanken die Reflationierung gelingen wird. Sie flüchten daher in Sicherheiten wie Staatsanleihen. Das zeigt sich auch an der mageren Dax Performance. Aktien konnten von den EZB Maßnahmen kaum profitieren.

Kurzfristig sind die Renditen zu stark gefallen. Eine Gegenbewegung kann jederzeit einsetzen. Die große Trendwende wird das nicht. Diese findet erst statt, wenn Anleger aufkommende Inflation wittern. Bisher ist davon in der Eurozone kaum eine Spur. Das Renditefeuerwerk dürfte daher bescheiden und sehr kurz werden.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.