Der Short des Lebens: Eine zweite Chance?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DE 10Y Bond Yield - Kurs: 0,56 % (Bonds)

- Euro-Bund Future - WKN: 965264 - ISIN: DE0009652644 - Kurs: 156,75 € (Commerzbank CFD)

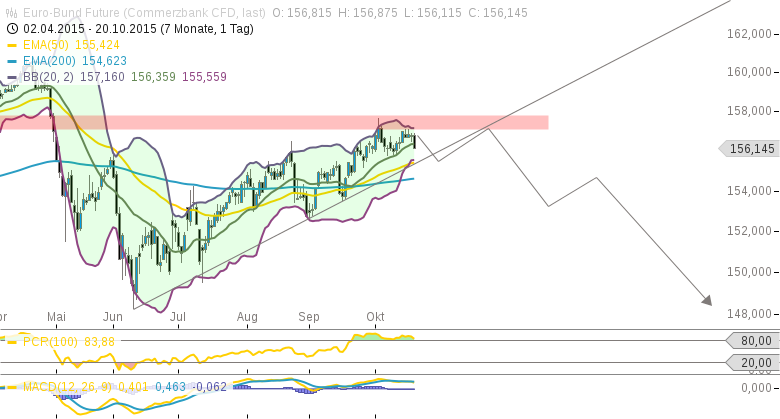

Kurz nach der Ankündigung von Bill Gross kam es in Europa zu einem Sell-Off von Anleihen. Die Rendite deutscher 10-Jahresanleihen (Chart 1) sprang von 0,05% auf fast 1% nach oben. Nach Bill Gross hätte es nicht ganz so laufen sollen. Er hatte empfohlen mit dem Short noch zu warten.

Jetzt ergibt sich eine zweite Gelegenheit für einen Short. Die Renditen sind wieder deutlich zurückgekommen. Deutschland kann sich auf 10 Jahre gesehen um ein gutes halbes Prozent pro Jahr Geld leihen. Das ist ein absoluter Spottpreis.

Wenn uns die letzten Krisenjahre eines gelehrt haben, dann sicherlich, dass die Renditen von Staatsanleihen nicht mehr viel mit dem tatsächlichen Risiko zu haben. Die Rendite für italienische Papiere steht heute bei gut 1,5%. Vor vier Jahren waren es noch über 7%. Was ist seitdem geschehen? - Italiens Schulden sind weiter gestiegen und die Wirtschaft wächst heute langsamer als 2011.

Man muss keine aufwendigen Analysen machen, um zu begreifen, dass eine Rendite von 1,6% auf 10 Jahre für ein Land mit über 130% Verschuldung und stagnierender Wirtschaft nicht risikoadäquat sind. Darauf kommt es in diesen Tagen jedoch nicht an. Was zählt, das ist die Politik der Notenbank.

Das gilt für Italien ebenso wie für Deutschland. Wieso sollte unter diesen Umständen die Rendite deutscher Anleihen steigen? Wie kommt Bill Gross darauf, dass es sich bei deutschen Anleihen um den Short des Lebens handelt?

Bill Gross genaue Gedanken sind wahrscheinlich nur ihm selbst bekannt. Persönlich habe ich allerdings meine eigene Theorie, weshalb vor allem deutsche Bunds einen Short wert sind. Die Rendite deutscher Anleihen reflektiert weder Risiko noch die Möglichkeit von Inflation. Risiko wird in Renditen seit Eingreifen der Notenbanken nicht mehr kompensiert, aber was ist mit Inflation?

Anleger gehen derzeit davon aus, dass Inflation kein Thema ist und auch kein Thema sein wird. Persönlich teile ich hier die Meinung meines Kollegen Oliver Baron, der Inflation aufkommen sieht.

Die Inflation ist momentan vor allem wegen der gefallenen Rohstoffpreise sehr niedrig. Persönlich gehe ich von einer breiten Erholung der Preise in den kommenden Monaten aus. Die Kerninflation (Verbraucherpreise exkl. Energie und Nahrungsmittel) liegt in der Eurozone heute bei 1%. Hören Rohstoffpreise auf zu fallen, dann liegt die Inflation bald bei einem Prozent. Steigen Rohstoffpreise, dann haben wir bald 2% Inflation oder sogar mehr.

An ein solches Szenario glaubt niemand. Es dürfte Anleger daher überraschen, wenn es 2016 zum großen Thema wird. Insbesondere Halter von deutschen Anleihen werden sich sehr genau überlegen, ob sie eine negative Realrendite von 1-2% pro Jahr für angemessen halten. Ich kann mir das nicht vorstellen. Die Rendite 10-jähriger Anleihen sollte relativ schnell auf 1,5 bis 2,5% steigen, wenn die Inflation kommt. Für den Bund Future bedeutet das einen großen Abschlag. Fällt der Bund Future unter 154/55 kann man darüber nachdenken, einen Short einzugehen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Bill Gross mag sich sicher sein es ist aber keinesfalls ausgemachte Sache, dass die Bunds einbrechen. Japan hatte zuletzt 1997 10jährige über 2% p/a - Europa ist demographisch in einem ähnlichen Umfeld wie Japan daher ist nennenswertes Wachstum nicht in Sicht. Ohne Wachstum steigen auch keine Zinsen.

und es ,läuft bombe

...............................................ES.........akt..............TS........G/V...................................

56443640 Bund ..xx S 156,80.... 156,61.... 156,70.. +19 ....10.2015 07:17

Der Short des Lebens kann sehr schnell zum Short auf's Leben werden. Muahahaa.

Ticket Währung Menge K/V Eröffnungsk. Schlussk. Stop Limit G/V Zeit

56443640 Bund ..xx......... S 156,80 ..........156,74 ....156,92 ......16 ...20.10.2015 07:17

und schon im Plus ;-)))

1. OS 2. KO und 3. CfD

Seit wann gibt es an der Börse denn eine zweite Chance ? - Nonsens

Welches Instrument empfiehlt sich hier aus Sicht von mehreren Monaten?