Was ist dran an der historischen Anleiheblase?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

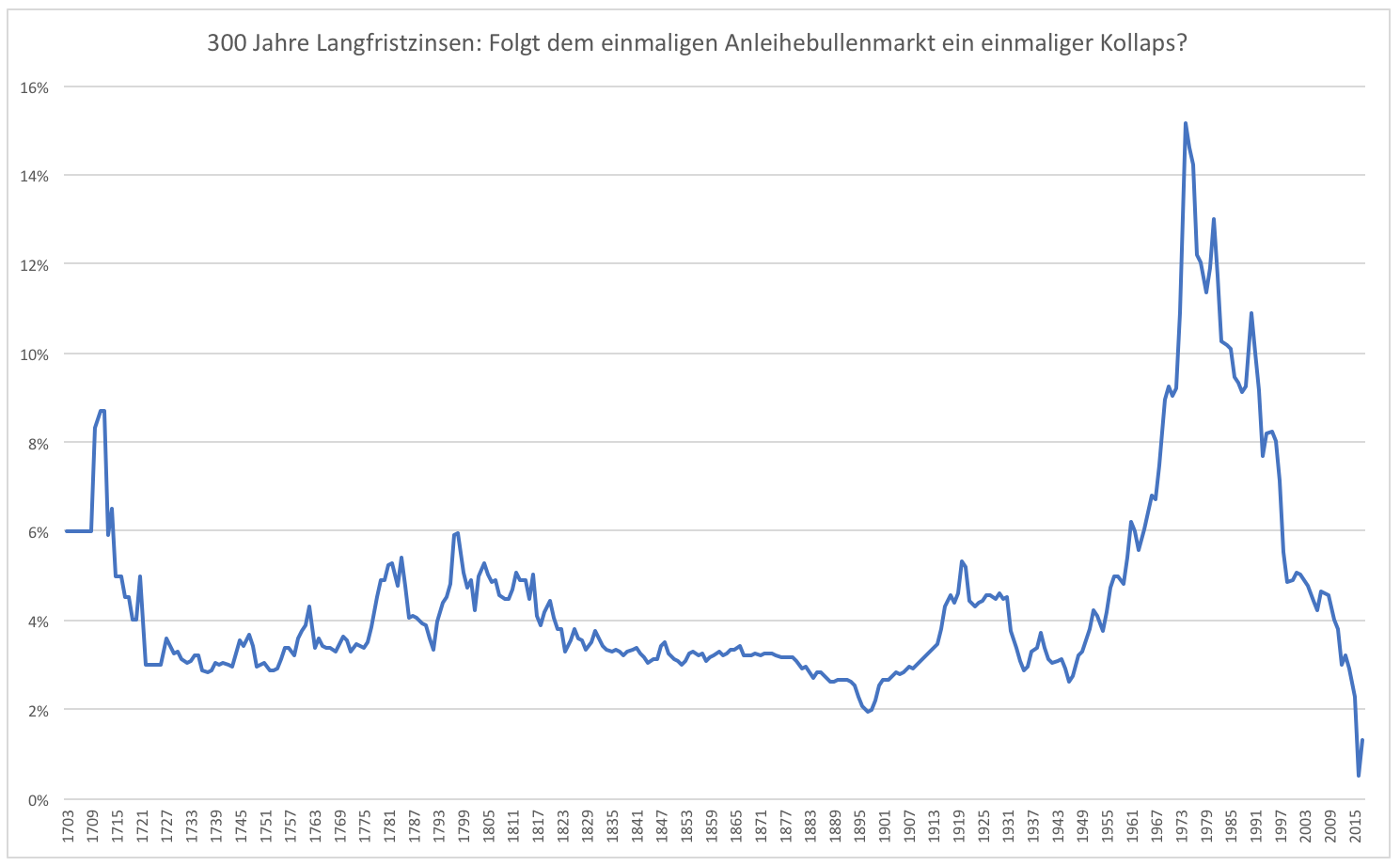

Man muss nicht lange suchen, um zu beweisen, dass wir uns wohl in der größten Übertreibung aller Zeiten befinden. Ein Blick auf die Entwicklung der Langfristzinsen genügt. Grafik 1 zeigt diesen Blick anhand der Langfristzinsen in Großbritannien. Der Zeithorizont ist immerhin über 300 Jahre lang. Innerhalb dieser Zeit sind die Zinsen noch nie so tief gefallen wie in den letzten 35 Jahren.

Die Zinsen sind dabei nicht nur relativ rasch gesunken – sofern man bei 35 Jahren von „rasch“ reden kann – sondern auch prozentual und absolut so stark wie nie. Von ihrem Hoch im Jahr 1974 fielen die Zinsen um sage und schreibe 97 % auf 0,5 % im vergangenen Sommer. Der absolute Rückgang betrug knapp 14,7 Prozentpunkte (von 15,2 % auf 0,5 %).

Dieser Umstand ist nicht nur für Großbritannien einmalig. Ähnlich gestaltete sich die Lage in vielen Ländern der Eurozone, Japan und den USA. In den USA fielen die Zinsen „nur“ auf 1,33 % im vergangenen Sommer, doch auch das entsprach einem Rückgang von 92 %.

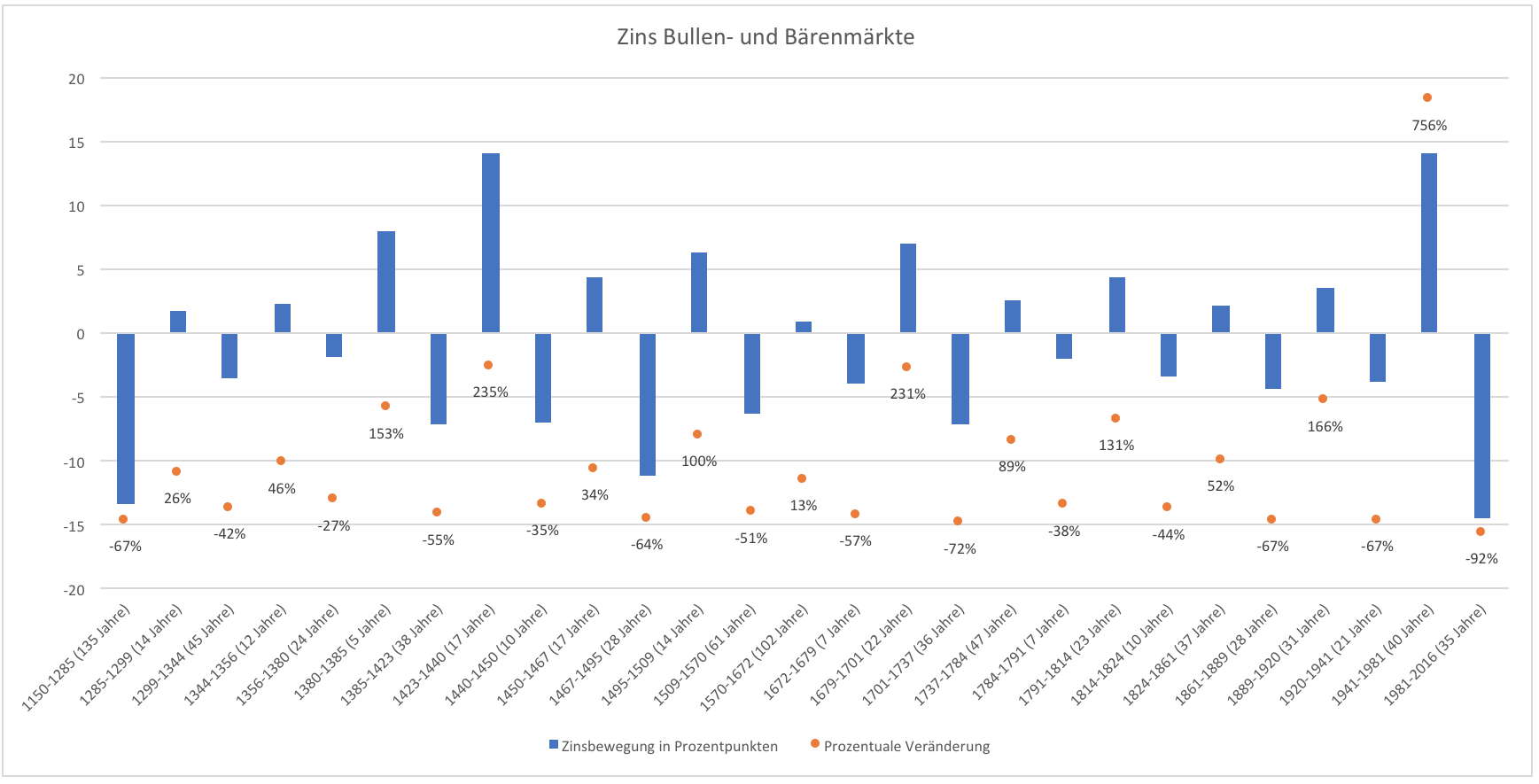

Betrachtet man die Zins-Bullen- und Bärenmärkte über den größtmöglichen Zeithorizont für den es regelmäßige und zuverlässige Daten gibt, dann bleibt es dabei: die letzten Jahre waren historisch einmalig. Das zeigt Grafik 2. Dargestellt sind alle Bullen- und Bärenmärkte seit 1150, also seit fast 900 Jahren.

Der letzte vergleichbare Rückgang der Zinsen fand im 15. Jahrhundert statt. Die Zinsen sanken um 11 Prozentpunkte auf 6,25 %. Es brauchte 28 Jahre für diese Bewegung. Davor gab es nur einen weiteren Zyklus, in dem die Zinsen um mehr als 10 Punkte sanken. Das war von 1150 bis 1285. Für den Rückgang um 13,4 Punkte brauchte es jedoch mehr als ein Jahrhundert.

Phasen, in denen die Zinsen so stark stiegen wie im vergangenen Zyklus (1941-1981), gibt es praktisch nicht. Nur die Zeit von 1423 bis 1440 kommt dem nahe. Die Zinsen stiegen um einen Faktor größer 3. Im Vergleich mit dem Faktor von 8 im letzten Zyklus, ist das allerdings bescheiden.

Wie man es dreht und wendet, der letzte Zyklus, in dem die Zinsen erst stiegen und dann 35 Jahre lang fielen, war absolut einmalig. Das Potenzial für tecktonische Bewegungen ist entsprechend groß. Der Umstand, dass die Zinsen stark gefallen sind, spricht jedoch noch nicht von alleine für eine ebenso historische Gegenbewegung.

Die Größenordnung der Gegenbewegung hängt von der Inflation ab. Auch wenn sie nun gerade steigt, so wird sie kaum das Niveau der 70er Jahre wiedererlangen, als die Preise in vielen Ländern mit einer Jahresrate von 10 % bis 15 % zulegten. In einem Blog auf einer Seite der Bank of England wird darauf hingewiesen, dass die großen Zinsanstiege nur unter besonders stark steigender Inflation zustande kamen.

In dem Beitrag wird eine Inflation von 6,1 % genannt, die notwendig ist, um für einen großen Zinsanstieg zu sorgen. Davon sind wir weit entfernt. Wendet man eine etwas andere Methode an, kommt man zu leicht anderen Ergebnissen. Setzt man die Inflation in Zinsanstiegsphasen mit Inflation in Zinssenkungsphasen in Relation, dann ist die Inflation bei steigenden Zinsen in etwa doppelt so hoch wie im umgekehrten Fall, wenn die Zinsen sinken. Für einen mehrjährigen Bärenmarkt bräuchte es dann nicht 6,1 % Inflation, sondern tendenziell eher 3-4 %.

Auch von 3-4 % Inflation sind wir noch weit entfernt, insbesondere, wenn man bedenkt, dass es nicht reicht, wenn eine Inflationsrate von 3 % einmal in einem Monat erreicht wird. Sie muss schon mehrere Jahre auf diesem Niveau verharren. Für Anleger, die Anleihen halten, wird es dann richtig hässlich. Sie dürften über mehrere Jahre hinweg jedes Jahr mit zweistelligen Kursverlusten rechnen.

Persönlich bin ich nicht der Meinung, dass es dazu kommen wird. Wie schon seit Spätsommer immer wieder beschrieben sehe ich eine nachhaltige Zinswende und entsprechend den Bullenmarkt bei Anleihen für beendet. Kommt es deswegen zu einem Platzen dieser außergewöhnlichen Blase? Wohl kaum. Ohne überdurchschnittlich hohe Inflation platzt am Anleihemarkt gar nichts.

Aufgrund weltweit herrschender Überkapazitäten und demographisch bedingtem Deflationsdruck in großen Teilen der Welt dürfte der Zyklus ansteigender Inflation und steigender Zinsen im Vergleich zum letzten Zyklus sehr viel moderater ausfallen. Alles andere halte ich für überzogene Panikmache.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die Reflektion einer Bondmarktüberhitzung alleine auf Inflation bezogen, ob nun Nachfrage oder Preis induziert, ist an sich richtig und schlüssig. Doch wie immer gibt es auch unberechenbare Komponenten wie geopolitische Verwerfungen und Konflikte, die ja bekanntlich derzeit immer mehr hochkocken und entsprechend die grundsätzliche Bonität eines Staatsschuldner schlagartig verändern kann und somit jede Inflationsdiskussion ad absurdum führen kann!

Auch die extrem steigenden Verschuldungsquoten sind ein Thema, die man vor Jahren noch als höchstproblematisch betrachtete und die letztendlich alleinig durch Intervention der großen Staatsbanken zwischenzeitlich nicht mehr wirklich wahrnimmt. Dazu auch psychologisch abgestumpft, sei mal so dahin gestellt. Dadurch sind die Risikomarge unendlich verzerrt und Marktmechanismen ausgehebelt worden. Diese Mechanismen werden bewußt unterdrückt, doch sie sind da und falls mal der Krug bricht, dann werden sie um so heftiger zuschlagen.

Im Grunde genommen hängt alles daran, wie lange und gut die Staatsbanken den Geist in der Flasche halten können und regulatorische repressive Maßnahmen greifen. Die Inflationsthematik ist für micht nicht relevant, denn sie ist in einen Augen ein reines Ablenkungsmanöver von den wirklichen strukturellen Probleme, die alle unverändert haben.

Daher denke ich auch aber aus anderem Grunde, daß wir den Höhepunkt grundsätzlich erreicht haben und man sollte sich gut überlegen, wie man sich gegen einen plötzlichen Zinsanstieg absichern kann. Ich persönlich favorisiere unbefristeten Zins-Puts, die bei einem plötzlichen Zinsanstieg auch einen riesigen Hebel haben können. So etwas ins Depot als "Versicherung" hereinzunehmen und bei den aktuell doch extrem günstigen Kursen, wäre eine ernstzunehmende Überlegung. Eben rein als Versicherung nicht als spekulative Position.

es gibt einen gravierenden unterschied zur vergangenheit, jetzt kontrollieren die zentralbanken über qe programme den langfristigen zinssatz und nicht mehr die märkte.

wenn die zentralbanken wegen der hohen verschuldungsgrade der staaten die zinsen über qe niedrig halten, können die märkte nichts dagegen unternehmen weil die zentralbanken immer am längeren hebel sitzen.