Irrationaler Markt? Deutschland zahlt fast keine Zinsen mehr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zum letzten Mal musste Deutschland im vergangenen August für zweijährige Anleihen Investoren einen Zins zahlen. Mit 0,02% war das nicht sonderlich viel. Bei fünfjährigen sieht es ein klein wenig besser aus. Hier kam es lediglich in den vergangenen Tagen intraday zu negativen Renditen. Die 10 jährigen Papiere rentieren derzeit bei 0,51%. Es waren vor kurzem auch schon einmal 0,44%.

Das sind die nominalen Zahlen. Real sieht es für Investoren noch deutlich schlechter aus. Die Teuerungsrate ist in den letzten Monaten immer weiter gefallen. Noch ist sie aber positiv und von einer jahrelangen Deflation ist nicht auszugehen. Selbst wenn die Inflation über die kommenden Jahre auf niedrigem Niveau von 0,5% bleibt, dann zahlen Investoren für langlaufende Anleihen drauf. Rein ökonomisch macht das keinen Sinn, aber darauf kommt es schon lange nicht mehr an...

Deutsche Staatsanleihen gelten als sicher. Alle Welt ist von der "Schwarzen Null" begeistert, dem ausgeglichenen Haushalt. Keine neuen Schulden bei langsamen Wirtschaftswachstum bedeutet sogar eine sinkende Schuldenlast. Das hat die Welt in Industrieländern schon lange nicht mehr gesehen. Trotzdem stehen die Schulden bei 75% der Wirtschaftsleistung. Die versteckten Verbindlichkeiten - dabei rede ich ausdrücklich nicht von Sozialleistungen und Renten - bleiben da außen vor und werden auch nicht wahrgenommen. Würde Griechenland kommenden Monat aus der Währungsunion aussteigen und folglich bankrott gehen, dann kostet das den Steuerzahler 60 Mrd. Euro. Das bringt den Steuerzahler nicht um. Auch die Staatsfinanzen geraten damit nicht aus dem Ruder. Die Schulden würden im Vergleich zum BIP um ca. 2,1 Prozentpunkte steigen. Wie es mit den vielen indirekten Verbindlichkeiten aussieht und den Verlusten für Unternehmen ist nicht klar. Es dürften aber insgesamt 80 oder 90 Mrd. verloren gehen.

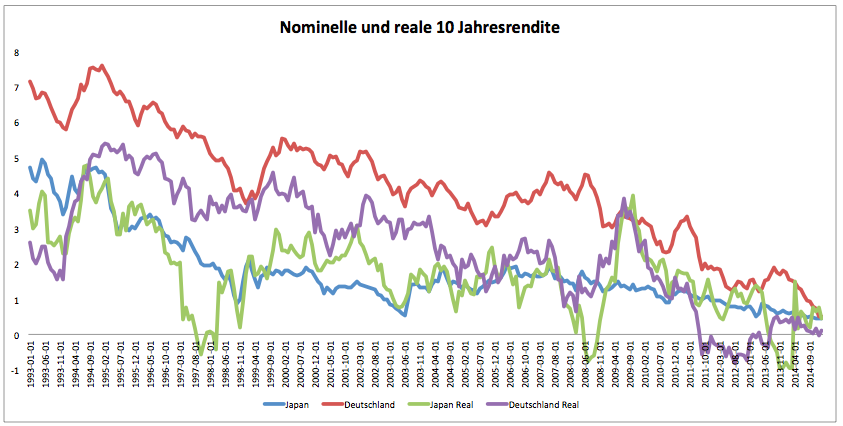

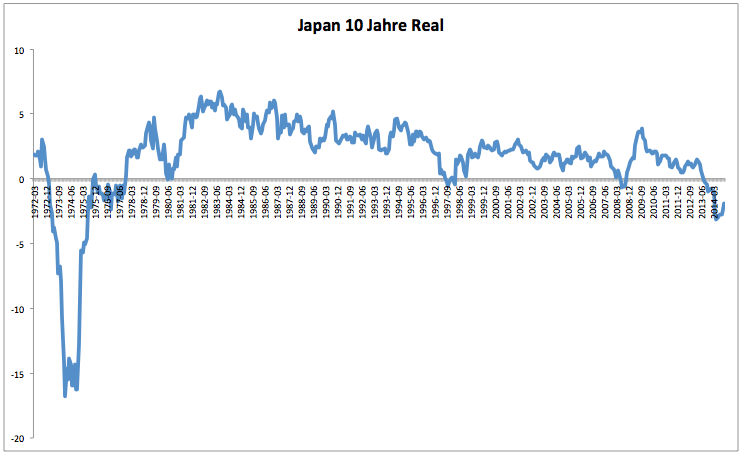

Das sind alles noch keine Summen, die Deutschland in Schieflage bringen. Trotzdem ist es absurd, wie hohe Risiken gar nicht mehr eingepreist werden. Man könnte noch vermuten, dass Anleger von einer längeren Deflationsphase ausgehen. Dann können negative Renditen sogar in Ordnung sein. Nominal verlieren Anleger, real gewinnen sie aber ein wenig. Betrachtet man die jahrelange und immer wiederkehrende Deflation in Japan, dann sieht man allerdings, dass in diesen Phasen die Rendite für 10 jährige Papiere immer noch recht üppig war. Grafik 1 zeigt die nominelle und reale Rendite japanischen Anleihen. Die reale Rendite für deutsche Anleihen liegt de facto seit 2009 unter der japanischer Anleihen.

Das muss man sich auf der Zunge zergehen lassen. In Japan kauf die Notenbank wie wild Staatsanleihen. Das ist in Europa alles noch nicht der Fall und trotzdem sinkt die Rendite immer weiter. Es ist ja nicht nur bei deutschen Anleihen so. Inzwischen notieren Anleihen von Krisenstaaten so hoch wie noch nie. Man kann also auch nicht einfach so behaupten, dass alle in deutsche Anleihen gehen und ihre spanischen Papiere verkaufen.

Alles in allem ist der Ausnahmezustand deutscher Anleihen sicherlich historisch. Für Anleger gibt es aber Hoffnung. Die japanische Historie zeigt, dass sich die Phasen negativer Renditen nicht lange halten konnten. Sollte die Inflation nach dem Ölpreisschock in diesem Jahr wieder etwas anziehen, dann dürften wir einen deutlichen Anstieg der Rendite sehen.

Es gibt auch noch andere Gründe die dafür sprechen. Man denke nur an die QE Erfahrungen in den USA. Sobald ein neues QE Programm beschlossen wurde stiegen die Renditen für Anleihen. Anleger waren aufgrund des Fed Puts risikofreudiger und tauschten ihre Anleihen gegen Risikoassets. In der Erwartung von QE Programmen sanken die Renditen. Als es dann wirklich umgesetzt wurde, stiegen sie kräftig. Das dürfte in Europa nicht anders sein.

Faktisch könnte die EZB den Markt in ihrer Januarsitzung weiter auf QE vorbereiten und bei der darauffolgenden Sitzung 6 Wochen später QE beginnen. Dann sind die Tage der sinnlos niedrigen Renditen gezählt.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.