Mehr Risiko statt Rendite

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Hin und wieder werde ich gefragt, was ich denn für Renditeziele mit meinen Kapitalmarktanlagen habe. Früher hätte ich auf diese Frage geantwortet: "Mein Ziel ist es X Prozent pro Jahr zu verdienen."

oder

"Mein Ziel ist eine Rendite von X Prozent über Inflation und Benchmark zu erwirtschaften."

oder

"Die Simulationen der Strategie hat in der Vergangenheit eine durchschnittliche Rendite von X Prozent p.a. und X Prozent maximalem Draw-Down geliefert."

Das Problem ist nicht, dass diese Aussagen falsch wären. Im Gegenteil. Es gibt ja bekanntermaßen Fondsmanager, die über Jahre hinweg bessere und "sichere" Renditen als der Markt für ihre Anleger erwirtschaften. Wie man diese finden kann, das habe ich in diesem Artikel gezeigt.

Das Problem ist, dass damit falsche Erwartungen geweckt und der Fokus auf die weniger zielführende Seite des Geldanlegens gerichtet wird, nämlich die Rendite und nicht das Risiko.

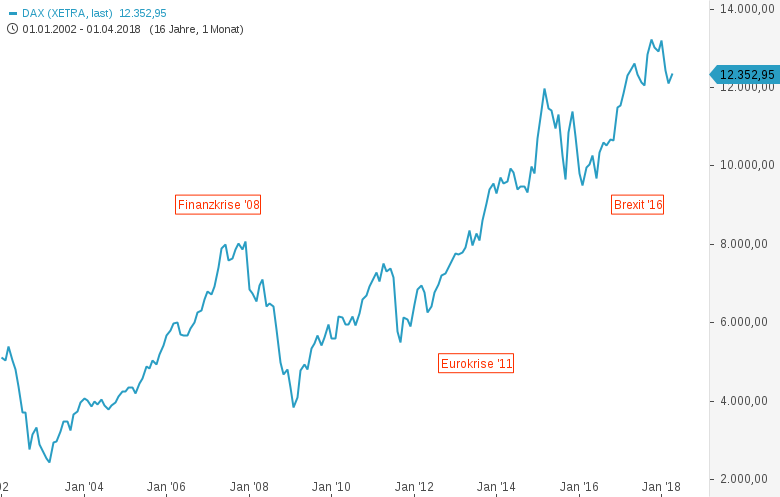

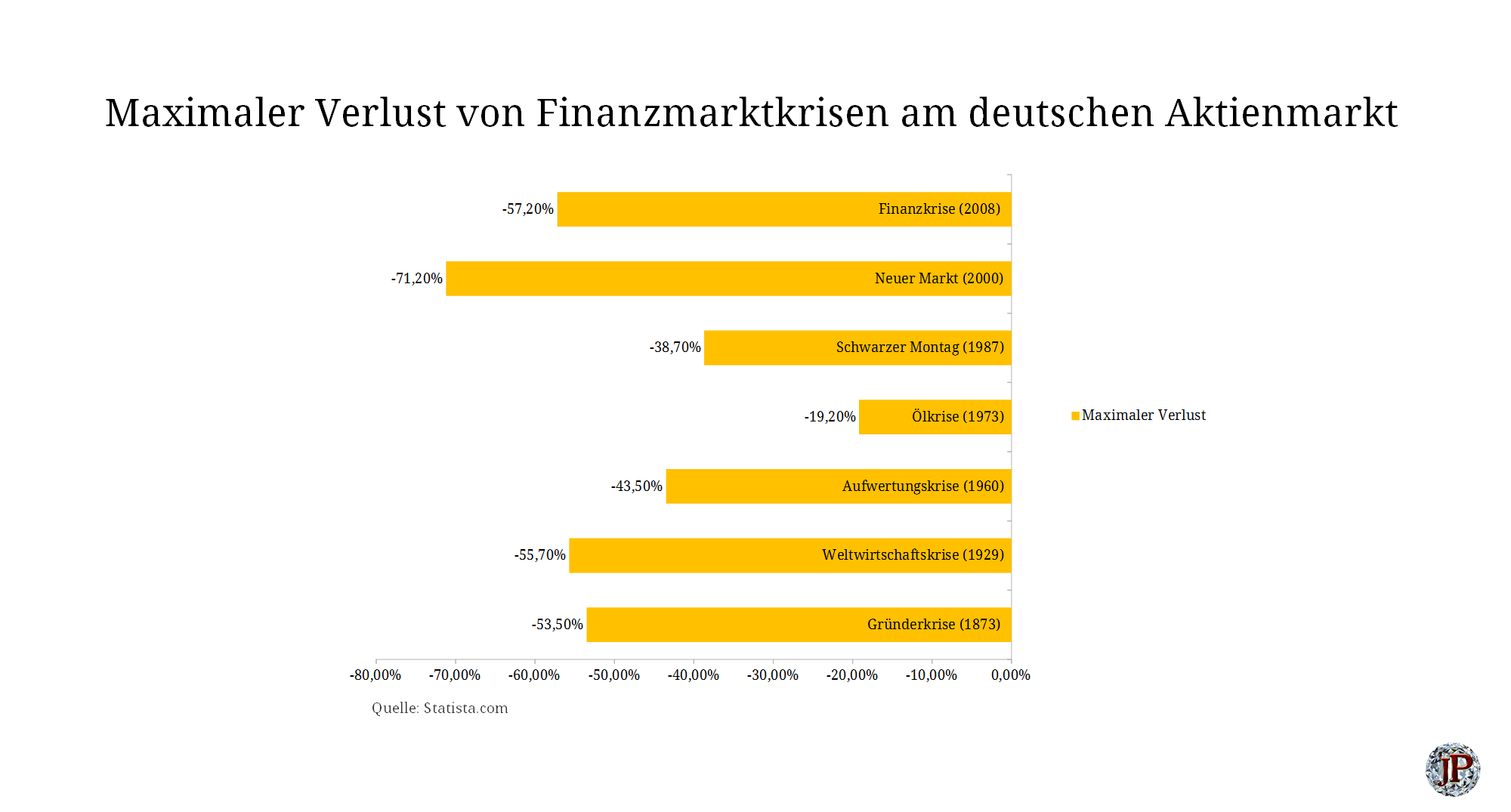

Nehmen wir das Beispiel Aktienmarkt. Um mit einem offensiven Portfolio (Aktienanteil 70 – 90 Prozent) die durchschnittlich zu erwartende Rendite von 5 – 7 Prozent zu verdienen, muss ich bereit sein, die volle Breitseite des Marktes mitzunehmen. Das ist der Grund, warum Anleger der Börse immer wieder enttäuscht den Rücken kehren: wer 7 Prozent Rendite versprochen bekommt und im nächsten Jahr 30 Prozent verliert, empfindet die Finanzmärkte als Kasino.

Man könnte das mit der Freundschaft zu einem lieben Menschen vergleichen, den wir vielleicht als unseren besten Freund oder unsere beste Freundin bezeichnen würden. Wenn ich hohe Erwartungen und Ideale an eine Freundschaft anlege, dann bin ich vermutlich irgendwann bitterböse enttäuscht, wenn der Freund/die Freundin nicht anruft, weniger Zeit hat wegen eines neuen Partners oder plötzlich mehr mit anderen Menschen unternimmt, ein neues Hobby gefunden hat, usw. Jeder kennt dieses subjektive Gefühl der schmerzhaften Zurückweisung das oftmals nur in unserem Kopf stattfindet.

Was aber wäre, wenn ich weniger hochgesteckte Erwartungen hätte oder versuchen würde das Verhalten der Freundschaft in meine Vorstellungen zu pressen? Wäre ich im Umgang mit diesem Freund nicht gleich relaxter und würde mich umso mehr freuen, wenn der Freund oder die Freundin sich meldet? Es wäre dann nicht die Erfüllung einer vorher in meinem Kopf schon gefestigten Erwartung, sondern eine angenehme Überraschung.

Beim Investieren mit Aktien ist es ähnlich. Finanzmärkte sind wie ein offenes Meer. Manchmal geraten wir in fürchterliche Stürme und manchmal segeln wir jahrelang bei bestem Wetter und Wind von achtern. Niemand käme auf die Idee, dass eine Ozeanüberquerung einer Spazierfahrt gleicht. Hedgefondsmanager Ray Dalio hat mal gesagt, selbst wenn es Investoren gäbe, die jedes Jahr konstant positive Renditen erzielen könnten, dann hätten Privatanleger keinen Zugang zu ihnen. Ray Dalios Hedgefonds Bridgewater ist seit Jahren für neue Anleger geschlossen. Indirekt ist diese Aussage Dalios als Warnung zu verstehen, nicht auf die Versprechungen von Banken und Fondsindustrie hereinzufallen.

Meine Ziele an der Börse sind bescheidender geworden. Ich möchte einfach nur in den nächsten fünf und zehn Jahren, von mir aus und hoffentlich in den nächsten dreißig Jahren, von den wundervollen Renditen des Aktienmarktes profitieren. Wann diese Geduld belohnt wird, kann ich nicht sagen. Ich werde mich einfach freuen, wenn es soweit ist. Bis dahin gibt es viele andere schöne Dinge zu erledigen, z.B. einen alten Freund anzurufen.

Viele Grüße

Jakob Penndorf

PS: Sie sind Vermögensverwalter, Anlageberater oder institutioneller Marktteilnehmer? Dann könnte Guidants PRObusiness für Sie eine interessante Alternative zu teuren Terminallösungen sein. Testen Sie Guidants PRObusiness kostenlos und unverbindlich!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sehr geehrter Herrr Penndorf,

vielen Dank, daß, Sie auf etwas aufmerksam machen , das viel zu selten im Zusammenhang mit Geldanlage in Aktien erwähnt wird - nämlich das Mißverhältnis zwischen erwarteter Rendite am Aktienmarkt (ca. 7% -9% p.a.) und der zu erwartenden Schwankungsbreite bzw. den jederzeit möglichen Verlusten (ca. 30% - 50% innerhalb weniger Tage, wenns dumm läuft, auf Indexebene!). Ich bin gerade dabei, meinen erwachsen werdenden Sohn in die Grundlagen der Geldanlage einzuführen, und an diesem Punkt scheitern wir eigentlich in Bezug auf Aktienanlagen. Ist ja nett, am Jahresende 10% Plus im Depot zu verbuchen, aber was ist das wirklich belastbar wert, wenn innerhalb einer Woche aus 10% Gewinn 20% oder 30% Verlust werden können....

Die große Anzahl Anleger in Deutschland, die um Aktien einen Bogen machen, handeln nicht so irrational, wie hier auf GMT allzuoft suggeriert wird. Der Blick auf den Langzeitchart (> 10 Jahre) einiger erstklassiger Unternehmen hilft da auch sehr beim demütig werden. Ich nenne als Beispiele mal Allianz, General Electric, oder eine Deutsche Bank. Von Commerzbank ganz zu schweigen. Und SL's helfen auch nicht wirklich dagegen. Und Optionen (börsengehandelte Optionen amerikan. Ausübungsart, täglich ausübbar wohlgemerkt, keine Optionsscheine oder solche Kinkerlitzchen, bei denen man nur mit dem Emittenten handelt und die nicht ausübbar sind) - die würden zwar helfen, sind in Bezug auf die realistischerweise zu erwartenden Gewinne aber viel zu teuer.

Mir persönlich ist es leider noch nicht gelungen, eine so zuverlässige "asymmetrische" Strategie zu entwickeln wie dem Kommentator triangles, aber unter Verwendung von Handelsinstrumenten wie Anleihen (dort funktioniert techn. Analyse noch, und die laufen über Wochen und Monate in eine Richtung!), Futures und Optionen, Zinsen und Volatilität und mit einem systematischen, mathematischeren Ansatz und Fokus auf mean reverting Werte ist es mir doch gelungen, seit ca. 1 1/2 Jahren auf Monatsbasis überwiegend positiv abzuschneiden.

Aktien als Handelsinstrument verwende ich dabei fast gar nicht mehr.

Freundliche Grüße an Sie und ans Forum