Historisch: Crashsignale im November…

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Was sich an den Bösen gerade abspielt, das könnte in die Geschichtsbücher eingehen, denn zahlreiche Entwicklungen verlaufen völlig anders als das zu erwarten wäre: Normalerweise beginnt mit dem November die stärkste Börsenphase des gesamten Jahres. Viele Anleger haben sich darauf verlassen, und sich im Herbst bis zur Halskrause mit Aktien eingedeckt.

Doch plötzlich fallen die Kurse auf breiter Front. Ausgerechnet im November. Was ist da bloß los? Sehen wir uns das etwas genauer an:

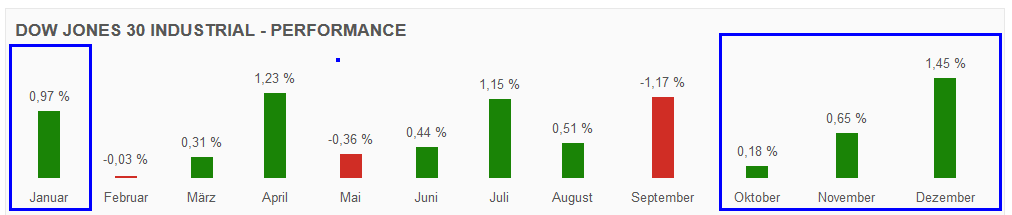

Statistisch gesehen ist der November mit einem Zuwachs von 0,65 Prozent zwar nicht der stärkste Monat einer Börsensaison, doch zusammen mit dem Oktober, dem Dezember und dem Januar bilden die vier Herbst- und Wintermonate die mit Abstand stärkste Vier-Monats-Periode eines Börsenjahres. Im langjährigen Mittel errechnet sich beim Dow Jones in Summe ein Wertzuwachs von 3,25 Prozent. Die folgende Grafik zeigt das.

Doch in diesem Jahr scheinen andere Gesetze zu gelten: Schon im Oktober 2018 hat der Dow Jones mit einem Abschlag von 5,57 Prozent außerordentlich schlecht abgeschnitten. Und der Folgemonat steht dem bislang um nichts nach: Bis zum 21. November 2018 steht beim Weltleitindex seit dem Monatshoch ein Verlust von 6,80 Prozent zu Buche.

Um das einzuordnen, ist ein Blick auf die langjährige Wertentwicklung speziell im November hilfreich. Dabei zeigt sich: In den vergangenen 33 Jahren hat der Weltleitindex nur einmal noch schlechter abgeschnitten als zur November-Zwischenbilanz 2018, und zwar im Crashjahr 1987. Seinerzeit war die Monatsbilanz mit einem Minus von 7,05 Prozent jedoch nur geringfügig schlechter als der Zwischenstand 2018.

Mit anderen Worten: Gemessen an seinen bisherigen Maximalverlusten ist der November 2018 bislang der zweitschlechteste seit 1985. Aktuell fehlt nicht mehr viel und der November 2018 geht in die Geschichtsbücher ein als der Monat mit der schlechtesten November-Performance beim Dow Jones seit mindestens drei Jahrzehnten. Das kann ohne Frage als historische Entwicklung bezeichnet werden - in der Zwischenbilanz wohlgemerkt, denn der Monat ist ja noch nicht zu Ende. Auf ein Wunder darf man selbstverständlich hoffen, die Chance dass es eintrifft, ist nach Lage der Dinge jedoch gering: Die Schwäche der Börsen ist derzeit geradezu erdrückend...

Interessanterweise bleiben selbst die zwischengeschalteten Baissejahre mit ihren teilweise enormen Panikattacken hinter den aktuellen Verlusten sehr deutlich zurück:

Im Crashjahr 2008 etwa büßte der Dow Jones im November „lediglich“ 5,32 Prozent ein. Das berüchtigte Baissejahr 2000 brachte trotz platzender Technologieblase beim Dow Jones ein November-Minus von „nur“ 5,03 Prozent.

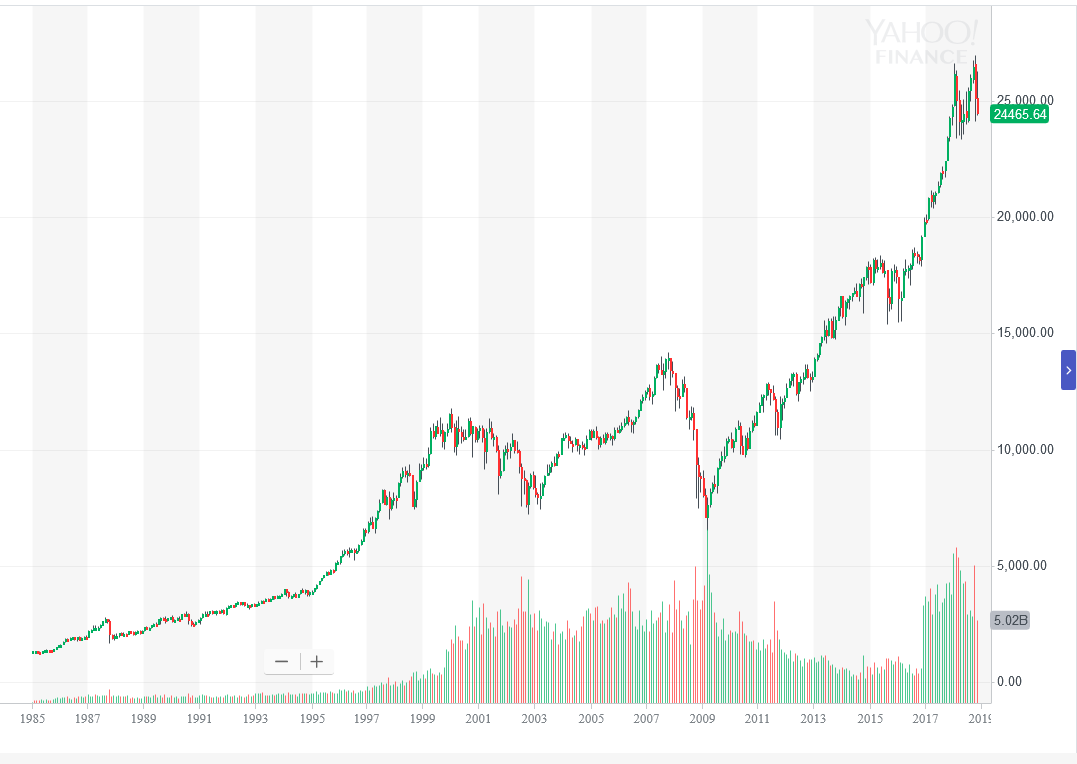

Im Jahr 2007, dem Beginn der Immobilienkrise in den USA, lag der November-Abschlag bei vergleichsweise bescheidenen 3,96 Prozent. Und während der Asien- und Russlandkrise in den Jahren 1997 und 1998 konnte der Dow Jones im November sogar deutlich zulegen, und zwar um 5,06 Prozentpunkte in 1997 und 6,05 Prozent im darauffolgenden November. Den langjährigen Verlauf des Weltleitindex illustriert die folgende Grafik:

Grafik XX: INDU seit 1985

Tatsächlich zeigen sich auch an anderer Stelle Warnsignale, die man in dieser Form seit Jahrzehnten nicht gesehen hat. Vielleicht noch nie.

Nehmen wir beispielsweise den Kursverlauf bei Deutschlands größtem Finanzinstitut: Nach dem schwachen Oktober-Auftritt, mit dem Bruch der auch psychologisch wichtigen Marke von 10,00 Euro, ist der Weg für die Aktie der Deutschen Bank jetzt sozusagen frei – und zwar nach unten. Die folgende Abbildung zeigt das:

Dieser Chart sagt schlicht und ergreifend, dass bei der Deutschen Bank die Hütte brennt - und dass Anleger gut daran tun, sich von dem Titel fernzuhalten.

Wer die Aktie nach dem glasklaren Verkaufssignal der vergangenen Tage jedoch „shorten“ möchte, der sollte folgendes bedenken:

Mit hoher Wahrscheinlichkeit wird die Bundesregierung irgendwann gezwungen sein, den Derivate-Zombie zu „retten“. Zumindest wird man den Versuch unternehmen. Dass solche Rettungsmanöver mit hoher Wahrscheinlichkeit zum Scheitern verurteilt sind, lassen ein paar Zahlen erahnen. Die Wirtschaftswoche etwa notierte vor einiger Zeit:

„Sorgen macht vor allem der Derivatebestand des Instituts. Auf 42.000 Milliarden Euro summieren sich die abgeleiteten Wetten und Absicherungen auf Zinsen und Währungen, bei denen die Deutsche Bank Kontraktpartner ist. Das Derivatebuch ist damit gut 15-mal so groß wie das deutsche Bruttoinlandsprodukt“.

Finanzwetten mit dem 15fachen des deutschen BIP? Das heißt, bei der Deutschen Bank droht mittelfristig ein gigantischer Schuldenschnitt in Verbindung mit einer kompletten Verstaatlichung. Im Vorfeld solcher Maßnahmen sind wilde Kurssprünge garantiert – und zwar in beide Richtungen.

Mutige Spekulanten, die davon ausgehen, dass Derivate, wie Optionsscheine oder Zertifikate, in einem solchen Umfeld auch längerfristig ein sinnvolles Investment sind, können sich daran beteiligen – sollten sich aber nicht beschweren, wenn sich der Einsatz in Luft auflöst. Weltblickende Investoren lassen von solchen Spielchen besser die Finger, denn allmählich wird sichtbar, was wir an dieser Stelle schon vor Jahren prognostiziert haben:

Massive Probleme bei der Deutschen Bank dürften den Auftakt bilden zum zweiten Teil der weltweiten Finanzkrise.

Nebenbei bemerkt sieht die Aktie von Goldman Sachs (GS) nicht viel besser aus. Lediglich die Fallhöhe ist hier „etwas größer“, was Anleger der Deutschen Bank mit Blick auf den gesamten Finanzsektor jedoch keineswegs beruhigen sollte. Die folgende Grafik zeigt das:

Auch beim marktbreiten S&P 500 sind derzeit Entwicklungen zu beobachten, die Seltenheitswert haben. In den vergangenen 14 Handelstagen wurden hier nicht weniger als drei große Kurslücken gebildet. Achten Sie auf die blauen Markierungen in der folgenden Abbildung. Die Kurssprünge sind Ausdruck der enormen Nervosität, die derzeit durch die Börsensäle geistert.

Epische Kursverluste zeigen sich auch bei den vor Jahresfrist noch in den Himmel gejubelten Kryptowährungen. Allein der Bitcoin hat im November 2018 innerhalb weniger Tage rund 30 Prozent an Wert verloren. Der folgende Chart ist selbsterklärend:

Eines kann man mit einiger Sicherheit sagen: Nach der beispiellosen Berg- und Talfahrt hat sich privates (!) Kryptogeld als ernst zu nehmende Währungsalternative für viele Jahre diskreditiert. Fraglich ist, ob privat organisierte Internetwährungen überhaupt noch einmal Oberwasser bekommen, denn in den vergangenen Monaten wurde hier enorm viel Porzellan zerschlagen. Das eben erst aufkeimende Vetrauen in Kryptowährungen wurde zerstört, vermutlich nachhaltig.

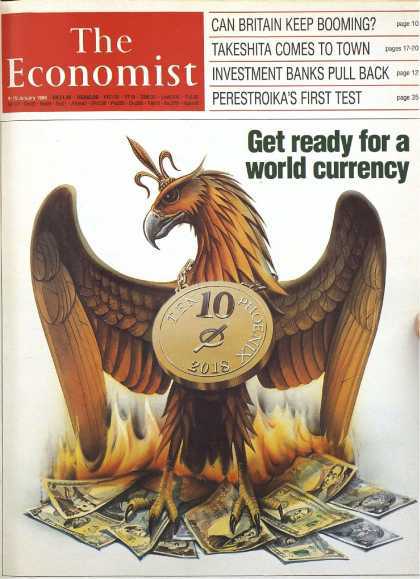

Zufall oder Absicht? Wir erinnern an dieser Stelle an das Titelblatt des Economist aus dem Jahr 1988: Seinerzeit wurde für 2018 eine neue Weltwährung angekündigt. Nicht auszuschließen, dass es sich dabei um staatliches Kryptogeld handeln könnte.

Massive Rücksetzer beim Technologie-ETF mit dem Kürzel QQQ und dem Russel 2000-ETF mit dem Kürzel IWM, in dem kleine US-Unternehmen erfasst werden, komplettieren das katastrophale Bild, das die Aktienmärkte derzeit abliefern. Nachfolgend zunächst der QQQ. Man achte hier insbeodere auf das enorme Abwärtsvolumen der vergangenen Wochen. Nach aller Erfahrung ist es ein sehr schlchtes Zeichen, wenn Aktien oder Indizes ausgehend von einem markanten Hoch mit starken Umsätzen in die Tiefe stürzen:

Die kleinen Unternehmen aus dem Russel 2000 performen derzeit ähnlich schwach wie die Technologiewerte. Auch das Verkaufssignal beim MACD auf Monatsbasis hat Seltenheitswert. Achten Sie auf die rote Markierung in der folgenden Grafik:

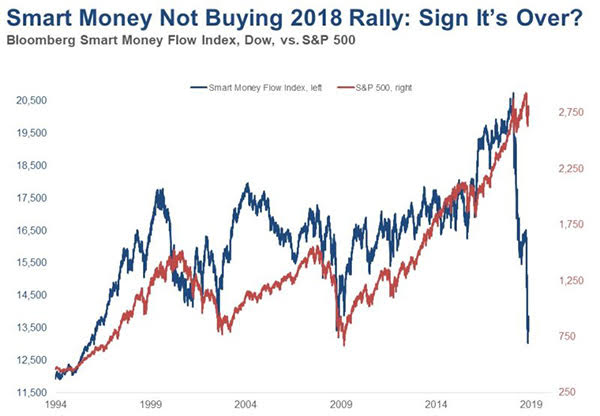

Interessanterweise denkt das „Smart Money“ gar nicht daran, im aktuellen Umfeld Aktien zu kaufen. Ganz im Gegenteil: Die großen Adressen scheinen derzeit in ganz großem Stil die Beine in die Hand zu nehmen und aus Aktien zu flüchten. Die folgende Grafik ist daher mindestens so historisch wie die eingangs beschriebene November-Schwäche.

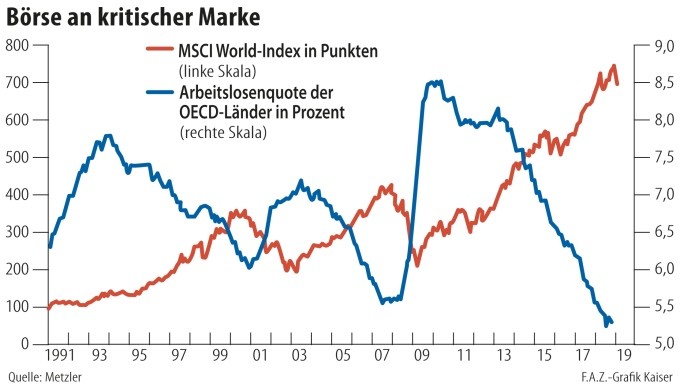

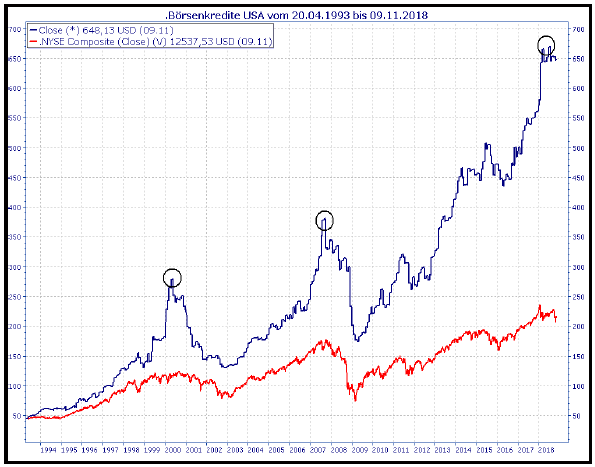

Vervollständigt wird der Reigen außergewöhnlicher Entwicklungen mit einem Blick auf die Arbeitslosenzahlen in den USA und die Aktienkredite jeweils in Relation zu den Aktienmärkten. Die beiden folgenden Grafiken sprechen derart für sich selbst, dass sich jeder weitere Kommentar erübrigt.

Nur soviel: Sollten die in der folgenden Grafik dargestellten Börsenkredite jetzt analog zu 2000 und 2007 nach unten drehen, dann erleben wir mehr als nur eine Korrektur im Aufwärtstrend. Zwangsverkäufe von Aktienbeständen könnten dann eine gewaltige Lawine auslösen...

Erstaunlich stabil präsentiert sich in diesem Umfeld der Goldpreis, den viele schon abgeschrieben hatten. Wie hier schon vor Monaten angekündigt, hat die auch fundamental wichtige Marke von 1.200 US-Dollar je Unze bislang gehalten. Achten Sie auf die waagrechte rote Linie in der folgenden Abbildung.

Die relative Stärke des Goldes muss freilich nicht von Dauer sein. Zwei Szenarien sind denkbar:

Sollten sich die Kursverluste an den Aktienmärkten ausweiten, könnten Zwangsliquidierungen von Aktienbeständen Anleger dazu veranlassen, werthaltige Investments abzustoßen, um so weitere Zwangsverkäufe zu verhindern. Das könnte auch den Goldpreis kurzfristig noch einmal unter Druck bringen. Die Marke von 1.000 US-Dollar wäre dabei ein prominentes Ziel…

Andererseits hat das Edelmetall bereits sieben schwache Jahre hinter sich. Weitere massive Kursverluste sind vor diesem Hintergrund eher unwahrscheinlich. Auch wäre es „zu einfach“, wenn sich die Börse erneut so ähnlich verhalten sollte, wie schon einmal im Jahr 2008:

Seinerzeit stürzte der Goldpreis mit dem Gesamtmarkt in die Tiefe.

Im Hinterkopf behalten sollte man in jedem Fall mögliche Währungsturbulenzen, die im Economist schon vor 30 Jahren für 2018 angekündigt wurden. Gut möglich, dass hier die Erklärung für die relative Stärke des Goldpreises zu finden ist:

Sollte das Edelmetall mittelfristig wieder eine Rolle im Weltwährungssystem spielen, wären längerfristig weit höhere Kurse zu erwarten. Zu denken ist hier auch an die Basel III-Regelungen, die im Januar 2019 in Kraft treten werden, und die dem Gold eine wichtige Rolle bei der Kapitalisierung der Banken zuweisen.

Im folgenden Artikel heißt es dazu:

„Das Barbarische Relikt (…) bekommt durch die Basel III Regulierung ab 2019 einen neuen Rang zugewiesen. Bisher war das Gold als Rohstoff zu bewerten und musste dementsprechend mit Eigenkapital hinterlegt werden. Doch durch die Regulierung wird das Edelmetall nun Re-Monetarisiert“.

Damit ist das Gold erstmals seit dem Fall des Bretton-Woods-Systems künftig wieder einer Währung gleichgestellt und wird bilanziell nicht mehr als Rohstoff behandelt. Ob dies Auswirkungen auf die Preise haben wird, das wird sich zeigen. Fakt ist, dass die großen Zentralbanken in den vergangenen Jahren massiv physische Goldbestände aufgebaut haben, allen voran Russland und China. Sie werden ihre Gründe dafür haben. Und auch die massiven Silberkäufe der US-amerikanischen Großbank JP Morgan während der vergangenen sieben Jahre erscheinen in diesem Kontext in einem anderen Licht.

Vor dem Hintergrund der geschilderten Entwicklungen kann es nicht erstaunen, dass die Macher wichtiger Wirtschaftspublikationen für das kommende Jahr vorsichtig formuliert nicht gerade Optimismus versprühen. Den Vogel schießt dabei der gerade erwähnte Economist ab, eine Rothschild-Publikation übrigens, der seine Prognose für 2019 in ein komplett schwarzes Titelblatt kleidet. Kein weiterer Kommentar nötig, das ist wohl die Botschaft der folgenden Grafik:

Fazit:

Aus antizyklischer Sicht wäre die aktuelle Stimmungslage eigentlich ein erfreuliches Signal zum Aufbruch, denn „Schwarzmalerei“ in den großen Medien und überbordender Pessimismus in den Börsensälen sind oftmals ein gutes Zeichen.

Wenn da nur die enorm schwache November-Vorstellung an den Börsen nicht wäre. Die Börsenflaute ausgerechnet in der stärksten Zeit des gesamten Jahres, deutet darauf hin, dass da irgendetwas nicht mehr stimmt.

Das außerordentlich schlechte Abschneiden der Aktienmärkte im November 2018 ist ein Indiz dafür, dass sich hinter den Kulissen wichtige Weichenstellungen vollziehen, die auf den ersten Blick nicht zu erkennen sind. Dies nährt den Verdacht, dass sich da etwas Größeres anbahnt.

Eine internationale Währungskrise etwa wäre eine mögliche Erklärung, ein Währungsschnitt hin zu einer staatlichen Kryptowährung, taumelnde Großbanken oder eine Rückkehr der Eurokrise. Der Phantasie sind keine Grenzen gesetzt...

Was wirklich hinter der ausnehmend schwachen Performance der Aktienmärkte inmitten der „starken Börsenphase“ steckt, das werden wir mit hoher Wahrscheinlichkeit in den kommenden Monaten erfahren.

Es sieht so aus, als würde sich da gerade ein schweres Unwetter ankündigen, von dem wir noch unseren Enkeln erzählen werden…

Da scheint es ratsam, in Deckung zu gehen und sich auf turbulente Zeiten einzurichten…

Anmeldemöglichkeit (1): Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2): Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG. Weitere Informationen finden Sie unter www.antizyklischer-boersenbrief.de

Sehr geehrter Herr Hoose,

ich stimme Ihnen in jedem Ihrer Punkte Ihrer umfangreichen und tiefgründigen Analyse zu. Meine Erfahrung hat mich jedoch gelehrt, dass sich Märkte nicht timen lassen und daher bezweifle ich Ihre Schlussfolgerung vom baldigen Crash an. Bedenken Sie bitte, dass allein in den USA noch über 350 Mer. $ an Aktienrückkäufen bis zum Ende des Jahres anstehen. Ich glaube, dass der Börsenzyklus demnächst in seine Endphase treten wird – und begleitet von hoher Volatilität - die Party an der Börse noch keineswegs zu Ende ist

Sehr geehrter Herr Hooose,

Ich stimme Ihnen in jedem Ihrer Punkte Ihrer umfangreichen und tiefgründigen Analyse zu. Meine Erfahrung hat mich jedoch gelehrt, dass sich Märkte nicht timen lassen und daher bezweifle ich den baldigen Crash an. Bedenken Sie bitte, dass allein in den USA noch über 350 Mer. $ an Aktienrückkäufen bis zum Ende des Jahres anstehen. Ich glaube, dass der Börsenzyklus demnächst in seine Endphase treten wird – und begleitet von hoher Volatilität - die Party an der Börse dahe noch keineswegs zu Ende ist

Du has recht. Es ist Bild-Zeitungs Niveau. Schau Dir die Formulierungen an. Passt!

ich würde das Thema kashoggi nicht aus den Augen verlieren.

Möglicherweise hat sich trump da aussenpolitisch verhoben, sein erster kapitaler Fehler.

Ein sehr gelungener Artikel Herr Hoose, chapeau!

Permabullen, insbesondere die etwas jüngeren, werden jedoch auch mit noch so guten Argumenten und überzeugenden Charts ihre Konditionierung auf ewig steigende Kurse nicht in Frage stellen. Diese Fraktion wird letztlich nur durch „Ebbe in der Kasse“ zur Vernunft gebracht.

Die miese Börse 2018 als vorlaufender Indikator wird inzwischen durch das realwirtschaftliche Geschehen bestätigt. Der heute veröffentlichte Einkaufsmanagerindex für das verarbeitende Gewerbe in Deutschland kann jederzeit als Sturmwarnung verstanden werden, nur noch hauchdünn im Wachstumsbereich, besteht die Gefahr daß der Exportweltmeister demnächst zum Schrumpfgermane mutiert, mit entsprechenden Auswirkungen auf den Dax.

Die großen Jungs mit den tiefen Taschen verfolgen die Entwicklung mit Sorgenfalten auf der Stirn, denn sie sind es, die den S+P 500 im laufenden Jahr mehrfach gerettet haben. Seit Anfang Oktober wurden jedoch auch die Amis von der Realität eingeholt und ihr Selbstbewusstsein als die endgeilen Aktienprofis auf dem Planeten ist zumindest angeknackst.

Aktuell steht der S+P direkt vor dem Abgrund und wenn Mr. Trump nicht schleunigst eine sehr überzeugende Story für die Bullen liefert, vielleicht unterstützt durch eine dovishere Sichtweise der FED, dann locken die 2500 Punkte als nächstes Ziel immer mehr Bären aus der Deckung, diese sitzen gerade ohnehin am längeren „Hebel”.

Der 23. November endet am "Black Friday" so schwach, wie er begonnen hat: Verluste auf breiter Front.

Beim S&P 500 kommt es in Kürze zum ersten "Todeskreuz" seit mehr als drei Jahren: Die 50-Tage-Linie schneidet den 200-Tage-Durchschnitt von oben nach unten.

Damit entsteht ein langfristiges Verkaufssignal...

Whoa...Herr Hoose, danke für den Beitrag! Sehr informativ und ernüchternd. Wahrscheinlich hat Es doch angefangen....

Ja historischer Crash bei den Amis... der Dow steht nur 850 Punkte HÖHER als vor 12 Monaten... *kopfschüttel*