Die große Jahresanalyse der Rohstoffe Teil 1

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Man kann mit Fug und Recht behaupten, dass das Jahr 2012 für viele Anleger große Überraschungen mit sich brachte. Die charttechnische Verfassung vieler Rohstoffe hat sich im Verlauf des Jahres deutlich verändert. Da Rohstoffe die Eigenschaft haben, um ihre langjährigen Durchschnittspreise zu pendeln – also anzusteigen, wenn sie zu weit gefallen sind, und zu fallen, wenn sie zu hoch gestiegen sind – macht es Sinn sich die Rohstoffpreisverläufe aus eben dieser langfristigen Perspektive zu betrachten, was ich in diesem Artikel tun möchte. Ich betrachte dabei die Jahreskerzencharts, eine Kerze steht dabei für den Preisverlauf eines Jahres. Die darin enthaltenen Informationen sind naturgemäß hoch, immerhin brauchte es ein ganzes Jahr, bis diese Kerzen entstanden sind. Von entsprechend hoher Aussagekraft sind die Formen, die die 2012er Kerzen angenommen haben, wie auch die Muster, die sie mit vorhergehenden Kerzen bildeten. Daraus lassen sich wichtige Aussagen über den wahrscheinlichen Preisverlauf in den nächsten Jahren ableiten. Es liegt in der Natur der Sache dass die Analyse von Jahreskerzen entsprechend hohe Abstände von wichtigen Widerständen und Unterstützungen mit sich bringt. Dennoch springen dabei konkrete Erkenntnisse über die einzelnen Rohstoffe heraus, die ich in einer Tabelle am Ende dieses Artikels zusammengefasst habe. Diese Tabelle soll Ihnen helfen, sich grundlegend am Rohstoffmarkt zu Recht zu finden. Zum besseren Verständnis der Trendfolge-Theorie, die diesen Analysen zu Grunde liegt, möchte ich Ihnen ans Herz legen. Darin habe ich grundsätzlich erklärt, wie sich aus technischen Gesichtspunkten ein Trend zusammensetzt.

Industriemetalle

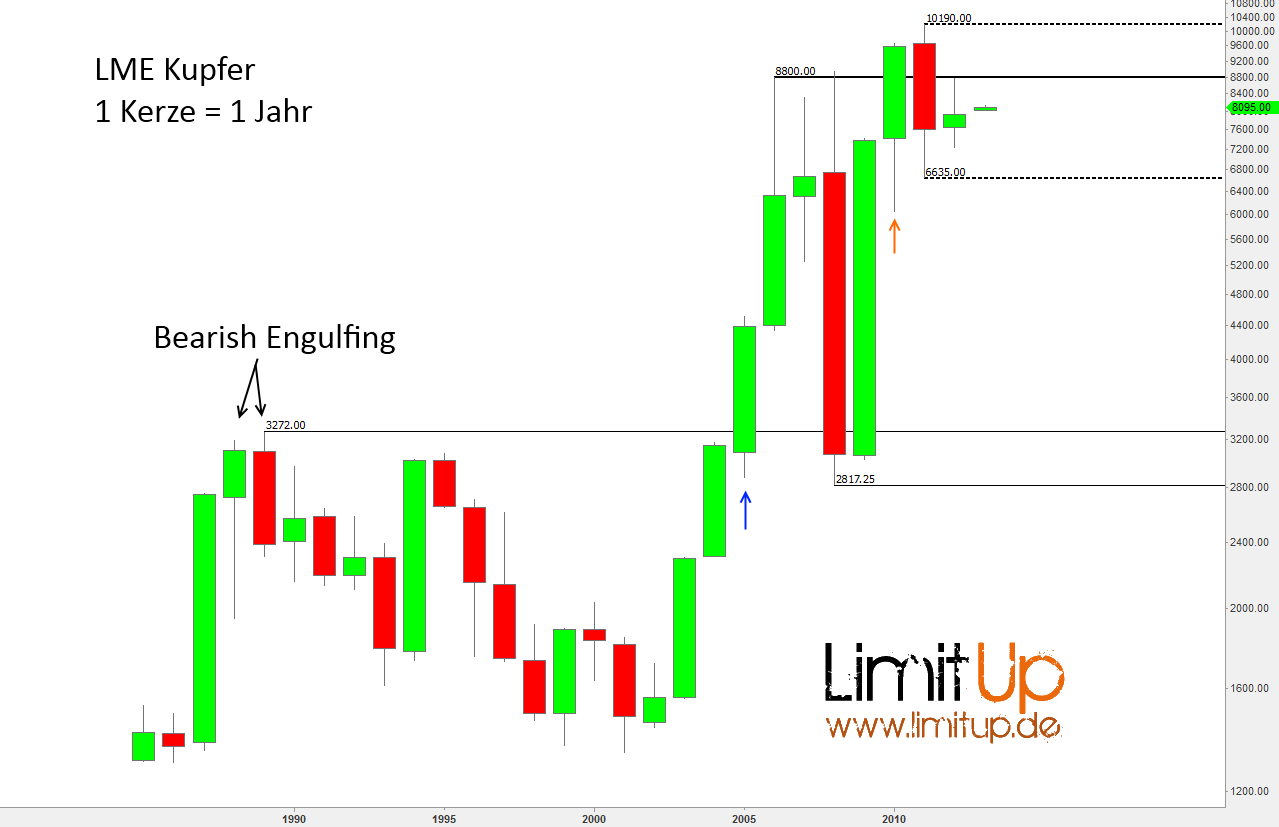

Kupfer

LME Kupfer wird in vielen Studien von Investmentbanken als das Industriemetall bezeichnet, das wegen seines anhaltenden Angebotsdefizits auf dem Weltmarkt als das aussichtsreichste gilt. Aber ist das auch aus charttechnischer Sicht der Fall? Es ist nicht das stärkste Metall, aber der Markt wird weiterhin von den Bullen regiert. Das Jahr 2005 (blauer Pfeil) läutete den Bullenmarkt ein, der bis heute währt. In diesem Jahr wurde der durch das Bearish-Engulfing-Kerzenmuster der Jahre 1988/89 gebildete Widerstand bei 3372 USD nach oben durchbrochen. Der von vielen Kommentatoren als „Crash“ bezeichnete Kursrückgang des Krisenjahres 2008 von 8940 USD auf 2817 USD kann aus charttechnischer Sicht als regelkonformer erneuter Anlauf auf den alten Widerstand von 3372 USD bezeichnet werden. Der im Jahr 2006 gebildete Widerstand bei 8800 USD wurde durch den in den Reflationsjahren 2009 und 2010 erfolgten dynamischen Anstieg sogar überwunden (orangener Pfeil), sodass erst ein grundsätzlicher Rückgang des Kupferpreises unter 2879 USD (das Tief des Jahres 2008) das Ende des Bullenmarktes einläuten würde. Jetzt gilt: Steigt Kupfer am Jahresende über 10190 USD, dann kann man eine dynamische Trendfortsetzung erwarten, wobei sich dann das bullenmarktrelevante Tief von 3372 USD auf 6635 USD nach oben bewegen würde.

LME-Kupfer: Fazit

Setup: Bull

Verlaufsprognose: > $10190

Setup-Breaker: < $3372

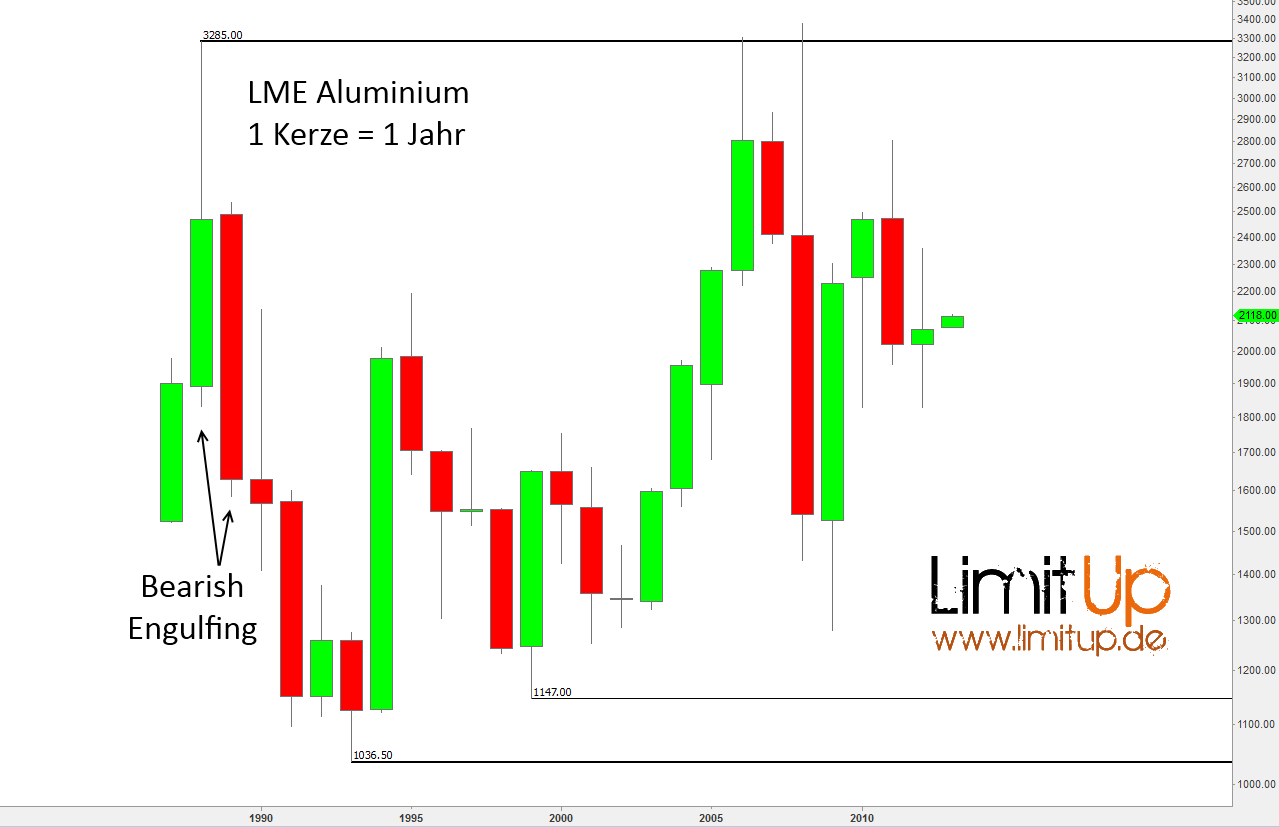

Aluminium

Wer mit dem chemischen Element mit der Ordnungszahl 13 im Periodensystem der Stoffe versuchte, Gewinne zu machen, hatte im Jahr 2012 eher „Pech“ – der Preis sank so stark, dass die Schmelzer rote Zahlen schrieben, ihre Ware am Markt nicht mehr losgeschlagen bekamen und aus Not und in dem Versuch, Angebot und Nachfrage wieder in ein Gleichgewicht zu bringen, schlossen, was das am Markt verfügbare Angebot an Aluminium zwar verringerte, den Marktpreis aber nicht nachhaltig beflügelte. Doch die technische Schwäche des Preisverlaufs des Aluminiums entstand nicht erst im Jahr 2012. Es zeichnete sich bereits in den Jahren 2005 bis 2007 ab, dass Aluminium kaum die Kraft besitzt, wie sie zum Beispiel bei Kupfer in diesen Jahren zu beobachten war. So konnte Aluminium den Widerstand des in den Jahren 1988/89 gebildeten Bearish-Engulfing-Patterns nicht nach oben durchbrechen, was zur Folge hat, dass Aluminium bis heute in einer neutralen Seitwärtsbewegung verharrt, die auf der Unterseite bei 1036,50 USD (eine Zwischenunterstützung liegt bei 1147 USD) und auf der Oberseite bei 3285 USD begrenzt ist.

LME-Aluminium: Fazit

Setup: Neutral

Verlaufsprognose: Seitwärts $1147 – $3285

Setup-Breaker: < $1036,50 oder > $3285

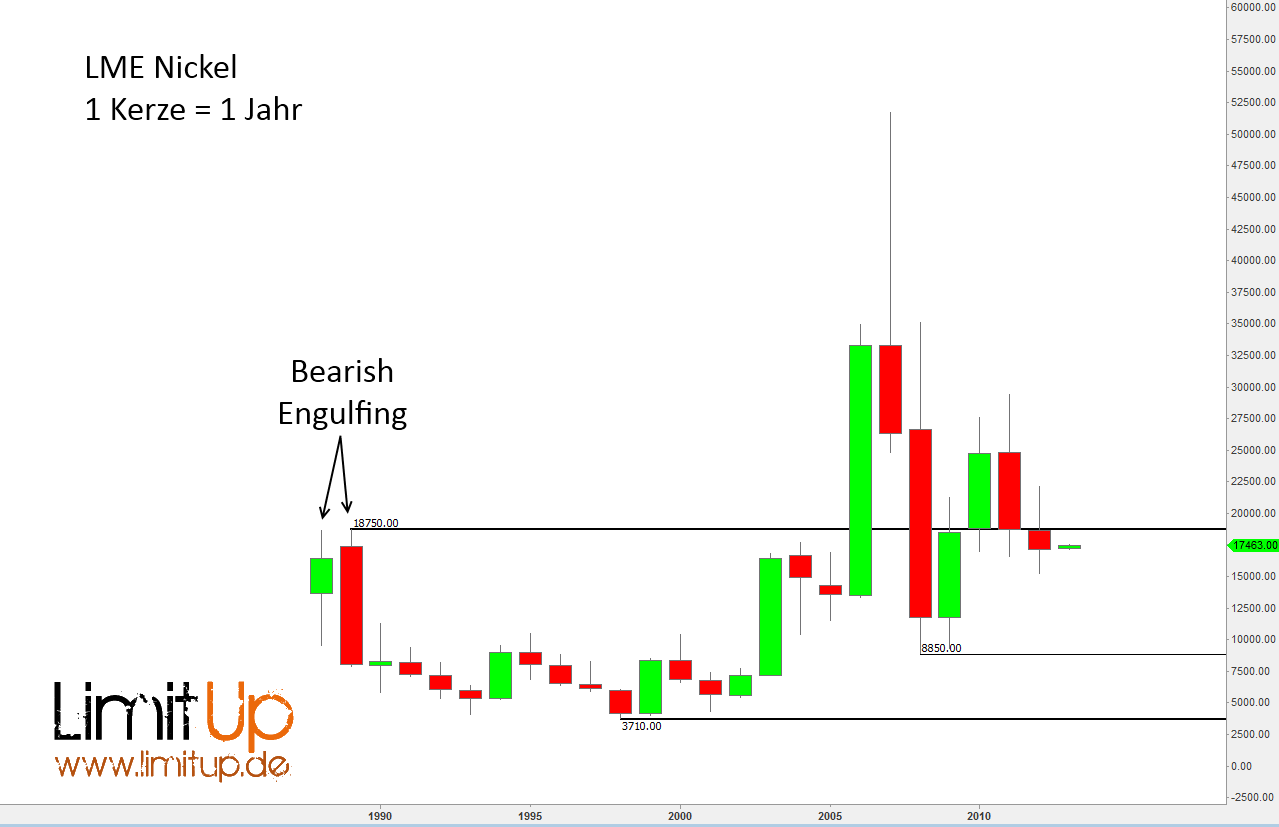

Nickel

Der Nickelmarkt wäre wahrscheinlich stärker, wäre es den Chinesen vor ein paar Jahren nicht gelungen, in großen Stil das günstigere Nickel Pig Iron zu verarbeiten, um daraus schließlich Edelstähle herzustellen, die ja in großem Maße bei allerlei Bauprojekten benötigt werden. So begibt es sich aber, dass Nickel seit mehreren Jahren eine größere Korrektur durchläuft, die jedoch vor einem Ende stehen könnte. Wie bei den anderen Industriemetallen auch bildeten die Jahre 1988/89 ein Bearish-Engulfing-Kerzenmuster aus, dessen Hochpunkt bei 18750 USD einen Widerstand bildete, der das Kursgeschehen bis heute prägt. Zwar gelang es Nickel im Jahr 2006 diesen Widerstand zu überwinden. Der Kursanstieg, der dann folgte, wurde nur durch den nachfolgenden Absturz noch einmal übertroffen: Erst stieg der Preis bis 51800 USD, dann brach er wieder bis 8850 USD ein. Nickel ist damit das volatilste aller Basismetalle. Die abnehmende Volatilität des Jahres 2012, sowie die Doji-ähnliche Kerze dieses Jahres, bei der Eröffnungs- und Schlusskurs ungefähr auf einem Niveau liegen, lassen auf eine gewisse Stabilisierung des Preises im Bereich von 18750 USD schließen. Diese These sollte man jedoch im Tages- und Wochenchart verifizieren.

LME-Nickel: Fazit

Setup: Neutral

Verlaufsprognose: > $18750

Setup-Breaker: < $8850

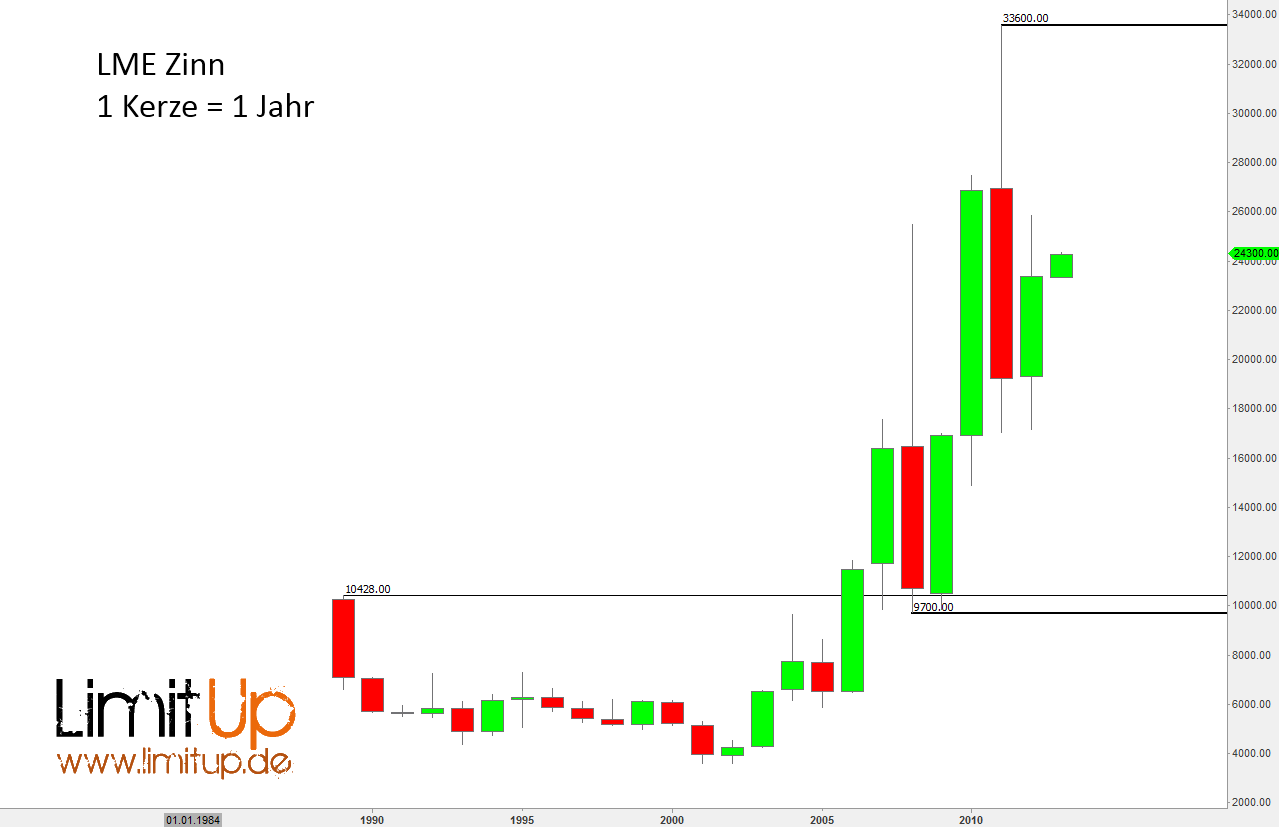

Zinn

Beim direkten charttechnischen Vergleich von Nickel mit Zinn könnte man zu dem Urteil gelangen, dass Zinn das hat, was Nickel gerne hätte: Technische Stärke. Der Zinnmarkt ist technisch am gesündesten. Hier passt das Fazit „Bull“ am besten: Seit der Anstieg im Jahr 2002 begann zeigt dieser Markt einen offenbar unaufhaltsamen und entschlossenen Aufwärtstrend, bei dem in schnellen Intervallen entstandene Zwischenhochs wieder erklommen und überwunden wurden. Das Krisenjahr 2008 brachte noch sauberer als beim Kupfer einen Rücksetzer auf das alte Widerstandsniveau aus dem Jahr 1988 von 10428 USD, ohne wie beim Kupfer wieder darunter abzutauchen. Ausgehend davon stieg der Preis in den Reflationsjahren 2009, 2010 und 2011 auf ein neues historisches Hoch, und schickt sich nun erneut an, Jagd auf das in Folge entstandene Hoch bei 33600 USD zu machen.

LME-Zinn: Fazit

Setup: Bull

Verlaufsprognose: > $33600

Setup-Breaker: < $9700

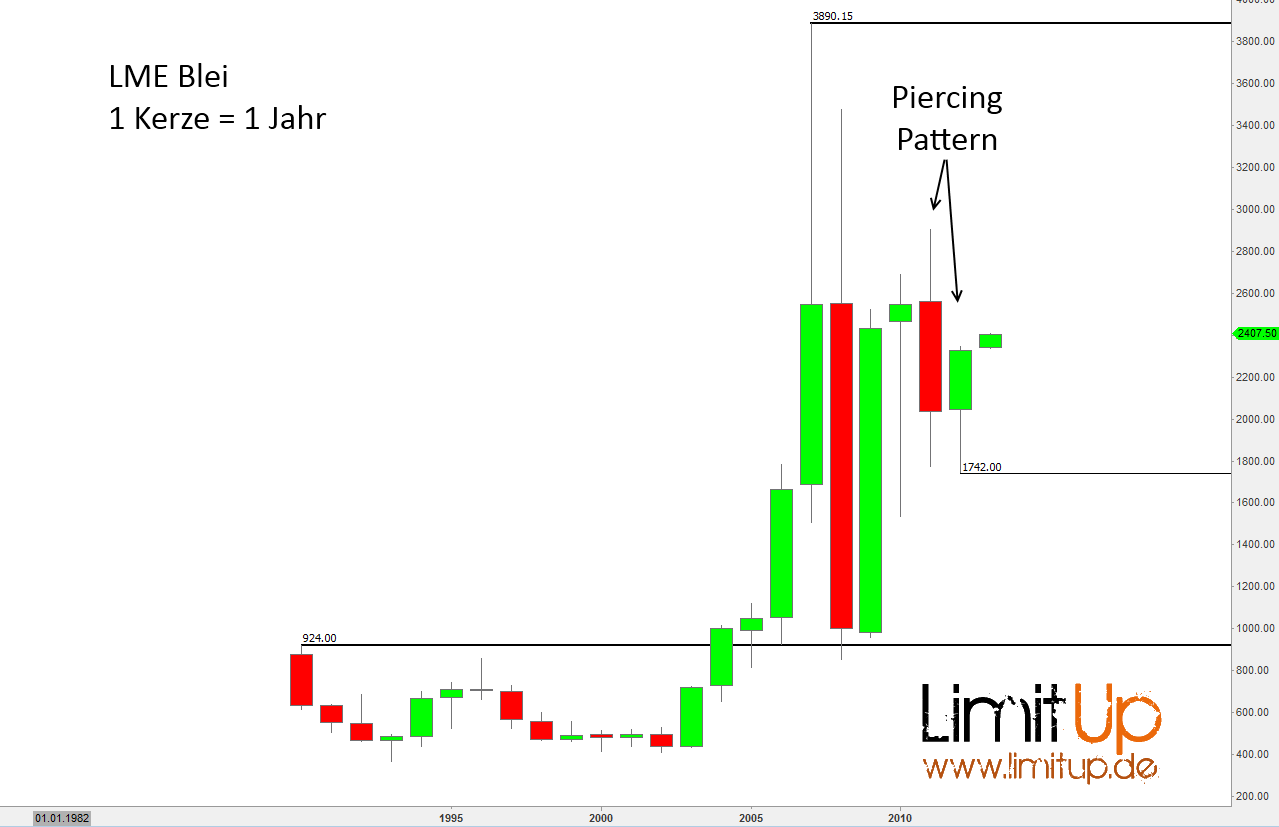

Blei

Bleierze treten in der Natur oft in festen Verhältnissen zusammen mit Zink auf, jedoch lässt sich die enge Verwandtschaft beim Abbau dieser beiden Metalle nicht unbedingt in den Charts ablesen. Blei ist das stärkere der beiden Metalle, notiert es doch 40% unter seinem Allzeithoch, während Zink 55% darunter verharrt. Das Blei durchbrach bereits im Jahr 2004 das Hoch aus dem Jahr 1990. Der Kursrückgang aus dem Jahr 2008 kann auch hier als trendbestätigend im Sinne einer weiteren Fortführung des Aufwärtstrends gedeutet werden. Das Kerzenmuster der Jahre 2012 und 2011 in Kombination ergibt ein Piercing-Pattern, was bedeutet, dass die Bullen wieder leicht im Vorteil sind, was steigende Bleipreise im Verlauf des Jahres 2013 nahelegt. Im Verlauf des Jahres 2013 wäre ein Unterschreiten des Tiefs der beiden Kerzen bei 1742 USD negativ für den weiteren Verlauf.

LME-Blei: Fazit

Setup: Neutral

Verlaufsprognose: $3890

Setup-Breaker: < $1742

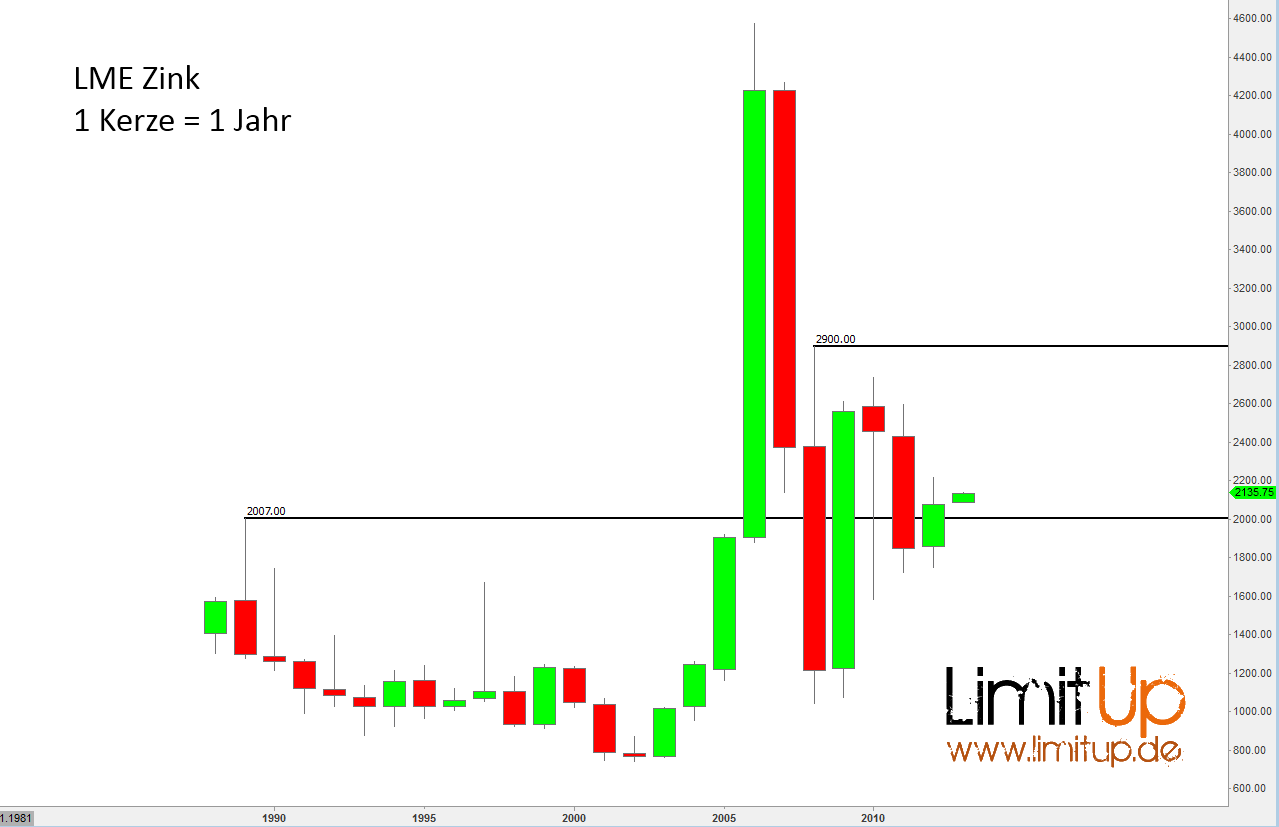

Zink

Zink ist technisch am ehesten vergleichbar mit Nickel, das ebenso um seine in den späten 1980er Jahren gebildeten Widerstände herumtingelt. Eine deutliche Aufhellung der charttechnischen Lage wäre erst bei einem Anstieg über 2900 USD zu erkennen. Derzeit ist der Markt übergeordnet im Jahreskerzenchart neutral einzuschätzen, da auch das Kerzenmuster der Jahre 2011 und 2012 nicht etwa wie bei dem eng verwandten Blei eine bullische Aussage ermöglicht. Der gründe Kerzenkörper ist weniger als 50% so groß wie der rote Kerzenkörper aus dem Jahr 2011, sodass die beiden Kerzen ohne Aussage bleiben. Ein weiterer Kursrückgang ist beim Zink also von dieser Warte aus betrachtet genauso wahrscheinlich, wie ein weiterer Anstieg.

LME-Zink: Fazit

Setup: Neutral

Verlaufsprognose: seitwärts

Setup-Breaker: > $2900

Edelmetalle

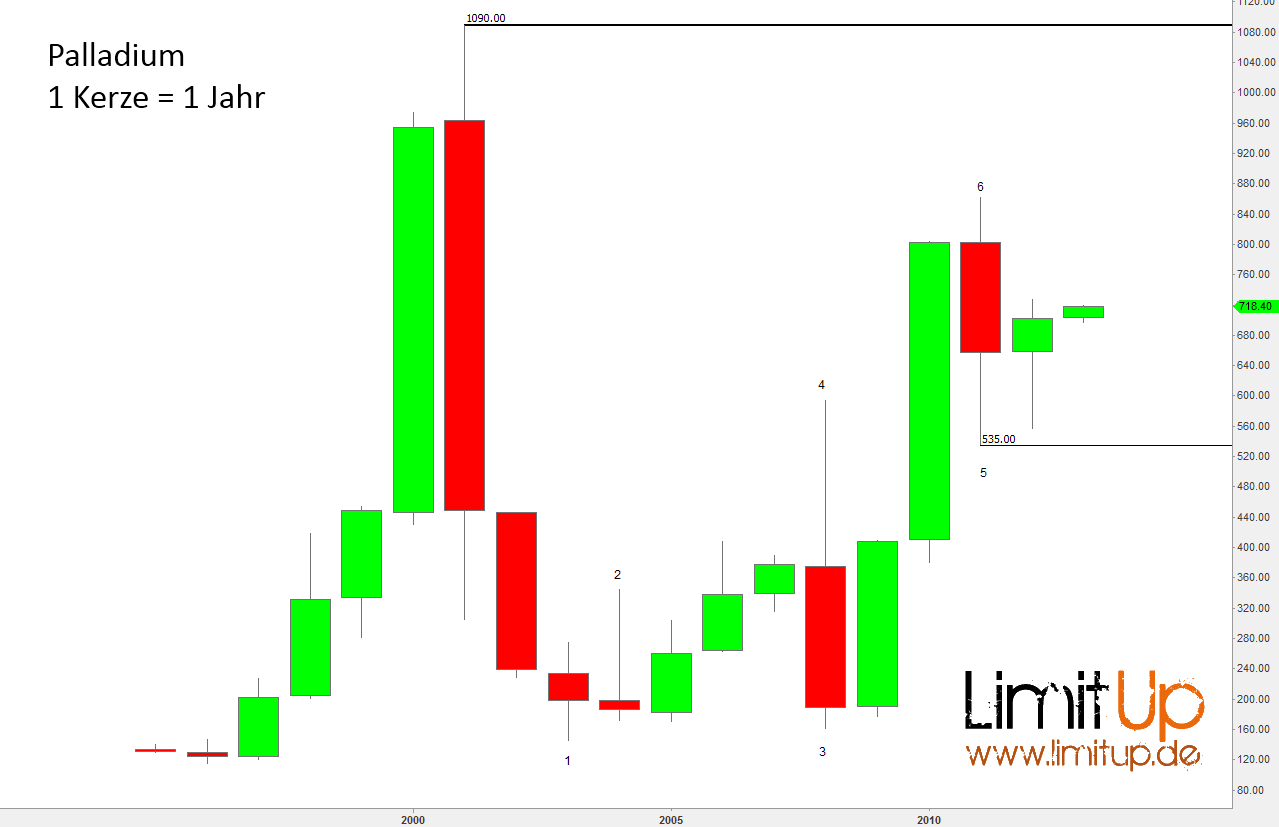

Palladium

Der jüngste Bullenmarkt, in dem sich Palladium seit Ende der 1990er Jahre befindet, ist weiterhin intakt und überstieg auch das Palladiumhoch aus den späten 1970er Jahren. Der starke Kursrückgang der Jahre 2001 bis 2003 (der Preis fiel in dieser Zeit vom Allzeithoch bei 1090 USD bis auf 145 USD zurück) korrigierte den Anstieg der Jahre 1997 bis 2000, bildete aber kein neues Tief aus. Entsprechend ist die Bewegung 1-2-3-4-5-6 aus Trendfolgesicht als Fortführung des Bullenmarktes zu werten, der zu neuen Hochs bei über 1090 USD führen sollte. Die Konsolidierung der Jahre 2011 und 2012 fand im Bereich von 535-555 USD ihren Tiefpunkt. Dieser Preisbereich fällt mit dem Hoch des Jahres 2008 zusammen und kann insofern als bestätigend für den Ausbruch gewertet werden, der im Jahr 2010 stattfand. Dies ist auch im Sinne einer weiteren Fortführung des Aufwärtstrends zu werten. Es ist im Verlauf des Jahres 2013 ein Anstieg bis auf das Hoch des Jahres 2008 bei 862 USD zu erwarten, darüber sind 1090 USD und darüber ohne weiteres möglich.

Palladium: Fazit

Setup: Bull

Verlaufsprognose: > $862

Setup-Breaker: < $535

|

Basiswert |

Setup |

Verlaufsprognose |

Setup-Breaker |

|

LME Kupfer |

Bull |

> $10190 |

< $3372 |

|

LME-Aluminium |

Neutral |

Seitwärts $1147 – $3285 |

< $1036,50 oder > $3285 |

|

LME-Nickel |

Neutral |

> $18750 |

< $8850 |

|

LME-Zinn |

Bull |

> $33600 |

< $9700 |

|

LME-Blei |

Neutral |

$3890 |

< $1742 |

|

LME-Zink |

Neutral |

seitwärts |

> $2900 |

|

Palladium |

Bull |

> $862 |

< $535 |

Demnächst gibt es dann die Jahreskerzenanalysen zu Gold, Platin und Silber sowie später dann auch der Agrar-Rohstoffe und Energieprodukte! Besuchen Sie dazu den Rohstoff-Blog auf dieser Seite unter www.limitup.de !

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.