Der sicherste Short des Lebens?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

George Soros hat etwas losgetreten. Seit Soros öffentlich feststellte, dass sich die chinesische Wirtschaft bereits mitten in der "harten Landung" befindet, treten immer mehr Hedgefondsmanager in die erste Reihe und berichten von ihrer Positionierung. Bis vor kurzem war es ein offenes Geheimnis, dass gegen den Yuan gewettet wird. Nun aber, nachdem Soros das Eis gebrochen hat, stürmen die Manager nach vorne und berichten rund um die Uhr über die Gelegenheit, auf einen fallenden Yuan zu setzen.

Der Mensch ist ein Herdentier. Das erklärt vielleicht, weshalb es jemanden wie Soros brauchte, um die Hedgefondsmanager aus der Deckung zu locken. Keiner wollte der erste sein, der zugibt, einen Großteil seines Geldes in diesem Short zu haben. Immerhin geht es dabei ja um nicht weniger als gegen die chinesische Notenbank zu wetten. Da will man ungern alleine dastehen und belächelt werden, wenn das schief geht. Befindet man sich hingegen in guter Gesellschaft - und welche wäre besser als die vom legendären Spekulanten Soros? - dann lässt sich viel leichter über einen gewagten Trade diskutieren.

Die Diskussion artet nun in Prahlerei aus. Manager liefern sich ein Wettrennen um die düstersten Prognosen. Tritt auch nur die Hälfte dieser Prognosen ein, dann blüht China nicht weniger als der Untergang. Das ist natürlich Unsinn. Es ist nicht das erste Mal in der jüngeren Geschichte, dass ein Land sein Wirtschaftsmodell umstellt und dabei diversen Problemen begegnet.

Persönlich schließe ich mich der Überzeugung an, dass der Yuan abwerten wird. Diese Meinung habe ich bereits im August 2015 vertreten. Das Abwertungspotential bezifferte ich damals auf 10 bis 15 %, was einem USD/CNY Kurs von 7 bis 7,25 entspricht. Die Gründe sind vielschichtig, lassen sich jedoch auch ziemlich einfach zusammenfassen: der Yuan ist überbewertet.

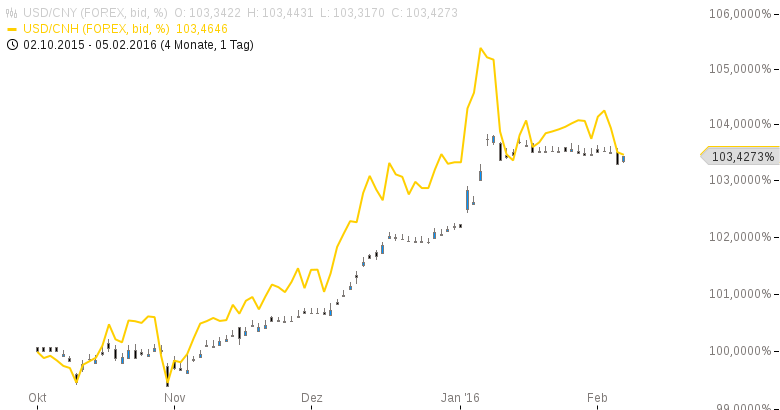

USDCNY

Es gibt Extremprognosen, die eine Abwertung von bis zu 40 % für gerechtfertigt halten. Persönlich sehe ich ein solches Ausmaß nicht. China hat nach wie vor einen hohen Handelsbilanzüberschuss, was die Währung stützt. Je mehr die Währung abwertet, desto höher wird dieser Überschuss. Die Abwertung wirkt stark regulierend.

Momentan reichen die Überschüsse nicht, um die Währung zu stabilisieren. Trotz der hohen Dollareinnahmen braucht die Notenbank Devisenreserven auf, um den Yuan zu stützen. Zu viele Anleger haben ein zu negatives Bild. Sie ziehen ihr Kapital ab. Das wiederum schwächt die Währung.

Chinas Unternehmen, Bürger und auch der Staat sind hoch verschuldet. Der Schuldenberg liegt ungefähr beim Dreifachen der Wirtschaftsleistung. Kühlt die Wirtschaft ab, dann werden viele Kredite unter Druck geraten. Banken sitzen im Prinzip auf einer Menge fauler Kredite. Um die Verluste aus diesen Krediten abzufedern sind die Banken nicht ausreichend kapitalisiert.

Das ist die gleiche Argumentation, die 2007/08 verwendet wurde, um gegen den Immobilienmarkt und Banken zu wetten. An der Logik ist per se nichts falsch. Die Frage ist lediglich, ob die Kreditkrise China wirklich in Schieflage bringt. Die Meinungen gehen in diesem Punkt auseinander.

Viele Hedgefondsmanager sehen in den Bankbilanzen eine tickende Zeitbombe, die, wenn sie explodiert, großen Schaden anrichtet. Das mag alles sein, wenn man China mit dem US Markt vergleicht. Der Vergleich hinkt. Kreditkrisen in Industrie- und Entwicklungsländern sind grundverschieden. Entwicklungsländer machen regelmäßig Finanzkrisen durch. Das gehört fast zur Tagesordnung. In China ist die letzte Krise gut 15 Jahre her.

China hat bereits Erfahrungen mit Kreditkrisen. Entwicklungsländer sind generell überraschend gut darin solche Krisen schnell hinter sich zu lassen. Während in entwickelten Ländern die Wirtschaft viele Jahre braucht, um sich zu erholen, sind Entwicklungsländern nach ein bis zwei Jahren durch die Krise durch. Insofern sollte man den Untergangsfantasien nicht allzu große Beachtung schenken.

Der Yuan ist dennoch überbewertet. Die chinesische Notenbank interveniert gerade wieder kräftig, um den Kurs stabil zu halten. Derzeit wertet sie den Yuan auf, wahrscheinlich, um Spekulanten aus dem Markt zu drängen. Das verbraucht Devisenreserven und hat letztlich nur geringe Effekte.

Der Chart zeigt den in Hong Kong gehandelten Offshore Yuan (CNH, gelbe Linie) und den festlandchinesischen Yuan. Eine starke Aufwertung des Offshor Yuan ging zuletzt einer neuen Abwertungsrunde der Währung voraus. Die Aufwertung ist ein gutes Signal, um den Yuan in den kommenden Tagen zu shorten. Man kann mit einem solchen Short in absehbarer Zeit 3 bis 5 % gewinnen. Als Short des Lebens, wie ihn viele Hedgefonds sehen, würde ich ihn nicht bezeichnen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Zum Thema:

http://finanzmarktwelt.de/china-bankensektor-nur-n...

Vorschläge mit den entsprechenden OS oder Knockouts wären gut gewesen

Soros Spekulation auf den Untergang des Euros endete mit einem Monsterverlust.......nur mal so nebenbei...........

Ich denke auch, dass der Yuan aus besagten Gründen ehr abwerten wird. Nur eine Wette darauf könnte sich als schwieriger erweisen, als gedacht. Da ist zum einen alleine schon das Timing-Problem, ganz nach dem Spruch: "Wissen die eigentlich, mit wem sie es zu tun haben"? Ein Soros mag zwar mal gegen die BoE "gewonnen" haben, aber das ist glaube ich nicht mit China zu vergleichen. Die chinesischen Lenker werden auch wenn die Devisenreserven am Wegschmelzen sind, ggf. enorm gegensteuern können und damit so manch Shorties unter Schmerzen aus dem Markt eliminieren können. Ein weiteres Problem dabei ist, dass sich ja durchaus auch im Westen Veränderungen ergeben können, die man nicht ignorieren sollte. Was passiert z. B. wenn die USA tatsächlich in eine Rezession abschmieren und gezwungen sind die Zinsen wieder zurückzudrehen oder gar ein QE4 auflegen. Dann kann der $ auch mal schnell richtig abstürzen und dann ist die Wette gg. den Yuan ganz schnell dahin.