DAX® - Nicht "sell in May", sondern "sell in summer"?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Nicht "sell in May", sondern "sell in summer"?

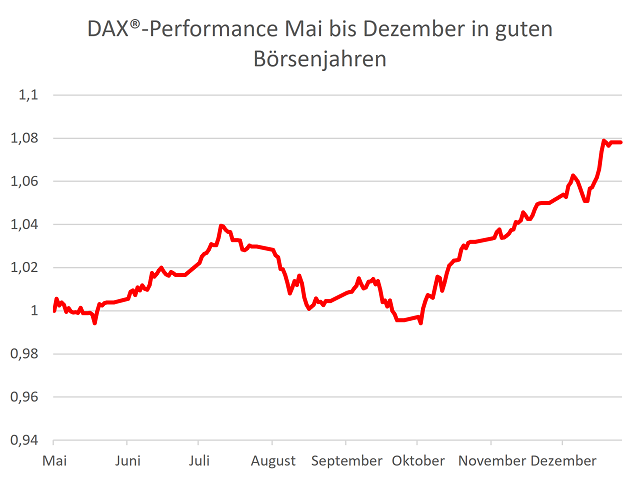

Der DAX® vollzog gestern die x-te Belastungsprobe der wichtigen Haltezone aus den ehemaligen Hochs bei 15.706/15.659/15.634 Punkten und dem „Ostergap“ (15.626 zu 15.601 Punkte). Die vielfachen und (bisher) erfolgreichen Tests verleihen dem beschriebenen Rückzugsbereich eine ganz besondere Relevanz. Entsprechend können auf dieser Basis kurzfristige Stopps platziert werden. Aufgrund zweier Rückfragen kommen wir an dieser Stelle nochmals auf das DAX®-Verlaufsmuster in starken Aktienjahren zurück (siehe „HSBC Daily Trading“ vom 4. Mai). Letzteres machen wir an einer positiven Wertentwicklung per 30. April fest. Auf Basis der Daten seit 1988 ergibt sich typischerweise eine Fortsetzung des guten Jahresstarts bis Mitte Juli (siehe Chart). Erst dann folgt eine klassische „Sommerdelle“, die in diesem Jahr bestens mit den Ablaufplänen des US-Präsidentschafts- bzw. des Dekadenzyklus harmoniert. Die Korrektur hält bis Anfang Oktober an, ehe die klassische Jahresendrally einsetzt. Dank dieses Schlussspurts notiert der DAX® in starken Aktienjahren an Silvester durchschnittlich 7,67 % höher als Anfang Mai. Halten sich die deutschen Standardwerte an diesen Fahrplan, dann müsste das Motto eher „sell in summer“ lauten.

DAX® (Daily)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

Im dritten Anlauf …

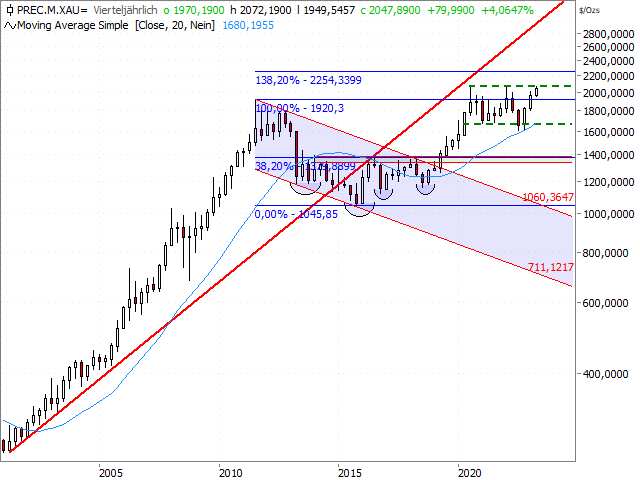

… erfolgreich? Das ist derzeit die entscheidende Frage, die sich Anlegerinnen und Anleger derzeit beim Goldpreis stellen sollten. Im Sommer 2020 sowie im März 2022 hat das Edelmetall jeweils bei 2.070/2.072 USD die bisher gültigen Rekordstände ausgeprägt. Ein Sprung über dieses Level besitzt gleich drei weitreichende Implikationen. Zunächst würde ein Vorstoß in „uncharted territory“ für eines der besten Signale der Technischen Analyse sorgen. Gleichzeitig würde ein neues Allzeithoch den Außenstab des vergangenen Jahres – eines der Schlüsselargumente in unserem Jahresausblick – nach oben auflösen. Last but not least, könnte die gesamte Kursentwicklung seit dem Jahr 2011 im Erfolgsfall als klassisches „Tasse-Henkel-Muster“ interpretiert werden (siehe Chart). Gelingt der Ausbruch, steckt die 138,2 %-Fibonacci-Projektion der Abwärtsbewegung von September 2011 bis Dezember 2015 (2.254 USD) eines der wenigen verbliebenen Anlaufziele ab. Das rechnerische Anschlusspotenzial aus dem o. g. „Tasse-Henkel-Muster“ ließe sich dann langfristig sogar auf rund 900 USD veranschlagen. Saisonalen Rückenwind erfährt der Goldpreis durch das bereits häufig angeführte Verlaufsmuster des US-Vorwahljahres – vor allem in der 2. Jahreshälfte ab Juli.

Gold (Quarterly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold

Quelle: Refinitiv, tradesignal²

26 USD: Die nächste Schlüsselmarke

Der Silberpreis hat sich zuletzt über der Marke von 25 USD etabliert und attackiert nun sogar das 26er-Level – beides charttechnisch bedeutende Niveaus. Doch der Reihe nach: Unter dem Strich verfestigt sich damit die „bullishe“ Auflösung der seit Februar 2021 bestehenden Korrekturflagge (obere Begrenzung akt. bei 24,03 USD). Bei 26 USD hat das Edelmetall in den letzten Jahren immer wieder wichtige Hochs ausgeprägt. Vor diesem Hintergrund würde ein Sprung über diese Hürde die Aufwärtstendenz der letzten Monate im Allgemeinen und das diskutierte Flaggenmuster im Speziellen untermauern. Rein rechnerisch hält die trendbestätigende Formation sogar ein langfristiges Kursziel von rund 36 USD bereit. Auf dem Weg in diese Region definieren die Mehrjahreshochs vom August 2020 und vom Februar 2021 bei 30 USD ein extrem wichtiges und markantes Etappenziel (siehe Chart). Um die aktuelle Ausbruchssituation nicht zu gefährden, sollte der Silberpreis in Zukunft nicht mehr nachhaltig unter die Hochs vom Jahresbeginn bei gut 24 USD bzw. unter die obere Flaggenbegrenzung zurückfallen.

Silber (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Silber

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Trinkaus & Burkhardt GmbH

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.