DAX® - Das Risikolevel schlechthin!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Das Risikolevel schlechthin!

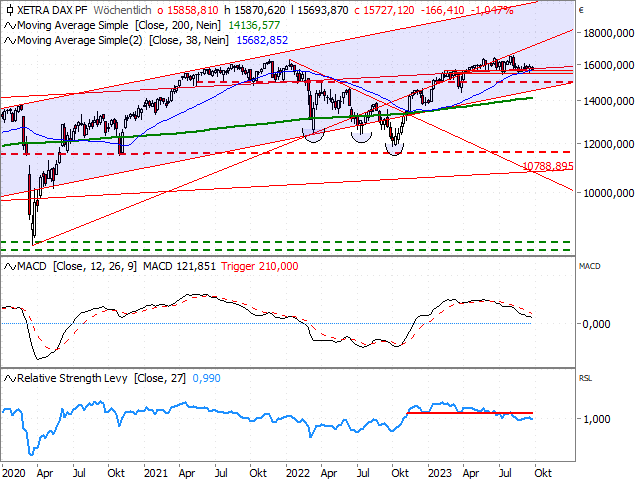

Der Wochenauftakt beim DAX® hätte besser ausfallen können. Unter dem Strich sorgt der schwache Start für ein Schließen der Aufwärtskurslücke aus der vergangenen Woche. Damit ist der Ausbruchsversuch der letzten Tage zunächst gescheitert und wir nutzen die Gelegenheit für eine Analyse der höheren Zeitebene auf Wochenbasis. Seit fünf Wochen finden die deutschen Standardwerte immer wieder im Bereich der 38-Wochen-Linie (akt. bei 15.683 Punkten) Halt. Dabei markiert der steigende Durchschnitt nur den Auftakt zur entscheidenden Unterstützungszone in Form der jüngsten Tiefs bei 15.469/15.456 Punkten (siehe Chart). Die Bedeutung der beschriebenen Kreuzunterstützung können Anlegerinnen und Anleger gar nicht überschätzen, denn diese Bastion markiert die Schwelle zwischen der laufenden Seitwärtsphase und einer möglichen Toppbildung. Mit anderen Worten: Ein Unterschreiten dieser Schlüsselzone würde dem Chartverlauf einen echten Nackenschlag versetzen. Bis es dazu kommt, gilt aber: „im Zweifel für den Angeklagten“. Ein Anstieg über das jüngste Verlaufshoch bei 16.043 Punkten ließe dagegen das Pendel zugunsten einer Stabilisierung auf Basis der o. g. Kreuzunterstützung ausschlagen.

DAX® (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

„Bullisher Keil“

In der Verknüpfung unterschiedlicher Zeitebenen sehen wir einen der größten Vorteile der Technischen Analyse überhaupt. Der Kursverlauf des Goldpreises liefert aktuell ein lehrbuchmäßiges Beispiel für unsere grundsätzliche analytische Vorgehensweise. Das Edelmetall ist aktuell zwischen der 50- und der 200-Tages-Linie (akt. bei 1.932/1.923 USD) gefangen. Als weitere wichtige Chartmarke fällt der seit Anfang Mai bestehende Korrekturtrend (akt. bei 1.927 USD) genau in den Bereich zwischen den beiden angeführten Durchschnitten. Gelingt dem Goldpreis ein Ausbruch auf der Oberseite, wäre das ein starkes Signal, dass die Haltezone bei rund 1.900 USD letztlich als Sprungbrett genutzt wird. An dieser Stelle liefert der Wochenchart einen weiteren Erkenntnisgewinn. Aus Sicht der höheren Zeitebene hat sich ein „bullisher Keil“ ausgeprägt, welcher bei Notierungen oberhalb der angeführten Barrieren nach oben aufgelöst wäre. An diesem Punkt würden Wochen- und Tageschart also „Hand in Hand“ gehen. Das Julihoch (1.987 USD) definiert im Ausbruchsfall als ein erstes Anlaufziel. Perspektivisch dürften dann aber sogar die historischen Hochstände bei 2.070/2.072 USD wieder in den Fokus rücken.

Gold (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold

Quelle: Refinitiv, tradesignal²

An nächster Schlüsselzone

Anfang Juli diskutierten wir eine Bodenbildung im Verlauf der Aktie von TAG Tegernsee (siehe „HSBC Daily Trading“ vom 4. Juli). Seither konnte der Immobilientitel aus dem durch die Kurstiefs bei 5,37/5,41 EUR definierten Doppelboden lehrbuchmäßig Kapital schlagen. Mittlerweile gelang sogar der Sprung über den seit November 2021 bestehenden Baissetrend (akt. bei 10,28 EUR). Damit hat das Papier unser damaliges Kursziel „wieder zweistellige Notierungen“ in Rekordtempo erreicht. Geht da noch mehr? Das hängt vermutlich am nächsten charttechnischen Signalgeber. Als solchen definieren wir die horizontalen Hürden bei rund 11,30 EUR (siehe Chart). Rein rechnerisch lässt das Anschlusspotenzial von rund 3,60 EUR aus dem angeführten Doppelboden darauf hoffen, doch können charttechnisch motivierte Anlegerinnen und Anleger einen wirklichen Ausbruch abwarten. Zusätzlicher Rückenwind kommt von Seiten des trendfolgenden MACD, der im Sommer auf Monatsbasis ein neues Einstiegssignal generiert hat. Im Erfolgsfall definiert die Abwärtskurslücke bei 13,73/14,09 EUR das nächste Anlaufziel. Zur Absicherung der bisher aufgelaufenen Kursgewinne bietet sich indes die o. g. Kurslücke als Stop-Loss an.

TAG Immobilien (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart TAG Immobilien

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Trinkaus & Burkhardt GmbH

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.