Da braut sich was zusammen...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wer mit kurzfristigen Börsengeschäften nichts am Hut hat, der kann sich den Luxus erlauben, langfristige Entwicklungen in der Analysearbeit wesentlich stärker zu gewichten. Luxus ist das deshalb, weil die eigene Perspektive von den nervösen Zuckungen des Tagesgeschäfts verschont bleibt, was den Horizont aufs Jahr gesehen gewaltig erweitert. Denn so bleibt genügend Zeit für die anderen Dinge des Lebens. Und die sind ja auch nicht ganz unwichtig...

Aktuell, so scheint es in diesem glühend heißen deutschen Sommer, lohnt es sich ganz besonders, die längerfristige Perspektive einzunehmen. Denn wie es aussieht, braut sich da etwas zusammen, das uns noch eine ganze Weile beschäftigen wird.

Nehmen wir etwa den S&P500. Ungeachtet des unaufhaltsamen Aufstieg Chinas ist das breit angelegte US-amerikanische Marktbarometer immer noch so etwas wie der Weltleitindex.

In den vergangenen Monaten hat sich hier heimlich still und leise eine Entwicklung angebahnt, die bislang kaum jemand sieht, weil sie erst dann erkennbar wird, wenn man die Brille des nervösen Tagesgeschäfts gegen die langfristige Perspektive des strategischen Investors eintauscht.

Die folgende Abbildung zeigt die Entwicklung des Index über eine volle Dekade. In diesen Zeitraum fällt sowohl die schwere Baisse der Jahre 2008 und 2009 sowie das heftige Sommergewitter vom August 2011. Jede Kerze im Kursverlauf bildet einen vollen Monat ab. Auch die dargestellten Indikatoren MACD (oben), RSI (Mitte) sowie der Slow Stochastik-Indikator (ganz unten) zeigen jeweils das Bild auf Monatsbasis.

Stand Mitte August 2015 fallen nun gleich mehrere frappierende Beobachtungen auf, die langfristig agierenden Investoren unmissverständliche Signale liefern.

Sehen wir uns das der Reihe nach an:

Erstens:

Der seit Sommer 2011 bestehende Aufwärtstrend, erkennbar an der blauen Linie in der folgenden Abbildung, wurde im Juli 2015 erstmals deutlich unterschritten. Die August-Kerze oben rechts bestätigt dieses Bild.

Zweitens:

Im August 2015 befindet sich der S&P500 seit nunmehr sieben Monaten in einer Seitwärtsphase. In der Betrachtung über mehrere Jahrzehnte zeigt sich bei verschiedenen Indizes, etwa auch beim DAX, dass nach einer Konsolidierungsphase über sieben Monaten oftmals eine Richtungsentscheidung fällt. In früheren Ausgaben des Antizyklischen Börsenbriefs hatten wir uns mit dem Phänomen ausführlich beschäftigt.

Drittens:

Sieht man sich verschiedene Indikatoren an, wird erkennbar, welche Richtung aktuell zu favorisieren ist: Anfang 2015 hat der trendfolgende MACD erstmals seit Sommer 2011 ein Verkaufssignal geliefert. Achten Sie auf die rote Markierung in der folgenden Abbildung.

Hinzu kommt: RSI und Slow Stochastik haben auf Monatsbasis sehr ausgeprägte negative Divergenzen ausgebildet, was die Signallage des MACD unterstreicht. Achten Sie auf die beiden fallenden roten Linien im unteren Bereich der Grafik.

Bestätigt wird die schwächliche Verfassung des S&P500 von weiteren Beobachtungen am US-Aktienmarkt. So haben etwa zwei langfristig wichtige gleitende Durchschnitte des Dow Jones Index in dieser Woche erstmals seit Sommer 2011 ein langfristiges Verkaufssignal geliefert: Der 50-Tage-Durchschnitt hat die 200-Tage-Linie von oben nach unten durchkreuzt. Achten Sie auf die rote Markierung in der folgenden Abbildung:

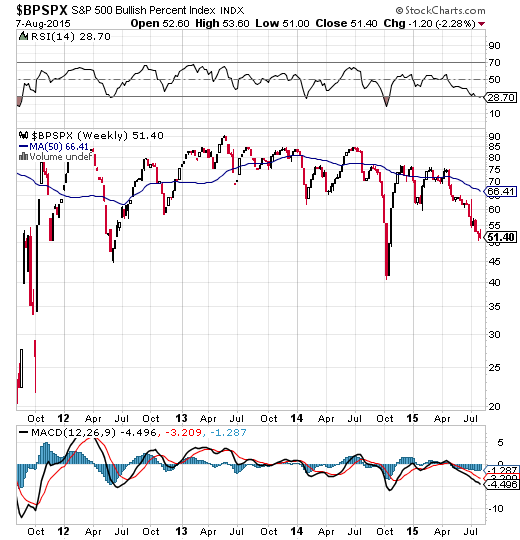

Unterstrichen werden diese langfristig bedeutsamen charttechnischen Warnhinweise von der sinkenden Marktbreite wichtiger Indizes. Die folgende Abbildung etwa zeigt den Anteil bullischer Aktien für den S&P500. Wir gut zu erkennen ist, hat sich auch hier eine negative Divergenz zum Kursverlauf gebildet.

Das bedeutet: Die Hausse an den US-Börsen wird von immer weniger Aktien getragen. Im Fall des S&P500 zeigen nur noch wenig mehr als 50 Prozent der dort gelisteten Anteilsscheine ein positives Chartbild.

Es ist das klassische Signal innerer Schwäche, das in der Vergangenheit jede größere Baisse angekündigt hat. Bedenklich ist zudem der vergleichsweise langsame Abstieg des Indikators. Das könnte bedeuten, dass kapitalstarke Adressen ihre Aktienbestände ganz allmählich reduzieren, um so möglichst wenig Aufsehen zu erregen

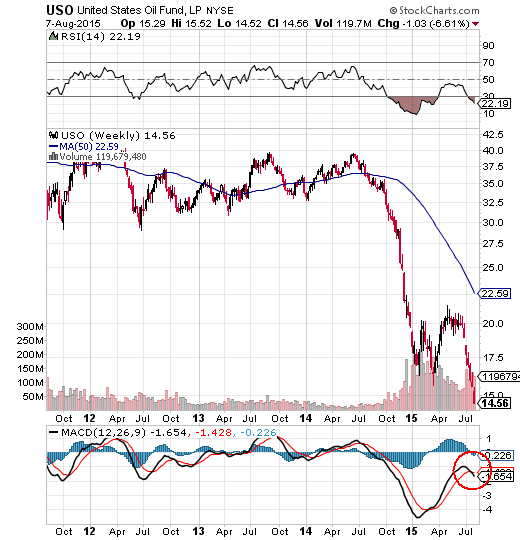

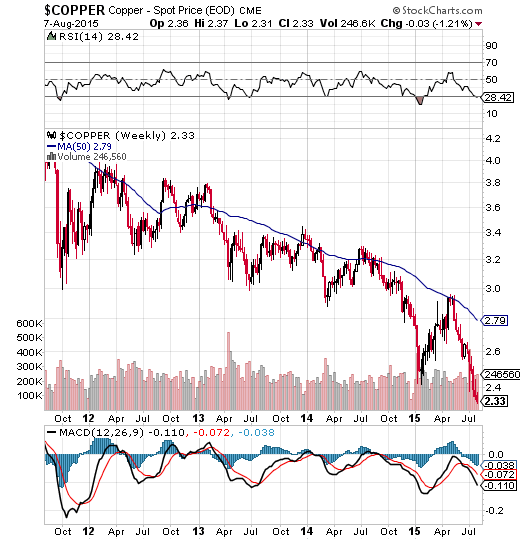

Bestätigt wird die allgemeine Signallage an den Börsen von der eklatanten Schwäche der Öl- und Kupferpreise. Ähnlich wie im Sommer 2007 befinden sich beide Industrierohstoffe bereits in einer ausgewachsenen Baisse, während die Aktienmärkte noch in luftigen Höhen herumturnen.

Die folgende Abbildung zeigt den wichtigen US-amerikanischen Ölfunds mit dem Kürzel USO. Bemerkenswert ist, dass der MACD auf Wochenbasis soeben erst ein neues Verkaufssignal gebildet hat. Das könnte bedeuten, dass beim Öl, dem klassischen Schmierstoff der Weltwirtschaft, die nächste Abwärtswelle bevorsteht. Achten Sie auf die rote Markierung rechts unten.

Die folgende Abbildung zeigt den Verlauf der Kupferpreise, ebenfalls auf Wochenbasis. Alles andere als der Begriff „Baisse“ wäre hier eine massive Beschönigung.

Wenn Kupfer und Öl die Baissekarte spielen, ist man in aller Regel gut beraten, in Deckung zu gehen. Denn wenn die Nachfrage nach diesen beiden Rohstoffen fällt, und somit auch die Preise sinken, dann ist das kein gutes Zeichen für die Weltkonjunktur.

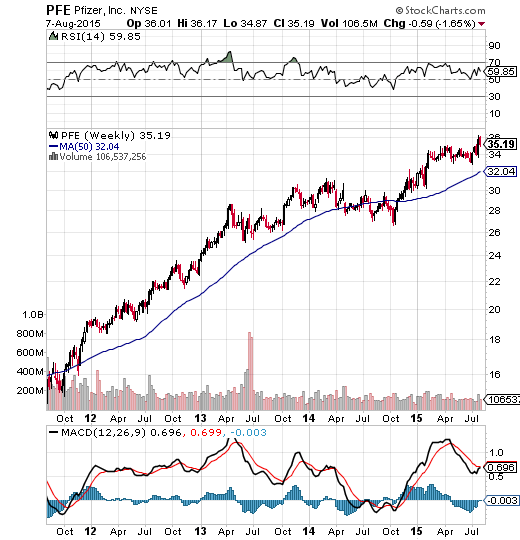

Passend hierzu zeigen defensive Aktien wie etwa die Deutsche Telekom oder auch der Pharmakonzern Pfizer (PFE) ausgeprägte relative Stärke zum Gesamtmarkt. Das ist deshalb von Bedeutung, weil hier Rotationsbewegungen sichtbar werden, die ebenfalls zu den klassischen Frühindikatoren einer beginnenden Baisse zählen:

Geht dem breiten Markt die Luft aus, schichten institutionelle Anleger das Kapital in defensive Sektoren um. So ist es nur konsequent, dass viele Titel aus dem Telekom- und Gesundheitssektor Aufwärtstrends wie aus dem Bilderbuch zeigen. Die folgende Abbildung verdeutlicht das am Beispiel von Pfizer

Zusammengefasst ergibt sich folgendes Bild:

Anleger sollten sich von der trügerischen Ruhe in den Börsensälen nicht einlullen lassen. In der Vergangenheit hat noch jede (!) schwere Baisse mit einer Phase allgemeiner Sorglosigkeit begonnen. Und die alljährliche Sommerflaute eignet sich ganz besonders, um die Anleger in Sicherheit zu wiegen.

Tatsächlich zeigen die langfristigen Verläufe wichtiger Indizes erhebliche innere Schwäche, die ähnlich wie Ende 2007 und zuletzt im Sommer 2011 eine herbe Korrektur an den weltweiten Aktienmärkten ankündigen könnte.

Berücksichtigt man die rasant fallenden Rohstoffpreise, sowie die relative Stärke defensiver Titel, könnte sich vor unseren Augen gerade der Beginn einer schweren Baisse entwickeln.

Doch leider ist das alles inzwischen nicht mehr so einfach, wie es sich vielleicht anhört:

Weil Manipulationen an den Finanzmärkten mittlerweile zum Tagesgeschäft geworden sind, lautet die alles entscheidende Frage, ob es den Notenbanken in den kommenden Monaten gelingen kann, die Kurse weiter „über Wasser“ zu halten. Oder haben sie daran womöglich gar kein Interesse? Und was dann?

Anmeldemöglichkeit (1) : Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2) : Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG. Informationen finden Sie unter www.antizyklischer-boersenbrief.de

Wenn auch etwas off topic, wollte ich den noch loswerden weil ich unten selbst über Spanien schrieb:

http://deutsche-wirtschafts-nachrichten.de/2015/08...

Auch wenn diese Medien-Quelle nicht ohne Kontrolle geschluckt werden sollte, die Referenz auf El Mundo ist gültig.

"Seit Juli gelten in Spanien strenge Zensur-Gesetze, die jeglichen Bürgerprotest im Keim ersticken sollen..." - wegen Respektlosigkeit !

So geht das ! Ein bischen Franco muss doch wohl erlaubt sein... /Ironie

Excellente Analyse, die ja gerade bestätigt wird. Ergänzend hierzu http://kingworldnews.com/gerald-celente-just-predi... Der Mann hat schon oft recht gehabt.

Habt Ihr denn noch gepeilt, dass jetzt der JadeWeserport alles läd ?

http://www.jadeweserport.de/betrieb/port-office/sc...

Manchmal sogar DREI Schiffe pro Tag :-) ... und damit wohl bei <20% Auslastung. Hat ja auch nichts gekostet, die paar Milliarden Steuergeld...

Noch einer: In Spanien ist ein Flughafen für knapp 500 Mio. Euro gebaut worden, der nie ins Geld gewirtschaftet wurde. - Der Punkt hierbei: Ja, man kann einen Flughafen für weniger als 10% des BER bauen ! - Hoffentlich spricht sich das nicht rum !

Unser Papiergeldsystem ist höchst nachhaltig.....

im Arsch, nur hat es Otto Normal noch nicht realisiert.

Das hängt mit dem Kakerlakenverhalten der Politik und der Notenbanken zusammen. Droht die Wahrheit heraus zu kommen, flüchten sie wie Kakerlaken schnell in die Dunkelheit, sprich: sie werfen neue Nebelkerzen, brechen Gesetze im VerfassungsRang und erfinden neue Lügen. Vielleicht werden ja in nicht allzu ferner Zukunft die Nürnberger Kriegsverbrecherprozesse eine Neuauflage erfahren, unter dem Titel Nürnberger Volksbelügerprozesse. Angeklagt ist die komplette Regierung und die meisten unserer gewählten Volkszertreter.

Ich lese hier bei Hoose eine Warnung, die technisch - aus meiner Sicht - zutreffend argumentiert wird. Ich will mich der Warnung gerne anschliessen, insbesondere die AdvanceDecline-Betrachtung war wirklich schon oft indikativ. Guter Artikel insoweit.

Nur ist eben diese Skepsis und Glaube eine gute Basis für immer neue Hochs. Ist nicht meiner erste Liquiditätshausse seit Greenspan. Schon immer gab es Vernunftsgründe, an ein Ende einer Bewegung zu glauben. Solange aber nur ein steigender Kurs als positives Signal in der breiten Öffentlichkeit gewertet wird, hat es der steigende Kurs immer leichter und kann sich sogar von Skeptikern ernähren. Nicht ohne kleine und große Crashes, aber eben öfter und nachhaltiger.

@Investor: Gute Antwort. Ergänzend ist für mich das unterstellte politische Verantwortungsgefühl der Yellen mit ein Grund für ein Zinsexperiment im September. Kollabieren dann zuviele private und sonstige Kredite, ist noch vor den Wahlen genug Zeit für ein QE4 im Frühjahr - nach dem sicher 'schlimmen Winter 2015/16' :-) Und dann schläft niemand zur Zeit der Wahlen in Pappkartons und Trump kläfft ins Leere.

Obwohl ich denke, daß es eine große Chance gibt, daß die Märkte einbrechen, ist dies nicht gegeben

- Es ist die Aufgabe einer Notenbank in die Märkte einzugreifen. Früher war hier die FED dominant ("Never fight the FED") und verschiedene NB wie Bundesbank, BoJ, und SNB stark. Heute gibt es mindestens 5 gleichgewichtige NB (FED, pBoC, EZB, BoJ, SNB).

Das System ist deutlich komplexer geworden und immer schwieriger einzugreifen.

- In meiner Sicht befinden wir uns momentan in einer Bilanzrezession. Als die Blase 2008 durch Lehman geplatzt ist, waren die Assets in den Bilanzen der Unternehmen überbewertet. Seit damals ist die Nettokreditaufnahme des privaten Sektors negativ ("gespart"), und senkt das BIP. Über QE wird das BIP künstlich wieder ausgeweitet und wir scheinen anstelle der schrumpfenden Weltwirtschaft ein kleines Wachstum zu sehen.

- Eigentlich wären die meisten Firmen wegen der fallenden Assetpreise pleite aber der hohe cash flow sorgt dafür, die Kredite weiter zu bedienen und abzubauen.

- Ausdruck davon ist, daß die Sparquote des privaten Sektors positiv ist. Dies bedeutet, es wird mehr gespart, als investiert. Fehlende Investionen führen zu einem Wirtschaftsrückgang

- Zinssenkungen in einem solchen Umfeld haben nahezu keinen Effekt, da die Unternehmen keine Kredite ausnehmen und die Banken keine vergeben ("Überschuldung")

- Die Bilanzrezession kann entweder abgemildert werden indem man die Assetpreise inflationiert (QE) oder indem die fehlende Kreditnachfrage des privaten Sektors durch die öffentliche Hand ausgeglichen wird. In Europa war 2014 die Sparquote ca 6% und die öffentliche Hand war bei einer schwarzen Null. In der EU war es durch die Austeritätspolitik noch schlimmer. Also blieb nur QE

- Das Problem bei QE ist jedoch, die Normalisierung. Nur wenn höhere Zinsen das Wirtschaftswachstum und damit die Kreditnachfrage beschränken, kommt es nicht zu Inflation.

- Traut man den ZB diese Steuerung nicht zu, dann droht Inflation, wenn Geld über Kredite in die Realwirtschaft fliesst.

- Kommt zu wenig Geld in die Realwirtschaft an, dann droht eine Deflation.

Ich denke, wir werden die Richtung innerhalb von 12 Monaten nach dem ersten Zinsschritt wissen. Wenn die FED hier nicht erfolgreich ist, dann befürchte ich, einen Präsidenten R.T.. Bei leichter Inflation eher die Demokraten und bei Deflation eher die Republikaner. Da Y.J eher den Demokraten zugeneigt ist, wäre eine leichte Inflation (4%) keine Überraschung. Spräche auch für Gold

Der beste Konjunkturindikator für mich war und ist mein Schwiegervater, der in der Kupferbranche arbeitet. Meine erste Frage an ihn lautet immer, "viel zu tun?". Diese Frage konnte er seit 2003 mit "Ja, ohne Ende" beantworten. Selbst 2008 und 2011 wurde mit "Ja" geantwortet. Bei meinem Besuch im vergangenen Monat hat er mit "Geht so" geantwortet und bekam 1 Woche frei. Einfach so. Stundenabbau. Das erste Mal seit 2003. Natürlich muss das nichts bedeuten, aber ein Blick auf den Kupfer-Chart hat mich ebenfalls nachdenklich gemacht. Insofern stimme ich Herrn Hooses Warnung zu.

Die Notenbanken können das Papiergeldrad theoretisch noch lange weiter drehen, da sie über eine geniale Technik namens Gelddruckmaschine verfügen. Wenn allerdings ein Ereignis eintritt, welches das Vertrauen der Marktteilnehmer nachhaltig untergräbt, dann kann es durchaus passieren, das die Papiergeldillusion ein schnelles und bitteres Ende findet