Börsen-Profis setzen weiter auf Aktien, allerdings nicht auf alle

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq CompositeKursstand: 14.632,97 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.600,68 Pkt (S&P)

- Nasdaq Composite - WKN: 969427 - ISIN: XC0009694271 - Kurs: 14.632,97 Pkt (Nasdaq)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 35.508,49 $ (NYSE)

- Deka STOXX® Europe Strong Growth 20 UCITS ETF - WKN: ETFL03 - ISIN: DE000ETFL037 - Kurs: 58,180 € (L&S)

- Deka STOXX® Europe Strong Value 20 UCITS ETF - WKN: ETFL04 - ISIN: DE000ETFL045 - Kurs: 24,405 € (L&S)

Die Bank of America befragt regelmäßig die weltweite Fondsmanager-Elite nach ihren Aussichten für Markt und Wirtschaft. An der jüngsten "Fund Manager Survey" nahmen insgesamt 329 Fondsmanager teil, die zusammen 1,1 Billionen Dollar an Anlagegeldern verwalten.

Trotz der jüngsten Turbulenzen bleiben die Börsen-Profis dem Aktienmarkt treu. Nur sieben Prozent der befragten Fondsmanager gaben an, dass sie derzeit untergewichtet am Aktienmarkt seien. Das war der tiefste Stand seit Beginn der Umfrage. Netto 55 Prozent der Fondsmanager gaben an, in Aktien übergewichtet zu sein, womit der höchste Stand seit 2011 erreicht wurde. Bei Rohstoffen waren 31 Prozent der Fondsmanager übergewichtet, so viele wie noch nie in der Umfrage.

Die Profi-Anleger senkten allerdings ihre Übergewichtung von Technologieaktien im Vergleich mit dem Vormonat um 20 Prozentpunkte auf nur noch ein Prozent. Damit wurde die niedrigste Übergewichtung von Technologieaktien seit Dezember 2008 verzeichnet. Der Hintergrund ist, dass die Fondsmanager eine Straffung der Geldpolitik durch die Notenbanken als das größte Risiko für 2022 betrachten.

"Anleger sind im Vergleich zur Vergangenheit zyklischer geworden (z. B. Banken, Grundstoffe), während sie gleichzeitig Vermögenswerte stark untergewichten, die anfällig für Zinserhöhungen sind (z. B. Anleihen, Technologie, Schwellenländer)", schrieb Michael Hartnett, Chefanlagestratege der BofA.

Netto 50 Prozent der Profi-Anleger erwarten nun, dass Value-Aktien eine Outperformance gegenüber Growth-Aktien zeigen werden, so Hartnett. Im Vergleich zum Vormonat entspricht dies einem Anstieg um 39 Prozent. Das war der stärkste Anstieg, der jemals auf Monatssicht verzeichnet wurde. Als Value-Aktien bezeichnet man Aktien, die auf Basis fundamentaler Kennzahlen wie dem Kurs-Buchwert -Verhältnis oder dem Kurs-Gewinn-Verhältnis günstig bewertet sind. Growth-Aktien sind Anteilsscheine von schnell wachsenden Unternehmen, die deshalb im Verhältnis zu fundamentalen Kennzahlen meist relativ teuer bewertet sind. Growth-Aktien sind besonders anfällig für steigende Zinsen.

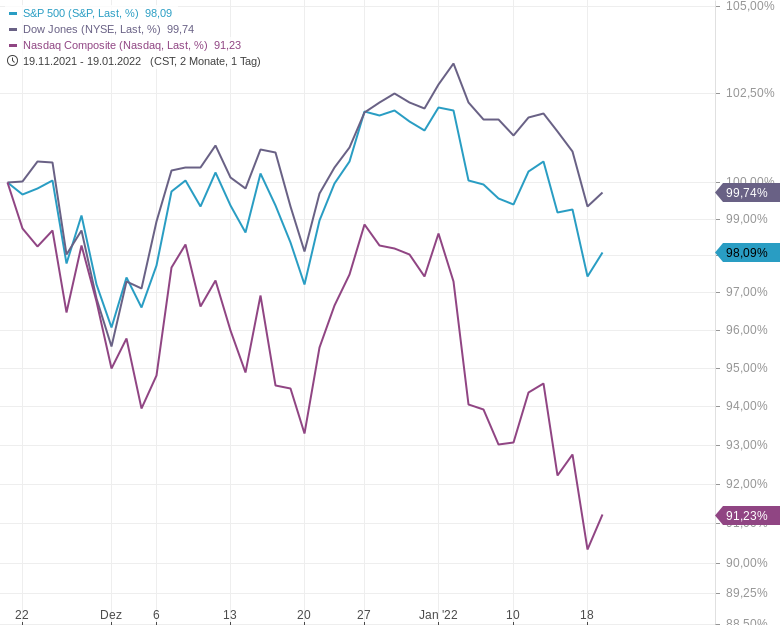

In den vergangenen beiden Monaten haben Growth-Aktien bereits deutlich schwächer performt als Value-Papiere und zyklische Aktien, wie sich auch an der deutlich schwächeren Performance des Nasdaq Composite gegenüber dem S&P 500 und dem Dow Jones Industrial Average ablesen lässt.

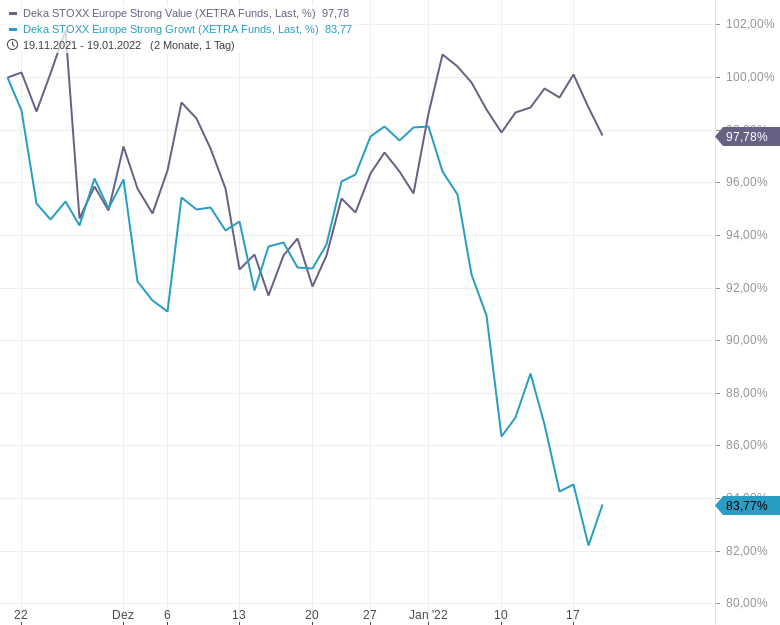

Das gilt auch für den europäischen Aktienmarkt, wie ein Vergleich des Deka Stoxx Europe Strong Growth ETF (ISIN: DE000ETFL037) mit dem Deka Stoxx Europe Strong Value ETF (ISIN: DE000ETFL045) zeigt.

Weitere Ergebnisse der Umfrage von Bank of America: Die Fondsmanager sind weiter sehr optimistisch für die Konjunkturentwicklung. Ganze 71 Prozent rechnen mit einem Boom und die Mehrheit der Fondsmanager hält die Inflation weiter für vorübergehend, obwohl die US-Notenbank Fed zuletzt von dieser Charakterisierung abgerückt ist.

Mit Blick auf die US-Notenbank Fed rechnen die Fondsmanager im aktuellen Jahr mit drei Zinserhöhungen, betrachten eine stärkere Straffung der Geldpolitik zugleich aber als größtes Risiko für den Markt. Die Inflation wurde als das zweitgrößte Risiko für den Markt gesehen, gefolgt von Spekulationsblasen, globalen Wachstumssorgen und der Covid-Pandemie.

Als den "most crowded trade" (also etwa den "populärsten Trade" oder "die am stärksten gehypte Wette" bei anderen Anlegern) betrachten die Fondsmanager weiter Long-Positionen bei US-Technologieaktien, ungeachtet der schwächeren Erwartungen für dieses Segment.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die Aussagen der BoA machen bisweilen keinen Sinn. Wie kann man die "stärkste gehypte Wette" bei Technologieaktien erwarten und gleichzeitig rekordverdächtig in diesem Segment untergewichtet sein ? Eine Aussage der beiden ist Geflunker. Wenn Aktionäre und Fondsmanager insgesamt so dermaßen in Aktien optimistisch und übergewichtet sind, ist das nicht der perfekte Boden für einen ordentlichen Kursrutsch ? Geldmenge wird gestrafft, investiert sind alle weil ja überoptimistisch - wer soll da kaufen ?