Bankaktien wieder gefragt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

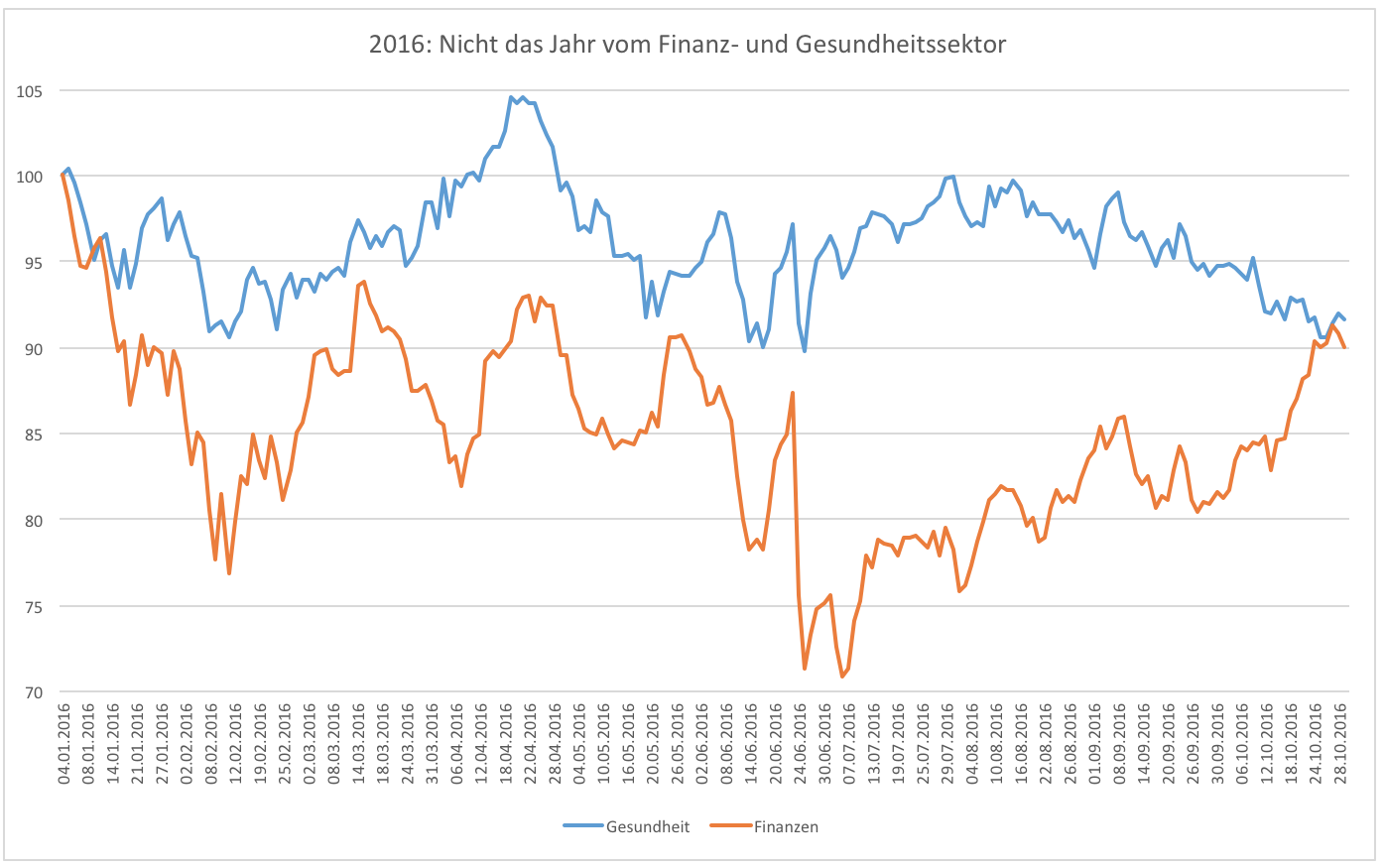

Obwohl der Bankensektor in Europa seit den Tiefs Anfang Juli wieder fast 30 % gutmachen konnte, ist der Bankenindex noch immer im Minus. Seit Jahresbeginn beläuft sich das Minus jedoch nur noch auf 10 %. Das war vor wenigen Wochen so nicht zu erwarten. Ende vergangener Woche kam es sogar kurzzeitig zu einer Art Befreiungsschlag. Der Bankenindex notierte für einen Handelstag nicht mehr als der am schlechtesten perfomende Index in Europa. Diesen Titel hielt der Gesundheitssektor, wenn auch nur für einen Tag (siehe Grafik).

Mit der aufkommenden Unsicherheit sind Bankenwerte wieder gar nicht gefragt und werden tendenziell verkauft. J.P. Morgan lässt sich davon nicht beirren und meint: die Trendwende sollte nachhaltig sein. Das Schlimmste ist für den Sektor vorbei. Für Anleger wäre es tatsächlich eine große Chance, denn der Sektor notiert trotz der Aufholjagd über den Sommer noch immer zu großen Discounts.

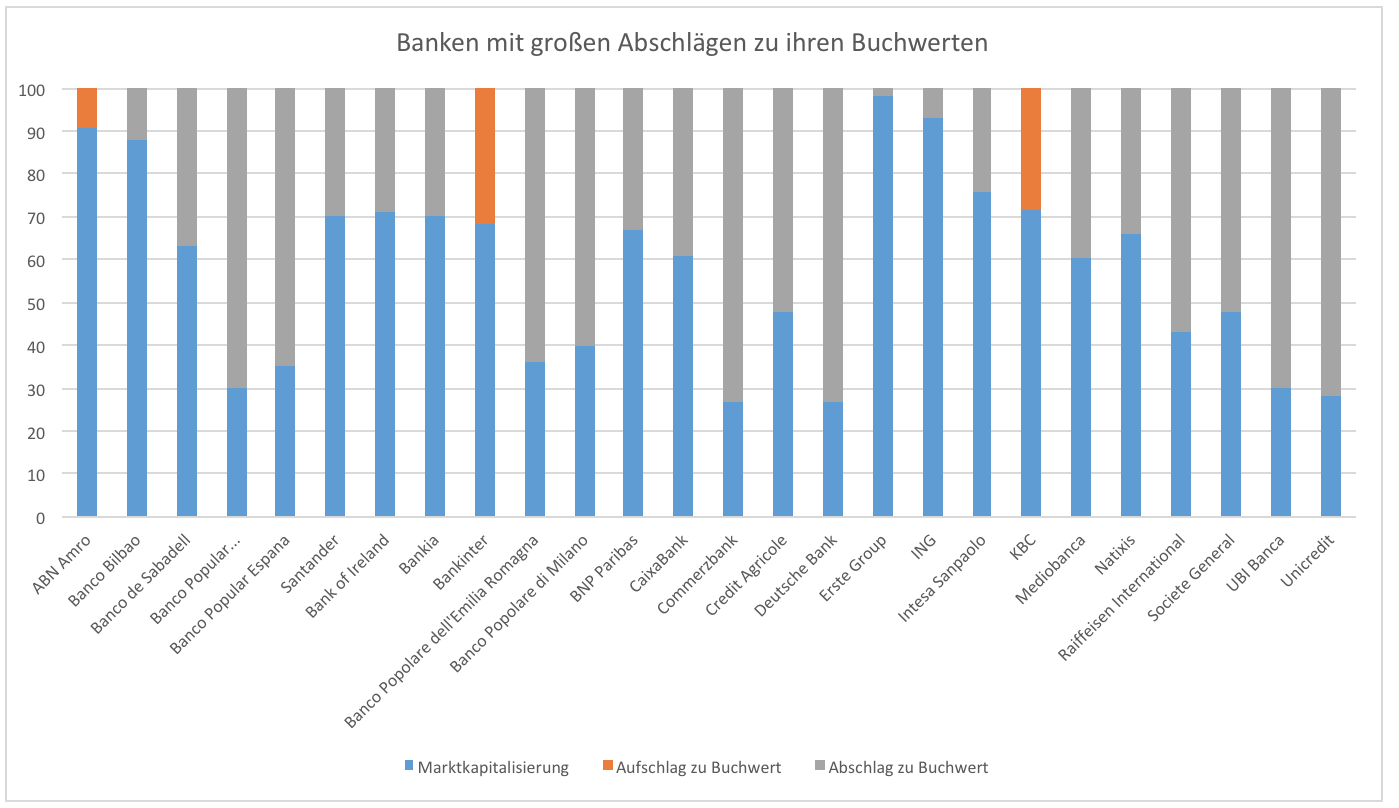

Die im Stoxx 600 Bankenindex enthaltenen Werte notieren fast ausnahmslos unter ihrem Buchwert. Nachfolgende Grafik zeigt, wie groß die Discounts teilweise sind.

Die Grafik ist dabei so zu lesen: die blauen Balken repräsentieren die Marktkapitalisierung. Die grauen Balken zeigen den Discount zum Buchwert, den die Marktkapitalisierung anzeigt. Die Marktkapitalisierung der Deutschen Bank liegt derzeit bei 27 % des Buchwertes.

Lediglich drei Banken notieren mit einem Aufschlag (orangene Balken). KBC notiert mit einem Aufschlag von 30 % zum Buchwert. Das Kurs-Buchwert-Verhältnis liegt also bei 1,3.

Langfristig wäre im internationalen Vergleich davon auszugehen, dass Bankaktien wieder zu einem Kurs-Buchwert-Verhältnis von 1 zurückfinden. Das bedeutet natürlich nicht, dass noch zwingend eine große Rally bevorsteht, denn das Verhältnis von 1 kann auf zwei Arten erreicht werden: Entweder bleibt der Buchwert konstant und die Marktkapitalisierung steigt oder die Marktkapitalisierung bleibt tief und der Buchwert sinkt.

Wegen geringer Profitabilität und fauler Kredite gehen die meisten von letzterem aus. Konkret bedeutet das für den Stoxx Banken Index, dass die enthaltenen Banken 300 Mrd. Euro verlieren sollten. Die Marktkapitalisierung des Index liegt bei 493 Mrd. Der Buchwert der Banken liegt hingegen bei 793 Mrd. Euro. Banken können nun also 300 Mrd. an Buchwert vernichten und wären dann gerade fair bewertet.

J.P. Morgan geht davon aus, dass der Discount von 300 Mrd. übertrieben ist und wirklich einen Worst-Case darstellt. Der Sektor sei daher ein Kauf. Persönlich kann ich der Argumentation viel abgewinnen. 300 Mrd. ganz ohne neue Finanzkrise muss man erst einmal verbrennen. So schnell und so leicht geht das nicht. Die 300 Mrd. wären vielleicht für den gesamten Bankensektor eine realistische Größe, doch der Index bildet bei weitem nicht die gesamte Branche ab. Die größten Sorgenkinder wie Monte dei Paschi sind im Index gar nicht enthalten.

Fundamental könnte man sich an den Sektor wieder heranwagen. Solange das Sektorensentiment jedoch problematisch bleibt, hilft auch der hohe Discount wenig. Das Sentiment muss erst noch drehen, bevor man mit einer nachhaltigen Aufwärtsbewegung rechnen kann.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

11 Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.