2020: Hier spielt die Musik…

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Pünktlich zum Sylvesterfeuerwerk werden jetzt wieder die berüchtigten „Jahresprognosen“ herumgereicht, von denen sich die Autoren in zwölf Monaten nur deshalb nicht distanzieren müssen, weil die Aussagen bis dahin in Vergessenheit geraten sind. Anleger, die ihre Zeit sinnvoller nutzen möchten, könnten deshalb in diesen Tagen einmal das übergeordnete Bild betrachten.

Denn dort sind derzeit tatsächlich einige hochinteressante Beobachtungen zu machen:

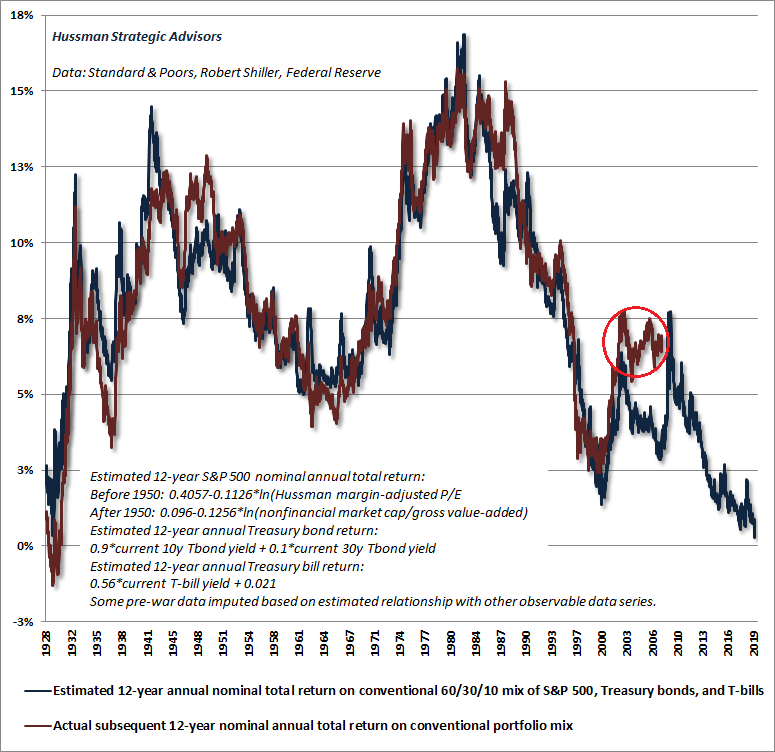

Interessant ist etwa die folgende Grafik, die der Analyst und Fondsmanager John Hussman entwickelt hat. Hussman betrachtet dabei Zwölf-Jahres-Zeiträume. Die nominale Entwicklung eines Depots, bestehend aus 40 Prozent Anleihen und 60 Prozent Aktien ist demnach seit dem Jahr 2003 auf der Stelle getreten. Achten Sie auf die rote Markierung in der folgenden Grafik. Das bedeutet: Unterm Strich haben Anleger mit dieser von vielen Anlageberatern empfohlenen Portfolioaufteilung seit Jahren so gut wie nichts verdient. Die dunkelrote Linie zeigt das.

Wenig erbaulich sind die Erkenntnisse allerdings, wenn man anhand des aktuellen Datenkranzes, bestehend etwa aus den Aktienmarktbewertungen und den Anleiherenditen die möglichen Erträge des Musterportfolios für die kommenden zwölf Jahre berechnet. Diese sind in der dunkelblauen Linie abgebildet.

Wie der Grafik eindrucksvoll zu entnehmen ist, verlaufen beide Linien seit nahezu 100 Jahren erstaunlich parallel. Aktuell heißt das: In den kommenden zwölf Jahren sollten Aktien und Anleihen vergleichen mit den Ergebnissen früherer Jahrzehnte weit unterdurchschnittlich abschneiden.

Doch wenn mit Aktien und Anleihen nichts mehr zu verdienen ist, dann stellt sich die Frage, ob sich nicht irgendwo doch einige interessante Alternativen auftun. Die gibt es tatsächlich – und zwar wie üblich dort, wo kaum jemand hinsieht.

Einer der wichtigsten Artikel für das Verständnis der übergeordneten Zusammenhänge, mit deren Hilfe sich diese Fragen beantworten lassen, wurde vor wenigen Tagen bei www.goldseiten.de veröffentlicht. Unter dem Titel „Das Ende des Geldes“ beschreibt Chris Martenson, warum es derzeit so immens wichtig ist, den Blick über den Tellerrand zu richten. Von zentraler Bedeutung in Martensons Analyse ist das folgende Zitat:

„Die Geschichte ist voller Beispiele dafür, dass die Leute diese Wahrheiten erst vergaßen und dann gewaltsam daran erinnert wurden. Im Laufe der Geschichte schwankte dieses Gleichgewicht leichtfertig - beinahe chaotisch - zwischen Inflation und Deflation.

Ein weiterer Phasenübergang dieser Art naht. Diese Momente werden als Abschnitte der Vermögenszerstörung bezeichnet, doch tatsächlich sind sie es nicht. Stattdessen sind es Abschnitte des Vermögenstransfers von den Nichtwissenden zu den Achtsamen.

Wir stehen dieser aufkommenden Krise aus zwei Hauptgründen gegenüber. Erstens wiederholen wir die Vergesslichkeit und Überheblichkeit früherer Gesellschaften. Und zweitens stellt die Komplexität unserer aktuellen Situation eine größere Herausforderung als je zuvor dar.

Die menschliche Biologie bescherte uns eine starke Neigung, Probleme in die Zukunft zu schieben.

Wenn Probleme und Zwangslagen zunehmen und von exponentieller Natur sind, wie es zurzeit der Fall ist, dann vergrößert jeder Aufschub den unausweichlichen Schmerz umso mehr, wenn er letztendlich eintritt.

Und was die erhöhte Komplexität angeht, machen wir uns zum ersten Mal in unserer Geschichte als globale Spezies klar, dass die Welt nicht länger unsere Schatzkiste mit einer unbegrenzten Kapazität, unseren Abfallstrom zu absorbieren, ist.

Stattdessen ist sie begrenzt. Und sie ächzt bereits unter dem Gewicht von einer Einheit globaler BIP-Extraktion und Abfall. Die Zentralbanken versuchen unermüdlich die Größe der Wirtschaft zu verdoppeln und dann wieder zu verdoppeln.

Man kann leicht argumentieren, dass ein einfaches BIP bereits "zu viel" für den Planeten ist. Das Verschwinden von Fischen, fruchtbaren Böden, Insekten, Vögeln, Amphibien, Reptilien und großen Tieren deutet darauf hin, dass es bereits vor einiger Zeit "zu viel" war.

Doch selbst diejenigen, die glauben, dass wir die Tragekapazität der Erde noch nicht überschritten hätten, werden gewiss einsehen, dass es irgendwo eine Art Grenze geben muss. Liegt sie beim 1,5-Fachen des Konsums und Abfalls von heute; beim Doppelten, Dreifachen?

Wann wird es Zeit, so zu handeln, als wären diese Grenzen für unser zukünftiges Wohlergehen von Bedeutung? "Jetzt nicht!", ist der Schlachtruf der Federal Reserve und anderer Zentralbanken. Ihr Aufgabenbereich beginnt und endet mit der Förderung von mehr Kreditwachstum so schnell wie möglich. Punkt.

Das ist alles, was sie interessiert. Und wenn sie weiter einige jüngere Generationen und die obere Mittelschicht, die Mittelschicht und die Unterschicht den Ungleichheits-Wölfen zum Fraß vorwerfen müssen, um mehr Wachstum an den Kreditmärkten zu erreichen, dann werden sie genau das auch tun“.

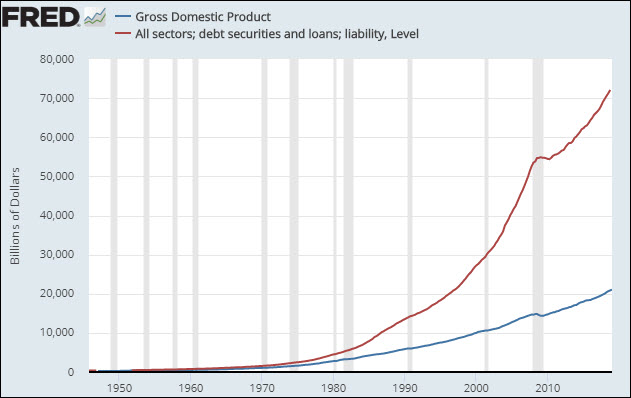

Wohin dieser Weg bereits geführt hat, das zeigt die folgende Grafik: Immer mehr Schulden (rote Linie) erzeugen immer weniger Wachstum (blau).

Doch wie Martenson völlig richtig erkannt hat, werden die Notenbanken den eingeschlagenen Weg bis zum bitteren Ende weitergehen. Dass die rote Linie in der Grafik oben bereits in den parabolischen Steigflug übergegangen ist, interessiert die Akteure nicht. Das hat zur Folge, dass alle Arten von Papiergeld (Bankguthaben, Sparbücher, Lebensversicherungen, Bargeld etc.) in den kommenden Jahren dramatisch abwerten werden.

Die „Nutznießer“ dieser Politik stehen schon heute fest: Es sind die Rohstoffe und die Edelmetalle, die wie in jedem großen Schuldenfinale der vergangenen Jahrhunderte genau dann zur Bestform auflaufen werden, wenn sonst „nichts mehr geht“…

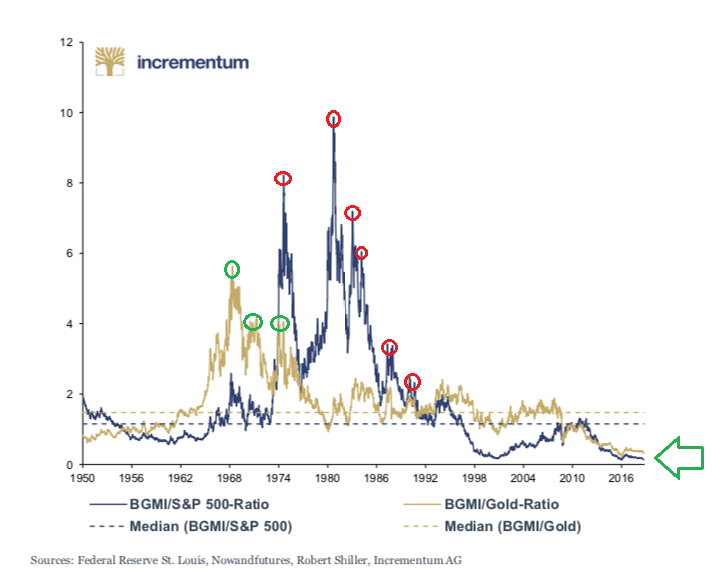

Wie brisant die Lage in dem Sektor tatsächlich ist, das zeigt ein Vergleich des Barrons Gold Mining Index (BGMI) mit dem Goldpreis und dem breiten Aktienmarkt. Die folgende Grafik bildet dazu den Verlauf des BGMI in Relation zum breit gefassten S&P 500 (blaue Linie) sowie zum Goldpreis ab.

Beide Verhältniswerte haben zuletzt historische Tiefststände erreicht. Achten Sie auf den grünen Pfeil unten rechts. Das heißt: Goldminenaktien sind sowohl in Relation zum Gold selbst, wie auch relativ zu den Aktienmärkten so billig wie noch nie in den vergangenen 70 Jahren!

Dennoch sind viele Goldanleger derzeit verzweifelt und völlig frustriert. Dabei gerät eine Beobachtung gerne in Vergessenheit: Seit rund 40 Jahren hat es keine wirkliche Goldminenhausse mehr gegeben. Anders gesagt: Von den heute aktiven Anlegern hat kaum jemand eine Vorstellung davon, was in einer Hausse bei den Aktien der Edelmetall-Produzenten tatsächlich passiert. Die Kursgewinne, die anfallen, wenn in dem Sektor einmal wirklich die Post abgeht, sind mit "normalen" Maßstäben kaum zu fassen.

Die roten und grünen Markierungen in der folgenden Grafik verweisen auf frühere Goldminenhaussen, entweder in Relation zum Aktienmarkt (rote Kreise) oder relativ zum Goldpreis (grün). Doch all dies liegt bereits Jahrzehnte zurück.

Umso größer dürfte die Verwunderung vieler Investoren sein, wenn der totgeglaubte Sektor in den kommenden Jahren systembedingt wieder zum Leben erwacht. Die ersten „zaghaften“ Wiederbelebungsversuche konnte man zuletzt beobachten: Seit den Tiefs vom Herbst 2019 haben einige unserer spekulativen Empfehlungen aus dem Rohstoff- und Edelmetall-Sektor dreistellig zugelegt. Doch das war erst das Aufwärmprogramm…

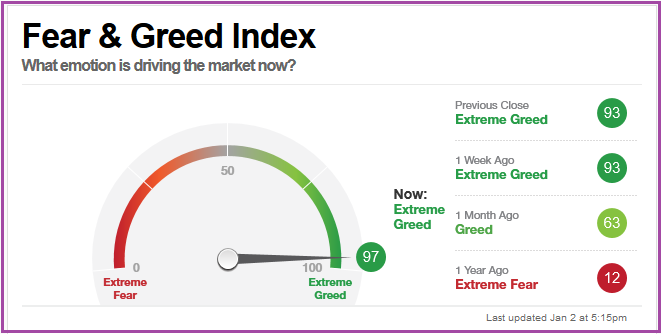

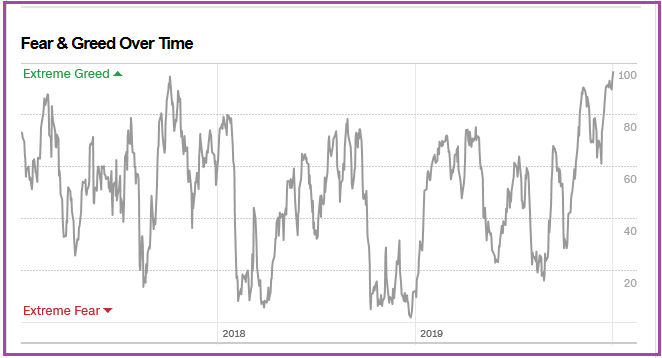

Der Vollständigkeit halber könnte man aktuell außerdem einen Blick auf den Angst- und Gier-Index des Börsensenders CNN werfen. Dort nähert sich die Gier mit einem Wert von 97 Zählern der natürlichen oberen Begrenzung: Mehr als 100 geht nicht. Das Euphorie-Gaspedal ist demnach am Anschlag. Vor allem kurzfristig sollte das aufhorchen lassen. Die beiden folgenden Grafiken verdeutlichen den beinahe historischen Gemütszustand der Anleger…

Bemerkenswerte Beobachtungen lassen sich derzeit auch auf der politischen Bühne machen:

Hier wurde kürzlich eine Entscheidung getroffen, die unter Anlegern mittelfristig einige Wellen schlagen dürfte: Kurz vor Heiligabend wurde das Einkommensteuergesetz, wie soll man sagen, ein wenig „ergänzt“.

Demnach wird die steuerliche Verrechnung von Verlusten in Zukunft deutlich eingeschränkt. Verabschiedet wurde der Gesetzestext übrigens am 21. Dezember, also drei Tage vor Heiligabend. Ein Schelm, wer sich dabei irgendetwas denkt…

Die Kollegen von Wallstreet-Online haben das brisante Thema vor wenigen Tagen in einem Interview mit dem Deutschen Derivateverband aufgegriffen. Zitat:

„Es sieht danach aus, dass die GroKo-Regierung den Aufbau von privatem Vermögen wieder einmal massiv behindert. Laut Henning Bergmann, dem geschäftsführenden Vorstand des Deutschen Derivate Verbands (DDV), werde die Anerkennung von Verlusten mit einer neuen Steuergesetzgebung erheblich eingeschränkt...

Unter dem Titel „Neuer Horror aus Olaf Scholz' Steuer-Giftschrank“ stellt der Derivate-Fachmann außerdem klar:

„Ab dem 1. Januar 2021 sollen Verluste aus Termingeschäften nur mit Gewinnen aus Termingeschäften und mit den Erträgen aus Stillhaltergeschäften ausgeglichen werden können. Die Verlustverrechnung ist beschränkt auf 10.000 Euro. Nicht verrechnete Verluste können auf Folgejahre vorgetragen werden und jeweils in Höhe von 10.000 Euro mit Gewinnen aus Termingeschäften oder mit Stillhalterprämien verrechnet werden, wenn nach der unterjährigen Verlustverrechnung ein verrechenbarer Gewinn verbleibt. Die Anerkennung von Verlusten wird damit im Vergleich zur aktuell geltenden Rechtslage erheblich eingeschränkt“.

Auf die Frage, welche politischen Interessen und Ziele hinter dem Gesetz stecken, sagt Bergmann, man könne lediglich konstatieren, dass die Steuergesetzgebung darauf abzuzielen scheint, den privaten Vermögensaufbau deutlich zu erschweren - sei es durch das Gesetz für Verlustverrechnung oder die geplante Finanztransaktionssteuer. Im Zusammenspiel mit den überbordend bürokratischen Anlegerschutzanforderungen der Finanzmarktrichtlinie MiFID II würden Steuerzahler so zunehmend von einem Engagement am Kapitalmarkt abgeschreckt. Besonders in der Niedrigzinsphase sie dies ein erhebliches Problem.

Hier das vollständige Interview...

Der Vorgang ist ein echter Augenöffner, der so manchen Mitleser aus dem Tiefschlaf reißen dürfte. Nebenbei wird außerdem deutlich, wohin die Reise in Deutschland und Europa mittelfristig führen wird: Der geneigte Wähler wird in Zukunft nicht nur gläsern sein, sondern er wird dabei auch noch ausgenommen wie eine Weihnachtsgans...

Das Fatale an der Geschichte ist allerdings:

Systembedingt waren derlei Entwicklungen seit Jahren abzusehen und kommen daher für informierte Beobachter alles andere als überraschend...

Doch wohlgemerkt: Das neue Gesetz zur Verlustverrechnung ist erst der Anfang in einer langen Reihe ähnlicher Manöver, die sich die Politik mittelfristig ausdenken wird, denn in den kommenden Jahren wird der Staat viel Geld brauchen.

Vor allem Immobilienbesitzer werden sich noch wundern, was den Behörden in einer solchen Situation alles einfällt…

Abschließend noch eine traurige Nachricht: Der langjährige und sehr geschätzte Mitkommentator Martin Hüfner ist kurz vor Heiligabend nach schwerer Krankheit im Alter von 77 Jahren verstorben.

"Martin war ein feiner Mensch, den wir sehr vermissen werden. Unsere Gedanken sind bei seiner Familie", sagte Rüdiger Sälzle, Vorstand des Analysehauses Fondsconsult Research, dessen Aufsichtsratsvorsitzender Hüfner seit mehr als zehn Jahren war.

Sälzle hebt hervor, dass Hüfner seine Gedanken und Thesen stets sachlich und unprätentiös mitgeteilt hatte – "ohne jegliche Eitelkeit und Selbstdarstellung". Die "Frankfurter Allgemeine Zeitung" (FAZ) spricht in einem Nachruf von "einer beneidenswerten Fähigkeit, komplexe wirtschaftliche Zusammenhänge einer interessierten Öffentlichkeit nahezubringen". Hüfner habe es verstanden, "theoretisches Wissen mit einer exzellenten Kenntnis der Wirtschaftspraxis" zu verbinden.

Martin Hüfner wird auch im Kreis der Mitautoren bei www.godmode-trader.de schmerzlich fehlen...

Anmeldemöglichkeit (1): Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2): Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG. Weitere Informationen finden Sie unter www.antizyklischer-boersenbrief.de

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Im Englischen nicht so geübt?

Nicht so schlechte Übersetzungs-Maschine: www.deepl.com

X22-REPORT / Video

Panic Message Sent, Major Operation Remove/Replace Active, Enemies Removed - Episode 2066b

THE SWAMP

The Government Lawyer that signed the letter stating the Epstein videos "no longer exist" is:

Maurene Comey, James Comey's DAUGHTER.

>>>

https://www.zerohedge.com/political/video-outside-jeffrey-epsteins-cell-no-longer-exists-government-says

https://www.dailymail.co.uk/news/article-7222949/Maurene-Comey-U-S-prosecutor-working-case-billionaire-sex-offender-Jeffrey-Epstein.html

RICO-ACT

"Der Racketeer Influenced and Corrupt Organizations (RICO) Act ist ein Bundesgesetz der Vereinigten Staaten, das verlängerte strafrechtliche Sanktionen und eine zivilrechtliche Verfolgung für Handlungen vorsieht, die als Mitglied einer laufenden kriminellen Organisation ausgeführt wurden. Der RICO-Act konzentriert sich speziell auf organisierte Kriminalität und ermöglicht es, dass die Anführer eines Syndikats für die Verbrechen vor Gericht gestellt werden können, die sie anderen befohlen oder bei denen sie geholfen haben. Damit wurde ein vermeintliches Schlupfloch geschlossen, bei dem eine Person, die jemand anderen z. B. einen Mord befahl, von der Anklage ausgenommen war, da sie nicht persönlich das Verbrechen beging."

Anklagen gegen JPM

Das US-Justizministerium erhebt strafrechtliche Anklagen gegen mindestens sechs ehemalige Edelmetall-Trader von J.P. Morgan; darunter den früheren Leiter der Abteilung für weltweites Edelmetall-Trading, Michael Nowak.

Drain The Swamp

Die Anklage führt an, dass diese geheime Preismanipulation in den Jahren 2008 bis 2015 fast täglich eingesetzt wurde. Die Banken bedienen die Nachfrage der Spekulanten nach Gold-Positionen, indem sie ein zusätzliches Angebot an Kontrakten kreieren. Die Preisfindung ist nicht von physischen Angebots- und Nachfragefaktoren abhängig. Das Strafverfahren dauert an und wird nach dem RICO-ACT verfolgt.

BILD: Knallharte US-Sanktionen nach Iran-Angriff Geht jetzt der Ölpreis durch die Decke?

DiNase: Die Straße von Hormus wird nicht geschlossen, der Iran wird nichts entsprechendes unternehmen. Nichts dergleichen wird passieren. Schon allein wegen der innenpolitischen Probleme des Iran nicht. Für den Ölpreis heißt das, er wird im zwischenzeitlichen Eifer womöglich noch einige USD zulegen, aber darüber hinaus stelle ich mich auf einen deutlich fallenden Ölpreis ein, nicht auf einen steigenden. Bedeutet: Shorteinstieg suchen.

05.01.20 13:25

THANK YOU TOLEDO, OHIO!

https://twitter.com/realDonald...

1984

Krieg ist Frieden. Freiheit ist Sklaverei. Unwissenheit ist Stärke.

https://de.wikipedia.org/wiki/1984_(Roman)

2020

The Atlantic senior editor David Frum is holding President Trump directly responsible for the deaths of the 176 passengers on the Ukrainian airplane that was struck by one of Iran's missiles, declaring the victims "paid a price" for his decision to order for the killing of Iranian Gen. Qassem Soleimani.

www.foxnews.com/media/the-atla...

Dow ATH ,Dax 13500 ,jetzt steht Arbeitsmarktbericht,China-Deal und Verfall Januar2020 auf der Agenda. Muss jeder sein eigenes Szenario entwickeln

CNN Hires Vice President of Iran who Wanted to Kill American Hostages. They have sunk to a new low!

https://twitter.com/Imam of Peace...

https://edition.cnn.com/videos...

Gold- TeilVerkauf bei 1576 USD hat sich im nachhinein als nicht falsch erwiesen

Solange Iran an der Atombombe "bastelt " wird keine Ruhe einkehren

Im Dax ist Test des ATH in Kürze durchaus möglich,trotz Abschmieren der Konjunktur