Statistik: Bullen haben es leichter als Bären

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Kurzfristige Trader neigen dazu, den Markt als vollkommen symmetrisch zu betrachten: Der DAX kann steigen, er kann fallen. Die Erfolgswahrscheinlichkeit dürfte bei einer Long-Position ähnlich groß sein wie bei einer Wette auf sinkende Kurse. So dürften viele denken. Aber stimmt das tatsächlich? Eine Analyse der DAX-Tagesdaten von Anfang 1987 bis heute zeigt, dass das Chance-Risiko-Profil zwischen Long- und Short-Positionen auch im kurzfristigen Zeitrahmen alles andere als ausgeglichen ist.

Tatsächlich haben Bullen (Trader, die auf steigende Kurse wetten) grundsätzlich bessere Karten in der Hand als bärisch eingestellte Trader.

- Die Wahrscheinlichkeit, dass der DAX an einem beliebigen Handelstag im Vergleich zum Vortag steigt, beträgt ganze 53,3 Prozent. Die Wahrscheinlichkeit, dass der DAX an einem beliebigen Handelstag fällt, liegt hingegen nur bei 46,7 Prozent. Das zeigt eine Auswertung aller DAX-Tagesdaten seit Anfang 1988 bis gestern. Geprüft wurde jeweils die Kursveränderung von Schlusskurs zu Schlusskurs.

Im Zeitverlauf kann die Wahrscheinlichkeit natürlich stark schwanken. Mal sind die Bullen im Vorteil, mal die Bären. Langfristig liegt der statistische Vorteil aber klar bei den Bullen.

Noch deutlicher wird der Vorteil der Bullen, wenn man längere Zeiträume betrachtet:

- Die Wahrscheinlichkeit, dass der DAX an einem beliebigen Handelstag höher steht als 130 Handelstage (ca. 6 Monate) zuvor, beträgt 69,1 Prozent. Die Wahrscheinlichkeit, dass der DAX tiefer steht beträgt hingegen nur 30,9 Prozent und ist damit nicht einmal halb so hoch.

- Die Wahrscheinlichkeit, dass der DAX an einem beliebigen Handelstag höher steht als 260 Handelstage (ca. ein Jahr) zuvor, beträgt 68,9 Prozent. Die Wahrscheinlichkeit, dass der DAX tiefer steht beträgt 31,1 Prozent.

Sehr hoch ist die Wahrscheinlichkeit für steigende Kurse für eine Zeitdauer von mehreren Jahren:

- Die Wahrscheinlichkeit, dass der DAX an einem beliebigen Handelstag höher steht als 1300 Handelstage (ca. fünf Jahre) zuvor, beträgt 81,0 Prozent. Nur in 19,0 Prozent der Fälle steht der DAX nach 1300 Handelstagen tiefer.

Die in diesem Artikel genannten Wahrscheinlichkeiten beziehen sich natürlich nur auf die bisherige DAX-Historie. Es gibt keine Garantie dafür, dass sich der DAX in der Zukunft ähnlich verhalten wird wie in der Vergangenheit.

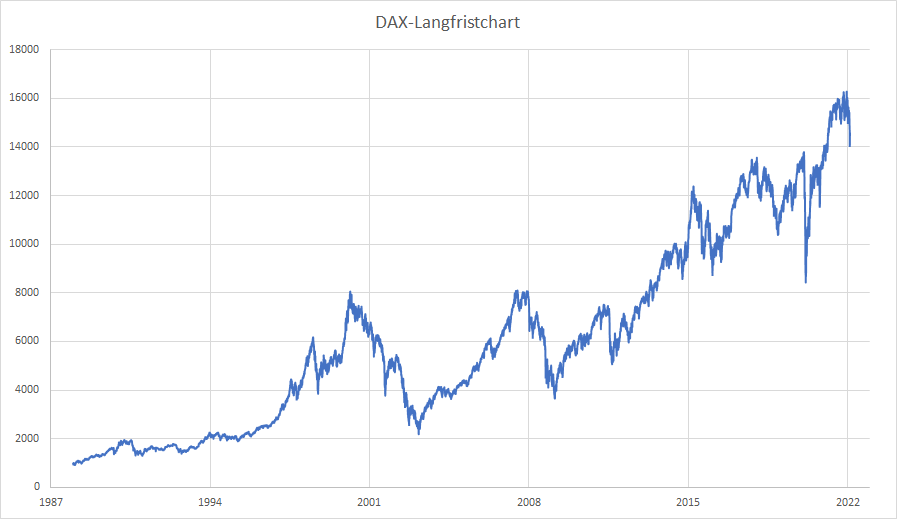

Dass die Bullen nicht nur bei der Wahrscheinlichkeit die Nase vorne haben, sondern auch insgesamt, zeigt natürlich auch einfach ein Blick auf den langfristigen DAX-Chart. Seit Anfang 1988 hat der DAX um mehr als 1.300 Prozent zugelegt. Dies entspricht einem jährlichen Anstieg (CAGR) von 8,1 Prozent bzw. 0,03 Prozent pro Tag.

Ähnliche Ergebnisse ergeben sich auch bei anderen breit diversifizierten Aktienindizes. Das gilt meist sogar, wenn der Index standardmäßig als Kursindex und nicht (wie der DAX) als Performanceindex berechnet wird. Bei einem Performanceindex werden Dividenden rechnerisch in den Index reinvestiert. Für Einzelaktien gelten die Ergebnisse allerdings nicht. Es gibt natürlich auch keine Garantie dafür, dass sich der Aktienmarkt in Zukunft ähnlich verhalten wird wie in der Vergangenheit.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.