Wie hoch kann der VIX eigentlich steigen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Zunächst muss man festhalten, dass bisher wenig passiert ist. Der S&P 500 steht keine 2 % unterhalb seines Allzeithochs. Das ist nicht einmal eine Bewegung, die den Namen Pullback verdient. Beim Dax sieht das etwas anders aus. Hier trübt sich die Lage weiter ein. Der seit Ende Juni gültige Abwärtstrend ist intakt. Mit einem Minus von knapp 8 % handelt es sich aber auch hier bei weitem nicht um einen Skandal.

Wahrgenommen wird die Sache etwas anders. Man ist es gerade in den USA nicht mehr gewohnt, dass die Kurse auch einmal fallen können. Den S&P 500 Volatilitätsindex hat das auf Schlusskursbasis 44 % in die Höhe schnellen lassen. Das ist ungewöhnlich und der größte jemals gemessene Anstieg für eine Tagesbewegung, die gerade einmal 1,44 % betrug.

Trotzdem ist jetzt Feuer unterm Dach. Viele Marktteilnehmer waren sich ja schon lange einig, dass eine Korrektur überfällig war. Zudem ist der August zumindest in den letzten 20 Jahren statistisch gesehen der schwächste Monat des Jahres. September und Oktober sind als Crashmonate bekannt.

Dann sind da noch die Notenbanken, die von Bilanzverkleinerungen und Zinsanhebungen fantasieren. Politisch geht in den USA wenig weiter. Steuersenkungen usw. fallen als Zugpferde aus. Als wäre das nicht schon genug, werden jetzt auch noch die Kriegstrommeln gerührt. Bei Indizes, die auf Rekordhöhen stehen, auch bei der Bewertung, scheint plötzlich alles zusammenzupassen. Eine Korrektur macht auf einmal Sinn und scheint offensichtlich.

Was offensichtlich ist, tritt ja am Markt häufig nicht ein. Dieser ist bekannt dafür, den Weg des größtmöglichen Schmerzes für die größtmögliche Anzahl von Anlegern einzuschlagen. Welcher Weg das derzeit ist, ist nicht ganz klar. Der kleine Rücksetzer in dieser Woche hat kaum zu einer Unterinvestierung geführt oder die Bewertung geradegerückt. Alle Argumente gelten noch.

Wie dem auch sei, es ist eine gute Gelegenheit, sich einmal mit den Worst-Case Szenarien auseinanderzusetzen. Das gilt insbesondere dann, wenn man gerne Volatilität handelt wie ich. Die erste Frage, die sich sofort aufdrängt: Kann der VIX eigentlich über 100 steigen?

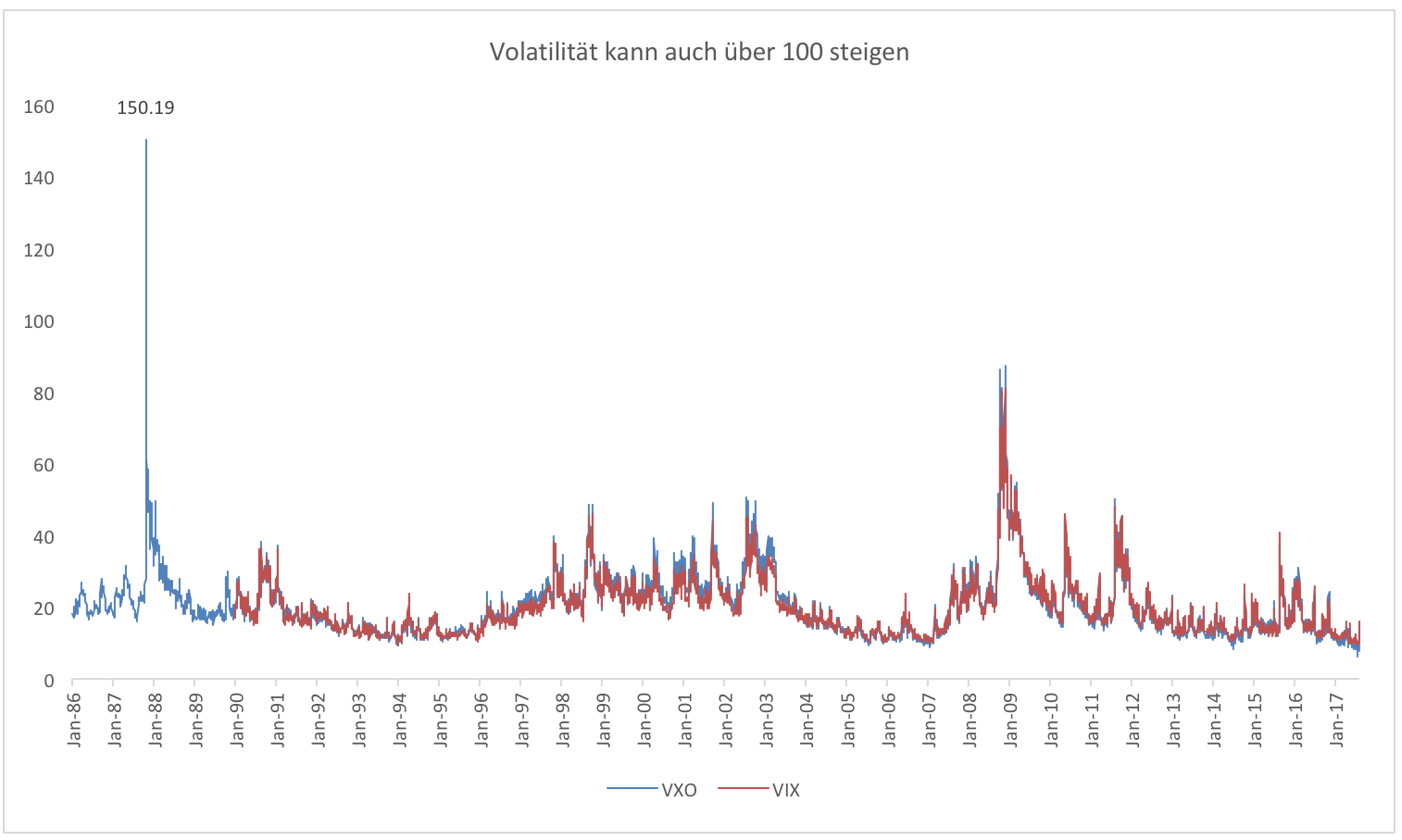

Die Frage ist schnell beantwortet: ja. Der bisherige Rekord des VIX kommt aus dem Jahr 2008 mit 80 Punkten. Den VIX gibt es nun erst seit 1990. Die Historie ist begrenzt. Der VIX hat aber einen Vorgänger, den VXO. Dieser schnellte im Jahr 1987 auf 150 Punkte nach oben (Grafik 1). Während des Tages ging es über 170 Punkte.

Hätte es den VIX damals bereits gegeben, wäre die Lage kaum anders gewesen. VXO und VIX haben einen sehr ähnlichen Verlauf, wobei der VXO etwas höher tendiert. Dieser erreichte 2008 einen Wert von knapp 90 Punkten. So oder so, der VIX wäre wohl über 100 gestiegen.

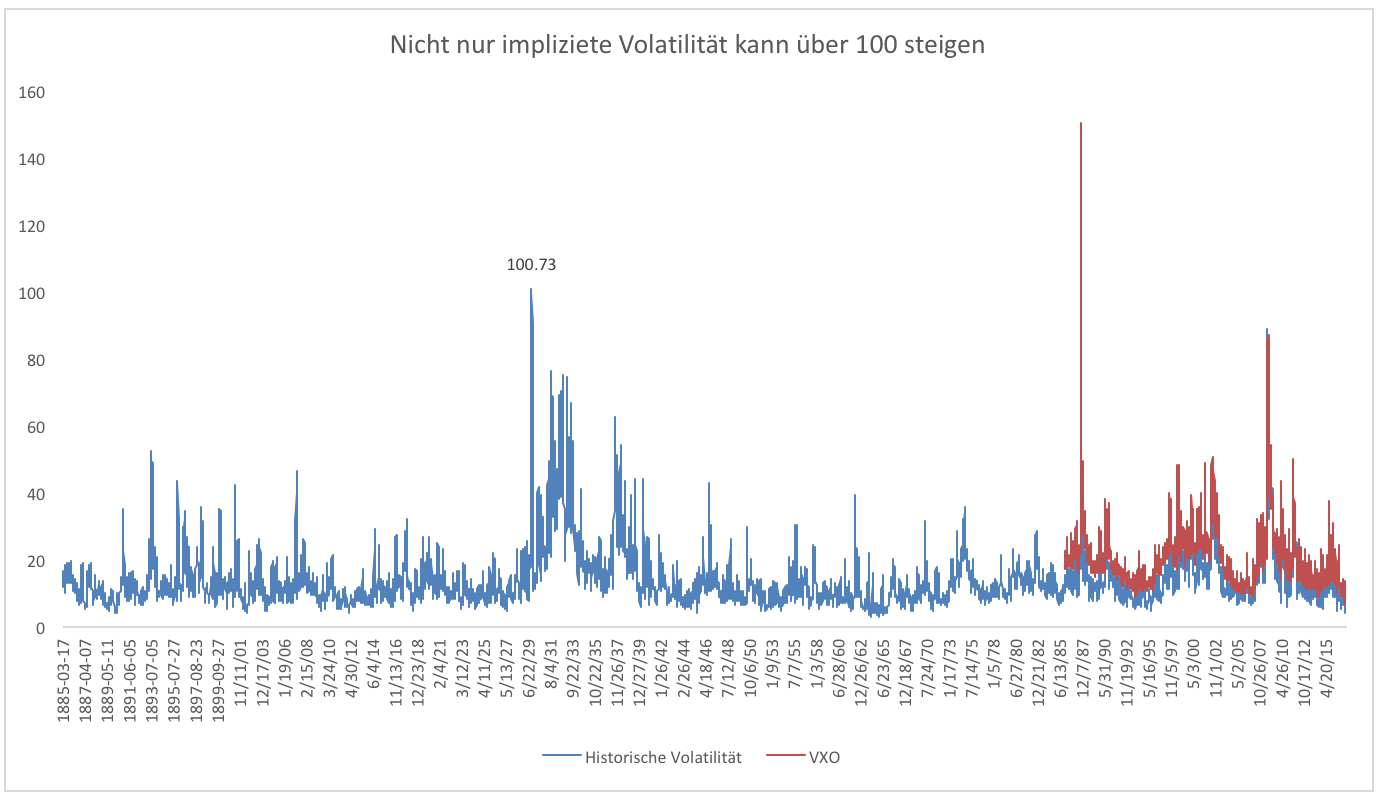

Nun kann man noch einen Schritt weitergehen und den VXO oder VIX mit der historischen, also tatsächlich realisierten Volatilität vergleichen (Grafik 2). Im Jahr 1987 lag die historische Volatilität bei einem Spitzenwert von 92. Das ist deutlich niedriger als die 150 des VXO. Geht man noch etwas weiter zurück – ins Jahr 1929 – gab es tatsächlich einmal einen Wert von über 100 bei der realisierten Volatilität. Ein VIX Äquivalent hätte da wohl bei knapp 200 notiert.

Theoretisch ist die Volatilität nicht gedeckelt. Sie ist ja nichts weiter als die annualisierte Standardabweichung der Tagesbewegungen über einen Zeitraum von einem Handelsmonat. Da die Werte annualisiert werden kann eine kurzfristig hohe Schwankungsbreite zu extremen Höhen bei der Volatilität oder dem VIX führen. In der Praxis macht das selten Sinn. Extrem hohe Schwankungen haben nur eine kurze Lebensdauer und halten sich selbst im Extremfall nur über wenige Wochen.

Trotzdem, die Berechnungsweise lässt auch in der Praxis sinnlose Ergebnisse zu. Die Volatilität kann auf 200 oder 300 steigen. Dazu braucht es freilich extrem viel, unter anderem Tagesverluste von 50 % und Tagesgewinne von mindestens 50 % innerhalb eines Monats, um diese Werte zu erreichen. Dass die Volatilität theoretisch nach oben offen ist, hat praktisch wenig Relevanz. In einem Weltuntergangszenario könnte es aber durchaus über 200 gehen. Dann macht shorten richtig Spaß...

Das alles hat meiner persönlichen Einschätzung nach derzeit überhaupt keine Relevanz. Ich vermute, dass sich die Lage wieder beruhigt. Der Schock hat gesessen, wird aber auch wieder schnell verdaut.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"Dann macht shorten richtig Spaß"

Der war echt gut.

Viele Marktteilnehmer sind doch jetzt schon permanent VIX-Short um über den Verfallstermin Rollgewinne einzustreichen, und das bei einem VIX von 14!!!

ich möchte nicht wissen, wie viele Hedge-Fonds bei einem VIX von 50 schon pleite sind und wie viele da ihre Position schon dreimal verdoppelt haben und kurz vor der Pleite stehen.