Überbewertung? Ja, aber sie baut sich rasant ab!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

In den vergangenen Monaten hat sich der US-Markt immer weiter nach oben geschraubt. Praktisch jeder Anleger ist sich bewusst, dass die Bewertung hoch war. Dabei ist es unerheblich, ob man das KGV, das Kurs-Buchwert-Verhältnis, Kurs-Umsatz-Verhältnis oder sonst irgendeinen dieser Indikatoren anwendet. Alle sagen bzw. schreien geradezu: Vorsicht!

Obwohl das allen bewusst ist, wollte es einfach nicht zu einer Korrektur kommen. Das hat Verwunderung ausgelöst. Zweifel, ob Maße wie das KGV überhaupt angebracht sind, um die Bewertung zu beurteilen, kamen auf. Es kann ja nicht sein, dass sich eine so offensichtliche Schieflage nicht von selbst korrigiert.

Dazu sind zwei Dinge zu sagen. Erstens: der Markt kann sehr lange irrational sein. Zweitens: es ist alles eine Frage der Relation. Das KGV allein sagt noch nicht viel aus. Man muss es im Zusammenhang sehen. Dies wird häufig mit dem Sentiment getan. Das Sentiment war gut, aber nicht so euphorisch, dass man eine Korrektur erwarten musste.

Nun kommt trotz gutem, aber nicht euphorischen Sentiments eine kleine Korrektur. Auch das ist unerwartet, passt letztendlich aber ins Bild. Das Sentiment war nicht euphorisch, weil jeder gesehen hat, dass der Markt hoch bewertet war. Das hat viele überzeugt, dass eine Korrektur noch nicht beginnen kann.

Persönlich halte ich das Sentiment für einen guten und wichtigen Indikator. Wichtiger als das Sentiment ist aber das, was Anleger wirklich tun. Das ist immer noch der beste Indikator. Und was haben Anleger getan? Sie haben völlig irrational und euphorisch Aktien gekauft und für täglich neue Allzeithochs gesorgt.

Wenn nun das Sentiment nicht mehr als zuverlässiger Indikator taugt, was kann man dann machen? Man kann die Bewertung des Marktes zu der Unbekümmertheit der Anleger vergleichen. Die Unbekümmertheit – oder auf der anderen Seite Panik und Angst – lässt sich durch die Volatilität messen.

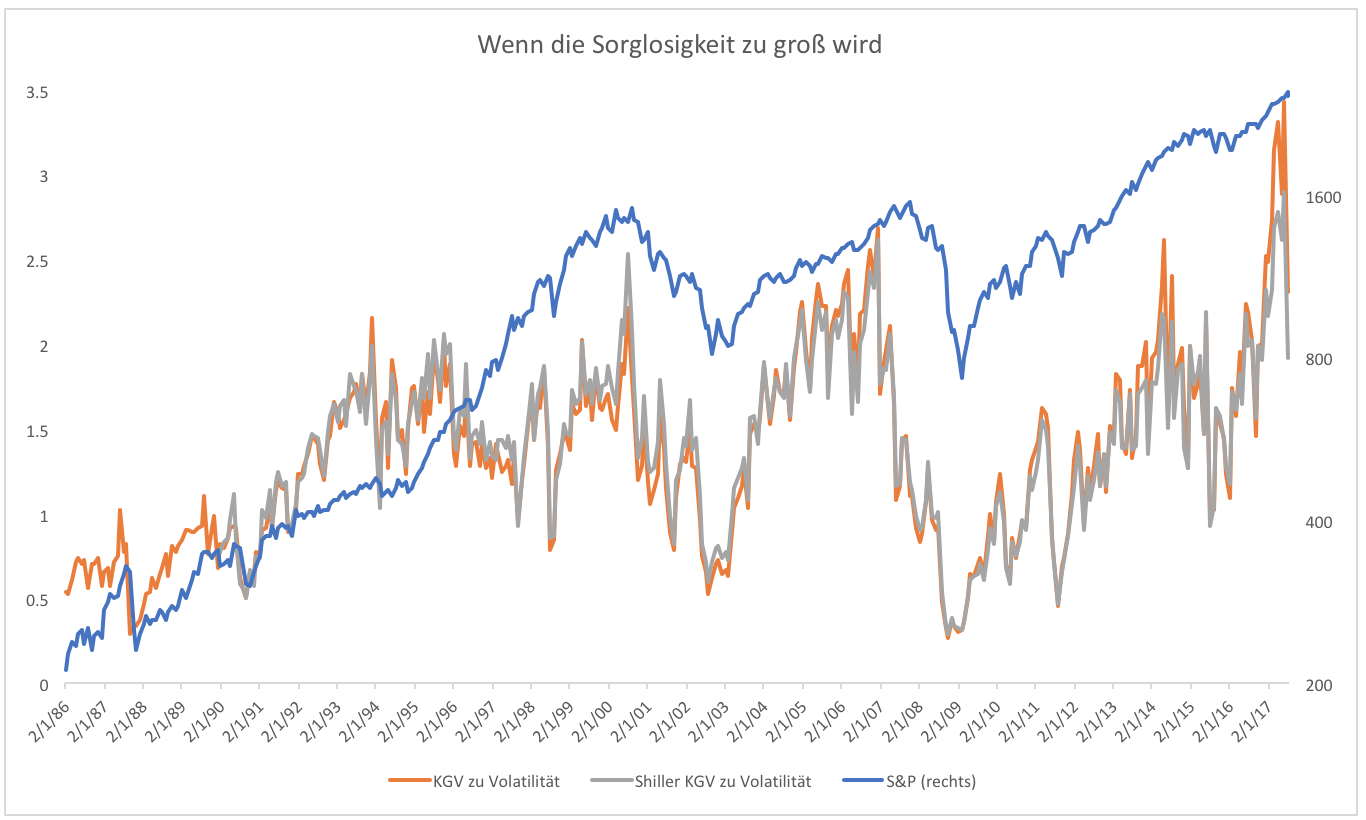

Die Volatilität war zuletzt historisch niedrig bei gleichzeitig hoher Bewertung. Das Ausmaß der Sorglosigkeit war also extrem hoch. Das lässt sich auch grafisch darstellen. Grafik 1 zeigt das Verhältnis von KGV zum VIX bzw. dessen Vorgänger VXO. Je höher dieses Verhältnis ist, desto unbekümmerte sind Anleger im Verhältnis zur hohen Bewertung.

State Street Global waren, glaube ich, die ersten, die diesen Zusammenhang so schön auf den Punkt gebracht haben. Der Indikator ist selbst volatil, bringt die Lage aber auf den Punkt. Zuletzt war der Indikator auf einem Rekordhoch, doch durch den Anstieg der Volatilität hat sich ein Teil der außergewöhnlichen Sorglosigkeit und empfundenen Überbewertung abgebaut.

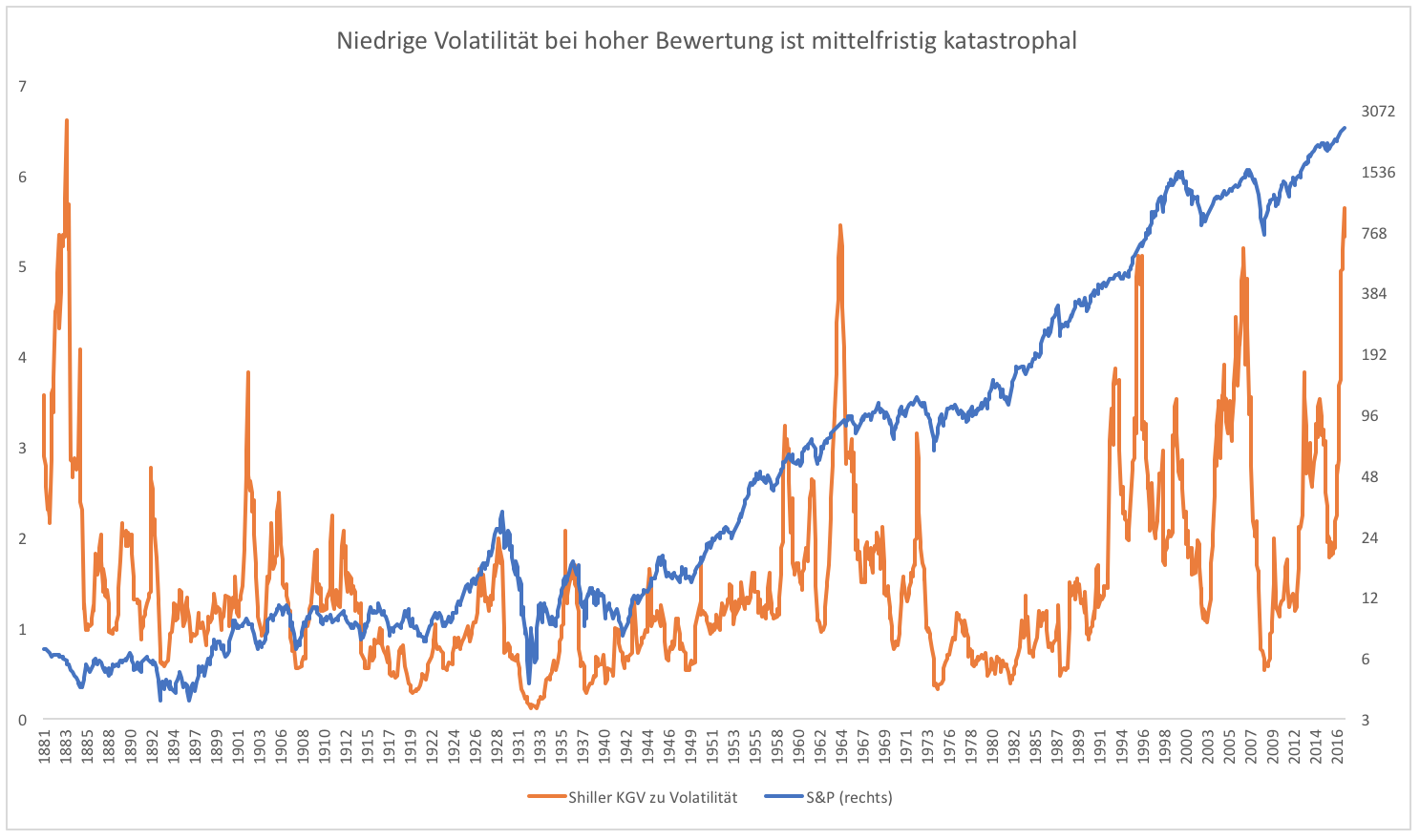

Der Indikator lässt sich weiter zurückverfolgen. Dies tut Grafik 2. Da es den VIX und VXO erst seit 1990 bzw. 1986 gibt, wurde hier die realisierte Volatilität verwendet. Das Ergebnis ist sehr ähnlich. Überraschend ist lediglich, dass das Verhältnis 1929 zwar hoch war, aber im historischen Kontext nicht ungewöhnlich.

Derzeit fällt das Verhältnis jedenfalls rasant. Ich gehe daher davon aus, dass der Spuk nicht lange anhält. Die empfundene Überbewertung baut sich gerade schneller ab als z.B. 2008/09. Für mich bedeutet dies: die große Trendwende lässt noch auf sich warten.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

der Markt kann auch sehr schnell kippen ohne Zuspitzung der Nordkorea Sache

nur künstlich werden die Indizies aktuell noch hoch gehalten dies könnte sollte sich ändern recht zeitnah bitte , um dann wieder wie bei Air Berlin einfach mal den Staat anrufen, der wird schon noch was beisteuern, die Manager haben Ihre Milliönchen da schon längst in der Tasche

es wird sich zeigen, welche macht die Zentralbanken gegenüber dem Markt haben, ich wette auf null

extreme Schwankungen, Gold Euro Dollar BTC

er kollabiert