Wie dringend ist eine EZB-Intervention?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,00140 $ (FOREX)

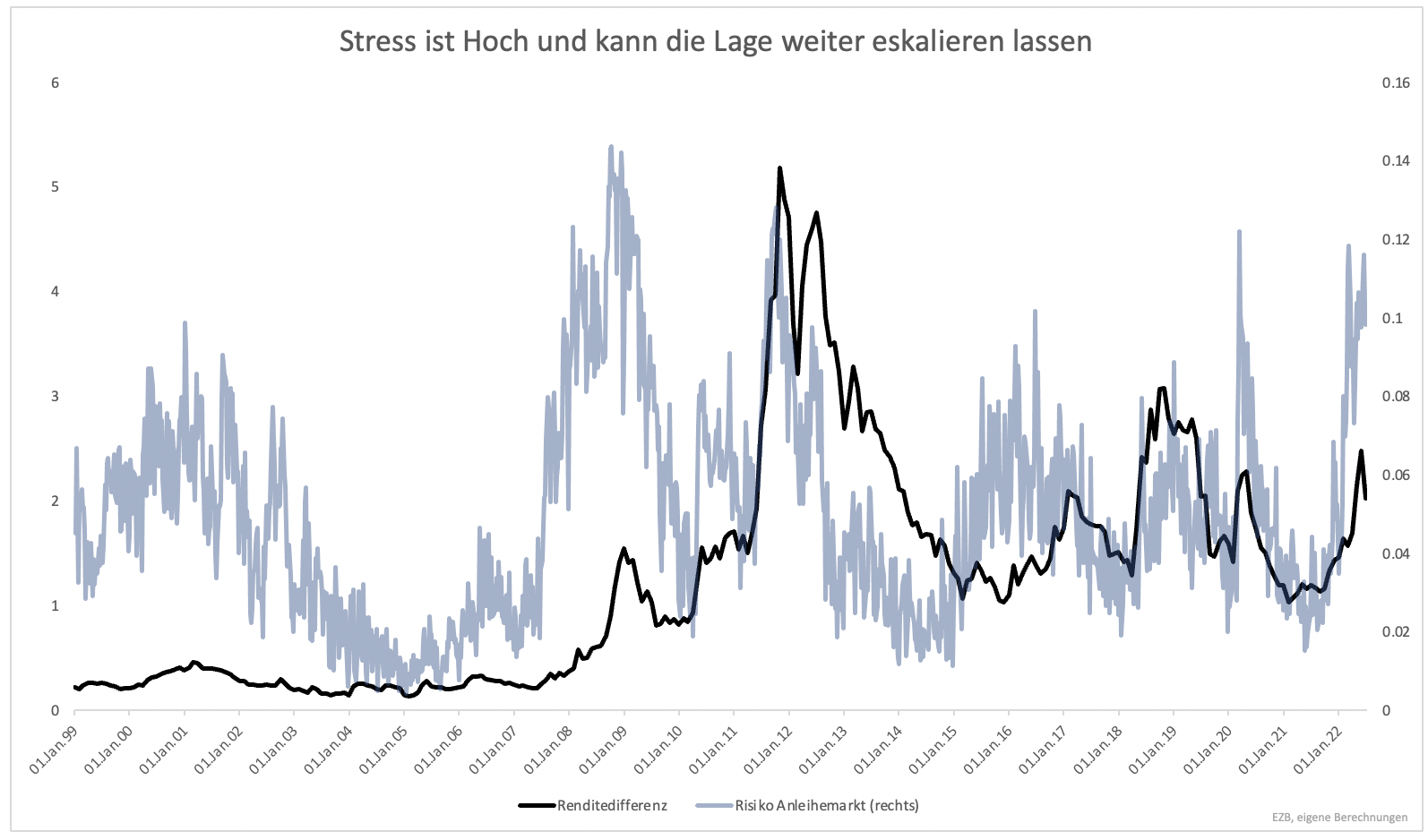

Die Sorge der EZB vor einem Auseinanderdriften der Eurozone ist groß und die Sorge ist berechtigt. Höhere Renditen bei Staatsanleihen in hochverschuldeten Ländern sind zwar angemessen, doch wenn die Zinsen zu hoch sind, kann es schnell zu einer Wiederholung der Schuldenkrise kommen. Die EZB hat daher ein Interesse daran, dass sich die Renditen der einzelnen Länder nicht zu stark unterscheiden. Bis zur Einführung des Euro näherten sich die Renditen der Euroländer immer weiter an und waren bis Anfang 2008 kaum voneinander zu unterscheiden. Der Aufschlag für italienische Anleihen zu deutschen war minimal (Grafik 1). Seit der Finanzkrise besteht eine merkliche Differenz.

Die EZB bezweifelt nicht, dass eine solche Differenz angemessen ist. Italien ist höher verschuldet als Deutschland. Das darf vom Finanzmarkt abgebildet werden. Gerät der Markt jedoch in Panik, geschieht genau das, was in der Euroschuldenkrise geschah. Die Zinsen steigen immer weiter an und erreichen ein Niveau, welches mittelfristig zum Bankrott führt. Je höher der Schuldendienst ist, desto geringer ist auch die Wahrscheinlichkeit, dass die Schulden bedient werden können.

Um das und damit einen wirtschaftlichen Zusammenbruch der Eurozone zu verhindern, will die EZB intervenieren, wenn Renditen vom fundamental gerechtfertigten Niveau abweichen. So gut gemeint das ist, es ist in der Praxis nicht leicht umzusetzen. Die Geldpolitik soll gestrafft werden. Werden gleichzeitig Anleihen gekauft, wirkt das gegensätzlich. Man kann die Geldpolitik nicht straffen, indem man den Markt mit Geld durch Anleihekäufe überflutet.

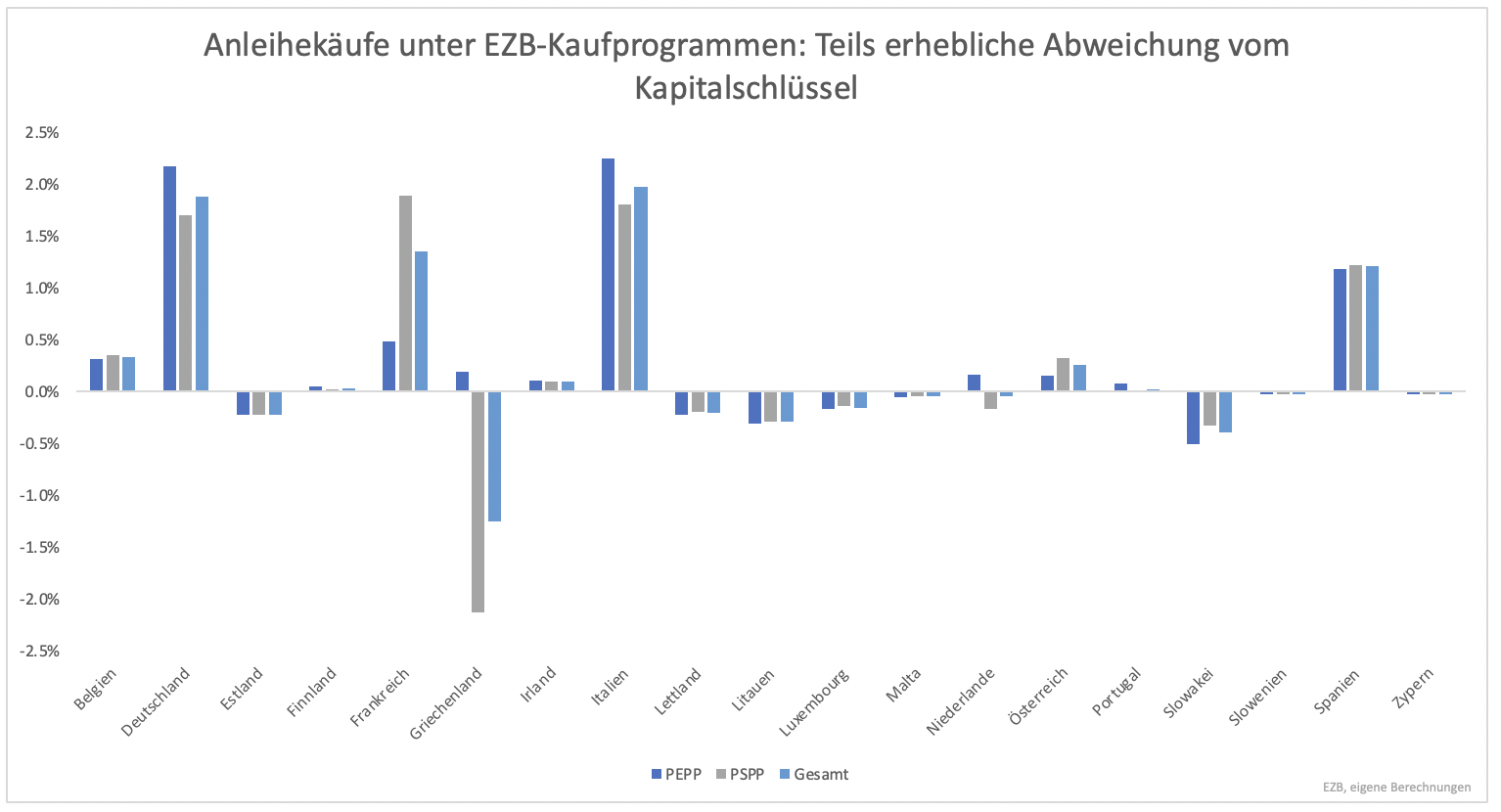

Da kommt es gelegen, dass die EZB unter den beiden Kaufprogrammen (Pandemieprogramm PEPP und Quantitative Easing PSPP – Public Sector Purchase Programme) vom Kapitalschlüssel abgewichen ist. Unter den Kaufprogrammen wurden z.B. von Deutschland mehr Anleihen erworben, als dies unter dem Kapitalschlüsse notwendig gewesen wäre.

In einer Krise kann die EZB die überschüssigen deutschen Anleihen auslaufen lassen oder verkaufen und mit dem frei werdenden Geld z.B. italienische Anleihen kaufen, ohne den Kapitalschlüssen zu Lasten von Deutschland zu unterwandern. Der EZB stehen so theoretisch knapp 100 Mrd. zur Verfügung, um am Anleihemarkt zu intervenieren.

100 Mrd. ist zwar viel Geld, aber im Ernstfall wird es nicht ausreichen. Damit eine Zentralbank glaubwürdig ist und einen Markt verteidigen kann, muss ihr Instrument unbegrenzt sein. Ist im Vorfeld klar, dass ihr das Geld ausgehen wird, ist der Anreiz groß, gegen die Notenbank zu wetten.

Politisch besteht über unbegrenzte Käufe keine Einigkeit. Zum einen muss das neu geschaffene Geld an anderer Stelle wieder aus dem Markt abgezogen werden ("Sterilisation"). Ansonsten wird die Geldpolitik gleichzeitig gestrafft und gelockert. Zum anderen ist nicht klar, ob die EZB mit unbegrenzten Käufen, um Renditen zu begrenzen, nicht in die Staatsfinanzierung einsteigt.

Wissen Regierungen zudem, dass die EZB im Notfall sämtliche Anleihen aufkauft, ist die Verlockung groß, die Haushaltsdisziplin aufzugeben. Es braucht daher klare Regeln. Klare Regeln, die von Regierungen Reformen und Haushaltsdisziplin im Gegenzug zu Anleihekäufen verlangen, dürften von Politikern abgelehnt werden. Sie würden wie beim letzten Mal lieber auf Hilfe verzichten. In diesem Fall steigen die Renditen so lange, bis die EZB gezwungen ist, zu intervenieren.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.