LYFT springt zum ersten Kurs um 21,2 % nach oben

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Börsengang des US-Fahrdienstvermittlers Lyft ist ein voller Erfolg. Nachdem der Zeichnungspreis mit 72 Dollar bereits am oberen Rand der erst am Vortag erhöhten Preisspanne festgesetzt wurde, geht es am ersten Handelstag an der US-Technologiebörse NASDAQ weiter nach oben.

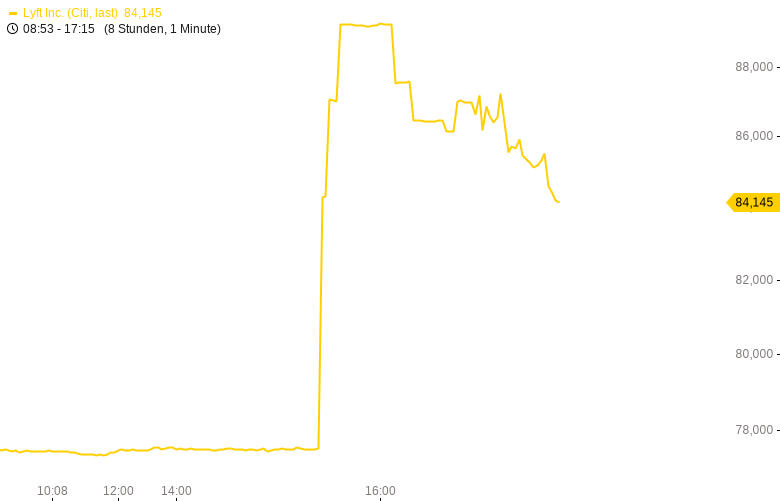

Die Papiere starteten am späten Nachmittag deutscher Zeit mit einem ersten Kurs von 87,24 Dollar in den Handel an der NASDAQ. Der Zeichnungsgewinn, also der Kursanstieg gegenüber dem Ausgabepreis, beläuft sich damit auf satte 21,2 %.

Im frühen Handel konnten die Aktien allerdings das hohe Niveau des ersten Kurses nicht ganz halten. Zuletzt notieren die Aktien bei 84,53 Dollar und damit zwar unter dem ersten Kurs, aber weiterhin deutlich über dem Ausgabepreis.

Der folgende Chart zeigt die Citi-Indikation für die Lyft-Aktien in Dollar. Der Chart enthält auch vorbörsliche Kurse, während der Handel an der NASDAQ erst am späteren Nachmittag deutscher Zeit begann.

Ursprünglicher Artikel (12:28 Uhr): Der Fahrdienstleister Lyft feiert heute seinen Börsengang an der US-Technologiebörse NASDAQ. Das Initial Public Offering (IPO) wird mit großer Spannung erwartet.

Lyft ist ein extrem schnell wachsendes Unternehmen mit einem potentiell sehr zukunftsfähigen Geschäftsmodell, das unter dem Strich aber bisher nur milliardenschwere Verluste produziert.

Hier einige Fakten zu Lyft:

- Die Aktien werden ab heute unter dem Ticker LYFT an der Nasdaq gehandelt. Die ISIN lautet US55087P1049, die WKN A2PE38.

- Die Aktien werden zum Platzierungspreis von 72 Dollar und damit am oberen Ende der erst am Vortag erhöhten Preisspanne ausgegeben.

- Es gibt zwei Aktienkategorien: Nach dem Börsengang wird es voraussichtlich 271,37 Millionen-Class-A-Aktien und 12,78 Millionen-Class-B-Aktien geben. An der Börse werden die Class-A-Aktien gehandelt, während die Class-B-Aktien mit 20-fachem Stimmrecht und Kapitalanteil ausgestattet sind.

- Geschäftsmodell: Wie der größere Konkurrent Uber betreibt Lyft eine sogenannte Ride-Hailing-App, mit der User per Smartphone eine Fahrgelegenheit buchen können. Die Fahrten mit Uber oder Lyft sind günstiger als mit einem Taxi und werden von Privatpersonen bzw. selbständigen Fahrern durchgeführt.

- In den USA hatte Lyft zuletzt einen Marktanteil von 39 Prozent und Uber von 61 Prozent. Allerdings hat Lyft in den letzten Jahren offensichtlich Marktanteile von Uber gewonnen, jedenfalls dann, wenn man den Statistiken des Lyft-Aktionärs Rakuten glaubt.

- Die Gründer Logan Green and John Zimmer besitzen nur einen Bruchteil der Class-A-Aktien, werden aber vermutlich knapp 50 Prozent der Stimmrechte besitzen.

- Beim IPO-Preis von 72 Dollar je Aktie wird sich der Börsenwert von Lyft auf rund 24,139 Milliarden Dollar belaufen. Allerdings wird nur ein kleiner Teil der Aktien an die Börse gebracht. Der Erlös aus dem Börsengang wird sich auf rund 2,2 Milliarden Dollar belaufen.

- Im Jahr 2018 erzielte Lyft einen Umsatz von 2,2 Milliarden Dollar, schrieb aber zugleich einen Verlust von 911 Millionen Dollar.

- Lyft kann ein extrem starkes Umsatzwachstum vorweisen: 2017 wuchs der Umsatz um 220 % und 2018 um 100 %. Für 2019 wird vom Unternehmen ein Umsatzanstieg von 56 % und 2020 von 30 % erwartet.

- Während der Umsatz in den vergangenen Jahren wuchs, hat sich auch der Verlust vergrößert. Der Nettoverlust belief sich 2016 auf 683 Millionen Dollar, 2017 auf 687 Millionen Dollar und 2018 auf 911 Millionen Dollar. Für 2019 und 2020 wird ein Verlust von je 1,2 Milliarden Dollar erwartet. Bis 2022 rechnet Lyft überhaupt nicht mit schwarzen Zahlen.

- Der größere Lyft-Konkurrent Uber wird voraussichtlich in nur wenigen Wochen ebenfalls seinen Börsengang feiern.

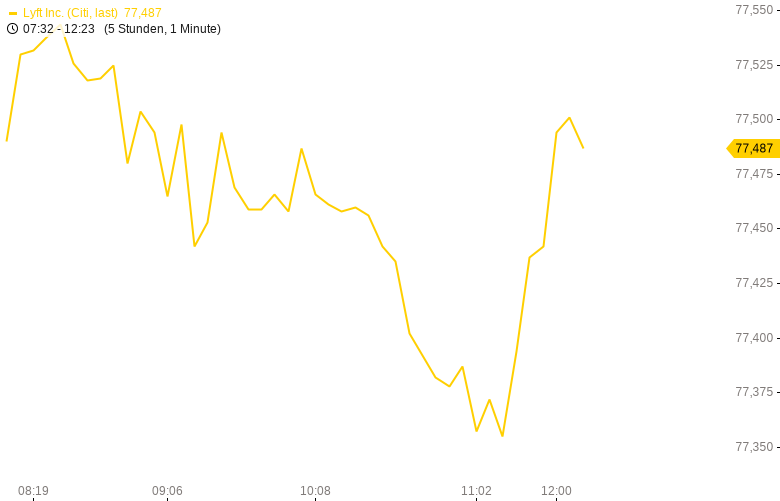

Eine Preisindikation der Lyft-Aktien von Citigroup steht bereits jetzt und damit noch vor dem offiziellen Börsengang auf GodmodeTrader und Guidants zur Verfügung. Diese Preisindikation zeigt der folgende Chart.

US-Starinvestor Warren Buffett riet am Donnerstag in einem CNBC-Interview indirekt davon ab, Lyft-Aktien zu kaufen. Auch wenn man nur einzelne Aktien kaufe, müsse man sich letztlich die selben Fragen stellen, wie wenn man das ganze Unternehmen erwerbe, sagte Buffett. Er würde ganz sicher kein defizitäres Unternehmen für 25 Milliarden Dollar kaufen, sagte Buffett mit Blick auf die ungefähre Börsenbewertung von Lyft, wobei er das Unternehmen allerdings nicht namentlich erwähnte. Er verstehe nicht, warum man 25 Milliarden Dollar für ein Unternehmen ausgeben solle, das Verluste erziele, wenn es so viele andere Dinge gäbe, die man dafür kaufen könne. Ein Unternehmen mit einem Börsenwert von 25 Milliarden Dollar müsse in fünf Jahren mindestens 3,5 Milliarden Dollar vor Steuern jährlich verdienen, um eine Investition überhaupt zu erwägen, sagte Buffet.

Gefragt, ob er mit seiner Einschätzung mit Blick auf Erfolgsgeschichten von Wachstumsunternehmen wie Amazon oder Google nicht vielleicht auch falsch liegen könne, anwortete Buffett, dass dies "natürlich" möglich sei, dies aber nichts an seiner Einschätzung ändere. "Man kann dumme Wetten machen und gewinnen, aber man sollte daraus keine Gewohnheit machen", sagte Buffett und fügte hinzu, dass er bei Börsengängen praktisch nie kaufe. Das letzte Mal, dass er eine Aktie bei ihrem Börsengang gekauft habe, sei im Jahr 1950 beim IPO von Ford gewesen.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

läuft übrigens bis jetzt super::)) allerdings nicht für die Käufer der Aktien

Benjamin Graham, der intelligente Investor:

" Ein ziemlich zuverlässiges Anzeichen für das nahende Ende eines Aufschwungs ist die Tatsache, dass Erstemissionen von kleinen und uninteressanten Unternehmen zu Kursen angeboten werden, die noch etwas höher liegen als das aktuelle Kursniveau vieler mittelgroßer Unternehmen, die schon lange auf dem Markt sind." ...

" In vielen Fällen verlieren die Erstemissionen 75% und mehr ihres Ausgabekurses!!! "

..." Natürlich wird jeder Verkäufer auf viele Emissionen verweisen, die sich am Markt gut behaupten konnten - auch auf solche, die am ersten Handelstag schon rasante Kurssteigerungen hinlegten.

Doch all dies gehört in die spekulative Umgebung.

Es ist leicht verdientes Geld.

Bei jedem Dollar, den Sie auf diese Weise verdienen, können Sie glücklich sein, nicht zwei Dollar verloren zu haben."

Schöner interessanter Artikel. Danke.

Puff is doch ein tolles und sicheres Geschäftsmodel....wenn die Dividende auch noch in Nauralien ausgegeben wird bin ich sofort dabei.....😎

KGV ist bereits ab ersten Tag perfekt:)) was will man mehr?

Da kommt Stimmung auf wie seinerzeit am Neuen Markt. Mein Kursziel : Dausend :-)